עכשיו זה רשמי: פלטפורמות ה-P2P נכנסות לפיקוח. היום (ד') אישרה ועדת הרפורמות בכנסת, בראשות ח"כ רחל עזריה, את הצעת החוק להסדרת הפלטפורמות למתן הלוואות ישירות בין אנשים. הצעת החוק תעבור לאישור במליאת הכנסת.

"כמו בכל תחום, הטכנולוגיה תמיד מובילה ומנצחת. הלוואות בין אנשים באינטרנט מציעות מודל של WIN-WIN - ריבית גבוהה יותר למלווה וריבית נמוכה יותר ללווה במהירות ובלי ביורוקרטיה", מסר היום שר האוצר, משה כחלון, שהוביל את הצעת החוק. לאחר סדרה של דיונים בהצעה בוועדת הרפורמות, הוכנסו כמה שינויים מרכזיים הנוגעים בעיקר ליחסים עם הבנקים. ראשית, הוחלט לאסור על הבנקים להקים בעצמם פעילות של P2P בשלוש השנים הקרובות, כחלק מהגנת הינוקא על הפלטפורמות. תחילה הבנקים התנגדו לכך, ובסופו של דבר הוחלט שהמגבלה תהיה תקפה לשלוש שנים. חברות כרטיסי האשראי שיופרדו מהבנקים יוכלו לפתח פעילות כזאת לאחר ההפרדה.

כמו כן הוכנס סעיף הנוגע להסדרת היחסים בין הפלטפורמות לבנקים. מנהלים של חלק מחברות ה-P2P טענו כי הבנקים מקשים עליהם בפעילות העברת הכספים של הלקוחות, ואילו בבנקים טענו כי הקשיים נובעים מכללי הציות הנוקשים המושתים עליהם בתחום הלבנת ההון והדיווח.

■■

בסופו של דבר הוחלט כי רשות שוק ההון, בשיתוף עם הפיקוח על הבנקים, יגבשו כללי עבודה שיאפשרו לאותן פלטפורמות לנהל את החשבון שלהן בבנקים. עוד הוחלט כי במשך שנתיים, שני הרגולטורים ידווחו מדי חצי שנה לכנסת על התקדמות גיבוש העקרונות שיאפשרו לאותן פלטפורמות לנהל חשבון בבנקים. לעת עתה, מסמך ההבנות שגיבשו שני הרגולטורים קובע כי "כל אחד מחמשת הבנקים הגדולים לא יסרב לפתוח חשבון בנק למערכות תיווך אשראי, גם בתקופה שלפני כניסת החוק לתוקף אלא מטעמים מיוחדים".

במקביל, קובע המסמך כי לאחר שיותקן צו איסור הלבנת הון שיחול על פעילותן של מערכות לתיווך אשראי, תפעל המפקחת על הבנקים לבצע את ההקלות הנדרשות לבנקים בצו איסור הלבנת הון בכל הנוגע לחובת זיהוי, דיווח וניהול רישומים, במטרה להסיר מהן את החשש הכרוך כיום בניהול החשבונות של חברות P2P. ההבנות האלה יחולו על כלל חברות הפינטק (סטארט-אפים פיננסיים), ולא רק על פלטפורמות ההלוואות.

במסגרת דיוני הועדה נמצא גם פתרון שיאפשר לפלטפורמות ההלוואות להעניק אשראי לעסקים קטנים בסכום של עד מיליון שקל ללא צורך בפיקוח של רשות ני"ע. עוד הוחלט כי הרשות לא תגבה מפלטפורמות המפוקחות על ידיה אגרה בשיעור 2% מכל עסקה כפי שתוכנן במקור, כי אם רק אגרה שנתית קבועה על סך 50 אלף שקל. בעקבות ההקלות הללו צפויות חלק מהפלטפורמות הפעילות כיום רק במגזר הקמעונאי להרחיב את פעילותן גם לתחום העסקים הקטנים.

במסגרת החוק, הפיקוח על פלטפרומות ההלוואות יהיה ברשות שוק ההון, בראשות דורית סלינגר.

תנאים לקבלת הרישיון

הצעת החוק קובעת שורה של תנאים שעל הפלטפורמות לעמוד בהם כדי לקבל רישיון. ראשית, נדרשות הפלטפורמות להחזיק בהון עצמי של 100 אלף שקל - דרישה סבירה, ודאי לעומת דרישות ההון של בנקים. החוק גם קובע כי סך האשראי שלווה בודד יכול לקחת הוא 300 אלף שקל בשנה (לעומת מיליון שקל אשראי לעסקים), וכי סך האשראי ממלווה בודד לא יעמוד על יותר מ-100 אלף שקל.

החוק גם מספק הגנות ללווים ולמלווים המשתמשים בפלטפורמה. כך, לדוגמה, אין לבצע העדפה בין מלווה למלווה בחלוקת הכספים, ונאסר על חברת ה-P2P למסור פרטי לקוח ללקוח אחר. עם זאת, אם הלווה לא פרע את חובותיו, ובעל הפלטפורמה לא הצליח לגבות אותם, ניתן יהיה לתת למלווה פרטים על הלווה, כדי שיוכל למצות עמו את הדין. כמו כן, אם הלווה והמלווה נתנו הסכמה בכתב, ניתן יהיה לפרסם את פרטיהם באתר הפלטפורמה.

עוד נקבע כי על מנהל הפלטפורמה להשקיע את כספי המלווים בתוך 15 יום מקבלתם. אם לא עשה זאת, עליו לדווח למלווה, ובכל אופן כל עוד הכספים לא הושקעו, רשאי המלווה לדרוש אותם חזרה. החוק גם דורש מהפלטפורמות דרישות בתחום השקיפות: על החברות לפרסם נתונים כגון פירוט העמלות שהוא גובה ולקבוע סולם דירוג שיאשר המפקח לגבי רמת הסיכון של הלווים. כמו כן יפורסמו היקפי חדלות הפירעון באופן כללי ובכל אחת מרמות הדירוג של התיק שמנהלת החברה.

לרשות שוק ההון ניתנו במסגרת החוק גם סמכויות לקביעת נושאים נוספים כמו מהי הרמה מזערית לפיזור האשראי בין המלווים, חובת דיווח כלפי המלווים, אופן העברת החזרי האשראי, הגבלת יכולת מנהל הפלטפורמה לקבל מלווים חדשים במצב שבו יש עודף היצע של אשראי לעומת הביקוש, ומגבלות להיקף הכספים שניתן יהיה לקבל ממוסדיים, שכבר החלו להיכנס כשותפים בניהול חלק מהפלטרפומות.

"מסלול חדש של אלטרנטיבה הוגנת"

בקרב החברות בענף בירכו על הפיקוח הצפוי. "היום המדינה ומשרד האוצר הציבו את המערכת הפיננסית על מסלול חדש של אלטרנטיבה הוגנת יותר ודאגה לציבור. החוק הזה ייתן מענה הולם מיידי לאנשים הפרטיים ולעסקים קטנים שנחנקים תחת עול האשראי במערכת הבנקאית", אמר נדב מנסדורף, שותף והאחראי על האסטרטגיה בטריא. עו"ד שלומי תורג'מן, מנכ"ל BTB, מסר: "אנו ב-BTB, כשותפים להליך חקיקה ולכל הדיונים בוועדת הרפורמות, מברכים על החוק במתכונתו הנוכחית, שמאפשר לציבור כעת להשקיע ולקחת הלוואות הוגנות ללא חשש מהפלטפורמות המוסדרות ומברכים את הוועדה שלא נכנעה למלחמות הבנקים להקים פלטפורמות לא מפוקחות".

לוותר על תפקיד הבנק כמתווך

המשבר הפיננסי העולמי שאירע לפני קרוב לעשור יצר זעזועים רבים בענף הבנקאות, וגרם לאפקטים והשלכות רבות ונרחבות. אחד התוצרים של אותו משבר היה הקמת ענף ה-P2P (Peer to Peer), שמוותר למעשה על הבנק כמתווך בין לווים למפקידים ומקשר ישירות בין הצדדים.

הבנק הוא מתווך פיננסי, שנוטל פיקדונות מלקוחותיו, ובכסף זה מעניק הלוואות. בעוד ללקוחותיו הוא משלם ריבית אפסית (ברמת הריבית הנוכחית), באשראי הוא גובה ריביות של 5%-7%, ולעתים גם יותר מכך. הפער בין אותן ריביות הוא מקור ההכנסה העיקרי של הבנק. בתמורה, הבנק נוטל על עצמו את סיכון האשראי, כלומר אם הלוואה נקלעת לקשיים, בעל הפיקדון לא אמור להינזק. הבנק סופג את ההפסדים.

הפלטפורמות הדיגיטליות הללו מוותרות למעשה על תפקיד התיווך של הבנק בין בעלי פיקדונות ונוטלי אשראי. במקרה של חדלות פירעון, הסיכון הוא ישירות על המלווה. הויתור על הבנק כמתווך מאפשר להציע למלווה ריבית גבוהה יותר מהריבית בפיקדונות, של כ-5% בממוצע (כמובן בסיכון גבוה יותר), וללווה הלוואה שאמורה להיות בריבית נמוכה יותר מזו המוצעת בבנקים, כ-7%-8% בממוצע.

חברות ה-P2P, המהוות סקטור בענף הפינטק (סטארט-אפים פיננסיים), מתגאות ביכולות חיתום המתבססות על אמצעים טכנולוגיים. בין היתר, חלקן עושות שימוש בנתונים מרשתות חברתיות ואמצעים טכנולוגיים נוספים. המהירות והפשטות של תהליך נטילת ההלוואה מסייעות גם הן לפופולריות של הפלטפורמות. הריבית האפסית בעולם נותנת גם היא רוח גבית לתחום. הסיבה לכך היא שאפיקי ההשקעות הסולידיים, ובראשם הפיקדונות, מניבים תשואה אפסית. אפיק ההלוואות הישירות אמנם טומן בחובו יותר סיכון, אך המשקיעים צמאים לקבל תשואה גבוהה יותר.

בישראל, הענף נמצא בחיתוליו, ולפי הערכות החברות הפעילות בתחום העניקו עד היום הלוואות בהיקף של פחות מחצי מיליארד שקל. הציפייה היא שלאחר שחברות אלה ייכנסו לפיקוח ולרישוי, הן ייהנו יותר מאמון הציבור ויחוו פריחה בדומה למדינות אחרות בעולם.

ומה באשר לסיכון? חברות ה-P2P כיום לא מחויבות לפרסם נתונים מלאים על פעילותן, ולכן ניתן להסתמך רק על דברי מנהלי הגופים, והם מתגאים שהיקף הדיפולט (חדלות פירעון) של ההלוואות בחברות שלהם נמוך למדי. חלק מהגופים אומרים כי מדובר בפחות מ-2% מההלוואות, כך שההשקעה היא בסיכון נמוך. אולם יש לזכור שהריבית בשוק היא אפסית, והמצב הכלכלי טוב למדי. השאלה היא מה יקרה כשהריבית תתחיל לעלות או כשיתרחשו משבר או מיתון. אז כנראה מספר מקרי חדלות הפירעון יגדל, והמשקיעים יספגו הפסדים. ענף ה-P2P עדיין לא עבר תקופה של משבר כלכלי, וקשה לדעת אם הוא מספיק גדול ויציב כדי לספוג את השלכותיו.

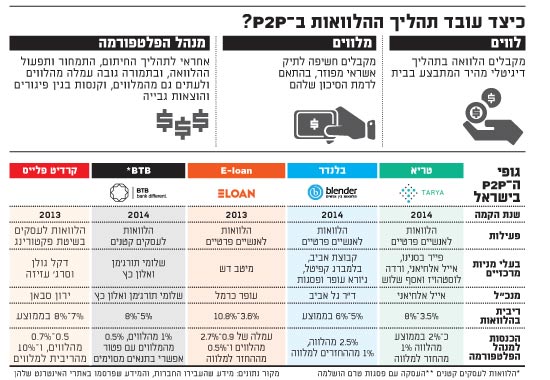

כיצד עובד תהליך ההלוואות ב P2P 6.2017

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.