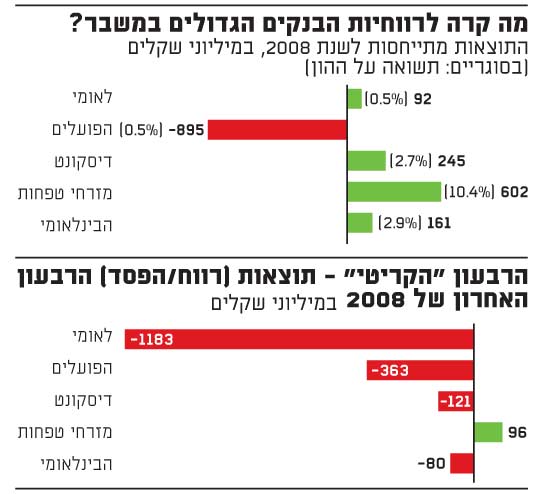

שנת 2008 הייתה שנה קשה, עם פרצי דם במערכת הבנקאית. כולם חטפו, למעט אלי יונס שניהל את מזרחי טפחות אז. כשבנק הפועלים פרסם בסוף מארס 2009 את הדוחות הכספיים של אותה שנה שחורה נרשם בשורה התחתונה הפסד צורב של 895 מיליון שקל. לאומי גירד רווח של 92 מיליון שקל. ממוצע 4 הקבוצות הבנקאיות - הבינלאומי, דיסקונט, לאומי ופועלים - עמד על מינוס 99 מיליון שקל. מזרחי טפחות רשם רווח של 602 מיליון.

"המשבר כן השפיע, הייתה ירידה ברווח", אומר יונס בראיון ל"גלובס". "כשיש משבר עולמי - אין דרך לחמוק מההשפעה שלו. הרווחנו יחסית הרבה ומשמעותית יותר מכולם בזכות גישה אסטרטגית-פרקטית, שאומרת שהביזנס שלנו הוא מול הלקוחות שלנו ולא בניהול פוזיציות בשווקים".

עשור לסאב-פריים: 90 שניות על האירוע שטלטל את העולם

- אסטרטגיה שנקבעה מתי?

"זו הייתה התכנית האסטרטגית של מזרחי טפחות הרבה לפני המשבר. בזכות זה הגענו למשבר כאשר הרווחיות שלנו נובעת מפעילות מול לקוחות, ולא בגלל פוזיציות כאלה ואחרות בשווקים".

- ובבנקים הישראלים האחרים?

"כל בנק על פי הטעמים שלו ושל מנהליו. הפועלים ישב בפוזיציה עמוקה מול השווקים. הבנקים האחרים ניהלו, כל אחד ברמות שונות, 'נוסטרו' במגזרי ניירות ערך וניירות ערך שכפופים לשווקים זרים - מה שנראה בעיניהם באותו זמן כמייצר סוג של תשואה עודפת. אבל זה הרי לא העיסוק של הבנקים, הם אמורים להתנהל מול לקוחות. ומי שלא עבד כל הזמן בהתכווננות מול לקוחות - נפגע".

- ספטמבר 2008. בנק ההשקעות ליהמן ברדרס הכריז פשיטת רגל, ראשי הכלכלה בעולם ניבאו בהיסטריה את יום הדין. איפה אתה אז?

"עם כל אי הנעימות שהייתה כרוכה בזה, הפסקנו לעבוד עם ליהמן כחצי שנה קודם לזה. סגרנו את כל קווי המסחר שהיו לנו מולם. למה? בגלל אינדיקציות בשוק. בגלל שלקחנו נתונים גלויים וניתחנו אותם בעצמנו, עבור עצמנו. החכמה היא לנחש מה הולך לקרות. וזה ניחוש. החטיבה הפיננסית ויחידות ניהול הסיכונים שלנו ראו אינדיקטורים שהצביעו על עלייה ברמות הסיכון של ליהמן, וקיבלנו החלטה להפסיק לעבוד איתם. להגיד שניצלנו לחלוטין ובכלל לא נפגענו מהמפולות בשוק - זה לא, אבל הפגיעה הייתה שולית".

- ובאותו לילה עצמו של פשיטת הרגל?

"במהלך החגים של אותה שנה עסקנו באופן אינטנסיבי בניהול העברת הרזרבות הכספיות שלנו במטבע חוץ מבנק לבנק ברחבי העולם, כדי לוודא שלא נמצא עצמנו כמי שנשאר בלי הכיסא מתחתיו. כל הימים, וגם במהלך ימי החג עצמו, קיימנו ישיבות, רצינו לכסות כל מה שאפשר. שחלילה לא יקרה משהו בחו"ל שלא נהיה מוכנים אליו".

- איך הגיבו חבריך הבנקאים הישראלים באותם ימים?

"הבנקאות הישראלית מראש הייתה מחוץ לסיכון-קיומי. לא היה אף בנק בישראל שהיה בסכנה קיומית, לא היה אף בנק בישראל שנזקק לאיזשהו סיוע מהמדינה או מבנק ישראל במהלך המשבר".

- למי אתה זוקף את זה?

"בנקים ישראלים מאוד שמרניים בגישת ניהול הסיכונים שלהם, כך תמיד היה וזה עדיין כך; שניים, כנגזר מזה הם לא נחשפו לשווקים זרים, לא דרמטית. בהגדרה הבנקים מקיימים התנהלות בינלאומית. פעילים במטבעות זרים, פעילים מול חדרי עסקאות, בניירות ערך זרים ויתרות כספיות בין השאר גם מחוץ לישראל. זו הפעילות הבינלאומית של הבנקים הישראלים שנועדה לשרת את הפעילות הבינלאומית של המשק, של העסקים בישראל. כך שלהיות לגמרי מנותקים ממה שמתרחש בעולם לא ניתן. אבל היו מי שעסקו בפעילות בשווקים הבינלאומיים גם מעבר למה שנגזר מהפעילות השוטפת שלנו כבנקים מול לקוחות. הגופים שעשו את זה, כל אחד לפי רמת החשיפה שלו - נפגע. כלומר, מי שפעל בשווקים הבינלאומיים גם כפעילות השקעתית, כנגזר אסטרטגי, נפגע הרבה".

"סירבתי לקבל סיוע"

יונס ניהל בעת המשבר את מזרחי טפחות, לפני שפרש ב-2013. לפני כן הוא כיהן כחשב הכללי באוצר, וניהל את בנק כללי, ולאחר מכן כמנכ"ל בנק הפועלים.

המיתולוגיה הכלכלית של ישראל מספרת שבעיצומו של השבר הגדול הגעת יחד עם עורך דין בכיר לשר האוצר רוני בר און ואמרת לו שאם לא יקנה מיד אג"ח קונצרני ב-10 מיליארד שקל - המשק לא ישרוד. פרק אחר במיתולוגיה הזו מספר שהתקשרת בלילה לבר און וזעקת להתערבותו.

"בחיים לא הלכתי לבר און לדבר אתו, על שום דבר. אם זה קרה - זה לא בזיכרון שלי. סיפורים יש, אבל אני בהחלט לא זוכר דבר כזה, באיזשהו עניין בכלל. היחיד שדיברתי איתו באותה תקופה היה מנכ"ל האוצר ירום אריאב. אלה היו התייעצויות ביוזמת האוצר, וככה צריך ונכון לנהוג. לדבר, לשמוע, להתייעץ. כן חשבתי אז, ואני חושב גם היום, שהממשלה הייתה צריכה להיות פרו-אקטיבית בנסיבות השווקים של אז. כלומר לוודא, מה שממשלות צריכות לעשות תמיד, שפאניקת השווקים לא ממוטטת בעקבותיה את יכולת הפעולה של המשק כולו. שבמשק ימשיכו להעמיד אשראי, שחברות עסקיות ימשיכו לפעול, לא לתת למשק להיגרר אחרי הפאניקה העולמית".

- בפועל האוצר לא נגרר אחרי הפאניקה וגם לא נגרר לשפיכת מיליארדים.

"בפועל התמזל מזלנו והחברות הישראליות, כמו גם השווקים בישראל, שרדו בסופו של דבר את המשבר עם נזקים נסבלים בלבד. עם זאת, היו צריכים לחשוב כבר אז, וזה גם אמרתי להנהלת האוצר בשיחות שאחרי המשבר, שאחד הדברים החשובים שיש לעשות אמורים להיגזר מהעובדה שהייצוא הישראלי, שהוא קטר הצמיחה של המשק, עשוי להיפגע מהפגיעה בכלכלת ארצות היעד. שהמדינה צריכה להיערך ולתמוך בחברות המייצאות, למשל דרך טיפול אפקטיבי בשער החליפין, וגם בדרכים אחרות, כדי לוודא שהכלכלה המייצאת תשמור על כוחה ומעמדה כקטר מוביל".

- עובדתית, האוצר ישב בשקט - אולי מתוכנן אולי משותק - וזה עשה נכון.

"לא נכון. מיד אחרי שנת המשבר נכנסנו לגירעון במאזן המסחרי ותעשיות הייצוא שלנו נפגעו כתוצאה נגזרת ממדיניות שערי החליפין ואי ההתערבות של המדינה".

- לאיזו התערבות ציפית? להזרמת כספים לבנקים?

"הבנקים לא נזקקו לכסף. לא נזקקנו לעזרה מהממשלה. הבנקים גם לא ביקשו עזרה או הזרמה. יותר מזה, כשבנק ישראל (אז בראשות הנגיד סטנלי פישר) ניסה להציע, אני לפחות אמרתי 'תודה, אין צורך'. כן, אני סירבתי לקבל - כי לא הייתי צריך. אבל היו שניסו לשכנע אותנו לקחת כסף והבטחות לכסף 'ליתר ביטחון'. אבל אף אחד לא לקח ואף אחד לא ביקש. אם חלילה הבנקים היו מתפתים להפצרות בנק ישראל ומשרד האוצר לעזרה - עד היום הם היו מספרים לכולם שהממשלה הצילה את הבנקים. אז שיהיה ברור חד וחלק: הממשלה לא הצילה את הבנקים, אלה הבנקים שהצילו את המשק ואת הממשלה".

- קצת הגזמת, לא?

"הבנקים הצילו, בזה שהבנקאים מראש הקפידו על מדיניות שמרנית, שידעו להשתחרר מגל הסיכונים שהפך פופולרי בבנקאות העולמית, בזה שהקפידו על מדיניות טובה של ניהול סיכונים. לזכותו של בנק ישראל והפיקוח על הבנקים ייאמר שהם עצמם אימצו כל השנים תפיסה שמרנית בכל מה שקשור להגדרת ההון והסיכון במערכת הבנקאית, ובכך יצרו מסגרת רגולטורית שמרנית שבתוכה פעלו הבנקים".

"תתכונן לרע מכל"

- נחמד שאתה מפרגן לבנקאים, לבנק ישאל ולפיקוח. להזכיר לך שאתם הבנקאים מלינים כל השנים, לפני ואחרי המשבר, על המדיניות השמרנית המגבילה מדי לטעמכם של בנק ישראל.

"אנחנו דווקא מלינים על נטיות לא שמרניות של המחוקק. איך נוצר שוק אגרות החוב מגובי המשכנתא בארה"ב, זה שהצית את המשבר שם? איזשהו מחוקק ליברלי, התיר ביצוע פירעון מוקדם של משכנתאות בכל נקודת זמן, ללא עלות ללווה (כלומר, ללא "קנס פירעון מוקדם" המקובל פה), וזו המצאה של יחיד, אחד מהבכירים בסלומון ברדרס. הוא מצא דרך להסתמך על סטטיסטיקת הפירעון המוקדם כדי לבנות ניירות ערך מגובי משכנתאות ולסחור אותם בשווקים. סטטיסטיקה, כידוע, היא גם מקור לטעויות. מכיוון שגם אם סטיית התקן היא מזערית, הרי שיום אחד היא מתרחשת בפועל".

- אתם הבנקאים תמיד חיבבתם קנסות על פירעון מוקדם. אבל לקוח שלקח משכנתא ואחרי כמה שנים יש לו כסף לשלם אותה, זו לא זכותו?

"הבעיה היא שיכול להיות שהבנק לווה כסף לטווח ארוך כדי לתת ללקוח את כספי המשכנתא - ולא יוכל להשתמש בכסף הזה באותה רמת ריבית שגייס אותה, שכן הריבית במשק השתנתה".

- זה ניהול סיכונים נכון של הבנק - עליו גוברת הזכות של הלקוח.

"זה נחמד, רק שכשהבנק לוקח סיכון - מי שמשלם אותו זה הלקוח. ואם הבנק ייקח יותר סיכון זה הלקוח שישלם יותר. כי בנק זה כספים של לקוחות. המשמעות של חופש מוחלט בפירעון מוקדם הוא שהבנק יבנה לעצמו עוד ועוד שכבות מגן, על חשבון הלקוחות שלו. האלטרנטיבה ברורה, וזה מה שקרה במשבר בארה"ב - פשיטות רגל של בנקים".

- האם אירועי המשבר היו סוג של "ברבור שחור" או תאוות בצע של בכירי וול סטריט?

"אני לא יודע מה זו תאוות בצע, ואני לא מבין בפסיכולוגיה. נקודת המוצא שלי היא שמשברים קורים. והדרך הנכונה לניהול היא לקוות לטוב ביותר - ולהיערך לרע ביותר. מי שמאמין שרק הטוב ביותר תמיד יקרה, בסוף תיפול עליו התקרה. כי גם הרע קורה - אז תתכונן לו".

- ככה ניהלת בנקים?

"ככה אני מנהל את החיים שלי בכלל".

- משבר כזה יכול לקרות שוב?

"בטח, בלי ספק".

- אז מה עושים היום?

"מנהלים סיכונים כמו שצריך, כל הזמן יוזמים מתוך תקווה להשיג יותר - ומתכוננים לרע ביותר".

- מי צריך לעשות את זה?

"כל אחד. כל מפעל תעשייתי, כל משקיע, כל נותן שירותים פיננסיים, מערכות הביטחון, בנק ישראל, ממשלות, ממשלת ישראל. תיזום, תהיה פעיל, ותתכונן לרע ביותר".

2008: הבנקים חטפו חזק; רבעון רביעי "מהגיהינום"

- בנק הפועלים היה הנפגע העיקרי מהמשבר הפיננסי - רשם הפסד של 895 מיליון ש'

מזרחי טפחות דילג בקלילות מעל המשבר הפיננסי הקשה שהיכה לפני עשור את שוקי העולם. הבנק סיכם את 2008 עם רווח של 602 מיליון שקל, יותר מרווחי כל הבנקים האחרים יחד. מזרחי טפחות הוא גם הבנק היחידי שהציג תשואה דו-ספרתית על ההון, שיעור של 10.4%, ובעוד כל הבנקים סיימו את הרבעון הרביעי של 2008 (שיא המשבר) בהפסד, הבנק הרוויח בו 96 מיליון שקל. הפועלים ספג את המכה הקשה מכולם כשסיים את השנה בהפסד של 895 מיליון שקל.

התוצאות החזקות של הבנק נבעו מכך שעיקר תיק האשראי שלו הוא בתחום המשכנתאות. תחום זה אמנם ספג פגיעה קשה בארה"ב במהלך המשבר, אולם הוא דילג על השוק הישראלי, וזאת בשל שינויים מהותיים במבנה השווקים בשתי המדינות. בנוסף החשיפה של מזרחי טפחות לחו"ל נמוכה ביחס לבנקים אחרים, מה שגם כן הביא לכך שפגיעת המשבר בו הייתה מינימלית.

את שנת 2009 סיים הבנק עם רווח של 530 מיליון שקל, המשקף תשואה של 8.5% על ההון. מדובר אמנם בירידה של 12% לעומת רווחי 2008, אולם הירידה אינה קשורה למשבר הפיננסי ונבעה מהפרשה שביצע הבנק לטובת תוכנית פרישה מוקדמת לפרישת 200 עובדים.

מה קרה לרווחיות הבנקים הגדולים במשבר