"ולא אתכם לבדכם אנוכי כורת את הברית הזאת ואת האלה הזאת. כי את אשר ישנו פה עמנו עומד היום לפני ה' אלוהינו ואת אשר איננו פה עמנו היום". הפסקה מתוך פרק כ"ט בספר דברים מציגה את מעמד הר סיני. היא מציגה שם את הקשר שנוצר בין ה' לעם ישראל - אבל לא רק בני ישראל שנוכחים באותו מאורע, אלא גם ילדיהם. יש פה משום כפיית חוזה גם על מי שלא חתם עליו. גם אם לא היינו במעמד הר סיני, הרי שבעוד שבוע נחגוג את השנה היהודית החדשה תשע"ח - משמע מעמד הר סיני תקף לגבינו, אף שלא אנחנו אלו שעמדו בתחתית הר סיני, וקיבלו את עשרת הדיברות ממשה בן עמרם.

מעמד הר סיני הוא הפעם הראשונה המתועדת שבה דור אחד מבצע פעולה שמחייבת את הדורות שבאים אחריו. בעולם הכלכלי המודרני, התופעה הזו נפוצה לא פחות. כאשר ילידי שנות ה-50-60 נטלו חובות וזכו לפנסיה מפנקת, ילידי שנות ה-80 ואילך הם אלו שצריכים להתמודד עם ההשלכות. השאלות הנוגעות למשמעות של התופעה, ומשך הזמן שיידרש להתמודד איתה, הן בעלות חשיבות לאופן שבו ייראה תיק ההשקעות שלנו בעתיד.

ביס שאי אפשר לבלוע

לאחר מלחמת העולם השנייה הגיעו כלכלנים, ובראשם ג'ון מיינרד קיינס, לתובנה שהעולם חייב להיות בצמיחה מתמדת כדי שרמת החיים תשתפר כל הזמן, וכך תרד המוטיבציה לחולל מלחמות. המסקנה העיקרית של קיינס הייתה שיש לשפוך כסף על השווקים כדי להאיץ צמיחה - ובכל מקרה אין צורך לדאוג בנוגע להחזר של הכסף, משום ש"בטווח הארוך כולם מתים".

ג'ון מיינרד קיינס נפטר עשרה חודשים לאחר סיום מלחמת העולם השנייה, ואכן לא זכה להגיע ליום שבו יצטרכו לשלם על הר החובות שנוצר. כל מי שקורא את הטור הזה חי היום כדי לשלם את חובות העבר. הורינו וסבינו עמדו במעמד הר סיני הכלכלי שלהם, במהלך שמחייב את הדורות שמגיעים אחריהם. הבעיה בנטילת חוב עודף היא ההתמכרות. "אכול דבש הרבות לא טוב", נכתב במשלי, והמשל שלפיו אכילת כפית דבש זה טעים, אבל קערת דבש תוביל לכאב בטן - נכון גם לעניין האשראי.

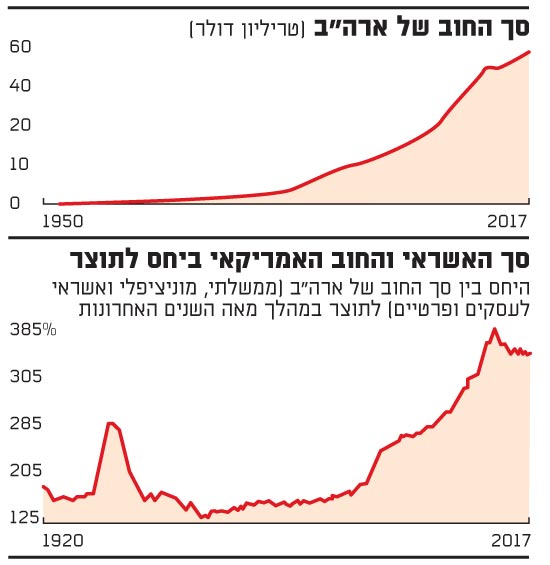

לאחר מלחמת העולם השנייה אכן הייתה צמיחה מהירה, משום שצריך היה לבנות מחדש עולם שהוחרב במלחמה, ולשם כך גופים עסקיים וממשלתיים נטלו לא מעט אשראי. הצמיחה המהירה הובילה לכך ששיעור החוב ביחס לתוצר ירד לרמה של כ-125%, ביחס לכ-155% בסוף המלחמה.

הנתון הזה הוא שהוביל לא מעט כלכלנים לשכוח שלא לעולם חוסן, ולהאמין שיש להמשיך לשפוך כסף על השווקים. כל עוד הצמיחה הייתה גבוהה, זה היה הגיוני, אבל ברגע שהצמיחה החלה להתכנס למספרים נמוכים יותר, נוצר מצב שבו באופן תמידי החוב גדל, והדרך היחידה לשלם את החוב היא באמצעות הנפקת עוד חוב, מה שהוביל לכך שכיום יחס החוב הכולל לתוצר הוא כמעט 400%, עם חוב כולל של כמעט 60 טריליון דולר (הספרה 6 עם 13 אפסים אחריה). רמת החוב הזו אינה יכולה לשרור לאורך זמן, היא מקשה על הצמיחה, ומכאן שיש להקטין אותה. הבעיה היא שהביס שלקחו המדינות מהחוב כדי לצמוח חונק אותן, ודור אחד לא יכול להתמודד עם זה.

מדינות מנפיקות חוב למאה שנים

הנפקת חוב לתקופה כה ארוכה יכולה לזכות להתייחסות של "לבעוט בפחית", ולדחות את הטיפול בבעיות לעתיד הרחוק. אך זו לא הסיבה היחידה. בעולם שבו היכולת לשרת את החוב שהונפק תלויה ביכולת של המדינה/חברה לגייס חוב חדש - המשמעות היא שכל זעזוע מעמיד את כל המערכת בסיכון.

הבעיה העיקרית במשבר פיננסי היא שמדובר בבעיית רוחב שפוגעת בכולם, מכאן שחברות או מדינות שלא ישמרו על יתרות נזילות שדי בהן כדי להתמודד עם זעזועים, עלולות למצוא את עצמן בפני שוקת שבורה. ההבנה שבהיעדר צמיחה מהירה קשה לבצע השקעות בתשתיות או בחינוך שיובילו לצמיחה, ולחלופין, אין די ביתרות הנזילות כדי להתמודד עם זעזועים, גורמת למדינות רבות לפנות להנפקת חוב ארוך, כמעין תעודת ביטוח.

בעולם איגרות החוב, חוב לתקופה ארוכה נושא ריבית גבוהה יותר מאשר חוב לתקופה קצרה. כאשר אנו נוטלים מהבנק הלוואה לשנה, נשלם למשל ריבית של 3%, אך אם אותה הלוואה תהיה לתקופה של 10 שנים, הריבית כבר תעלה ל-5%.

כאשר מדינה מנפיקה איגרות חוב למאה שנה, המשמעות היא שהמדינה משלמת ריבית גבוהה יותר על החוב מאשר הייתה משלמת לו הייתה מנפיקה חוב לתקופה קצרה. אם נתייחס לזה כאל תשלום פרמיית ביטוח כנגד זעזועים, הרי שמדובר בתשלום סביר. לו מחר פורץ משבר פיננסי באירופה, לאוסטריה יש 3.5 מיליארד אירו זמינים שאותם היא תצטרך להחזיר רק בעוד מאה שנה, כלומר כסף שיכול לשמש אותה לצרכיה עד יעבור זעם.

ההבנה שלנו כמשקיעים צריכה להיות שאם המדינות עצמן מנפיקות חוב למאה שנה כדי להתמודד עם בעיית החובות - קל וחומר שאנחנו כמשקיעים צריכים לבצע התאמות בתיקים, בהתאם לתפיסה הזו.

האם זה יכול לעבוד בישראל?

ישראל היא מדינה שחשופה לזעזועים - בין אם ביטחוניים, אזוריים או פוליטיים. נניח לדוגמה מהלך של תקיפה באיראן, או לחלופין ניסוי גרעיני מוצלח שתבצע איראן - מה תהיה ההשפעה על ישראל ועל כלכלת ישראל?

כשמדינה כמו אוסטריה מוכנה לשלם ריבית מעט יותר גבוהה על החוב שלה כדי להגן על עצמה מפני זעזועים - האם לא נכון שגם ישראל תנהג כך?

מה גם שבהקשר הישראלי, הנפקת חוב לתקופה של מאה שנה יכולה לסייע לקירור שוק הנדל"ן, משום שלמשקיעים תהיה אלטרנטיבה להשקעה בדירה.

במקום לרכוש דירה הם יועלו לרכוש איגרת חוב למאה שנה, שתשלם 5% לשנה. ולמי שמפחד מכך שישראל תקרוס, נאמר: אז מה ההיגיון לרכוש דירה במדינה שתקרוס? הרי אם איגרות החוב של ישראל יקרסו, סביר מאוד להניח שגם מחירי הנדל"ן יירדו.

התאמת התיק לשנה החדשה

נהוג לברך לקראת שנים חדשות הבאות עלינו לטובה, כי "תכלה שנה וקללותיה תחל שנה וברכותיה". בשוק ההון, נכון יותר לומר תכלה שנה והרגליה. בכל שנה, עלינו לבחון מחדש את הנחות הבסיס שהובילו אותנו, ולבדוק אם הן עדיין תקפות.

כאשר העולם המערבי פועל לכיוון של הקטנת החוב, יחד עם הארכת משך החיים של החוב - כך שהמדינות יצטרכו להחזיר את החוב רק בעוד שנים רבות - המשמעות היא שסביבת התשואות תישאר נמוכה בעתיד הנראה לעין. מכאן נגזר, שציפיות התשואה שלנו מתיק ההשקעות צריכות להיות ריאליות, ולא כאלו שמסתמכות על תשואות העבר.

נוסף על כך, רכישה של איגרות חוב ארוכות, שנושאות תשואה גבוהה יותר, עלולה להתברר כתנודתית במחיר בטווח הקצר - אבל בהחלט תעניק פיצוי ראוי למי שיחזיק באיגרות החוב הללו לאורך זמן.

כך לדוגמה, מי שרכש את איגרת החוב למאה שנה של אוסטריה בשבוע שעבר, הרוויח 2% בפחות מ-24 שעות. שתהיה לנו שנת השקעות מוצלחת.

*** הכותב הוא מנכ"ל OXTP INVESTMENTS. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

סך החוב של ארהב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.