"החלטות הרות-גורל למשק הישראלי ולכלכלת ישראל מתקבלות על-ידי רשות מרשויות המדינה תחת מעטה כבד של אי-גילוי, חוסר שקיפות והיעדר דיווח" - כך נטען בעתירה שהוגשה באחרונה לבית המשפט לעניינים מינהליים בירושלים, לחייב את בנק ישראל לחשוף את הפעילות שלו בשוק מטבע החוץ (להלן המט"ח) בשבע השנים האחרונות. זאת, תוך הפרדת הנתונים לפי פעילות במסגרת "תוכנית למיתון ההשפעה של הפקת הגז על שער החליפין" ובמסגרות אחרות, בהן "מיתון תנודות בשער החליפין".

בעתירה שהוגשה באמצעות עו"ד גולן קאשי, מבוקש - "לחייב את בנק ישראל לחשוף את סך הדולרים שנרכשו ונמכרו על-ידי הבנק בכל יום, ואת התמורה בשקלים או בשווה ערך שקלים עבור הרכישות והמכירות; סך האירו שנרכשו ונמכרו על-ידי בנק ישראל בכל יום, והתמורה בגינם; ערך המט"ח שאינו דולר או אירו, שנקנה ונמכר בכל יום; וכן את הפרוטוקולים של הגורמים בבנק ישראל אשר קיבלו את ההחלטות על רכישות מטבע חוץ בשבע השנים האחרונות".

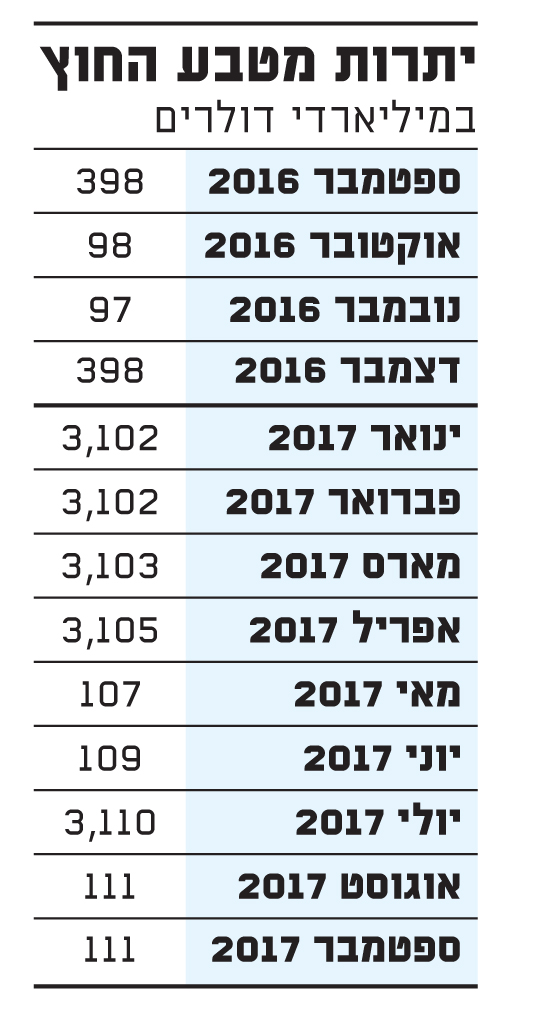

יתרות מטבע חוץ

בעתירה נטען כי המידע דרוש לעותר לצורך בחינת האפשרות להגיש תובענה ייצוגית על נזקים שנגרמו לו ולמחזיקים אחרים באופציות על הדולר או האירו שנסחרות בבורסה לניירות ערך בתל-אביב. זאת, כתוצאה מהתערבות שלא כדין של בנק ישראל במסחר במטבע החוץ.

"החלטות הרות-גורל למשק מתקבלות על-ידי בנק ישראל תחת אי-גילוי וחוסר שקיפות"

"הציבור בישראל לא יודע מי מקבל או מקבלת את ההחלטות, באילו מועדים הן מתקבלות, על בסיס איזה מערך נתונים ועל בסיס אילו שיקולים מתקבלות ההחלטות", נכתב בעתירה. "הציבור בישראל אינו יודע האם נשקלים כל השיקולים ומה משקלו של כל שיקול בקבלת ההחלטות. הציבור בישראל אינו יודע האם במסגרת קבלת ההחלטות מובאים בחשבון נזקים שנגרמים, או עלולים להיגרם למשק הישראלי בכללותו או לגורמים מסוימים, והאם נבחנו חלופות שאינן גורמות נזקים או שגורמות נזקים קטנים יותר".

בעתירה מצוין כי הסיבה לאי-הידע היא העובדה שהפרוטוקולים של ההחלטות ברשות אינם מתפרסמים לעיון הציבור. זאת, לטענתו, בניגוד לקבוע בחוק חופש המידע. בנסיבות אלה, נטען, לציבור אין מידע המאפשר ביקורת ופיקוח על פעולות הרשות, על אף שאלה מהוות את הבסיס לעצמאותה.

עוד נטען בעתירה כי בנק ישראל אשר פועל בשוק מטבע החוץ - הן כגורם מפקח והן כשחקן, ורוכש דולרים ומטבעות אחרים - מסרב לנהוג בשקיפות המתחייבת על-פי דין ממהותו ומתפקידו, ומסרב למסור מידע על פעילות רכישת מטבע החוץ שלו.

עוד לדברי העותר, לפני יותר ממאה שנה נחקקו בסלע מילותיו של השופט לואי ברנדייס (ברנדייס היה משפטן יהודי-אמריקאי ושופט בית המשפט העליון של ארה"ב), "אור השמש הוא המחטא הטוב ביותר, ואור המנורה הוא השוטר היעיל ביותר". אולם "נדמה כי מישהו בבנק ישראל החליט להגיף את התריסים ולנתק את המנורה מהחשמל".

הגירעון יושת על הציבור

העתירה מוגשת, בין היתר, על רקע הדוחות הכספיים של בנק ישראל, שלפיהם ספג בנק ישראל במשך השנים האחרונות הפסדים משמעותיים מהפרשי שער המט"ח, בסך של 42.5 מיליארד! שקל, בגין יתרות מטבע החוץ שרכש. הפסדים אלה הביאו אותו לגירעון בהון, שהסתכם נכון ליום 31 בדצמבר 2016, בסך 61.4 מיליארד! שקל - "גירעון שבסופו של דבר יושת על הציבור בישראל", כותב העותר. לטענתו, לציבור יש עניין רב בפעילותו זו של בנק ישראל, ופיקוח הציבור על פעולותיו של הבנק - שעליו מוטלת חובת שקיפות ודיווח - הוא מאבני הבסיס שעליהן עומדת עצמאות בנק ישראל.

עוד נטען כי בניגוד למקבילו האמריקאי של בנק ישראל ה-Federal Reserve ("הפד"), שמפרסם הן את הפרוטוקולים של החלטותיו, והן את סך רכישותיו היומיות באופן שוטף ומפורט, פנייתו של בן-לוי לבנק ישראל לחשיפת המידע, לפי חוק חופש המידע - נדחתה.

במענה לבקשת חשיפת המידע שיגר עו"ד רונן ניסים, הממונה על יישום חוק חופש המידע במחלקה המשפטית בבנק ישראל, מכתב לעותר, שאליו צורפו נתוני רכישה חודשיים, נטו (ללא הפרדה בין קניות למכירות), וצוין כי לא ניתן להיעתר לבקשת המידע על בסיס יומי ממספר טעמים, אשר לא פורטו. נציין כי הנתונים החודשיים שצורפו למכתב מפורסמים באתר בנק ישראל באופן שוטף.

בעתירתו, מביא העותר דוגמה לחוסר השקיפות של בנק ישראל. מדובר ברכישה של כ-300 מיליון דולר שביצע בנק ישראל ביום 27 בדצמבר 2016, אשר גררה עלייה משמעותית, של כ-1% בשער הדולר. והוא תוהה-שואל: "מה הייתה תכלית הרכישה? מי החליט עליה? אילו מטרות היא שירתה? האם נבחנו הנזקים שיגרמו לשוק ולגורמים הפועלים בו? האם הובאה בחשבון יעילות הרכישה? מדוע דווקא ביום זה?".

והשאלה הקשה מכולן היא לטענתו: כיצד רכישה זו, בשים לב למועד שבו בוצעה (מספר ימים לפני תום השנה) ולהיקפה (300 מיליון דולר), מתיישבת עם תפקידו של בנק ישראל לפי 'חוק בנק ישראל', "לתמוך בפעילות הסדירה של שוק מטבע החוץ בישראל".

עוד לטענת העותר, באין מידע, הציבור אינו יכול לבחון שאלות אלה ושאלות רבות אחרות שעולות נוכח התערבות בנק ישראל במסחר במטבע חוץ, ומשכך מסוכלת תכלית הדיווח שעלולה לגרור אחריה פגיעה בעצמאות הבנק; הדברים נכונים שבעתיים בנסיבות שבהן הציבור אף אינו יודע באילו מועדים בוצעה ההתערבות בשוק מטבע החוץ מאחר שהבנק אינו מפרסם נתונים אלה, אלא מסתפק בפרסום של היקף הרכישות החודשי, נטו (כלומר, בלי הפרדה לקניות ולמכירות.

בנק ישראל מסר: "מדיניות רכישת המט"ח היא חלק מהמדיניות המוניטרית, שמטרתה בין השאר לתמוך בפעילות הכלכלית במשק. בנק ישראל הוא בין הבנקים המרכזיים השקופים ביותר מבחינת הדיווח לציבור בנושא רכישות המט"ח: מדיניות ההתערבות מוצהרת בפומבי, והבנק מתנהל לפיה. מעבר לכך שהבנק מפרסם את היקף הרכישות מדי חודש, תוך פירוט לגבי תוכניות ההתערבות השונות, מתפרסמים גם דיווחים תקופתיים אודות המדיניות ואודות ניהול יתרות המט"ח. פירוט יתר עלול לפגוע באפקטיביות של המדיניות".

נדנדת הדולר-שקל: השקל עולה - הבנק רוכש; הדולר עולה ושוב חוזר ונופל

על רקע קיתונות של ביקורת שספג בנק ישראל על מדיניות ההתערבות שהוא נוקט בשוק המט"ח, במטרה להחליש את המטבע המקומי (השקל), פרסם בנק ישראל במארס השנה תוצאות מחקר שהוא ערך בנושא. בשורה התחתונה מגיעים בחטיבת המחקר של בנק ישראל למסקנה כי מדיניות ההתערבות תרמה לפיחות השקל.

המחקר, שנערך על-ידי ד"ר סיגל ריבון מחטיבת המחקר של הבנק, בחן את ההשפעה של התערבות הבנק בשוק מטבע החוץ על שער החליפין בין השנים 2009-2015.

בנק ישראל, שחזר להתערב בשוק מטבע החוץ במארס 2008, לאחר כעשור שבו לא התערב בשוק, שם לו למטרה להחליש את המטבע המקומי לאחר שהחל להתחזק מול המטבעות המובילים בעולם, בעקבות המשבר הכלכלי שפרץ באותה שנה וסביבת הריבית האפסית בעולם. בתחילה, ההתערבות נעשתה בסכומים קבועים מראש, כ-25 מיליון דולר ליום, ומאוחר יותר כ-100 מיליון דולר ליום. באוגוסט 2009, שינה הבנק את המדיניות ועבר להתערב על-פי שיקול-דעתו בסכומים שאינם קבועים מראש.

תוצאות המחקר מראות כי בתקופת האמידה - המתייחסת לתקופה שבה ההתערבות נעשתה על-פי שיקול-דעת - החל מספטמבר 2009 ועד סוף 2015, כל 100 מיליוני דולר של הרכישות תרמו לפיחות של 0.07%-0.09% בשער החליפין. עבור ההיקף החודשי הממוצע באותה תקופה, 830 מיליון דולר, נמצאה השפעה של כ-0.6% על שער החליפין באותו החודש.

בשבועות שקדמו לפרסום, רכש בנק ישראל יותר ממיליארד דולר במטרה להחליש את השקל, שטיפס לשיא של כשנתיים וחצי מול הדולר. בעקבות ההתערבות של הבנק, הדולר אכן התאושש קלות, אך חזר ונפל שוב.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.