1. בעלי שליטה בחברות מסוימות, וגם אנליסטים בשוק ההון שמסקרים את החברות האלה, מחבבים מאוד את המושג EBITDA. הם מרבים להשתמש בו בגיליונות האקסל שלהם ובגיליונות ההערכה לחברות, בתוך השוואות לחברות אחרות בענף ולממוצע הענפי. פירוש המושג הוא רווח לפני ריבית, מס, פחת והוצאות אחרות, כך שהמשתמשים בו יכולים השוות כביכול בין חברות בעלות רמות מינוף שונות.

אלא שיש מקרים שבהם משווקים לציבור את רווח ה-EBITDA פשוט כי אין לחברות דברים חכמים או טובים לספר על הרווח הנקי או האמיתי שלהן (הרווח הנקי שמופיע בדוחות הכספיים או הפרמטר הרלוונטי יותר, התזרים החופשי). לעתים המושג הזה מאפשר לחברות לספר לעצמן ולציבור המשקיעים סיפורי אלף לילה ולילה על רווח כלשהו בלי להרוויח באמת. בוול סטריט, סיפרנו כבר לא אחת, הסתובבה לפני זמן רב בדיחה ש-EBITDA זה בעצם ראשי תיבות של Earning Before I Tricked the Dumb Auditor, ובתרגום חופשי, "רווחים לפני ש'סידרתי' את מבקר הדוחות, רואה החשבון המטומטם". בכל מקרה, השימוש האינפלציוני במושג החשבונאי הזה השתכלל עם הזמן והוליד מוטציות מושגיות נוספות, שכולן ללא יוצא מן הכלל הופכות את כל מי שאינם מכירים את הז'רגון הזה למטומטמים, כאילו היו בורים שלא התקדמו עם השפה החשבונאית, האנליסטית או השוק-הונית. ובכן, אני ממליץ לכל מפתחי השפה החשבונאית להמציא מושג חדש לגמרי, המייצג רווח חדש לחלוטין: רווח ללא מס, ללא ריבית, ללא פחת, ללא הוצאות תפעוליות וללא הוצאות גולמיות. כלומר, הרווח הוא ההכנסות. כך אפשר להעלים כל זכר למילה המגונה "הפסד" ולהציג חברות בריאות לעולמי עד.

2. למרות שפע המושגים ושפע הג'יבריש החשבונאי, זה מאוד פשוט: עסק צריך להרוויח לאורך זמן, ולהרוויח חשבונאית פירושו להציג תזרים מזומנים חופשי חיובי לאורך זמן. לא מדובר בתזרים מזומנים מפעילות שוטפת, שחברות אוהבות להתהדר בו (טבע, למשל), אלא בתזרים לאחר פעולות השקעה ומימון, שמשקפות את תוספת המזומנים לקופת החברה. זה המדד הבולט לבריאות החברה, ולא כל המושגים שוברי השיניים. כמובן, חברה יכולה להשתמש באשראי כדי לצמוח, להשקיע במפעלים או בחברות אחרות, במטרה להגדיל את הרווחיות בטווח הארוך. אין בזה שום פסול. זה נעשה פסול כאשר לקיחת האשראי אינה במידה. אם חברה לוקחת אשראי מעבר למידותיה ומבצעת השקעות שגדולות עליה, היא תשתעבד לשירות חובותיה, תטבע בהחזר הריביות ובסופו של דבר תתקשה להחזיר את האשראי שנטלה. כמובן, בעידן הריביות האפסיות, הפיתוי לקחת אשראי הולך וגדל, בלי להביא בחשבון את כל הסיכונים. עד שהם מתממשים (ויש לסיכונים נטייה להתממש), שוב, כמו בטבע.

3. בסוף השבוע דיווחה אלטיס NV, קבוצת התקשורת של פטריק דרהי, על תוצאותיה לרבעון השלישי: אלטיס פעילה בשורה של מדינות - מצרפת, דרך פורטוגל, בלגיה, לוקסמבורג, ישראל (באמצעות הוט) וארה"ב, ועד הרפובליקה הדומיניקנית. דרהי, ייאמר לזכותו, הקים אימפריית כבלים בתוך זמן קצר, עם הכנסות שנתיות של יותר מ-20 מיליארד אירו. על פי דוחות הרבעון האחרון, צרפת (48%) וארה"ב (34%) מרכזות את רוב עסקי התקשורת העולמית של דרהי. ישראל, שהייתה פעם חלק הרבה יותר משמעותי מאלטיס, היא רק כ-4%-5% מעסקי הקבוצה. הדוחות סיפרו על ירידה די מינורית, אם כי מדאיגה, בהכנסות הקבוצה בצרפת ובפורטוגל כתוצאה מנטישת מנויים ועלייה ברמת התחרותיות (ירידה של 1.3% ו-3.1% בהתאמה). מניות החברה, שנסחרות באמסטרדם, גילחו ביום אחד כ-20% משוויין וגררו לירידה גם את מניות החברה הבת אלטיס ארה"ב, שמניותיה נסחרות בוול סטריט. הדוחות גם סיפרו את הסיפור הרגיל, כיאה לחברות מהסוג של דרהי, על תזרים חזק מפעילות שוטפת ו-EBITDA חזק מהפעילות הגלובלית של החברה. כל הסיפורים הנהדרים הללו, על נתונים חשבונאיים חזקים לכאורה, לא עזרו למניה מסיבה פשוטה: קללת המינוף והחשש שהחוב שלקחה על עצמה אלטיס כדי לממן את סדרת הרכישות שלה גבוה יחסית ליכולתה לשרת את החוב, שהולכת ונשחקת כתוצאה מרמת התחרותיות בשווקים שבהם היא פועלת (שוב, אותו סיפור של טבע. באלטיס מדובר בהימור על שוק הכבלים, בטבע - הימור על השוק הגנרי).

4. את זרעי הפורענות של מה שקרה בסוף השבוע היה אפשר לראות, לפחות באופן סימבולי, במהלך אוגוסט השנה. אלטיס ארה"ב, חברת הכבלים הרביעית בגודלה בארה"ב, התעניינה ברכישת צ'רטר, חברת הכבלים השנייה בגודלה בארה"ב (הראשונה היא קומקסט). החברה האמריקאית של דרהי נבנתה, איך לא, מרכישות ענק של חברות כייבלוויז'ן וסאדלינק. בבסיס הרכישות הללו ניצל דרהי את המומנטום בשוקי האשראי ובשוקי המניות: רכישות במינוף ובהנפקה יחסית מהירה ביוני השנה, בהיקף ענק של קרוב ל-2 מיליארד דולר. לו ולמנהליו היה מטבע חזק (מניות), אשראי זול, ותיאבון מוגבר לעוד ועוד עסקאות - במקרה הזה, רכישה של חברה שגדולה מאלטיס ארה"ב בערך פי שניים. עם האוכל בא התיאבון, נוהגים לומר, אבל העיסקה הזאת כבר הרימה כמה גבות ביחס להתרחבות המהירה והאגרסיבית של דרהי.

5. שלא יהיה ספק, דרהי הוא אחד הפיננסיירים המוכשרים והמשובחים. הוא הקים את אלטיס ב-2002 ובתוך זמן קצר יחסית, במיוחד בחמש השנים האחרונות, הוא בנה אימפריית כבלים חובקת עולם, הספיק לבצע שתי הנפקות ענק (אלטיס NV ב-2014 ואלטיס ארה"ב ב-2017), וביצע רכישות סדרתיות בהיקפים גדולים תוך כדי סחיטת מחיאות כפיים משוקי ההון. בין העסקאות הגדולות: SFR הצרפתית ב-23 מיליארד דולר (במהלך 2014), כייבלוויז'ן האמריקאית, לפי שווי של כ-19 מיליארד דולר, וסאדלינק האמריקאית בכ-9 מיליארד דולר (כולל חוב, במהלך 2015). שוקי ההון אהבו מאוד את אסטרטגיית ההתרחבות של דרהי והקפיצו את מניותיו באירופה, מה שהפך אותו לכוכב ברשימות העשירים ולאיש העשיר בישראל. אכן, עשיר על הנייר. בכל הרשימות הללו לא הוזכר שדרהי שולט בחברת התקשורת הכי ממונפת בתחום התקשורת בעולם.

6. המוטו של דרהי, ולמעשה המוטו של כל רכישה ממונפת, הוא פשוט בתיאוריה אבל כמובן קשה מאוד ליישום: אתה רוכש נכס טוב או שנחשב לטוב במינוף ואז מתחיל בסדרת קיצוצים אגרסיבית כדי להגדיל את ה-EBITDA וכמובן את התזרים מפעילות שוטפת. כמובן, יש יתרון לגודל בכל תחום, במיוחד בתחום הכבלים, שבו יש כר נרחב להתייעלות בתחום התוכן, לדוגמה. השיטה הזאת עבדה מצוין בהוט הישראלית, שעברה אף לרווח רבעוני של עשרות מיליוני שקלים השנה, אבל הוט היא כרגע דואופול בתחום הכבלים שמתחיל להרגיש את התחרות, ולכן המלאכה בישראל הייתה הרבה יותר קלה. מה קורה כשהעניינים משתבשים ולו בצורה קלה? ראינו זאת בצרפת ובפורטוגל: שיבוש קל הופך להתרסקות של המניות.

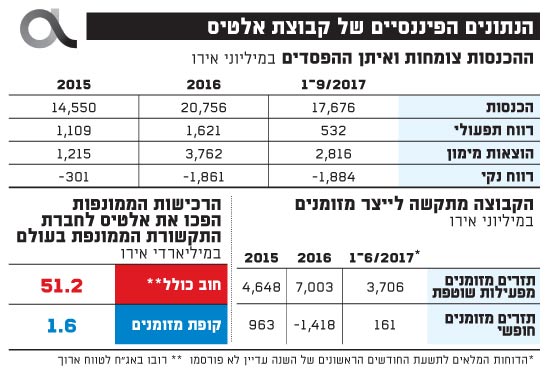

7. דרהי מתח את המאזנים של אלטיס NV עד הקצה, והמספרים בהחלט מבהילים (ראו טבלאות): החוב של החברה עומד על יותר מ-50 מיליארד אירו כתוצאה מרכישות הענק. אמנם החוב ברובו הוא באג"ח לטווח ארוך, של יותר משנה מהיום ועד שנת 2027, מה שמאפשר מרווח נשימה ארוך לחברה ואפשרות לגלגל את החוב בבוא העת, אבל יכולת שירות החוב שלה אינה מזהירה בלשון המעטה. כמובן, התזרים מפעילות שוטפת חזק ועמד על כ-7 מיליארד אירו ב-2016, אבל ההשקעות הגדולות ותשלומי הריבית הגבוהים (יותר מ-3 מיליארד אירו) הופכים את התזרים החופשי לשלילי. גם הרווח החשבונאי, כפי שעיניכם רואות, הוא שלילי, כלומר, בשורה התחתונה, החברה אינה מייצרת מזומנים. זו חברה שרודפת אחרי החובות ואחרי עוד ועוד קיצוצים ועוד ועוד התייעלות כדי לעמוד בציפיות השוק, שהתערערו מאוד אחרי הדוחות האחרונים. אגב, בדוחות השנתיים האחרונים, התפארה החברה בביקוש לחוב שלה ולהלוואות שלה, וגם ביכולת הרה-פייננס שלה. כל זה טוב ויפה ועבד לא רע עד עתה, אבל הסנטימנט בשווקים יכול להיות מאוד אכזרי ואני מזכיר שוב את מה שאירע לטבע. חיתוך מהיר במניות, ספקות על יכולת שירות החוב והורדת דירוג האג"ח לזבל. לך תמחזר חובות עם "הישגים" כאלה.

8. הנה כמה עובדות המסבירות באופן הטוב ביותר מדוע דרהי הוא אחד הפיננסיירים המשובחים.

דרהי מחזיק בשליטה בקבוצת אלטיס באמצעות חברת NEXT ALT הפרטית שבשליטתו (מאופן הניסוח במסמכי אלטיס עולה שיש לו כנראה שותפים בחברה, אבל היא נמצאת בשליטת משפחתו). NEXT ALT מחזיקה כ-59% ממניות אלטיס NV הנסחרת בבורסה באירופה לפי שווי של כ-16 מיליארד אירו, ירידה ש כ-60% משיא של כל הזמנים אבל עדיין גבוה ממחיר ההנפקה. השורה התחתונה: דרהי מחזיק הון על הנייר בהיקף של כ-9.4 מיליארד אירו, כ-38 מיליארד שקל.

מדובר בהון על הנייר, וכפי שראינו, הוא יכול להתעופף במהירות כאילו לא היה, אבל לדרהי יש גם הון שאינו על הנייר, בקופה האישית שלו. בהנפקה הראשונה שלו, הוא דאג להצעת מכר של מניותיו בהיקף אדיר של לפחות כ-600 מיליון אירו, יותר מ-2.5 מיליארד שקל. אני בספק אם החברה הפרטית שלו הייתה ממונפת, כי את כל המינוף הוא העביר לחברות הציבוריות. זה היופי בכל הפיננסרייה שלו: הוא אינו ערב אישית לחובות החברה שבשליטתו.

דרהי התפטר מתפקידו כנשיא אלטיס בספטמבר 2016 ולמעשה אינו נושא בשום תפקיד בה, לבד מתפקיד של יועץ חיצוני להנהלה ולדירקטוריון. כלומר, דרהי התנתק רשמית מניהולה השוטף של החברה, אף שרוחו מרחפת מעליה ונדמה שהוא השליט הכול יכול בה. כ"יועץ", כמובן.

אלטיס היא חברה נדיבה מאוד למנהליה הבכירים: דרהי עצמו קיבל בשנת 2016 כ-6.6 מיליון אירו בשכר, כולל עלות אופציות - כ-27 מיליון שקל. נשיא החברה שהחליפו, דקסטר גואי, קיבל חבילת שכר בהיקף של כ-48 מיליון שקל ב-2016.

למרות החזקותיו המשמעותיות מאוד באלטיס, דרהי, באמצעות החברה הפרטית שלו, זכה כאמור להקצאת אופציות נדיבה מאוד. בשלוש שנים (2016-2018) הוקצו לו אופציות השוות, גם היום, לאחר ירידת המניה, כ-50 מיליון אירו, יותר מ-200 מיליון שקל.

9. תמונת המצב הנוכחית: לדרהי לא צריך לדאוג, הוא כבר עשה את הונו: הוא שולט בחברה הממונפת ביותר בעולם התקשורת אבל לא משמש בה בתפקיד רשמי. עם זאת, השילוב הקטלני והרעיל של סדרת רכישות במינוף וספקות בנוגע ליכולת שירות החוב מרסק במהירות את המניות.

המסקנה: אנחנו בהחלט עשויים להיות עדים לתרחיש טבע 2. יש יאמרו שהוא כבר התחיל.

הנתונים הפיננסיים של קבוצת אלטיס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.