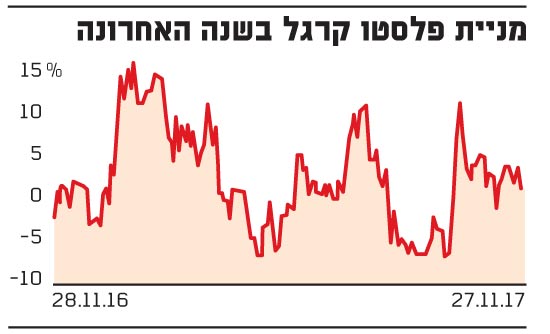

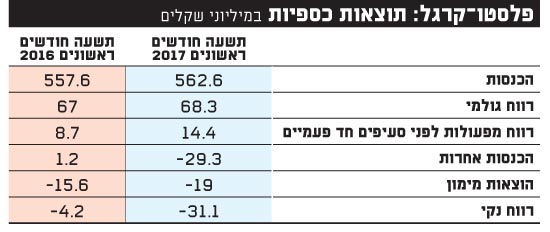

ההוצאות הגבוהות שרושמת קבוצת פלסטו-קרגל על העברת מפעל הקרטון שלה מלוד שבמרכז ללהבים שבדרום, המשיכו להעיב על ביצועי החברה גם ברבעון השלישי של 2017. את הרבעון סיימה פלסטו-קרגל בהפסד של 16 מיליון שקל, שהשלים הפסד של 31 מיליון שקל בתשעת החודשים הראשונים של השנה. מניית החברה צנחה היום (ד') בכ-8% והשלימה ירידה של 30% מאז מיזוגן של פלסטו-שק וקרגל לפני כשנה וחצי.

לדברי גבי נגר, מנכ"ל פלסטו-קרגל, הדוחות משקפים את הוצאות החברה הבת, קרגל, בגין העברת פעילות הייצור שלה לאתר החדש בלהבים, וכן את השפעותיו הנלוות של המעבר - כגון ירידה במכירות והוצאות מוגדלות נוספות. "נכון למועד פרסום דוח זה טרם הושלמה העברת הפעילות האמורה במלואה, אך קצב התקדמות המעבר סייע בצמצום השפעתו על יכולות הייצור, התפעול והעמידה בביקושים", הדגיש נגר. "במקביל, ממשיכה קרגל לפעול על מנת להשכיר את השטחים שהתפנו באתר שלה בלוד".

קבוצת פלסטו-קרגל מורכבת משתי חברות שונות הפועלות בתחומים נפרדים, ומפעילה בסך הכול חמישה אתרי ייצור בישראל. קרגל עוסקת בייצור, עיבוד ושיווק של לוחות ואריזות מקרטון גלי, המשמשים בעיקר לאריזה ושינוע של מוצרי תעשייה, היי-טק, מזון ותוצרת חקלאית. מוצרים אלו נמכרים בישראל, ולחברה נתח שוק מוערך של כ-25% מהשוק המקומי.

תחום הפעילות השני הוא האריזות הגמישות בו עוסקת החברה בפיתוח, ייצור ושיווק של שרוולים ויריעות פוליאתילן המשמשות לתעשיית הגומי, כחומר גלם לתעשיית האריזות הגמישות, וכן לייצור מוצרים שונים כגון שקים, שקיות ואריזות גמישות אחרות.

את הרבעון השלישי סיימה פלסטו-קרגל עם הכנסות של 173 מיליון שקל, המשקפות ירידה של 8.5% לעומת הרבעון המקביל אשתקד. בתחום הקרטון הגלי ירדו ההכנסות ב-14.4% ל-84 מיליון שקל, על רקע הירידה בכושר הייצור בשל העברת מפעל הקרטון הגלי מלוד ללהבים. בתחום אריזות הפלסטיק הגמישות נרשמה ירידה של כ-2% בהכנסות ל-89 מיליון שקל.

הירידה במכירות הובילה גם לנפילה של 29% ברווח הגולמי ברבעון השלישי ל-16 מיליון שקל, ובנוסף רשמה החברה הוצאות אחרות (נטו) של 9 מיליון שקל בגין המעבר למפעל החדש. כל אלו הובילו אותה להציג כאמור הפסד בשורה התחתונה.

עם זאת, העברת המפעל מתקדמת לדברי המנכ"ל נגר בקצב מפתיע לטובה, ובהתאם לתקציב שנקבע מראש, ומהלך זה מייצר לחברה אופק של יעילות ופעילות, תוך שמירה על נתח השוק ובתמיכת הלקוחות. "החברה משקיעה סכום משמעותי כדי לשפר את היכולת התחרותית בעתיד, ומתכננת להיות גם צומחת, גם רווחית וגם עם תזרים מזומנים מכובד", הוסיף נגר. "עם זאת, החשבונאות לא יודעת להכיר בזה, ומכאן ההפסדים".

בעלי מניות המיעוט התנגדו להנפקה

פלסטו-קרגל נסחרת בבורסה לפי שווי של כ-150 מיליון שקל ומציגה הון עצמי של 219 מיליון שקל. לחברה חוב פיננסי (נטו) גבוה יחסית של 376 מיליון שקל, ויחס הון למאזן נמוך יחסית לחברות תעשייה של 23% בלבד.

בניסיון לחזק את בסיס ההון של הקבוצה, הובילה פלסטו-קרגל באחרונה מהלך לגיוס 37 מיליון שקל באמצעות הנפקה פרטית בחלקים שווים, של 7.7 מיליון מניות לבעלת השליטה סי.אי תעשיות (שבבעלות נגר, ניר דור והאחים עמירם ויהושע לוינברג) ולחברת הפניקס. ההנפקה תוכננה להתבצע לפי מחיר של 4.8 שקל למניה, ששיקף הנחה של 14.3% על מחיר המניה טרם פרסום ההצעה.

השלמת ההנפקה הייתה אמורה להעלות את שיעור ההחזקה של בעלת השליטה, מ-44.4% ל-45.5% ממניות פלסטו שק.

עם זאת, חוק החברות קובע כי במידה שאין בעל המניות מחזיק ב-45% ממניות חברה ציבורית, ניתן לעלות אל מעבר לרף החזקה זה רק באמצעות הצעת רכש או אישור רוב מקרב בעלי מניות המיעוט. משום כך הובאה ההצעה לאישור אסיפת בעלי המניות.

בזימון לאסיפה נכתב בין השאר כי ההקצאה להפניקס תותנה באישור ההקצאה לבעלת השליטה, וכן כי המחיר למניה בהקצאה לבעלת השליטה נקבע בהתבסס על המחיר בהקצאה הפרטית שנעשתה להפניקס.

אלא שבעוד שהנפקה פרטית גדולה לגוף מוסדי מבוצעת לרוב בהנחה על מחיר השוק, הרי שהנפקה פרטית לבעלת שליטה בהנחה מהותית על מחיר השוק נתפסה כחריגה אצל בעלי מניות המיעוט. זאת, אף כאשר מדובר בהגדלת ההחזקה אל מעבר ל-45%.

כך קרה שבאסיפה שהתכנסה בשבוע שעבר נדחתה ההצעה בעקבות התנגדותם של מרבית בעלי מניות המיעוט, ובראשם שלושת הגופים שנמנו עד אשתקד על גרעין השליטה בפלסטו-קרגל: כלל תעשיות, קרן סקיי וקרנות המנוף של בראשית, המחזיקים יחדיו בכ-40% ממניות החברה, ואשר מהלך מעין זה היה מדלל את החזקתם המצרפית ל-32.3%. אלו התנגדו להקצאה לבעלת השליטה, אולם תמכו בהקצאה להפניקס.

יש לציין כי בנימוקי ועדת הביקורת והדירקטוריון לאישור ההצעה הפרטית לסי.אי תעשיות, נכתב כי מדובר בהון הנדרש לפלסטו-שק לצורך שיפור נזילותה, איתנותה הפיננסית והונה העצמי (לרבות שיפור היחס בין הון לחוב בחברה). בנימוקים לאישור העסקה הוסבר כי "גיוס הון בדרך של הצעה פרטית הינו מהלך מהיר יחסית, הכרוך בעלויות גיוס נמוכות יחסית".

לאור כישלון ההנפקה הפרטית, אמר היום המנכ"ל נגר כי החברה בוחנת כעת חלופות לגיוס הון לחברה, שיעקפו את מגבלת ה-45% החזקה. "אין לחץ לבצע גיוס מיידי, אבל יש מחשבה שזה נכון", הוא מדגיש.

מניית פלסטו קרגל

פלסטו קרגל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.