תארו לכם שאתם מפסידים 80% או יותר, בשעה שבסביבכם המשקיעים נהנים מאחד השווקים השוריים הגדולים בהיסטוריה. דמיינו שנה אחרי שנה של הפסדים, בזמן שהמניות עולות בקרוב ל-400%.

ככה זה כשמנהלים קרן של מכירות בחסר (שורט), שמגדרת מפני הסיכון של שוק מניות יורד.

אם אתם אוהבים לשחות נגד הזרם, מה שנקרא בעגה האנגלית Contrarian, ואתם נמשכים מטבעכם לחלקים מהשוק שמפסידים כספים בנימוק שהם בשלים להתאוששות, זכרו את הכלל הבא: בממוצע, בטווח הארוך, אתם תפסידו כספים אם תחזיקו קרנות כאלה.

"במרוצת הזמן, המניות נוטות יותר לעלות, וביותר פעמים מאשר לרדת. לכן אי אפשר לצפות שמשקיע יהיה בחסר באופן קבוע. למעשה, רוב המשקיעים צריכים להיות בפוזיציית לונג באופן קבוע", אומר מוחסן פאהמי, אחד ממנהלי קרן Pimco StocksPlus Short, שמגלגלת 1.2 מיליארד דולר.

"אני די בטוח ש-99.9% מהמשקיעים שלנו מבינים שהקרן מיועדת לעשות כסף כשהשוק יורד", הוא אומר. "יכול להיות שאחרי תשע שנות שוק שורי, אם מישהו מהם לא ידע לאן הוא נכנס, כעת הוא יודע".

2008: השנה של השורט

מדד 500 S&P לא רשם שנת ירידה מאז 2008. מאז שמניות החלו להיסחר באמסטרדם בתחילת המאה ה-17, כמה משקיעים ניסו להרוויח מירידות בשוק. "הדובים", או סוחרי השורט, מנסים בדרך כלל ללוות (או לשאול) מניות, למכור אותן ואז לקנות אותן במחיר נמוך יותר, כשהם נהנים מהפרש המחיר כרווח.

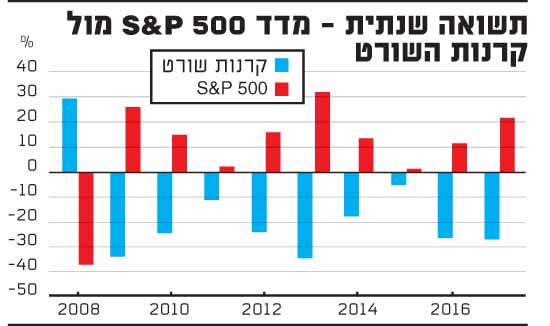

זה עובד לא רע כשהמניות יורדות. ב-2008, קרן השורט הממוצעת הרוויחה 30%, לפי נתוני חברת הקרנות מורנינגסטאר. מדד 500 S&P איבד באותה שנה 37%.

אילו השקעתם בקרן השורט הממוצעת ב-15 בספטמבר 2008, היום שבו ליהמן ברדרס קרס, ומכרתם את ההחזקה שלכם ב-9 במארס 2009, יום הרצפה של המשבר הפיננסי, הייתם מרוויחים 58.5%. מדד 500 S&P איבד אז 45.1%.

מה היה קורה אילו המשכתם להחזיק את הקרן? מ-9 במארס 2009 עד השבוע שעבר, קרן השורט הממוצעת הפסידה 92.9%, לפי מורנינגסטאר. באותה תקופה עלה 500 S&P ב-389.6%, כולל הדיבידנדים.

בממוצע, קרנות השוק הדובי הפסידו בכל תשע השנים שחלפו - מפני שהשוק עלה. כל קרן מבין 64 קרנות השורט עם נכסים של לפחות 2 מיליארד דולר, רשמה תשואה שלילית ב-2017, לפי תומסון רויטרס ליפר.

קרן Pimco StocksPlus Short של פאהמי מנסה לשפר את ביצועיה על-ידי שימוש בכסף שנשאר לה אחרי ההימורים נגד המניות בשוקי האג"ח והמט"ח. נכון לעכשיו, הקרן צפויה ליהנות מכך שאג"ח האוצר האמריקאי שצמודה למדד המחירים לעשר שנים תעלה, ומכך שככל הנראה מטבעות המדינות המתעוררות יעלו מול הדולר ומטבעות נוספים של העולם המפותח.

האם פאהמי מוטרד מהפסדי הקרן שלו תשע שנים ברציפות? "מצטער לאכזב אותך", הוא צוחק. "זה לא גורם לי נדודי שינה. אני גאה מאוד בביצועים שלנו".

הקרן עשתה את העבודה שלה, ואפילו קצת יותר. היא הפסידה 14% בשנה שעברה, כאשר מדד 500 S&P עלה ב-21.8%. הימור ישיר נגד 500 S&P היה מפסיד בערך כמו שיעור העלייה שהמדד רשם, ולכן הפסד של 14% בלבד הוא מרשים. Pimco StocksPlus Short הרוויחה 48.6% ב-2008, השנה האחרונה שבה 500 S&P רשם ירידה.

תשואה שנתית

"המצב יכול להתהפך במהירות"

קרן אחרת של שוק דובי, Grizzly Short Fund, שמנהלת 190 מיליון דולר, הרוויחה 73.7% ב-2008, אבל הפסידה בשמונה מבין תשע השנים מאז.

"אנחנו מכירים בכך שהשוק עולה יותר מכפי שהוא יורד", אומר גרג סוונסון, אחד ממנהלי הקרן בחברת לותהולד ווידן קפיטל מנג'מנט ממינאפוליס. "כל עוד הלקוח יודע את זה ואנחנו יודעים את זה, זה מוציא מהמשחק הרבה מתח".

סוונסון לא צופה מפולת קרובה בשוק המניות, אבל רווחי החברות הגבוהים, האבטלה הנמוכה והסנטימנט השורי מאותתים ש"המצב כל כך טוב, שהוא כבר לא יכול להשתפר בהרבה, והוא יכול להתהפך במהירות רבה".

כאשר השוק המשיך לעלות, הוא אומר, מזעור של ההפסדים "הפך להית הקרב העיקרי בשנים האחרונות". הקרן שלו הרוויחה 3.8% ב-2015, אבל הפסידה 14.4% ב-2016 ו-19.8% בשנה שעברה.

הקרן שלו, שלא כמו הקרן של פימקו, לא מוכרת בשורט את מדד 500 S&P. היא מהמרת נגד חברות ספציפיות בהתבסס על גורמים כמו כמה מניות ההנהלה מוכרת (החזקות אישיות), האם היצע המניות המונפקות עולה, ומשקל פוזיציות השורט שמהמרות על ירידת המניה.

משקיעים שמחפשים מניות זולות בימינו, יכולים באותה מידה לחפש שיניים בפה של תרנגולות. אבל דובים שמנסים להרוויח מקריסה של מניות מנופחות, זקוקים לכל הפחות להרבה סבלנות, או לעצבים חזקים במיוחד, יחד עם כושר ספיגה גבוה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.