ענני מלחמת הסחר בין יצרניות האנרגיה הגדולות בעולם התפזרו, ומי שיצאה בסופו של דבר עם ידה על העליונה, היא כצפוי ארה"ב. כיום, לאחר שמחירי הנפט חזרו לעלות משפל של כ-26 דולר (לחבית מסוג WTI) בתחילת 2016 לרמה של כ-65 דולר, ייצור הנפט בארה"ב נמצא בשיא היסטורי, בעוד שמדינות אופ"ק (OPEC) ורוסיה נאלצו לקצץ בתפוקה.

קצת היסטוריה: באמצע 2014 מחירי הנפט בעולם התחילו לרדת - מה שהפך בהמשך לנפילה עד לשפל של תחילת 2016. באותה תקופה, ירידת מחירי הנפט הייתה הנושא המרכזי שהעסיק את המשקיעים בכל העולם: האם הנפילה היא תוצאה של מלחמת מחירים בין יצרניות הנפט? האם זה עניין גיאופוליטי (מתחים בין איראן-סעודיה ובין ארה"ב-רוסיה)? או שמא הירידה נובעת מכך שהכלכלה העולמית נמצאת בהאטה? במבט לאחור, נראה כי נפילת המחירים הייתה שילוב של כל הגורמים האלה, אם כי למלחמת הסחר היה ככל הנראה תפקיד מרכזי ביותר.

ראשית, במהלך 2014-2016 ההאטה הכלכלית בסין ובשווקים המתעוררים, על רקע הרפורמות לשינוי מודל הצמיחה הכלכלית של סין, הגיעה לשיאה והשפיעה באופן משמעותי על מחירי כל הסחורות בעולם. לכן, ברור שהאטה זו השפיעה גם על מחירי הנפט.

על דבר אחד אין ויכוח: בניגוד לנפילות קודמות, כמו אלה שהיו בשנות ה-80 או במשבר הפיננסי העולמי ב-2008, חברות אופ"ק לא הגיבו בקיצוץ מיידי בתפוקה כדי לאזן בחזרה את המחירים. למעשה, בתגובה לירידות, סעודיה רק הגבירה את תפוקת הנפט, ויחד אתה גם חלק מחברות אופ"ק ורוסיה. נראה כי מעצמות הנפט הישנות רצו להוריד את תעשיית האנרגיה המתחדשת בארה"ב על הברכיים, שכן באותה תקופה, הגברת הייצור בארה"ב העמידה בסיכון אמיתי את המונופול של אופ"ק.

זרעי הנפילה נזרעו עוד שנים קודם לכן, כשארה"ב התחילה להגביר את המאמצים להפיכת טכנולוגיית הקידוח של פצלי שמן לכלכלית יותר, כדי לחתור לעצמאות אנרגטית, לאור מחירי הנפט הגבוהים בעולם.

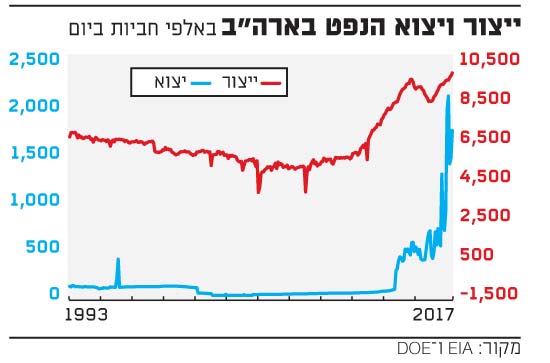

אף שבארה"ב מרבצי נפט רבים, עד לא מזמן, עיקר תצרוכת האנרגיה הגיע מיבוא, אבל מחירי הנפט הגבוהים הניעו את האמריקאים לשנות את האסטרטגיה לחלוטין. לראיה, משנת 2005 ועד 2017, יבוא הנפט ירד ביותר מ-20%, וריאלית ירד ביותר מ-26%. במקביל, ב-2015 התחילה ארה"ב לשחרר את האיסור על יצוא נפט - איסור שהיה קיים במדינה מאז 1973 בתקופת החרם הערבי על יצרניות הנפט - וכתוצאה מכך, ייצור הנפט בארה"ב נמצא כיום בשיא היסטורי, תוך עלייה מטאורית ביצוא הנפט האמריקאי.

סעודיה ורוסיה מוצאות עצמן מול שוקת שבורה

כמובן שהעלייה ביצוא הנפט חייבת הייתה לבוא על חשבון מישהו. אמנם נרשם שיפור מהותי בכלכלה העולמית במהלך 2017, אבל הביקוש לנפט דווקא היה יציב. קצב הגידול בצריכת הנפט העולמית עמד על 1.5%, בדומה לקצב ההיסטורי. בסביבה זו, תפוקת הנפט בארה"ב עלתה בשנה האחרונה ביותר מ-11% ויצוא הנפט עלה ביותר מ-130%. ומה קרה בקרב מדינות אופ"ק באותו זמן? תפוקת הנפט ירדה ב-0.9%, וברוסיה היא ירדה ב-2.8%.

סעודיה ורוסיה, שניהלו מלחמת סחר חסרת תקדים בשחקן החדש-ישן מאמריקה, מוצאות עצמן כיום מול שוקת שבורה. ארה"ב מייצרת ומייצאת יותר נפט מאי-פעם, והן נאלצות לקצץ בתפוקה כדי לשמור על רמת מחירים שלא תגרום להן לפשוט רגל.

בניגוד לארה"ב, רוב מדינות אופ"ק מסתמכות על ההכנסות מיצוא הנפט כדי לממן את פעילות הממשלה. כך סעודיה, שנהנתה מעודף תקציבי גבוה לפני 2014, עברה לגירעון בשנים האחרונות, שהגיע לשיאו ב-2015, בשיעור של 14.8%, ובשנה שעברה הגיע ל-8.9% - והכל בגלל נפילת מחירי הנפט.

לאן הולכים מכאן? השלטון ארוך השנים של מדינות אופ"ק בשוק האנרגיה העולמי נגמר למעשה, והכל בגלל טכנולוגיה פורצת דרך של ארה"ב - שמתייעלת והולכת בשנים האחרונות (עלות ההפקה יורדת והולכת). כל זאת, בלי שדיברנו על מקורות האנרגיה האלטרנטיביים התופסים תאוצה.

לאור מצבן הפיסקלי הבעייתי של חברות אופ"ק ורוסיה, נראה כי קיצוצי המכסות שהטילו על עצמן בשנים האחרונות, יימשכו גם בשנה הקרובה, וייתכן שגם בשנים הבאות, שכן ארה"ב רק מתייעלת ותופסת נתח שוק גדול יותר, תוך ירידה עקבית בצורכי היבוא שלה. ארה"ב כבר הראתה שהיא יכולה לחיות עם כל מחיר נפט, וחברות אופ"ק לא - וזהו, למעשה, כל הסיפור.

לאור העלייה המרשימה בשנה האחרונה במחיר הנפט (עלה בשנה האחרונה ביותר מ-20%), אנו צפויים לראות את הייצור האמריקאי רק ממשיך לגדול ולתפוס יותר נתח שוק בעולם. בסביבה מתהווה זו, לא היינו מהמרים נגד מגזר האנרגיה בארה"ב.

ייצור ויצוא הנפט בארהב

מניה מומלצת: שברון

אף שמחירי הנפט מסתובבים סביב 65 דולר לחבית - שיא של שלוש שנים - אנחנו מעדיפים לא לעלות על רכבת ההרים של מחירי הנפט, וגם לא לרדת ממנה, אם אנחנו לא ממש חייבים. ככלל אצבע, אנו משתדלים מאוד להתרחק מנכסים פיננסיים שלא תמיד ההיגיון הכלכלי שולט בהם, והשינויים בסביבה הכלכלית הם לא אלה שגורמים לשינוי במחירם.

אז איך בכל זאת אפשר להיחשף לתחום האנרגיה, אם אנחנו מאוד רוצים? נתחיל בעובדה שתחום הפקת האנרגיה יושב על ספקטרום רחב מאוד, ומכיל בתוכו שרשרת ייצור ארוכה. בתוך הספקטרום הזה יש מספר רב של סגמנטים, שאליהם משתייכות חברות שנמצאות בחלק כזה או אחר של ההפקה. נוסף על כך, יש סוגים שונים של אנרגיה (נפט, גז, פחם, טורבינות רוח, גיאותרמי, סולרי, ורבים אחרים). מאחר ובסקירה זו אנו מתייחסים לנפט, ומכיוון שהגדרנו לעצמנו להיצמד לחברות שאינן חשופות לתנודות של מחירי הנפט, לא באופן דרמטי לפחות, החלטנו להתמקד באחד מתאגידי האנרגיה הגדולים בארה"ב ובעולם, Chevron Corporation .

שברון פעילה ביותר מ-180 מדינות, ומלבד הפעילות שלה בתחום הנפט, החברה פעילה גם בתעשיית הגז והאנרגיה החלופית. פעילות האנרגיה החלופית של שברון כוללת ייצור אנרגיית מימן, אנרגיה סולארית, אנרגיה גיאותרמית, אנרגיית רוח ודלק ביולוגי.

החברה עוסקת, בין השאר, גם בחיפוש נפט, הפקה וזיקוק, שיווק והפצה, וייצור חשמל. החברה פעילה בעיקר בחוף המערבי של ארה"ב, חוף המפרץ של ארה"ב, דרום-מזרח אסיה, קוריאה הדרומית, אוסטרליה ודרום אפריקה.

פעילות החברה בחוף המערבי ובחוף המפרץ נותנת לה יתרון משמעותי מבחינת הקרבה למאגרי הנפט וגם יתרונות בהובלה. נוסף על כך, לחברה יתרונות הנובעים מהפיזור על פני כמה תחומי אנרגיה, ובעיקר נוכח פעילותה בכל שרשרת ההפצה בתחום הנפט. היתרון הגדול בפעילות זו הוא חשיפה מוגבלת למחירי הנפט המשתוללים.

נציין כי כ-85% מהמכירות של החברה מרוכזים בתחום הזיקוק והשיווק של תזקיקי אנרגיה. גם שם יש חשיפה, כמובן, למרווח הזיקוק, שגם הוא תנודתי, אבל הוא מייצר סוג של הגנה. אף שהקורלציה אינה מלאה, כשמחירי הנפט יורדים באופן משמעותי, בדרך כלל נהיה עדים לעלייה במרווחי הזיקוק נוכח עלייה בביקושים; ולהפך, כשמחירי הנפט עולים באופן משמעותי, נהיה עדים לירידה במרווחי הזיקוק נוכח ירידה בביקושים.

חשוב לציין כי כמו חברות האנרגיה האחרות, גם שברון סבלה בשנים האחרונות מירידה בהיקף המכירות וברווחיות על רקע התנודות והשינויים בתעשייה. למעשה, השפל נרשם בשנת 2016, וכעת מתחילים לראות התחלה של התאוששות של החברות, בין השאר, גם נוכח השינוי שנרשם ביכולת ההפקה שלהן, שיבוא לידי ביטוי בעלייה, ככל הנראה, ברווחיות לצד ירידה בהשקעות.

כל אלה צפויים לייצר תזרים טוב יותר בשנים הבאות לחברה, שבא כבר לידי ביטוי בתמחור ובמכפילים. השוואה למכפילים ההיסטוריים מראה כי החברה נסחרת במכפילים גבוהים יחסית. צריך רק להביא בחשבון שאנו כנראה אחרי הנפילה מהצוק, ולכן הדבר הגיוני. בכל מקרה, הסיכונים עדיין קיימים, ובשוק האנרגיה יש לבחון באופן תדיר את השינויים.

■ הכותבים הם מנהל מחלקת מאקרו, מערך המחקר והאסטרטגיה בפסגות ומנהל מחלקת מחקר חו"ל. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ניירות ערך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.