הפשלה של אפסילון שנחשפה לפני שבוע מקוממת - קרנות הנאמנות של בית ההשקעות, לרבות קרנות שמוגדרות כמוטות אג"ח, השקיעו בנכסים רעילים שלא באמת יודעים איך לתמחר את הסיכונים בהם. אפסילון תיבלה את הקרנות שלה במכשירים התלויים במדד הפחד - מדד שעולה כאשר הפחד בשווקים עולה. אפסילון הימרה על ירידה במדד הפחד (VIX), ולכן רכשה קרן סל שורט על המדד.

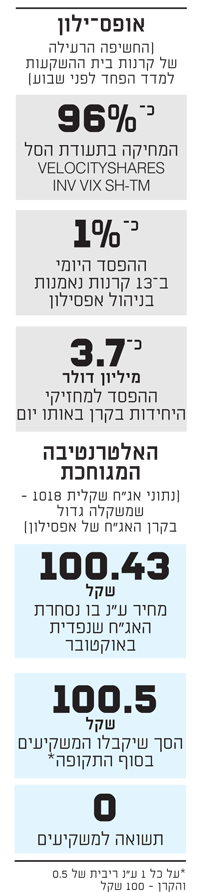

אלא שלקרן הסל הזו חוקים משלה, ואפסילון מחקה כמעט את כל ההשקעה, וזה התגלגל להפסד של כ-1% בקרנות האג"ח (שעלה למחזיקי היצחידות בקרנות 3.7 מיליון דולר). תאמרו "כולה" 1%, אבל בקרנות אג"ח זה הרבה מאוד. מכאן ועד לטלטלה בבית ההשקעות, הדרך קצרה - ואכן מנכ"ל הקרנות ג'רי קוטישטנו הורחק מהניהול, ובמקביל רשות ניירות ערך בודקת את הפעולות סביב ההשקעות בקרן הסל הזו.

הפשלה הזו נובעת כנראה מעצלות, חוסר ידע, או יהירות. אני כמעט משוכנע שאף אחד בקרנות של אפסילון, וגם בבתי ההשקעות האחרים, לא מכיר את הכללים של קרן השורט הזו (XIV). האמת, סביר להניח שגם בוול-סטריט לא ממש מבינים את הקרן הזו, ובכלל - בודדים מבינים ומתעמקים בתשקיפים של קרנות סל, מכשירים פיננסיים ונגזרים אחרים. אחרי הכול, הרציונל בהשקעות כאלה הוא ברור - כשהכול בסדר אז לקרן יש הצמדה (לונג, שורט) ברורה ביחס למדד, והנחת הבסיס של מנהלי השקעות היא שהכול בסדר, אז בשביל מה להתעמק - להשקיע זמן במשהו שהסיכוי להתרחשותו (להערכתם) קטן?

הבעיה היא שבאירועים מסוימים שקשורים לתנודתיות, נזילות ועוד, המנפיק (לרוב בנק השקעות גדול) יכול לסגור את קרן הסל - להתכסות על החשיפה שלו ולהחזיר למשקיעים מה שנשאר (ואז גם לא נשאר הרבה).

אפסילון

אפסילון אמנם "נתפסה" על חם, אבל חשוב שתדעו - בהשקעות שלכם דרך הגופים המוסדיים יש עוד מכשירים מתוחכמים שלא ברורה רמת הסיכון בהם. זה לא אומר שהם לא מכשירי השקעה לגיטימיים, הם לגיטימיים כל עוד יודעים לתמחר את הסיכונים הטמונים בהם (וכל עוד זה עומד במדיניות ההשקעה).

איך זה נגמר בסוף כולם יודעים

הפשלה של אפסילון, מקוממת ככל שתהיה, היא קוריוז קטן שמחביא מחדל גדול של תעשיית קרנות הנאמנות המקומית: הקרנות שלנו, בעיקר קרנות האג"ח על סוגיהן השונים, עמוסות מצד אחד בני"ע שלא מניבים תשואה, ומצד שני בניירות מסוכנים שאמורים לספק תשואה, אבל קשה להאמין שהסיכונים בהם מתומחרים. זה אומר שחלק מהקרנות הסולידיות שלכם הן "זאב בעור כבש".

הקרנות שלנו הן חלק מהעדר, כולן באותה הסירה - אחד אולי מחזיק קצת קרן סל שורט על מדד הפחד, אבל לשני יש את הנכסים המסוכנים והרעילים שלו. כולם מתבלים את תיק הקרן בקוריוזים כדי לנסות ולהשיג תשואה, אחרת איך הם יצדיקו את דמי הניהול? העדר הזה ממשיך לשעוט, והסוף ברור, השאלה היחידה היא העיתוי. אני בטוח שגם אם תשאלו את החברים מהגופים המוסדיים הם לא יכחישו - שוק האג"ח הוא בועה, והפיצוץ הוא רק עניין של זמן.

אז חשוב שתהיו מוכנים; מהדוחות השוטפים של קרנות הנאמנות עולה שהכסף שלכם, שנמצא לכאורה במקומות הכי בטוחים (לא VIX ונגזרים), הוא לא כזה בטוח. והנה המחשה מהחיים: תדמיינו שמנהל קרן נאמנות אג"ח התקבל לעבודה לפני כמה שנים. הקרן באופן שוטף גדלה - משקיעים מזרימים כסף, והוא חייב להשקיע את הכספים האלה. למה חייב? כי בתשקיף הקרן מוגדרת מדיניות השקעה, והוא חייב להיצמד אליה. כדי לפשט, נניח שהוא מחויב להשקיע 100% באג"ח שקליות. במציאות יש יותר מרווח (למשל 10% נזילות, אג"ח מעל 90%), אבל הרעיון אותו רעיון.

כ-ו-ל-ם ניפחו בועה

אז מנהל הקרן מקבל כסף להשקיע, ובהינתן מדיניות ההשקעות הוא מחויב להשקיע באג"ח שקליות. גם החברים שלו בבתי ההשקעות האחרים מקבלים כספים לקרנות האלה, וכספים זורמים גם לקופות הגמל, לקרנות הפנסיה - מדובר במיליארדים רבים שזורמים כל חודש בעיקר לשוק האג"ח. המיליארדים האלה מעלים מחירים - האג"ח עולה, וכשהאג"ח עולה התשואה עליה כמובן יורדת.

וככה מנהל הקרן שלנו רוכש ורוכש ורוכש איגרות חוב שקליות. הוא יודע שאולי זאת כבר לא השקעה טובה, אבל, כ-ו-ל-ם רוכשים, והוא לא זה שיחנך את השוק. חוץ מזה - אין לו ברירה, זאת מדיניות ההשקעה; הוא מבחינתו ממלא תפקידו כראוי (והוא צודק), זה הרי מה שהמשקיעים רוצים.

ובכלל, המטרה שלו (ושוב, בצדק) היא להתפרנס, וכדי להתפרנס ולא לאבד את מקום העבודה, הוא צריך לא ליפול. הוא לא צריך להיות מצטיין, הוא צריך לא להיכשל, לא להיות בתחתית רשימת הקרנות בתחום שלו (בתשואות ובדירוגים השונים). ככה מחזקים ומשמרים בינוניות, כי כולם ישקיעו באותם נכסים (פחות או יותר), והתשואות שלהם בהתאמה יהיו דומות, והם "לא ייפלו". זה מה שקורה בתעשייה הזו.

זה נראה אבסורד, אבל תחשבו על אותו מנהל קרן - המטרה שלו אמנם לנסות לייצר תשואה כמה שיותר טובה, אבל תשואה הולכת יחד עם סיכון - ככל שמסתכנים יש סיכוי לתשואה גבוהה יותר, אז אולי זה ישתלם והוא יהפוך לכוכב גדול (כי כמעט כל השוק מספק תשואות דומות ובינוניות)? אבל אם הסיכון לא ישתלם והוא יהיה בתחתית הדירוגים - הוא הולך הביתה.

וככה כל התעשייה כמקשה אחת רוכשת אג"ח, וככה החתמים המתוחכמים שמבינים שיש כסף בלי סוף מביאים לבורסה עשרות חברות שרשומות באיי הבתולה, שמשקיעות בנדל"ן אמריקאי ומגייסות מהקרנות (ומהמוסדיים בכלל) עשרות מיליארדים, בריבית שהם בחיים לא היו מקבלים בבית שלהם.

כך הקרנות מתמלאות בנכסים מסוכנים שמספקים תשואה גבוהה יותר, אבל כמה גבוהה - 3% זה גבוה? 4% זה גבוה? האם בכלל אפשר להבין את הסיכון בגופים האלה? במצגות זה נראה נהדר, אבל כל אפצ'י בשווקים יכול לערער את פירמידות החוב האלה, לעצור את המימון שלהן ואף את המכירות שלהן. רוב החברות הללו נשענות על הון דק שמחזיק חובות גדולים, רובן סבוכות בתקנונים משפטיים שלא מאפשרים למחזיקי החוב הגנות במצב של דיפולט - ההליך המשפטי במקרה כזה לא יהיה בארץ, הנכסים במקרים רבים לא יעברו למחזיקי החוב, כי יש לנכסים שותפים עסקיים עם זכויות במקרה של חדלות פירעון.

בלי סיכון אין תשואה, השאלה אם זה מתומחר

אז נכון, כל מקרה לגופו, אבל לממן גופים זרים שעוסקים בנדל"ן בעיקר בארה"ב, בלי להכיר את ההנהלה, את המורכבות המשפטית, בלי להבין מה יקרה אם וכאשר החברה לא תוכל להחזיר את חובותיה, זה נראה מסוכן. אני לא מגלה כאן את אמריקה, כולם מבינים זאת, השאלה אם מתמחרים זאת, והאם אפשר בכלל לתמחר את זה בשוק בועתי - הכסף כאמור זורם וצריך לקנות בו משהו, אז קונים.

עד כאן הצד של הנכסים המסוכנים בקרנות האג"ח, כאשר על העגלה קפצו גם חברות מקומיות שבתקופה נורמלית בקושי היו מצליחות לגייס חוב, ואם כן אז בריבית גבוהה, והיום הן עושות זאת בכמה אחוזים בודדים. בקרנות הלא טהורות (לא הכול אג"ח) יש מרכיב של מניות, קרנות סל ועוד, שיש בהן אמנם סיכון, אבל בכלל לא בטוח שהוא גדול יותר מאשר בשוק האג"ח.

הסיכון מתעצם כי כ-ו-ל-ם יודעים שהריבית האפסית, שניפחה את שוק האג"ח, מתישהו תעלה. ריבית נמוכה זו רעה חולה. ריבית אפסית שלחה את מנהלי ההשקעות לחפש תשואה במקומות פחות סולידיים, וכך כספים זרמו לשוק האג"ח ואפיקים אחרים וניפחו את השווקים (בעולם בכלל). אלא שכאשר הריבית תחזור למצב הטבעי, גם הריבית על האג"ח תעלה, וכשזה קורה - המחירים יורדים.

ולצד הנכסים המסוכנים, יש כאמור נכסים שלא מספקים תשואה. אם נחזור למנהל הקרן שלנו - הוא כאמור צריך להשקיע באג"ח שקליות; את התשואה הוא מקווה לעשות באג"ח היותר מסוכנות, אבל הבסיס אלה איגרות חוב ממשלתיות, והאיגרות השקליות של המדינה מספקות תשואה אפסית. זה אפילו מביך לכתוב את זה - בקרן האג"ח של אפסילון יש מרכיב מאוד גדול של אג"ח שקלית 1018 - מדובר באג"ח שנפדית באוקטובר ונסחרת ב-100.43 - בסוף התקופה המשקיעים יקבלו על כל ערך נקוב ריבית של 0.5 ואת הקרן - 100 שקל, כלומר יקבלו 100.5 שקל. בקיצור, תשואה אפס (ובטח גם יהיו הוצאות - עמלת פדיון, מכירה וכו'). זו סתם דוגמה מקרית - האג"ח השקליות מספקות תשואה מגוחכת, וזאת עוד אחרי שהריבית עלתה בחודש האחרון.

אז מה קיבלנו עד עכשיו - קרנות אג"ח שקליות שמחזיקות (בצד "הבטוח" של הסקאלה) איגרות חוב ממשלתיות שלא מספקות תשואה, ובצד השני (של הסקאלה) איגרות חוב שמספקות כמה אחוזים אבל הן מסוכנות.

ומכאן שהולכת להיות שנה מאוד מאתגרת לחבר שלנו - מנהל קרן האג"ח. שוק האג"ח כבר הגיע למיצוי, וזה אומר שקרנות האג"ח עלולות לסבול מתשואות נמוכות במיוחד, ואפילו הפסדים. אולי זה ייקח יותר משנה, אבל בטוח שהתשואה תהיה נמוכה במיוחד. למעשה, ככל שהקרן תהיה יותר מוטה לאג"ח ממשלתיות, כך הסיכוי לתשואה נמוך יותר.

ועל רקע זה, הנה עוד נתון חשוב: דמי הניהול הממוצעים בקרנות אג"ח שקליות ובקרנות אג"ח מדינה הם 0.7%. בעולם של ריביות אפסיות ותשואות אג"ח ממשלתיות של אפס לטווח הקצר, ותוספת של עשיריות כשהמח"מ מתארך (לדוגמה - 0.7% למח"מ 4 שנים), האם אלה דמי ניהול מוצדקים?

וחזרנו לאפסילון. היא וכל האחרים משחקים משחק מסוכן - הם מחזיקים בקהל (שרובו שבוי) שמשלם כמו שעון (בממוצע 0.7%), כשהם יודעים שיהיה מאוד-מאוד מאתגר לייצר תשואה, ולכן הם מחפשים אותה במקומות קצת מסוכנים ובמינון קטן. אחרי הכול מה עשה מנכ"ל הקרנות של אפסילון קוטישטנו? רכש 1% מהתיק בקרן סל מסוכנת - VIX. ההשקעה נמחקה לו, והוא הלך הביתה. אבל זה גם יכול היה לעלות פי 2 (קרן VIX סיפקה עשרות אחוזים מדי חודש לפני הנפילה), ואז היינו אומרים שהוא כוכב.

■ הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.