אחד השינויים הבולטים בתעשיית ההשקעות הישראלית בעשור האחרון הוא עלייתן של ההשקעות האלטרנטיביות. אם לפני עשור המונח "השקעות אלטרנטיביות" היה נחלתם של אנשי מקצוע, וחלקן בתיקי ההשקעות היה זניח - כיום הן מהוות כ-16% מתיק ההשקעות של המשקיעים המוסדיים הגדולים. בעקבות המוסדיים נכנסים לתחום גם משקיעים קטנים יותר, ובשנים האחרונות גם יותר ויותר לקוחות כשירים.

במקביל לעלייה בביקוש להשקעה בנכסים אלטרנטיביים, חל גידול בהיצע: יותר מ-120 קרנות גידור ישראליות ועשרות קרנות חוב, נדל"ן, הון סיכון וקרנות השקעה (פרייבט אקוויטי) מתחרות על כספי המשקיעים, ועוד לא דיברנו על שיטפון הקרנות הזרות שפותחות כאן נציגויות. הביקוש להשקעות אלטרנטיביות הוביל גם לזליגה של אנשי השקעות בכירים לקרנות החדשות.

נכסים אלטרנטיביים הם כל מה שאינו נכס בשוק סחיר - למשל, מניות בחברות שאינן סחירות, חוב לא-סחיר, נדל"ן לא-סחיר ותשתיות. השקעות בנכסים אלטרנטיביים יכולות להתבצע ישירות בנכסים עצמם (לדוגמה, רכישת בניין משרדים או דירה להשקעה) או על ידי השקעה בקרנות המתמחות באפיקים אלה והמאפשרות לפזר את ההשקעה על פני מספר נכסים רב ולהשתמש במומחים לתחומים הרלוונטיים - קרנות פרייבט אקוויטי, נדל"ן ותשתיות, חוב לא-סחיר, קרנות גידור וקרנות הון סיכון.

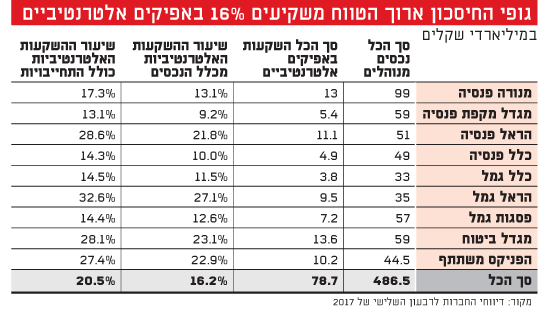

גופי החיסכון ארוך הטווח משקיעים 16% באפיקים אלטרנטיביים

המפץ הגדול התחיל ברפורמת בכר

השקעות אלטרנטיביות קיימות מקדמת דנא - עוד לפני שהוקמו הבורסות, אפשר היה לרכוש נדל"ן או להשקיע בחברה פרטית. כשמדברים על התפתחות האפיקים האלטרנטיביים, מתכוונים לכניסתם לתיקי ההשקעות המנוהלים על ידי אנשי מקצוע בתחום ההשקעות, באופן המאפשר השקעה בנכסים רבים, פיזור הסיכון, וכמובן בדיקה נאותה של הנכסים.

בעולם, האפיקים האלטרנטיביים נכנסו לתיקי ההשקעות לפני עשרות שנים, אבל בישראל הם הפכו למרכיב משמעותי בתיקים רק בעשור האחרון. "המפץ הגדול" של תחום ההשקעות האלטרנטיביות בישראל התחיל עם רפורמת בכר, שבעקבותיה רכשו בתי ההשקעות וחברות הביטוח את קופות הגמל הבנקאיות. גופים אלה התחילו לגוון את תיקי ההשקעות של קופות הגמל ולהכניס לתוכן השקעות באשראי לא-סחיר, נדל"ן, פרייבט אקוויטי ועוד.

נוסף על כך, עומד מאחורי הטרנד האלטרנטיבי הסבר כלכלי פשוט: בעשור האחרון הוצף העולם בכסף זול, וחלק גדול ממנו הגיע לשוק הסחיר - מה שהוביל לעליות מרשימות באפיקי האג"ח הממשלתיות, האג"ח הקונצרניות והמניות. ככל שמחירי המוצרים הסחירים האמירו, למשקיעים נהיה ברור שבתרחיש החיובי צפויים הנכסים הסחירים להניב תשואה נמוכה בשנים הקרובות.

הגופים המוסדיים חיפשו דרכים להגדלת התשואה ולהקטנת הסיכון בתיקים על ידי השקעה באפיקים בעלי קורלציה נמוכה לשוק הסחיר. במהרה הם הבינו שהלוואות ישירות פרטיות, שניתנות באותה רמת סיכון ולעתים קרובות עם בטוחות וקובננטים טובים יותר, עשויות להניב תשואה טובה ביחס לחוב סחיר. גם השקעה ישירה בנדל"ן הפכה לאטרקטיבית.

במלים אחרות, המוסדיים ראו לנגד עיניהם אפיקי השקעה עם תוחלת תשואה גבוהה מהצפויה בשוק הסחיר, ועם קורלציה נמוכה לתיק הסחיר. בהתאם, גדלה והלכה הקצאתם להשקעות אלה.

בעולם, חלקם של האפיקים האלטרנטיביים בתיקי ההשקעות גדל משמעותית. כך לדוגמה, בתיקי הפנסיה בכלכלות המובילות בעולם עומד כיום רכיב ההשקעה במוצרים אלטרנטיביים על כ-24%, לעומת כ-4% בלבד בשנת 1997, 12% ב-2003 ו-20% ב-2009 (לפי נתוני חברת הייעוץ וויליס-טאוארס-ווטסון).

יתרונות ההשקעה בנכסים אלטרנטיביים

לשימוש בנכסים האלטרנטיביים כחלק מתיק ההשקעות יתרונות, הבאים לידי ביטוי ביכולת להניב תשואות עדיפות על נכסים סחירים וכן בצמצום הסיכון.

מחיר - הכסף שהציף את הנכסים הסחירים לא הציף את השוק הלא-סחיר באותה מידה. לדוגמה, אשראי לא-סחיר ניתן בריבית הגבוהה משמעותית מאשראי סחיר. כתוצאה מכך, תיק אשראי לא-סחיר יניב תשואות עדיפות על פני האשראי הסחיר לאורך זמן. כך גם בתחום המנייתי, רכישת חברות פרטיות נעשית בדיסקאונט של 30%-50% על חברות סחירות.

ניהול - המוצרים האלטרנטיביים המובילים מחזיקים פעמים רבות במנהלים המובילים בתחומם.

היעדר קורלציה לשווקים הסחירים - המוצרים האלטרנטיביים בחלקם אינם בעלי קורלציה מובהקת לשווקים הסחירים, ולכן לשילובם בתיק יתרון בתחום הקטנת הסיכון.

כיום, חלקן של ההשקעות האלטרנטיביות בתיקים של הגופים המוסדיים נע בין 10% בגופים הקטנים ל-21% בגדולים. זאת, לעומת אחוזים בודדים לפני עשור ותוך מגמת גידול מתמדת. לדוגמה, במנורה מבטחים, המנהלת כ-99 מיליארד שקל, 13.1% מהתיק מושקעים באפיקים אלטרנטיביים - 4.8% בקרנות גידור וקרנות השקעה, 7.7% באשראי לא-סחיר ו-0.2% במניות לא-סחירות. נוסף על כך, למנורה התחייבות להשקיע עוד 4.1% בקרנות השקעה. תיק קרנות ההשקעה של מנורה מפוזר בין כ-180 מנהלים מובילים בישראל ובעולם, ובהם אפולו, בלקסטון, פימי, פורטיסימו, וינטג', נוי, טנא, סקיי, אייפקס אירופה, המילטון ליין, פנתאון, פרטנרס גרופ, קרלייל, פרימוורה, יורק, CVC, גולדן טרי ואווניו.

לשם השוואה, קרן הפנסיה של עובדי קליפורניה (CalPERS) - מקרנות הפנסיה המובילות בעולם, המנהלת כ-300 מיליארד דולר - משקיעה 8.9% מהתיק בקרנות השקעה ומניות לא-סחירות ועוד כ-10.8% בנדל"ן לא-סחיר ותשתיות.

נראה כי הגורמים שהובילו לגידול בהשקעות בנכסים אלטרנטיביים בעשור האחרון, צפויים להמשיך לשרור. על פי הערכות, 2018 צפויה להיות שנת שיא בכניסת כספים לנכסים האלטרנטיביים בארץ. המשקיעים המוסדיים צפויים להמשיך להגדיל את הרכיב האלטרנטיבי בתיק ההשקעות.

אפשר להבחין במגמה זו, אם בוחנים את התחייבויות הגופים המוסדיים כלפי קרנות ההשקעה - כלומר, כסף שהגופים המוסדיים התחייבו להשקיע בקרנות ההשקעה, אבל הקרנות עדיין לא "קראו" לכסף (ראו טבלה).

גם משקיעים כשירים פרטיים ופמילי אופיס מובילים צפויים להגדיל את החשיפה למוצרים אלה. רבים מהמשקיעים הכשירים כבר מחזיקים "נכסים אלטרנטיביים", אבל אינם מגדירים זאת כך - דירה להשקעה, נכס מניב או החזקות בחברות לא-סחירות.

רף כניסה של מיליוני דולרים

מה שאפיין עד לאחרונה את השקעות המשקיעים הכשירים באפיקים האלטרנטיביים היה השקעה במספר מצומצם של נכסים, בפיזור נמוך ולא באמצעות הקרנות המתמחות. הסיבה לכך היא חסמי כניסה משמעותיים: מרבית הקרנות המובילות כלל לא פותחות את שעריהן בפני לקוחות פרטיים, ואלה שכן עושות זאת, מציבות רף כניסה מינימלי גבוה של מיליוני דולרים. וכמובן, כניסה לקרנות האלטרנטיביות מחייבת לרוב ויתור על נזילות ל-5-12 שנים.

למרות זאת, ניכרת עלייה מתמדת בהקצאת המשקיעים הכשירים להשקעות אלטרנטיביות דרך מנהלים מתמחים. גם המשקיעים הכשירים וגופי הייעוץ שלהם הפנימו כי לגיוון התיק במוצרים אלה תוחלת חיובית על התשואה ועל הקטנת הסיכון בתיק הלקוח.

בדומה להשקעות אחרות, ואולי ביתר שאת, גם בבחינת מוצרים אלטרנטיביים יש חשיבות גבוהה לאנליזה ובדיקת נאותות משמעותית, לפיזור בין מנהלים, אסטרטגיות השקעה וטווחי השקעה, וכמובן ליכולת לבחור ולהגיע למנהלים הנכונים.

■ הכותב הוא שותף מנהל וממייסדי קרן חושן קפיטל, קרן השקעות אלטרנטיביות. אין לראות באמור לעיל ייעוץ בדבר כדאיות ההשקעה בניירות הערך או בנכסים הפיננסים ("המוצרים הפיננסיים") המאוזכרים בכתבה או כשידול, במישרין או בעקיפין, לקנות, למכור או להחזיק את המוצרים הפיננסים כאמור. אין באמור לעיל כדי להחליף שיקול דעת עצמאי ו/או התייעצות עם יועץ מומחה בקשר לעובדות מקרה פרטניות לרבות שיקולי מס. לכותב או גורמים הקשורים עמו, יש או יכולות להיות החזקות או עניין אחר במוצרים הפיננסים המאוזכרים לעיל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.