נתי סיידוף מנצל את הזעזועים בדירקטוריון בזק ומשפר עמדות. בעוד במתווה הסדר החוב הקודם הסכים סיידוף לרכוש את כל קבוצת יורוקום, כעת מוכן סיידוף לרכוש את מניות אינטרנט זהב בלבד (בעלת השליטה בבזק). גם את הרכישה הזו מוכן לבצע סיידוף רק לפי שווי המניות בבורסה, קרי כ-250 מיליון שקל. גם סכום זה לא ישולם לבנקים באופן מיידי, אלא באופן הבא - 150 מיליון שקל באופן מיידי, והיתר בהלוואה של 100 מיליון שקל.

רק לאחר שיסתיימו המאבקים בדירקטוריון בזק, ויתברר כי קבוצת סיידוף אכן יכולה לשלוט בחברה ולהשפיע על הרכב הדירקטוריון שלה לשביעות רצונה, הוא יהיה מוכן לשלם סכום נוסף שיבטא את פרמיית השליטה שקיבל בחברה (לפי הערכות - עד 100 מיליון שקל). בבנקים לא התלהבו מההצעה, בלשון המעטה. יחד עם זאת, הם לא ממהרים לסגור את הדלת, וצפויים להמשיך ולדון עם סיידוף במתווה, היות והם מבינים כי הוא כרגע האלטרנטיבה המרכזית, אם לא היחידה.

מצב החובות באינטרנט זהב ובחלל

האופציה היחידה שעוד נותרה על הפרק היא דסק"ש, שבשליטת אדוארדו אלשטיין, שהתמודדה בעבר על רכישת יורוקום. גישושים ראשוניים בין גורמים מטעם דסק"ש עם יורוקום כבר נעשו.

רק לפני פחות חודשיים הבנקים תמחרו את מכירת קבוצת יורוקום בין 2-3 הצעות, והיום הם מוצאים עצמם מול הצעה אחת דלה.

מה אם כן קרה, ומה בכל זאת היתרון בהצעת סיידוף? ההצעה של סיידוף מבחינה כספית מאכזבת את הבנקים, אבל היתרון המרכזי שלו הוא בפתרון הפלונטר מול קונסורציום הנושים ביורוקום נדל"ן. קבלת התשלום מסיידוף תאפשר לבנקים לפרוע את החוב לקונסורציום שבראשות מזרחי טפחות, ולהסיר את האיום על כך שיאבדו את המניות בפרויקט מידטאון ומניות חברת חלל - נכס מרכזי של הקבוצה, המשועבד לקונסורציום.

הבנקים אמנם יכולים לצאת במכרז מסודר על מניות אינטרנט זהב, ולקוות שיקבלו הצעה טובה יותר על מניות אינטרנט זהב מאשר מחירן בבורסה, אולם אז עשוי ביהמ"ש לראות בתהליך זה פירוק, ולהיענות לדרישת הקונסורציום לקבל לידיו את חלל ומניות מידטאון.

בנוסף לכך, הזמן לא משחק לטובת הבנקים. השופט איתן אורנשטיין דורש לקבל עדכון עד ערב פסח בדבר התקדמות המגעים עם סיידוף. אורנשטיין גם אמר בדיון בביהמ"ש כי הוא מצפה שהבנקים יגלו נכונות להתפשר.

בנוסף, שווי המניות של הנכסים המרכזיים של קבוצת יורוקום הולך ונשחק. בחודש האחרון אירעו דרמות רבות בבזק: זה החל המאבקי השליטה בדירקטוריון, שלטענת סיידוף לא יאפשרו לו לשלוט בחברה, ונמשך אתמול עם ההודעה של בזק כי תבצע מחיקה של כ-90 מיליון שקל משוויה של yes, ויש המעריכים כי בעתיד יתבצעו מחיקות נוספות.

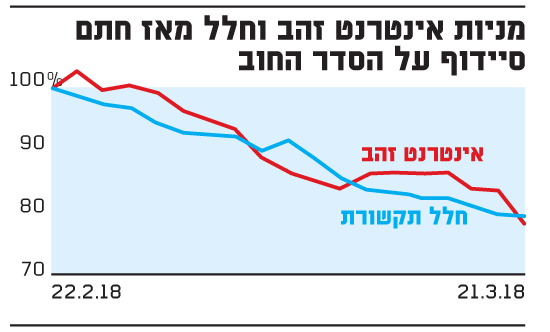

מניית אינטרנט זהב וחלל תקשורת

בנוסף לכך החליט הדירקטוריון להפחית את הדיבידנד שתחלק בזק מ-100% מהרווח ל-70%, מה שמשפיע על יציבות הפירמידה של יורוקום, שפירעון החוב שלה תלוי בדיבידנד.

על רקע האירועים הללו איבדה מניית אינטרנט זהב קרוב ל-20% במהלך החודש שחלף מאז נחתם ההסכם עם סיידוף. גם תשואת האג"ח של החברה חזרה לטפס והגיעה כבר לכ-6%. נזכיר כי לאינטרנט זהב יש חוב של 800 מיליון שקל כנגד 195 מיליון שקל במזומן, ומניות משוחררות של בי-קום בהיקף 230 מיליון שקל, שניתן לממש. אמנם לבעלי האג"ח שלה אין כרגע עילה לפירעון מיידי, אך אין ספק שהחברה צריכה מקור הון בשנה הקרובה, כאשר האופציה המועדפת היא הנפקת זכויות והון שיזרימו לה בעלים חדשים. בכל אופן מבחינת הבנקים קיים איום להחמרה נוספת במצב, אם בעלי האג"ח יהפכו אקטיביים יותר.

גם בחברת חלל המצב אינו אידיאלי: מניית החברה איבדה בחודש האחרון 20% משוויה, ותשואת האג"ח שלה כבר מטפסת לכ-9%. לפי הערכות בשוק ההון החברה אמורה לגייס חוב של כ-150 מיליון דולר, ובתשואת אג"ח שכזו קשה לראות אותה עושה זאת.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.