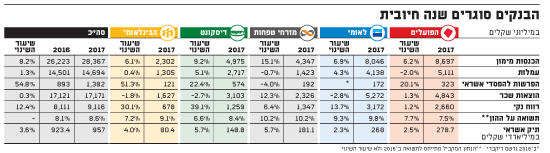

בעוד מדד ת"א 35 הסתפק בשנה האחרונה בעלייה צנועה של כ-5%, מדד מניות הבנקים טיפס באותה התקופה ב-20%. דוחות הבנקים לשנת 2017 מספקים את הגיבוי למגמה זו. חמשת הבנקים הגדולים בישראל הרוויחו אשתקד 9.1 מיליארד שקל - עלייה של 12% לעומת רווחי 2016. הרווח משקף תשואה על ההון של 8.6%.

השנה החולפת הייתה בעיקר השנה של הבנקים לאומי ודיסקונט. אחרי שנים שבהן פיגרו שני הבנקים אחר הביצועים בענף, ב-2017 ניתן היה לראות סוף-סוף את הפירות של מאמצי ההתייעלות בשניהם, ושל מהלכים נוספים שנעשו (בדיסקונט האגרסיביות בצמיחת תיק האשראי, ובלאומי התמקדות בפעילות רווחית).

ועדיין, מי שממשיך להציג את התשואה על ההון הגבוהה ביותר הוא מזרחי טפחות, שהיה הבנק היחיד שהגיע אשתקד לתשואה דו-ספרתית על ההון של 10.2%, וזאת למרות הפרשה חריגה של 160 מיליון שקל בגין הסכם השכר החדש עם העובדים.

מה כדאי שטראמפ ילמד ממדיניות האננס

לעומת זאת, את התשואה הנמוכה ביותר, שעמדה 7.5%, הציג בנק הפועלים. המשך ההפרשות בגין החקירה בארה"ב העיבו על תוצאות הפועלים, ואלמלא אותן הפרשות הוא היה מרוויח 3.3 מיליארד שקל.

התוצאות הטובות של הבנקים נובעות מכך שמצד אחד הבנקים הגיעו ליעדי ההון שלהם ויכלו להתפנות ולצמוח באשראי - מה שהגדיל את ההכנסות. במקביל, תהליכי ההתייעלות העמוקים שעברו בשנים האחרונות, מניבים פירות ומקטינים את ההוצאות.

הסנטימנט החיובי במניות הבנקים הושפע כנראה גם מהעלייה בחלוקת הדיבידנד. היקף הדיבידנד שחילקו הבנקים עמד אשתקד על 2.4 - יותר מכפול לעומת נתוני 2016. השנה, היקף הדיבידנד צפוי לעלות, כאשר דיסקונט חוזר לחלק דיבידנד, ולאומי ומזרחי טפחות הודיעו על הגדלת שיעור חלוקת הדיבידנד ל-40% מהרווח הנקי. לאור עודפי ההון שצוברים הבנקים, לא נתפלא אם נראה השנה עוד עלייה בשיעורי חלוקת הדיבידנד מעבר לאלה שהודיעו עליהם.

אז מהם המספרים של שנת 2017 בתוצאות הכספיות של הבנקים? האם באמת המצב כה טוב, ומה צפוי בהמשך?

28.4 מיליארד שקל, אלה הכנסות המימון בשנת 2017 - עלייה של 8% לעומת 2016. גורם חשוב לשיפור בתוצאות הבנקים הוא העלייה בהכנסות המימון. העלייה הנאה נרשמה אף שתיק האשראי עלה בצורה מתונה יותר, פחות מ-4%. המשמעות היא שהבנקים מצליחים לשפר את רמת המרווחים, אף שהריבית נותרה בשנה האחרונה ללא שינוי ואפסית.

יש שני גורמים מרכזיים שתרמו לעלייה בהכנסות: הראשון הוא עליית הריביות בשוק המשכנתאות, ששיפרה את ההכנסות (אף שקצב צמיחת תיק המשכנתאות הואט משמעותית אשתקד). נוסף על כך, המשך הגדלת תיק האשראי הצרכני על חשבון האשראי העסקי, שם המרווחים נחשבים נמוכים יותר, שיפר גם הוא את רמת ההכנסות. כשהריבית תחזור לעלות במשק, יקבלו הבנקים דחיפה נוספת לגידול בהכנסות המימון.

עם זאת, ראוי לציין שעליית הריבית, ככל הנראה, לא צפויה בשנה הקרובה, ושרמת הריביות בשוק המשכנתאות התייצבה ואפילו התחילה לרדת מעט - ולכן ספק אם ב-2018 נראה שיעורי צמיחה נאים בהכנסות המימון, כפי שראינו בדוחות האחרונים.

3.6%, זהו שיעור צמיחת תיק האשראי בחמשת הבנקים הגדולים. אחרי שהבנקים הגיעו ליעדי ההון של בנק ישראל, הם יכלו לשחרר קצת את החגורה ולשוב ולצמוח באשראי.

תחילה היו אלה הבנקים הבינוניים, שחזרו לצמוח כבר לפני כשנתיים-שלוש, ואשתקד הצטרפו גם שני הבנקים הגדולים - הפועלים ולאומי - שהתמודדו עם מגבלות הון נוקשות יותר.

עיקר הצמיחה בתיק האשראי הייתה באשראי הצרכני ובעסקים הקטנים. אלא שהשנה הצמיחה באשראי תהיה מאתגרת יותר: בבנקים מודים שרמת הסיכון באשראי הצרכני גדלה - מה שמתבטא היטב בהפרשות להפסדי אשראי בסקטור זה (ראו הרחבה בהמשך).

בשוק המשכנתאות ההערכות הן שהצטננות השוק תימשך בזמן הקרוב, ורמות הביקושים יהיו דומות לאלה של שנת 2017 (כלומר, נמוכות מהשנים הקודמות). במקביל, הבנקים מתמודדים עם תחרות קשה מצד שוק ההון והמוסדיים בכל הקשור לאשראי העסקי. שוק האג"ח נמצא בגאות, והבנקים מתקשים להתחרות ברמות המחירים הנמוכות, ומתמקדים בעיקר בעסקאות מורכבות יותר בסקטור, ולא באשראי פשוט.

אז מה נותר לבנקים? בעיקר האשראי למידל מרקט (חברות בסדר גודל בינוני), שם הפעילות של המוסדיים עדיין נמוכה יחסית. עם זאת, הפוטנציאל של השוק הזה מוגבל. התוצאה היא שלבנקים קיים אתגר בצמיחה בתיק האשראי, אלא אם יחליטו להגדיל סיכון (מה שלא כולם בהכרח מעוניינים).

1.38 מיליארד שקל, זה היקף ההפרשות להפסדי אשראי. גורם חיובי נוסף שמסייע לבנקים, הוא ההפרשות הנמוכות להפסדי אשראי, המהוות רק 0.14% מהתיק. אלא שנתון זה לא מספר את הסיפור המלא.

למעשה, ברוב הבנקים, אם לא בכולם, מתרחשות שתי מגמות מנוגדות, המקזזות זו את זו: מצד אחד חווים הבנקים בשנתיים האחרונות עלייה חדה בהפרשות להפסדי אשראי במגזר משקי הבית. היקף ההפרשות במגזר זה עמד אשתקד על 1.3 מיליארד שקל. בסך הכל, בשנתיים האחרונות הפרישו הבנקים במגזר זה 2.5 מיליארד שקל.

יש סיבות חשבונאיות לעלייה: הבנקים וחברות כרטיסי האשראי סימנו את משקי הבית כיעד אסטרטגי לצמיחה, ותיקי האשראי שלהם רשמו קצבי צמיחה נאים לאורך השנים האחרונות. על רקע זה, בנק ישראל קבע כללים שמרניים, המחייבים את הבנק לבצע אוטומטית הפרשה של 0.7% מכל הלוואה חדשה הניתנת בתחום זה - כך שגידול חד בתיק מביא אוטומטית לעלייה בהפרשות.

ואולם, נוסף על סיבות חשבונאיות, יש מגמה במשק של ירידה במוסר התשלומים, והעדפה גוברת של בחירה בהליך פשיטת רגל, המביא להתנערות מפירעון החוב - ולכך שהיקף המחיקות שנאלצים לבצע הבנקים נמצא במגמת עלייה. במהלך השנה ביצעו הבנקים מהלכים כדי לנסות ולטפל במגמה: הם שינו, בין השאר, את הטיפול בהליכי הגבייה, הפחיתו חשיפה להלוואות המסוכנות יותר, וכן מיתנו אט-אט את הצמיחה באשראי הצרכני. במהלך 2018 נראה את התוצאות של התהליכים האלה.

למזלם של הבנקים, על ההפרשות הגבוהות באשראי הצרכני מפצה ריקברי (פירעון של חוב בעייתי שהופרש) במגזר העסקי. הבנקים הפרישו לאורך השנים מיליארדי שקלים בגין לווים גדולים שנקלעו לבעיות, אבל הסדרי החוב ומימושים שביצעו אפשרו להם לקבל חלק מהסכום וליהנות מהכנסות. בשנה שעברה בלטו ריקברי ממימוש נכסים של אליעזר פישמן, מפירעון חוב של לב לבייב ועוד.

עם זאת, נציין כי היקף הריקברי היה נמוך יותר לעומת שנת 2016: הבנקים נהנו מריקברי נטו (לאחר הפרשות) במגזר העסקי של 840 מיליון שקל, לעומת 1.1 מיליארד שקל ב-2016. בבנקים מציינים כי יש להם עדיין "בקנה" עוד ריקברי ליהנות ממנו לפחות בשנתיים הקרובות, אבל סביר להניח שהוא יהיה נמוך משמעותית מהנתונים החריגים של השנים האחרונות.

14.7 מיליארד שקל, אלה ההכנסות של הבנקים מעמלות - עלייה קלה של 1.3% לעומת שנת 2016. העלייה הזו הושגה לאחר שבשנים האחרונות נרשמה שחיקה בעקבות מגבלות רגולטוריות שהוטלו על הבנקים בנושא העמלות.

עיקר העלייה נרשמה בעמלות משימוש בכרטיסי אשראי, שם צמחו העמלות ב-5.5%, ובחלק מהבנקים גם מעמלות בניירות ערך. בתחום עמלות העו"ש נמשכת שחיקה בהכנסות, של כ-1.4% בממוצע. נציין כי סגירת פעילות בחו"ל שהתבצעה אשתקד, כמו למשל בבנק הפועלים שווייץ, השפיעה גם כן לרעה על ההכנסות. לעומת זאת, בפעילות בישראל רושמים הבנקים יציבות ואף צמיחה בהכנסות.

0%, זהו שיעור השינוי בהוצאות השכר בבנקים בשנת 2017. מדובר בנתון נאה ביותר. מזרחי טפחות ביצע הפרשה חריגה בגין הסכם השכר שלו, לאומי ודיסקונט חילקו בונוסים גבוהים יותר השנה, ויש מנגנון "הטייס האוטומטי", שמשפיע גם הוא על זחילת השכר כלפי מעלה.

ואולם למרות זאת, הבנקים שומרים על ריסון בהוצאות השכר, הנובע מתוכניות הפרישה מרצון שביצעו בשנים האחרונות, שהביאו ליציאת עובדים בעלי שכר גבוה יחסית, ובמקום קליטה של עובדים בשכר נמוך יותר, אם בכלל.

כתוצאה ממהלכי ההתייעלות השונים, הצליחו השנה כל הבנקים להגיע ליחס יעילות של פחות מ-70% - נתון הדומה יותר ויותר למקובל בבנקים במדינות OECD.

בשנים האחרונות עזבו את הבנקים יותר מ-5,000 עובדים. אמנם יש בבנקים תוכניות התייעלות נוספות, אבל אין ספק שקצב ההתייעלות יואט, וכך גם קצת סגירת הסניפים, כך שיהיה מעניין לראות אם יצליחו הבנקים להמשיך ולשמור על ריסון הוצאות השכר גם בשנים הקרובות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.