בהמשך לטורים האחרונים, גם הפעם אנחנו בוחנים את ביצועי הקרנות מהקטגוריות השונות אל מול ביצועי מדדי הייחוס שלהן, כשהפעם נתמקד באג"ח קונצרניות, כאשר תיבחנה שתי קבוצות: ללא חשיפה מנייתית, וקרנות עם חשיפה של עד 10% למניות. הבדיקה נעשתה על-פני 3 תקופות: שנה אחת (31.12.2016-31.12.2017), 3 שנים (31.12.2014-31.12.2017) ו-5 שנים (31.12.2012-31.12.2017).

על מנת לאפשר בחינה נכונה ככל הניתן, השמטנו מהבדיקה קרנות שמוגבלות למח"מ או דירוג מסוימים, כמו גם, כמובן, קרנות מחקות. מדד הייחוס עבור הקטגוריה הינו מדד אג"ח קונצרני כללי, ואילו עבור קבוצת הקרנות להן התאפשרה חשיפה של עד 10%, בנינו מדד ייחוס המורכב מ-90% מדד אג"ח קונצרני כללי ו-10% מדד ת"א 125.

ניתוח ביצועי הקרנות שמתמחות באג"ח חברות מגלם התייחסות לרמות הסיכון בהן הן פעלו, כשהמרכיבים המשפיעים בהקשר זה הם המח"מ של הקרן, משקלן היחסי של המניות הכלולות בה, וכמובן, בחירת הרכב הנכסים המרכיבים אותה: איגרות חוב ומניות - אם ישנן.

קרנות אגח קונצרניות

שנה אחת

בשנה שחלפה נשקפה סכנה ממשית מהאפיק של האג"ח הקונצרניות. זאת, משום שהן התשואות האבסולוטיות והן המרווחים בין התשואות לפדיון של האג"ח הקונצרניות לאלה הממשלתיות היו נמוכים, כך שלא שיקפו את הסיכון העודף שיש באפיק הקונצרני. בנוסף, שוק האג"ח המקומי נאלץ להתמודד עם כניסתן של פירמות זרות, רובן המוחלט מתחום הנדל"ן שבארה"ב שהתחילו לגייס בישראל, כיוון שהתמחור שהן קיבלו פה גבוה מזה האמריקאי, ומנהלי הקרנות נדרשו גם לעניין זה.

ללא מניות

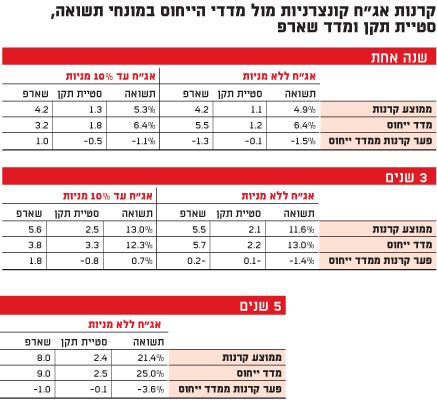

אם כן, קבוצת הקרנות בתקופה הנ"ל עלתה בשיעור ממוצע של 4.9%, בעוד שמדד הייחוס עלה ב-6.4%, פער של 1.5%. סטיות התקן של קבוצת הקרנות ושל מדד הייחוס היו כמעט זהות ונקבעו על 1.1 ו-1.2 בהתאמה, בעוד שציון השארפ של המדד היה גבוה: 5.5 מול 4.2 שקיבלו הקרנות.

9 מתוך 46 הקרנות שבקבוצה הצליחו להכות את מדד הייחוס, כשהטובה שבהן עלתה בכ-7.9%, ואילו המפגרת בתשואות עלתה ב-0.7% בלבד. אכן, הבדל גדול מאוד בין מנהלי הקרנות.

עד 10% חשיפה למניות

קבוצת הקרנות להן ניתנה האפשרות לחשיפה מנייתית של עד 10%, עלתה במהלך שנת 2017 ב-5.3% בממוצע. מדד הייחוס, לעומת זאת, עלה ב-6.4%, כלומר, גם הפעם לא הצליחו מנהלי הקרנות, כקבוצה, להכות את מדד הייחוס, אך שיפרו במעט את ביצועיהם, תודות לחשיפה המנייתית.

למרות זאת, מתוך 16 הקרנות שהיו בקבוצה, 5 הצליחו לייצר תשואה עודפת על פני זו של מדד הייחוס. למרות הפיגור בתשואות, סטיות התקן, שהיו נמוכות יותר אצל הקרנות, מעידות כי הסיכון שנטלו מנהלי הקרנות היה קטן מזה של המדד, וזה משתקף בציוני השארפ שלהן: 4.2 לקרנות, 3.2 למדד הייחוס. מה שאומר שמנהלי הקרנות הצליחו לייצר תשואה טובה יותר עבור "יחידת סיכון".

3 שנים

ללא מניות

בתקופה בת 3 השנים, עלתה קבוצת הקרנות ב-11.6%, בעוד שמדד הייחוס עלה באותו זמן ב-13%. פער קטן של 1.4%, שמוסבר בעיקרו בדמי הניהול שגובות הקרנות, מציב את התשואה הממוצעת של הקרנות מתחת לזו של מדד הייחוס. אך בדיקה בתוך הקבוצה מראה כי 14 מתוך 34 הקרנות שנכללו בקבוצה הצליחו להכות את מדד הייחוס. הטובה בהן עלתה ב-22.1%, הרבה יותר ממדד הייחוס, והאחרונה בתשואות עלתה ב-5.2% בלבד. סטיות התקן של הקרנות עמדו על 2.1, זהה כמעט לאלה של מדד הייחוס שנקבעו על 2.2. ציון השארפ של הקרנות נקבע על 5.5 ושל מדד הייחוס היה מעט טוב יותר - 5.7.

עד 10% חשיפה למניות

בשונה משלוש הבדיקות שנעשו עד כה, בקבוצת קרנות זו הצליחו מנהלי הקרנות, בממוצע, להכות את מדד הייחוס, כשעלו ב- 13%, גבוה ב-0.7% ממדד הייחוס שעלה ב-12.3%. גם סטיות התקן של הקרנות היו טובות משל מדד הייחוס, 2.5 אל מול 3.3. התשואות העדיפות, כמו גם ניהול הסיכונים העדיף של מנהלי הקרנות, התבטא גם בציון השארפ הנאה שלהם - 5.6, גבוה בהרבה מזה של מדד הייחוס שעמד על 3.8.

מבין 13 הקרנות בקבוצה, 8 היכו את מדד הייחוס, כשהתשואה הגבוהה ביותר שנרשמה הייתה 24.1% והנמוכה שבהן הגיעה ל-7.3% בלבד, פער עצום.

5 שנים

ללא מניות

קבוצת הקרנות שפעלו במשך כל 5 השנים האחרונות בקטגוריית אג"ח קונצרני ללא מניות, עלתה בממוצע בשיעור של 21.4%, נמוך ב-3.6% מתשואת מדד הייחוס שהגיעה ל-25%. על אף פערי התשואות ביניהם, סטיות התקן של קבוצת הקרנות ומדד הייחוס היו כמעט זהות: 2.4 לקרנות ו-2.5 למדד. בהתאמה, ציון השארפ של הקרנות היה נמוך משל המדד, 8 אל מול 9.

מבין 28 הקרנות שנכללו בקבוצה, 9 היכו את מדד הייחוס. הטובה שבהן עלתה ב-39.7% בעוד שהאחרונה בתשואות עלתה ב-11% בלבד.

קבוצת הקרנות שאפשרה חשיפה של עד 10% למניות ונסחרה בתקופה זו, כללה 2 קרנות. משכך, לא סקרנו אותה.

לסיכום: התוצאות של מנהלי הקרנות סבירות בהחלט. אמנם, בחלק מהבדיקות הם לא השיגו את מדד הייחוס, במיוחד כאשר מדובר בהשקעה באג"ח בלבד, אבל באותם מקרים זה נבע מדמי הניהול. בנוסף, בשנה-שנתיים האחרונות גדל משקלן של האג"ח של החברות האמריקאיות, שחלק ממנהלי הקרנות החליטו במודע שלא להשקיע בהן. בחלק אחר מן המקרים, כאשר "הוספנו" את מרכיב המניות לקרנות, הן הצליחו להכות את מדד הייחוס.

צריך לזכור שבכל השוואה כזו מדד הייחוס הוא "סטרילי" וכדי לרכוש ולמכור אותו, יש לשלם עמלת קנייה ומכירה כאשר מדובר בתעודת סל או קרן מחקה, וגם הניהול הפאסיבי שמחקה את המדד כרוך בתשלום דמי ניהול.

ראוי לציין כי סטיית התקן הממוצעת של הקרנות הייתה בכל המקרים נמוכה מזו של מדד הייחוס, ולכן בחלק מן הבדיקות ציון השארפ שלהן היה גבוה מזה של מדד הייחוס, גם כאשר הן פיגרו אחריו בתשואות.

■ הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.