בשוק המוסדי וברשות שוק ההון כבר קיוו לסיים את הריטואל החוזר אחת לכמה שנים בסוגיית ההוצאות הישירות המותרות לגבייה ישירות מחשבונות העמיתים באפיקי החיסכון הפנסיוני לטובת ניהול השקעות, שלא אחת נקראו "דמי הניהול הכפולים". ואולם, אתמול הכריעה ועדת הכספים של הכנסת כי הוראת השעה בעניין זה תימשך כהוראת שעה ולא תהפוך לקבועה.

הוועדה, בראשותו של ח"כ משה גפני (יהדות התורה), האריכה בשנתיים את תקנות ההוצאות הישירות בשל ביצוע עסקאות בקופות הגמל, וזאת, כלשון הוועדה, "כפשרה, לאחר שחלק מחברי הכנסת התנגדו להפיכת התקנות הקובעות תקרה של 0.25% (עם החרגות של כמה סוגי הוצאות, ר"ש) בגין גביית הוצאות ישירות לתקנות קבועות, בטענה שמדובר בתקרה גבוהה מדי ואין הוכחה לכך שההשקעות מביאות למשקיעים תשואות גבוהות יותר".

החלטה זו התקבלה לאחר שהח"כים מיכל בירן ועמר בר לב (המחנה הציוני) הגישו הצעת חוק להפחתת ההוצאות הישירות מ-0.25% כיום (עם חריגים כאמור) לסף מקסימלי של 0.15% מהנכסים לכל היותר, תוך קביעת נוסחה שלפיה גוף מנהל שישיג 20% מעל התשואה הממוצעת בשוק, יורשה בדיעבד לגבות הוצאות ישירות של עוד 0.1% מהנכסים בגין אותה שנה. אגב, מדובר בהוראה שההיגיון מאחוריה לא ברור, מכיוון שהתשואה נודעת בדיעבד, כשההוצאות נגבות תוך כדי ניהול ההשקעות ולפני שהתשואה בגין השקעות אלה נודעת. בכל אופן, הצעה זו ירדה מסדר היום.

הרף העליון - שוב הוראה זמנית בלבד

במה מדובר? ההוצאות הישירות האלה התירו למוסדיים לפני שנים על ידי מפקחים שקדמו לדורית סלינגר, במטרה להביא את הגופים הללו לגוון את ההשקעות של הציבור הרחב, גם גיאוגרפית וגם מבחינת אפיקי השקעה, וזאת באמצעות גורמים חיצוניים - מנהלי השקעות מתמחים וכאלה שמסייעים ומבצעים את ההשקעות. מדובר בהכרח שנובע, בין השאר, מהסיכון הייחודי של המשק, מהתלות הרבה (ודאי בעבר) בשוקי ההון הסחירים המקומיים, ומכך ששוק ההון המקומי פשוט קטן על ההיקפים האדירים שהמוסדיים מנהלים, בעוד שאין להם מומחיות מיוחדת בניהול השקעות מעבר לים.

עם כניסתה לתפקיד הממונה על שוק ההון, ביטוח וחיסכון, לפני כארבע שנים וחצי, סימנה סלינגר את ההוצאות האלה, שלהן קראה "דמי ניהול כפולים", כשהוצאה שיש לצמצם. בתחילה היא שאפה לקבוע רף מקסימלי של 0.15% מהצבירה, כפי שהציעו עתה בירן ובר לב, כשבעקבות לחצים מהשוק ובירורים היא התפשרה על 0.25%. או אז, ב-2014, דובר על קביעה של רף מקסימלי ראשונה, לאחר שעד אז לא הייתה תקרה וכל גוף פעל כראות עיניו.

בכל אופן, מאז ועד היום סלינגר השתכנעה בצידוק של הרף הקיים, שקיבלה אז כפשרה, ורצתה להפכו להוראה קבועה, בניגוד למעמד הנוכחי של הוראת שעה זמנית, שצריך לאשרר או לשנות מדי תקופה בוועדת הכספים. לצערה של סלינגר, זה לא הסתייע - וגם הפעם הרף נקבע כהוראה זמנית.

כך, בדיון השבוע בוועדת הכספים האריכה הוועדה בשנתיים את התקנות לעניין לגביית הוצאות ישירות על עסקאות, "כאשר לאחר שנה יועבר דיווח לוועדה לגבי גובה עמלות ההוצאות הישירות ונתוני ההשקעות". עוד החליטו בוועדה על הארכת "ההוראה לגבי גבייה של עד 0.1% מהשקעות בקרנות סל בארץ, למרות רצון רשות שוק ההון לבטלן, זאת נוכח חשש הח"כים כי הדבר ידרבן את בתי ההשקעות להשקיע בחו"ל ולא באפיקים אלה. נוסף על כך, נקבע כי 'הלוואה לעמית' לא תחשב עוד כמוצר שניתן לגבות בגינו עמלת 'הוצאה ישירה'".

אין זו ההתפתחות היחידה בעניין מהימים האחרונים. רשות שוק ההון הגישה באחרונה לבית הדין האזורי לעבודה בירושלים, באמצעות פרקליטות מחוז ירושלים, את עמדתה בנוגע לגבייה של רכיב הוצאות ניהול השקעות על ידי הגוף המוסדי, נוסף על דמי הניהול הנגבים באופן חודשי או באופן שנתי, בהתייחס לתביעה שלפיה "לא די בעובדה שהדין מתיר לגוף המוסדי לגבות רכיב זה, אלא נדרש שיהיה לכך עיגון בהסכמה חוזית עם עמיתי הגוף המוסדי".

במסגרת זו אמרו הפרקליטות והרשות כי לעמדתן, "מבחינה מהותית, הוצאות אלה מבטאות למעשה את עלויות ביצוע ההשקעה בנכסי קופת הגמל, ומשכך ניתן לראותן כהוצאות ישירות הכרוכות בהשקעה זו", והוסיפו כי "הוצאות אלה אינן מגיעות לכיסו של הגוף המוסדי, אלא לצדדים שלישיים, שהגוף המוסדי נאלץ להיעזר בהם לבצע השקעות בתחומים שאינם מוכרים לו". כמו כן, הדגישו כי "מדובר בנתון המוצג בדיעבד, שלא ניתן לאמוד מראש את שיעורו המדויק".

עוד פורטה עמדת הרשות, שלפיה "הרציונל העומד בבסיס הוראת הדין, המתירה גביית הוצאות אלה, הוא הרצון לאפשר לחברה המנהלת לנהל את השקעותיה באופן שישיג את התשואה המיטבית ביותר עבור העמיתים, תוך שאיפה לנטרול השיקולים הנוגעים לשיעור העלויות הנדרשות בגין ניהול השקעות באופן זה מצדה. אפשר להניח, בסבירות גבוהה, כי במידה והוצאות אלה היו מושתות על הגוף המוסדי עצמו (מתוך ההון העצמי שלו, ולא מתוך כספי העמיתים), הוא היה בוחר שלא להשקיע בהשקעות מסוימות שיכולות להניב תשואה עודפת לעמיתים". נוסף על כך, לעמדת הרשות, "אין לגופים המוסדיים תמריץ להגדיל את רכיב ההוצאות הישירות". נזכיר כי כל חריגה מהתקרה האמורה תשולם מכיס החברה המנהלת.

למי ההוצאות הגדולות ביותר?

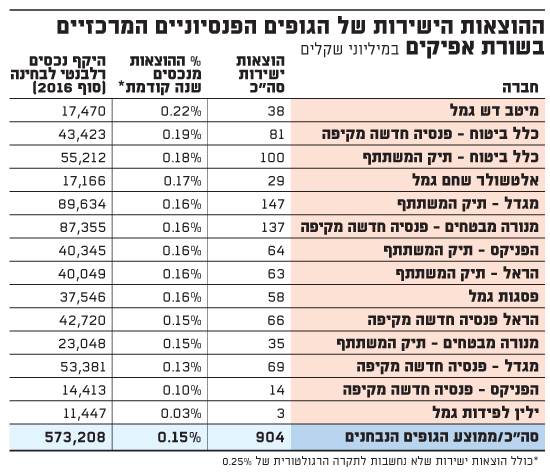

עד כמה ההוצאות הישירות האלה גדולות? בחנו 14 תיקי חיסכון פנסיוני גדולים, משלושת אפיקי החיסכון הפנסיוני: הפוליסות המשתתפות ברווחים והמנהלות בשוקי ההון של חברות הביטוח, קרנות הפנסיה המקיפות החדשות (גם הן של חמש קבוצות הביטוח הגדולות), וקופות הגמל לתגמולים של ארבעת בתי ההשקעות הגדולים בתחום זה. מדובר במדגם מוביל ומייצג, שמנהל יחד נכסי ציבור בהיקף של כ-573 מיליארד שקל, וששילם ב-2017 הוצאות ישירות כאמור בהיקף כולל של 904 מיליון שקל, שמהווים כ-0.15% בממוצע ענפי.

אגב, היקף הממוצע הזה כולל גם הוצאות ישירות שהוחרגו מהמגבלה של 0.25%, כך שביחס למגבלה הממוצע הענפי נמוך בכמה מאיות האחוז - מה שאומר שיש לכל מי שבחנו פוטנציאל הוצאות ישירות נוסף.

בכל אופן, מבדיקת "גלובס" עולה כי את שיעור ההוצאות הישירות הכי גבוה, ממדגם הגופים שסקרנו, שילמו עמיתי מיטב דש - 0.22% מסך הנכסים שלהם, נכון לסוף 2016. קביעה זו נכונה גם אם לוקחים את היקף הנכסים הממוצע שנוהל בגופים האלה במהלך 2017. מיד לאחר מיטב דש, ומעל לאחרים, ניצבת כלל ביטוח, עם שני התיקים הגדולים שלה שבחנו: הפוליסות המשתתפות ברווחים ומסלולי ההשקעה, והפנסיה המקיפה החדשה. בשני תיקים אלה הציגה כלל ביטוח שיעור הוצאות ישירות של 0.18% ו-0.19%, בהתאמה, כשאחריה תיק הגמל של אלטשולר שחם. מהצד השני בולט בתחתית ההוצאות הישירות בית ההשקעות ילין לפידות, הרחק מיתר מתחריו הגדולים.

מבחינה שקלית, היקף ההוצאות הישירות הגבוה במשק נגבה בשני התיקים הגדולים בו - התיק המשתתף של מגדל והפנסיה המקיפה החדשה של מנורה מבטחים - כשכל אחד מהתיקים האלה הוא הגדול בתחומו, והם הגדולים במשק (להוציא התיק של קרנות הפנסיה הוותיקות שבהסדר - עמיתים). אגב, להוצאות הישירות השפעה ישירה על התשואות לעמית, אבל אין מתאם ישיר וקבוע בין שיעור ההוצאות לבין התשואה. לעתים גוף שבולט בתשואות, מנכה הרבה הוצאות ישירות, ולעתים להפך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.