לא משנה כמה לוהט יהיה הוויכוח על הסחר העולמי, יש גורם מרגיע: רוב הכלכלנים מניחים שהאפקט של המכסים על הכלכלה האמריקאית יהיה קטן באופן מפתיע. הבעיה היא שאותם כלכלנים מסכימים שהמודלים שלהם לא משקפים את מורכבות הסחר ושרשראות האספקה, ואישית הם מאמינים שהמציאות עשויה להיות גרועה בהרבה.

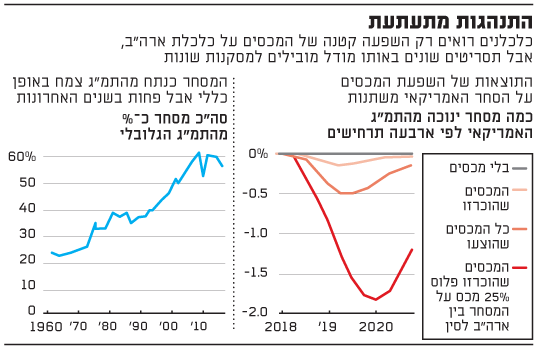

המודלים מבוססי המספרים שהכלכלנים מתבססים עליהם מראים שהאפקט הסופי של המסים שנכנסו עד כה לתוקף על כלכלת ארה"ב יהיה מינימלי, 20 טריליון דולר בשנה. המודל של מודי'ס אנליטיקס, לדוגמה, מראה שהמכסים יגלחו 0.03% מהתמ"ג של ארה"ב ברבעון השלישי (הנוכחי), ו-0.1% מהתמ"ג בשנה הבאה.

התנהגות מתעתעת

אבל מארק זנדי, הכלכלן הראשי של החברה, אינו אופטימי כמו המודל שלו. "אם בכלל, אנחנו ממעיטים מאוד בחשיבות ההפרעה שתיגרם לכלכלה האמריקאית", הוא אומר.

קחו את יצרנית האופנועים הארלי דיווידסון, שהודיעה בחודש שעבר שהיא תעביר לאירופה ייצור של אופנועים שהיא ייצאה לשם עד כה כדי להתחמק ממכסי מגן של האיחוד האירופי. מודל כלכלי טיפוסי היה מנבא שמכירות הארלי באירופה ירדו בגלל המכס. הוא לא ינבא שהארלי תעביר ייצור של 40,000 אופנועים שהיא מוכרת באירופה בשנה אל מחוץ לארה"ב, מה שאומר ירידה גדולה יותר בתמ"ג האמריקאי.

המודלים שמשמשים כלכלנים לניתוח מגמות סחר הם מורכבים בהרבה מאלו שמלמדים בספרי לימוד של כלכלה, שמנבאים הפסדים גדולים יותר לצרכנים מהמכסים מאשר רווח ליצרנים המקומיים ולממשל. המודלים המתוחכמים יותר כוללים אפקטים של גל שני, כמו מה המכסים עושים לאינפלציה ואיך יגיב הפדרל ריזרב. אבל מהלכים כמו זה של הארלי דיווידסון אינם כלולים במודלים, ויש עוד גורמים גדולים פוטנציאליים שהם אינם כוללים.

מחירי מניות, למשל, אינם כלולים ברוב המודלים, וגם אם הם כלולים, אין הנחות בנוגע להשפעת מצב רוח שלילי על המחירים. זה אומר שהמודלים עלולים להחמיץ אלמנט קריטי של השפעת הסחר על כלכלה. כלכלת ארה"ב רגישה במיוחד למימושי מניות פתאומיים, שיכולים לגרום לצרכנים לרסן את הוצאותיהם ולעסקים לצמצם את ההשקעות שלהם ואת גיוסי העובדים. איתן האריס, כלכלן של בנק אוף אמריקה מריל לינץ', מציין שכמה מהירידות היומיות הגדולות בשוק המניות השנה נרשמו בימים של הסלמה במתחי הסחר.

הבעיה, אומר יאן הציוס, הכלכלן הראשי של גולדמן זאקס (שלא כולל מחירי מניות במודל שלו), היא שניבוי של האופן שבו מניות יגיבו למכסי מגן (או לכל דבר אחר) הוא קשה. אפשר להגדיל במודל את הציפיות שהמניות יירדו בתגובה למכסים, וליצור בכך תגובה כלכלית שלילית יותר, אבל אם עושים את זה, "בכמה מובנים מניחים את התשובה לשאלה הכלכלית".

אפקטים נוספים של סנטימנט - כמו איך החששות מהמכסים יפגעו בתוכניות של עסקים או יגרמו לעובדים חששות מאובדן עבודתם - קשים לניבוי באותה מידה, מציין פיטר הופר, הכלכלן של דויטשה בנק. "אין מודל שמצליח באמת להעריך עד כמה אי ודאות וחוסר ביטחון משפיעים על התנהגות עסקים וצרכנים", הוא אומר.

המודלים גם לא מתייחסים לשאלה איך שרשראות אספקה מודרניות, שבהן אפשר לייבא לייצא סחורות כמה פעמים בתהליך הייצור, מושפעות מהמכסים שנערמים זה על גבי זה. המכס המוצע של 25% על מכוניות מיובאות, לדוגמה, יכול להיות שגוי במיוחד מפני שחלקי רכב יכולים לחצות גבולות המון פעמים. כלכלני ג'יי.פי מורגן צ'ייס מציינים שפחות ממחצית מתוך כלי הרכב שנמכרים בארה"ב הם ממיקור אמריקאי (מיוצר בארה"ב).

הכלכלה האמריקאית רושמת בינתיים ביצועים נאים, שיקזזו הרבה ממה שלא כלול במודלים של הכלכלנים. הסכנה היא שארה"ב תמשיך להעלות מכסים, והמדינות האחרות ימשיכו להגיב לכך, והאפקט יהיה חזק פי כמה.

לפי המודל של זנדי, אם הממשל אכן יפעיל את כל המכסים שהוא מדבר עליהם - מכסי הרכב המיובא ועוד 10% על יבוא סיני בהיקף 400 מיליארד דולר בשנה - וסין והמדינות האחרונות יגיבו בתגמול דומה, הפגיעה בתמ"ג האמריקאי בשנה הבאה תעלה מ-0.1% ל-0.5%. בתרחיש הקיצוני, שבו ארה"ב גובה 25% מכל היבוא מסין וסין תגיב בהתאם, הפגיעה בתמ"ג תגיע ל-1.3%. זה הרבה מתוך הצמיחה של 2.4% שהכלכלנים צופים בשנה הבאה.

אם נוסיף את כל הדברים שלא כלולים במודל של זנדי, המציאות היא שכל אחד מתרחישי הסחר עלול להיות קודר יותר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.