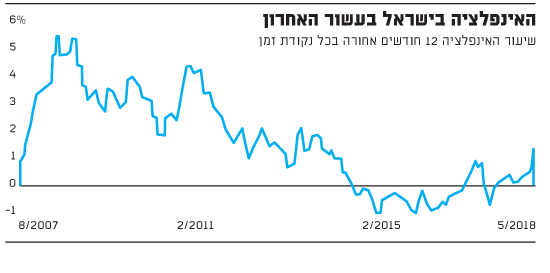

בפרסום המדד האחרון ביוני, נכנסה האינפלציה בישראל ב-12 החודשים האחרונים לתוך יעד האינפלציה של בנק ישראל, וזאת לאחר תקופה ארוכה שבה התרגלנו לסביבת אינפלציה נמוכה ואף דיפלציה. גם בעולם, מגמת האינפלציה מתחילה להשתנות ולהתחזק. אינפלציית הליבה בארה"ב (בנטרול השפעות מחירי האנרגיה) הסתכמה ביוני בכ-2.3%, ובגוש האירו בכ-1%. זאת, לאחר שגם בעולם התקיימה עד לאחרונה סביבת אינפלציה נמוכה.

מלחמת הסחר העולמית, שמתבטאת, בין השאר, בהעלאת מכסים, נותנת תמיכה להמשך עליית מחירי הסחורות ומוצרי הצריכה בעולם. המשק הישראלי הוא משק פתוח, ולכן מושפע מעליית המחירים העולמית, שמגדילה את האינפלציה המיובאת. לא בכדי, ממוצע החזאים בשוק ההון עלה מתחזית שנתית של 0.9% ל-1.1%. גם חטיבת המחקר של בנק ישראל העלתה את התחזית ל-1.4%.

נוסף על ההשפעות העולמיות, יש גורמים פנימיים במשק הישראלי, שתומכים בעליית מדד המחירים לצרכן. אחד מגורמים אלה הוא האינטרס של בנק ישראל לעמוד ביעד האינפלציה בטווח של 1%-3%. בנק ישראל רוצה לשמר את האינפלציה סביב היעד, ולכן הוא צפוי לשמור על מדיניות מוניטרית מרחיבה ולא לעלות ריביות בצורה מהירה. האינפלציה צפויה לקבל תמיכה גם משוק העבודה, שנמצא במצב טוב מאוד, עם אבטלה בשפל ושיעורי השתתפות ותעסוקה סביב רמות השיא ההיסטוריות.

יש לציין כי בעקבות העלייה בסביבת האינפלציה, שוק האג"ח התחיל לתמחר מחדש את איגרות החוב, ובאחרונה ראינו מגמה חיובית באפיקים הצמודים, שצפויה להימשך אם סביבת האינפלציה תמשיך לעלות כאמור.

האינפלציה בישראל בעשור האחרון

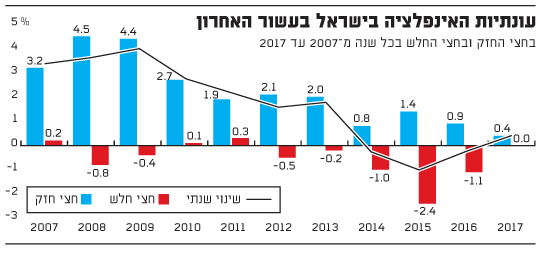

עונתיות מדדי המחירים בישראל

אחד המאפיינים המעניינים של האינפלציה בישראל זה עונתיות המאופיינת בתקופה של מדדים גבוהים ובתקופה של מדדים נמוכים. משקיעים רבים נוטים להסתכל על האינפלציה השנתית וממנה לגזור את האינפלציה לתקופות אחרות. אם הם צופים אינפלציה שנתית של 1% אז הם יעריכו שבתקופה של חצי שנה המדד יעלה בכ-0.5% ובתקופה של שנה וחצי המדד יעלה בכ-1.5%. המחשבה שהמדד עולה באופן ליניארי- מוטעית, והיא מתעלמת מהעונתיות של המדדים.

על פי נתונים היסטוריים של מדד המחירים לצרכן, התקופה שבין מארס לאוגוסט מאופיינת במדדים חיוביים חזקים. לתקופה הזאת נקרא "החצי החזק". התקופה שבין ספטמבר לפברואר מאופיינת במדדים חלשים - ולתקופה זו נקרא "החצי החלש". באופן עקבי, בכל שנה בעלת מדדים חיוביים, האינפלציה בחצי החזק גבוהה מהאינפלציה בחצי החלש.

יתרה מכך, בחלק משמעותי מהשנים התופעה הייתה עוצמתית יותר, כשהמדדים בחצי החזק היו חיוביים ובחצי החלש היו שליליים. תופעה זאת נובעת מכך שהמדד מורכב ממוצרים ושירותים שמחיריהם משתנים לאורך עונות השנה. דוגמה לכך היא מחירי השכירות, שנוטים לעלות בתקופה של חידושי שכירות ומעברי דירה בחודשים יולי-אוגוסט.

בבחינת כדאיות ההשקעה באיגרות חוב צמודות מדד, יש להתחשב בתנודתיות של המדדים ובכך שהאינפלציה אינה מתנהגת באופן ליניארי. משקיע הצופה אינפלציה שנתית של 1% יכול להניח בסבירות גבוהה מאוד שהאינפלציה בתקופה של החצי החזק תהיה גבוהה מ-0.5% ובתקופה של החצי החלש היא תהיה נמוכה מ-0.5%. הכרת התופעה והתחשבות בה חשובה למשקיעים הרוצים לקבל את ההצמדה הטובה ביותר כאשר הם קונים אג"ח צמודות מדד.

יש לשים לב לתאריך הפירעון של האיגרת. כשמח"מ (משך חיים ממוצע) האיגרת הצמודה שונה משנה עגולה, תאריך הפירעון יכול ליפול, למשל, בחודש פברואר. בדוגמה כזאת, אותה איגרת חוב לא תקבל את ההצמדות החיוביות המאפיינות את "החצי החזק", שמתחיל במארס ונמשך עד לאוגוסט.

עונתיות האינפלציה בישראל בעשור האחרון

מבחן האג"ח הלכה למעשה

בסדרות האג"ח של חברת בזן ניתן לראות כיצד עונתיות המדדים באה לידי ביטוי. סדרות א' ו-ז' בעלות מח"מ זהה (1.1) ודירוג זהה (A מינוס), נפדות לשיעורין בתאריכים שונים. נכון לכתיבת שורות אלה, סדרה ז' נסחרת בתשואה ריאלית של 0.48% וסדרה א' נסחרת בתשואה ריאלית של 0.36%.

איגרות חוב צמודות בעלות מח"מ קצר

משקיע שלא מתחשב בעונתיות, יראה את סדרה ז' כעדיפה בגלל התשואה הגבוהה יותר והמחשבה שההצמדה בשתי הסדרות תהיה דומה בגלל המח"מ הזהה. כאמור, האינפלציה לא ליניארית ולמרות המח"מ הזהה בין הסדרות, ההצמדה שתקבל כל סדרה תהיה שונה בשל עונתיות המדד ולוח סילוקין מעט שונה.

בהנחת אינפלציה של 1.1% ובהתחשבות בעונתיות של המדדים, התשואה הנומינלית של סדרה א' צפויה להיות כ-1.35% והתשואה של סדרה ז' צפויה להיות כ-0.86%. בשורה התחתונה, אף שסדרה ז' נכון להיום נותנת תשואה גבוהה יותר, תשואה זו לא מביאה בחשבון את המדדים העתידיים. אם נתחשב במדדים אלה, נראה שסדרה א' עדיפה בהרבה.

דוגמה נוספת ניתן למצוא בהשוואה בין אג"ח ב' של דקסיה ישראל הנפקות, שנפרעת ב-8 בדצמבר 2020, לעומת אג"ח ט' של הבנק הבינלאומי, שנפרעת ב-30 במארס 2021. האג"ח של הבינלאומי בעלת מח"מ ארוך יותר ותשואה לפדיון ריאלית גבוהה יותר, נפרעת בדיוק בסיום תקופת "החצי החלש" (ספטמבר-פברואר) ותיפגע מהותית מהמדדים בינואר-פברואר, שעונתית הם השליליים ביותר בכל שנה. לעומת זאת, האג"ח של דקסיה הנפרעת בדצמבר לא תיפגע ממדדים אלה - ולכן, נומינלית, התשואה בה תהיה גבוהה יותר והיא עדיפה.

לסיכום, כשבוחנים אטרקטיביות של איגרות חוב צמודות בעלות מח"מ קצר, יש להביא בחשבון מעבר לסיכון המנפיק והמח"מ גם את עונתיות המדדים, ולא להתייחס לאינפלציה כליניארית.

■ הכותבים הם מנהל מחלקת מאקרו ואנליסט מאקרו בכיר בחברת אילים קרנות נאמנות. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.