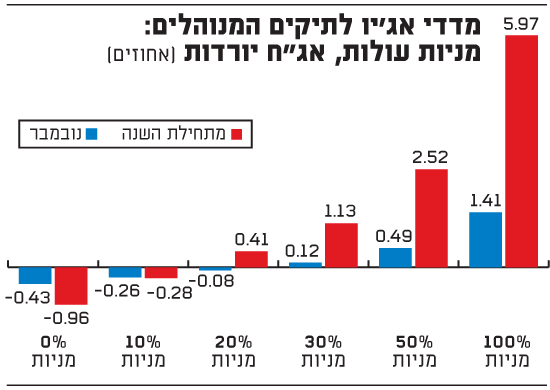

החלטת הריבית של ממלאת מקום נגידת בנק ישראל ד"ר נדין בודו-טרכטנברג שלחה את מדדי האג"ח בישראל לירידות שערים לקראת סוף נובמבר. הדבר חידד את המצב עליו כתבנו בחודש הקודם, לפיו עליית הריבית בישראל תשחק את המשקיעים הסולידיים ותעמיד אותם למבחן בתקופה הקרובה. לעומת השינויים בשוק האג"ח המקומי, שוק המניות בישראל חזר בחודש האחרון אל מגמת העלייה שלו ופיצה באופן חלקי על השחיקה בשוקי האג"ח. כתוצאה מכך, התמונה העולה ממדדי אג'יו לתיקים המנוהלים התחדדה החודש כך שמדד תיק האג"ח רשם ירידה נוספת משמעותית של 0.43% בנובמבר, אשר הסתכמה לירידה בשיעור של0.96% מתחילת 2018. מנגד, שוק המניות בישראל כאמור עלה ותרם תרומה חיובית למדד תיק המניות, 1.41% בנובמבר ו-5.97% מתחילת השנה.

באשר למדדי תיקי הביניים, זה המכיל עד 20% מניות, הוא ירד קלות בשיעור של 0.08% ולעומתו זה המכיל עד 30% מניות צלח ועלה קלות בנובמבר, ב-0.12%. בפרספקטיבה מתחילת השנה שני המדדים עלו, הראשון בשיעור של 0.41% והשני בשיעור של 1.13%.

מדדי אג'יו

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

להחלטת הריבית - משמעות סמלית

אחד האירועים הבולטים בחודש נובמבר היה הודעת הריבית של בנק ישראל, אשר הועלתה ל-0.25%, עלייה מינורית בשיעור של 0.15% בלבד. העלאת הריבית הגיעה דווקא לאחר התאוששות מסוימת של מדדי האג"ח, שראו הקלה מכיוון ירידת התשואות בארה"ב. שם בארה"ב נראה כי הנשיא דונלד טראמפ מצליח להפחית את נחישותו של הנגיד ג'רום פאואל להעלות את הריבית ולאור הודעתו כי הריבית הנוכחית קרובה ל'ריבית של שיווי משקל', התשואות ל-10 שנים פתחו בצניחה אל רף ה-3%. זאת לאחר מספר חדשים שבהם הן היו קרובות יותר ל-3.2%. ירידה זו נתמכת בהערכה הרווחת בקרב בתי ההשקעות והאנליסטים ארה"ב, לפיה כלכלת ארה"ב תחווה האטה או אף מיתון ב-2020. על רקע התמתנות זו בציפיות בארה"ב, הגיעה העלאת הריבית של בנק ישראל, אשר התקבלה בהפתעה בשוק המקומי.

כפי הנראה, ההחלטה של בנק ישראל היא תולדה של השינויים הפרסונליים בבנק, אלה שהיו ואלו שיהיו. היא משקפת פורקן עול וקטיעה של קו המדיניות אותו הובילה הנגידה היוצאת ד"ר קרנית פלוג יחד עם כוונה, כנראה, לקבוע עובדה ולסמן את קו המדיניות החדש לנגיד שייכנס, פרופ' אמיר ירון. מבחינת הנתונים הכלכליים, הצורך בהעלאת הריבית קיים מזה תקופה ארוכה אך אינו מובהק ובמצב שכזה בחרה הנגידה היוצאת בהשארת הריבית ללא שינוי עד לקבלת המובהקות הדרושה. ואולם, לאור פרישתה הקולות הגורסים להעלאת הריבית (הנציגים החיצוניים בוועדה) בחרו לנסות ולקבוע עובדה, או במילים פחות עדינות, לסנדל את הנגיד הנכנס. הגם שלהחלטה זו לא צפויה כל משמעות או השפעה מורגשת על הכלכלה, היא מטפחת את הציפיות לעליית הריבית בעתיד ובכך היא שלחה את שוק האג"ח המקומי לירידות שערים, דווקא לאחר שכאמור זה החל להתאושש בהתאמה מסוימת לשוק האמריקאי. כתוצאה מכך, מדדי האג"ח ירדו, כאשר אגרות החוב הארוכות סבלו מהירידות באופן מובהק יותר.

בתוך מדדי האג"ח, הצמודות למדד בלטו בירידות, לאחר מדד של 0.3% באוקטובר. המדד היה אמנם נמוך רק במעט מהתחזיות, אך הורדת מחיר הדלק בשיעור משמעותי תרמה להפחתה גם בציפיות לאינפלציה, לפחות באופן זמני. לשם המחשה, מדד התל בונד הצמוד ירד בשיעור של 0.69% בנובמבר, בעוד שהתל בונד השקלי ירד בשיעור מתון יותר של 0.31%.

סיכום כלל השינויים הוביל כאמור את מדדי האג"ח לירידה חודשית שהעמיקה את שיעור הירידה המצטבר מתחילת 2018. נראה כי הירידות באג"ח עקב העדכון הקל בריבית, ממחישות את הסיכון בשוק האג"ח אשר ניכר מזה תקופה: העלאת הריבית נמצאת בפתח ותומכת בעליית תשואות ולכן היא מסכנת את תיק האג"ח - מה שמחייב חשיבה על מח"מ התיק.

שוק המניות בישראל: בעדיפות על העולם

למרות החולשה במדדי האג"ח, במונחי שוק המניות, המומנטום של השוק המקומי לא נפגע והוא ממשיך להיות טוב יותר משווקים רבים בעולם. מרכיב המניות הישראליות במדדי אג'יו עלה בשיעור של 2.28%, בעוד מרכיב מניות חו"ל במדדים עלה בשיעור של 0.66% בלבד, זאת לאחר שחיקה בשיעור של כ- 0.5% בהשפעת המט"ח על המניות בחו"ל. במילים אחרות, עליית הריבית לא השפיעה על מדדי המניות בישראל. נראה כי השוק המקומי מגלה התנהגות חיובית ויציבה יותר ביחס לשוקי מניות אחרים בעולם. בכלל, נראה כי היציבות בשוקי המניות בעולם ממשיכה להתערער וכי גם הרגיעה המסתמנת במלחמה הכלכלית בין סין לארה"ב לא מצליחה לעודד את השוק האמריקאי. מצב הרוח בשוק זה ממשיך להיות ירוד ואינו מתאושש למרות הרגיעה במגמת העלייה בריבית המסתמנת על ידי הפד ויש להניח כי הוא ימשיך להיות תנודתי וחסר יציבות בתקופה הקרובה.

גם שוק המניות באירופה ממשיך להראות תשואת חסר מול השוק בישראל כתוצאה מחוסר היציבות הפוליטי באיחוד, בעיקר היחלשותה של הקנצלרית אנגלה מרקל, המרי התקציבי של איטליה והדיונים הקשים והיעדר ההסכמה על דרך היציאה של בריטניה מהאיחוד האירופי. כך משתמר המצב לפיו השוק המקומי מראה עדיפות על מרבית שוקי המניות בעולם.

גם השקל לא צבר כוח כתוצאה מהעלאת הריבית ומהציפיות להמשכה, מלבד תגובה רגעית של התחזקות לשעה קלה לאחר הודעת הריבית אך לאחריה הוא שב ונחלש. הדבר מהווה איתות נוסף למשמעות המהלך, הפעם מכיוונו של שוק המט"ח: העלאת הריבית השקלית אינה משמעותית בתרומתה לצמצום הפער מול הריבית הדולרית. לפיכך, האטרקטיביות של הדולר ביחס לשקל ממשיכה להיות גבוהה. נראה כי העלאת הריבית לא תשפיע באופן מהותי על השקל בתקופה הקרובה וכי דווקא תנודות הדולר בעולם ונתוני הגירעון והצמיחה בישראל הם אלו שיתנו את הטון ויסייעו להמשך הפיחות מול הדולר.

כפי הנראה, הסיכונים האופפים את שוקי המניות והאג"ח ממשיכים להתעצם ולערער את ביטחון המשקיעים. לכך הצטרפה הודעת הריבית של בנק ישראל, אשר למרות היותה סמלית, היא מהווה איתות על אחד האיומים המשמעותיים על השווקים, עליהם אנו מצביעים במדור זה לאחרונה.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.