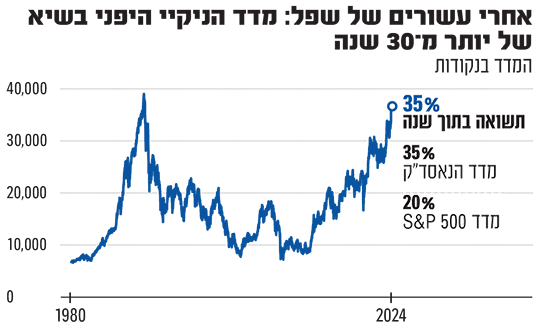

בשבוע שעבר נשבר שיא חדש בשוק המניות באסיה: מדד ניקיי היפני, העוקב אחר ביצועי 225 החברות הגדולות ביפן, עלה ביותר מ-6.5% בתוך שבוע אחד, וחזר לרמות שלא נראו בבורסה של טוקיו מאז שנות ה-90.

● המניה הביטחונית המאכזבת של קרן פימי פתחה מבערים בשנה האחרונה

● עם הפסדים ושווי אפסי: בית ההשקעות שצפוי להיכנס לבורסה בדלת האחורית

זו הייתה תוצאה של עלייה עקבית במדד המוביל בארץ השמש העולה. ב-12 החודשים האחרונים הוא הציג תשואה מרשימה של כ-35%, שיעור דומה לזה של מדד נאסד"ק וגבוה משמעותית מהמדד האמריקאי המוביל S&P 500, שהניב "רק" 20% באותה תקופה.

מי שהבחין בפוטנציאל שטומן השוק היפני עוד לפני ששבר שיאים היסטוריים, הוא המשקיע האגדי וורן באפט. ברקשייר הת'אוויי, קונצרן ההשקעות בראשותו, הרחיב את ההשקעה ביפן בעקביות בשנים האחרונות, וביוני 2023 הגדיל את השקעתו בחמש חברות המסחר הגדולות ביפן ב-6 מיליארד דולר, ועשוי עוד להרחיב השקעה במניות הסחר הללו (Itochu ,Mrubeni ,Mitsubushi ,Mitsui ו-Sumitomo, חברות העוסקות בעיקר ביבוא של אנרגיה, מינרלים ומזון ליפן ואחראיות ליצוא מוצרים סופיים. רובן נסחרות במדד הניקיי).

בעקבות זאת, הפכה יפן למדינה השנייה בגודלה בתיק ההחזקות של באפט, אחרי ארה"ב.

מה הוביל את הניקיי לרמות שיא שטוקיו לא חוותה עשורים רבים, האם מסתתרות בשוק זה הזדמנויות גם עבור המשקיעים הישראלים, ומה כדאי לדעת לפני שנחשפים לכלכלה השלישית בגודלה בעולם - ננסה לענות בטור זה.

הפעם האחרונה שמדד הדגל של הכלכלה השלישית בגודלה בעולם נסחר ברמות שראינו בשבועות האחרונים, הייתה אי שם בשנת 1990, קצת לאחר שמדד הניקיי החל לקרוס בעקבות משבר פיננסי-נדל"ני חמור ביותר שפקד את יפן. אותו משבר הוביל את המדינה למיתון של עשרות שנים, המכונה "העשור האבוד" של יפן.

עינת מאיר, אנליסטית מאקרו ושווקים בחטיבת שווקים פיננסיים בדיסקונט, מסבירה כי "המשבר הזה מתחילת שנות ה-90 הוביל את יפן למאבק של שנים בדפלציה ובשיעורי צמיחה נמוכים שנבעו בין היתר מבעיות מבניות שלא טופלו כהלכה. בעקבות כך, הבנק המרכזי נקט בשלל צעדים מוניטריים בניסיון להרים את ראשה של כלכלת יפן מעל המים, אך ללא הצלחה".

מאיר מסבירה שאחת הסיבות המרכזיות לכך היא הזדקנות האוכולוסייה במדינה. "בעוד שתוחלת החיים ביפן היא מהגבוהות בעולם, שיעור הילודה הוא בין הנמוכים בעולם, והדבר הביא לגידול משמעותי בהוצאות הממשלה לצד צמצום כוח העבודה". סיבה נוספת למחסור בעובדים היא "ההסתייגות של יפן מהעסקה של עובדים זרים".

עינת מאיר, אנליסטית מאקרו ושווקים בבנק דיסקונט / צילום: ישראל הדרי

רק ביפן ניסו לעודד אינפלציה

במשך עשרות שנים הבנק המרכזי ניסה לשקם את כלכלת המדינה על ידי הזרמת כספים רבים במטרה לעודד צריכה והשקעות. גם בימים אלה המאמץ נמשך כשהממשלה עובדת במרץ על שינוי תרבותי עמוק שיכלול רפורמות בתחום ההגירה, שילוב נשים בתעסוקה, וקידום ייצור מקומי בדגש על פיתוחים טכנולוגים בענף ההייטק.

ליפן יש עוד דרך ארוכה עד ליציאה מהמשבר המתמשך, אך מאיר מסבירה כי לאחרונה נשמעות תקוות בנוגע לכלכלת יפן. "אחרי מעט יותר מ-30 שנה נראים סימנים ראשונים להתאוששות במדינה. מאמצע שנת 2022 הצמיחה ביפן החלה להגביר קצב וברבעון השני של 2023 התמ"ג עמד על 3.6%". גם האינפלציה במדינה החלה לטפס בשנתיים האחרונות, ובחודש נובמבר האחרון עמדה על שיעור של 2.8%, לצד השכר הממוצע במדינה שהחל סוף סוף לעלות אחרי שנים של קיפאון.

הבנק המרכזי ביפן מתמודד עם מציאות מאקרו כלכלית לא פשוטה, אחרי שנים של שיעורי צמיחה ואינפלציה אפסיים. זו גרמה לו להוריד את הריבית במדינה לרמה שלילית של 0.1% בשנת 2016, תוך שהוא שולט בעקום תשואות האג"ח במדינה. גם לאחר שהאינפלציה החלה להרים ראש בשנתיים האחרונות, הבנק לא העלה ריבית.

מאיר מסבירה כי המדיניות המוניטרית יוצאת הדופן של הבנק המרכזי יצרה בסופו של דבר פערי ריביות מהותיים בין יפן לארה"ב ואירופה, כשבמדינות אלו "הספיקו לבצע שני מחזורי העלאות ריבית בזמן שהבנק ביפן שמר על מדיניות מרחיבה". זה יצר לדבריה "עיוותים בכלכלת יפן והוביל בין היתר להיחלשות חדה של ה-ין מול הדולר בכ-11% בשנת 2023".

הרפורמה שעשתה את ההבדל

היחלשות הין היפני תרמה רבות לזינוק המרשים של מדד הניקיי, לאור העובדה שיפן היא מדינה מוטת יצוא, כשהפיחות במטבע הגביר את הצפי לביצועים חזקים בקרב חברות יצואניות יפניות. לצד הסיפור של המטבע, אניה גימן, מנהלת דסק מניות חו"ל בלידר שוקי הון, מסבירה כי הסיפור הגדול מאחורי הזינוק בניקיי הוא רפורמת הממשל התאגידי בבורסת יפן. "רפורמת ה-TSE הוצגה בתחילת השנה הקודמת במטרה להתוות שינוי באלוקציה של ההון בקרב החברות". גימן מסבירה כי "למעשה, חלק ניכר מהחברות בבורסת יפן נסחרות במכפיל הון שנמוך מ-1, ומטרת הרפורמה הייתה לקדם מנגנונים שיעזרו להן לשפר את התשואה על ההון, על מנת להציף ערך למשקיעים". הרפורמה הזו מאלצת את הנהלות החברות לשפר את מכפילי ההון שלהן כתנאי להמשך היסחרות בבורסה.

ואכן, רפורמת ה-TSE החלה לתת את אותותיה והובילה לנהירה של משקיעים זרים אל יפן, שאחד מהם הוא כאמור באפט.

אניה גימן, מנהלת דסק מניות חו''ל בלידר שוקי הון / צילום: איה בן עזרי

"יפן עשויה להיות שחקנית חשובה בתנופת הבינה המלאכותית"

גם האנליסטים ב-Global X חיוביים לגבי יפן. סקוט הלפשטיין מנהל מחלקת המחקר מסביר כי: "יפן עשויה להיות שחקנית חשובה בתנופת הבינה המלאכותית והאוטומציה. אנו מאמינים בחשיבותה של טכנולוגיה זו וליפן יש מושב בשורה הראשונה בתחום. אוטומציה וחדשנות טכנולוגית היא קריטית לטיפול בדמוגרפיה המזדקנת בכלכלות מפותחות רבות. יפן מנווטת את האתגרים הללו ומשלבת טכנולוגיות חדשות בתעשיות הייצור והשירותים כבר שנים. זה עודד בהתחלה על ידי תעשיית הרכב, וכעת יפן נחשבת למובילה עולמית ברובוטיקה, ציוד חשמלי ומוליכים למחצה. בשנת 2022, 45% מהרובוטים התעשייתיים העולמיים יוצרו על ידי חברות יפניות. התעשייה היא המגזר הגדול ביותר ביפן המייצג 24% והמכירות צמחו ב-12% בשנה שעברה. טכנולוגיית המידע, שגם סיפקה צמיחה של 12% במכירות, היא המגזר השלישי בגודלו במדינה (13%). יפן יכולה למלא תפקיד גדול במערכות הייצור, הלוגיסטיקה ומערכות שירות.

סקוט הלפשטיין מנהל מחלקת מחקר Global X

מה כדאי לדעת לפני שנחשפים למדד

גימן מדגישה שגם בלידר מאוד אופטימיים לגבי ביצועי שוק המניות היפני בשנה הקרובה, אך "למרות הבעת האמון מצד המשקיעים הזרים, המשקיעים המקומיים עדיין סקפטיים לגביו, וחסכונות הציבור ביפן מוטים דווקא לשוק החוב במדינה". אם יצליחו צעדי הבורסה לשיפור הממשל התאגידי באופן שישכנע את המשקיעים המקומיים, ונראה שינוי באלוקציה מאג"ח למניות, הדבר צפוי להעניק רוח גבית נוספת לשוק המניות היפני. מנגד, תרחיש שבו הבנק המרכזי יעלה את הריבית ביפן בזמן שבארה"ב הריבית תתחיל לרדת, מצננת גימן, עלול להוביל להתחזקות הין מול הדולר, ולספק רוח נגדית לביצועי חברות היצוא במדינה.

גימן מזכירה גם את מדד הטופיקס היפני שהציג ביצועים מרשימים בשנת 2023, עם תשואה של כ-28%. ההבדל המהותי בינו לבין הניקיי הוא שהאחרון מוטה מניות צמיחה והוא מרוכז יותר, בהשוואה לטופיקס שהוא מפוזר יותר. בכל הנוגע לחשיפה לשוק המניות היפני היא אומרת כי משקיעים ישראלים רבים מעדיפים להיחשף ליפן דרך קרנות סל שעוקבות אחר המדדים, על פני חשיפה למניות ספציפיות, לאור העובדה שמדובר בשוק פחות מוכר. כן היא מחדדת כי משקיע שרוצה להיחשף ליפן חייב להביא בחשבון את החשיפה למטבע. "לנוכח תנודות המטבע", אומרת גימן, "אם קיים חשש מהיחלשות הין, עדיף להיחשף לקרנות סל מגודרות שמקבעות את תזוזות המטבע, כמו קרן הסל DXJ".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.