אחת ההנחות המקובלות בעולם הכלכלי היא שמוצר החיסכון או ההשקעה שמשקף באופן הטוב ביותר את הלכי הרוח של הציבור הן קרנות הנאמנות. בכל פעם שפורץ משבר מקומי או עולמי, הציבור ממהר לפדות את כספיו. כך קרה בקורונה כשביום אחד, ב־15 במרץ 2020, איבדו קרנות הנאמנות 10 מיליארד שקל בהיקף הנכסים שלהן. כעת, נתונים שגלובס אסף מגלים שבשנתיים האחרונות גם יתרות העו"ש של הציבור הפכו לברומטר מובהק למצב המשק.

● קלקולים כלכליים: הסיכונים המרכזיים שמאיימים על הפריחה בשוקי המניות

● החיים המפנקים שאחרי הפוליטיקה: כמה מרוויחה איילת שקד על 25 שעות עבודה בשבוע?

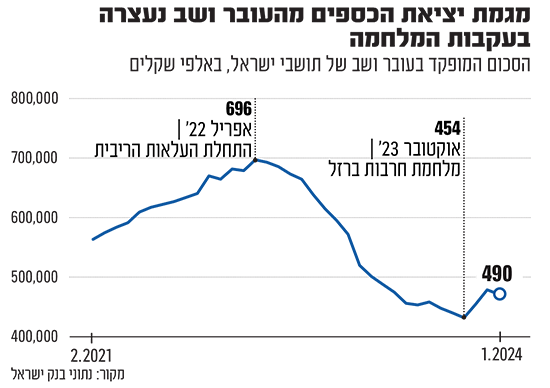

מהנתונים עולה כי מאז החל בנק ישראל להעלות את הריבית באפריל 2022 נרשמה תזוזה ביתרות העו"ש של הציבור. באותה תקופה הפנו הלקוחות את מאות מיליארדי השקלים שלהם לאפיקים נושאי ריבית כמו פיקדונות בנקאיים, קרנות נאמנות כספיות וגם לשוקי ההון.

כך, על פי נתוני בנק ישראל, בתום שנת 2023 נותרו בחשבונות העו"ש של תושבי ישראל 497.6 מיליארד שקל - ירידה של כמעט 15% לעומת יתרת הכספים שנרשמה בסוף 2022, ושל 29% לעומת היתרה טרם תחילת העלאות הריבית.

מכיוון שהמספרים הללו עלולים להכיל גם חשבונות עו"ש נושאי ריבית (בעקבות הלחץ הציבורי, חלק מהבנקים החלו להציע ריבית על יתרת עו"ש חיובית, אך הגבילו אותה ליתרה של עד כ־25 אלף שקל), צללנו לדוחות הבנקים. מהם עולה כי בבנקים שכבר פרסמו דוחות שנתיים - הפועלים, מזרחי טפחות, דיסקונט והבינלאומי - יתרת העו"ש שאינו נושא ריבית עמדה בסוף 2023 על כ־342 מיליארד שקל, קיטון של כ־23% לעומת סוף 2022. המשמעות היא שיותר מ־80 מיליארד שקל יצאו מחשבונות העו"ש באותה השנה.

ההתהפכות במגמה

אולם, הנתון המעניין יותר שממחיש את הלך הרוח של הציבור מתגלה כשבוחנים את התנהלותו לאחר פרוץ מלחמת חרבות ברזל ב־7 באוקטובר - אז התהפכה המגמה. בחודש אוקטובר עוד נרשם קיטון ביתרות העו"ש של תושבי ישראל לכדי 454.8 מיליארד שקל, אך בנובמבר זינקו היתרות לסך של 475.3 מיליארד שקל - כלומר גידול של 20.5 מיליארד שקל ביתרות העו"ש בתוך חודש אחד. המגמה החדשה נמשכה גם בדצמבר, כשהיתרות הסתכמו בסוף השנה כאמור ל־497.6 מיליארד שקל.

הסיבה המרכזית לכך, כפי שטוענים במערכת הבנקאית, היא שהציבור מעדיף את הכסף שלו זמין ונזיל לכל צרה שלא תבוא. לכן הוא מעדיף שלא לסגור אותו לתקופות ארוכות כאשר אי־הוודאות הביטחונית, הפוליטית ואולי גם הכלכלית גדלה.

כאן נציין כי העצירה בהוצאת הכספים מהעו"ש מגיעה על רקע הערכות שפורסמו לקראת סוף 2023 כי בנק ישראל יחל להוריד את הריבית (מה שאכן קרה בינואר 2024). הבנקים אומנם מיהרו להפחית את הריבית על הפיקדונות עוד לפני ההפחתה בפועל, אך עדיין אפשר היה למצוא בהם ריביות של 4% בפיקדון שנתי, אך הציבור העדיף את הנזילות.

גם בחינת הדוחות הכספיים של ארבעת הבנקים ממחישים את המגמה הזו. בתשעת החודשים הראשונים של 2023 קטנה יתרת העו"ש בחשבונות ללא ריבית של בנק הפועלים ב־44 מיליארד שקל, בעוד ברבעון האחרון היא צמחה בכ־4 מיליארד שקל. במזרחי טפחות קטנה היתרה בין ינואר לספטמבר ב־20 מיליארד שקל אך ברבעון הרביעי גדלה בכ־5 מיליארד. בדיסקונט המספרים מדברים על קיטון של יותר מ־16 מיליארד שקל עד ספטמבר, אך מאז גדלה היתרה ב־1.5 מיליארד כאשר בבינלאומי המספרים דומים.

הכסף נשאר בעו"ש והבנקים הם הנהנים הגדולים | עוד זווית

ארבעת הבנקים הגדולים שפרסמו עד עתה את דוחותיהם (לאומי מפרסם את דוחותיו השנתיים ביום שלישי), רשמו רווח שיא מצרפי של 18.6 מיליארד שקל. העלייה הזאת נרשמה הרבה בזכות הכנסות של הבנקים מריבית נטו של 44 מיליארד שקל - זינוק של 21% לעומת השנה שקדמה לה, בעקבות סביבת הריבית הגבוהה.

עם זאת, ברבעון האחרון של השנה כבר נרשם קיטון של 7% בהכנסות מריבית לעומת הרבעון הקודם. הירידה מיוחסת בין היתר לירידה בביקושים לאשראי ודחיית החזרים כחלק מההטבות שניתנו ללקוחות בשל המלחמה.

לכן, כשהכנסות הריבית יורדות, העצירה בהוצאת הכספים מהעו"ש נטול הריבית ממתנת את הצד השני של הבנקים - סעיף הוצאות הריבית שמורכב בעיקר מהריבית שהבנקים נותנים ללקוחותיהם בגין פיקדונות.

כדי להבין את ההשפעה החיובית מבחינת הבנקים די לחזור לחישוב שערכנו בגלובס אשתקד. לפי החישוב, הקטנת יתרות העו"ש במחצית הראשונה של השנה בהיקף של 108 מיליארד שקל, בהנחת ריבית של כ־4% לשנה, הניבה כביכול לציבור, בהערכה גסה, תוספת של כ־8 מיליארד שקל בשנה - שייגרעו מהכנסות המערכת הבנקאית.

אולם היפוך המגמה ברבעון האחרון של השנה, כשהציבור הגדיל מדי חודש בממוצע את יתרות העו"ש בכ־15 מיליארד שקל, שינה את כיוון זרימת הכספים. אם מגמת הוצאת הכספים הייתה נמשכת (בינואר שוב הצטמצמו יתרות העו"ש), הציבור היה "מוותר" על כ־540 מיליון שקל בחישוב שנתי, שהיו נשארים אצל הבנקים.

השינויים בהרגלי הצריכה

סיבה אפשרית נוספת לגידול ביתרות העו"ש, היא שצד ההוצאות של הישראלים קטן בחודשים הראשונים למלחמה. הדבר קרה בעיקר סביב סגירה כמעט מלאה של השמיים ואלפי בתי עסק שנסגרו או צמצמו את פעילותם. נתוני שבא על פעילות בכרטיסי האשראי מלמדים כי באוקטובר נרשמה ירידה של 7.3% בהוצאות לעומת אוקטובר שקדם לו, ובנובמבר הירידה עמדה על כ־5.5%.

לכך מצטרף גם השינוי בהרגלי הצריכה של חיילי וחיילות המילואים. על פי ההערכות, מאז תחילת המלחמה גויסו מאות אלפים, חלקם אפילו משרתים ברצף עד ימים אלו. בזמן שרובם שומרים על רמות השכר שלהם ואף מעבר לכך בזכות מענקים, ההוצאות מתכווצות. חייל מילואים לרוב מוציא פחות כסף על תחומים כגון פנאי, מסעדות או תיירות. תופעה זו בקרב המילואימניקים מזכירה במידה מסוימת את תקופת הקורונה, אז ההוצאות של משקי הבית נחתכו ורמות החיסכון עלו.

בנוסף, בהחלט ייתכן שבשל עיסוק בביטחון האישי, הציבור הקדיש פחות זמן ותשומת לב לנושא הפיננסי. זאת אפשר ללמוד גם מהמשיכות מקרנות ההשתלמות שגברו במקביל לעליית הריבית. בעוד שבמחצית מחודשי 2023 עמדו המשיכות החודשיות על 2 מיליארד שקל ויותר, הממוצע בחודשים אוקטובר־דצמבר היה 1.6 מיליארד שקל בלבד.

"חשוב לזכור - הסכומים המצטברים בעו"ש אומנם מצטברים לכדי מאות מיליוני שקלים, אבל בפועל הם בנויים מהרבה סכומים קטנים של אלפי ועשרות אלפי שקלים בודדים ללקוח, ולאו דווקא מלקוחות שמחזיקים מיליוני שקלים בעו"ש", אומרת מירב אוליאל, מנהלת מחלקת נכסי לקוחות בבנק ירושלים. "חשוב לזכור שגם אם אנחנו מחזיקים סכומים נמוכים יחסית בעו"ש, יש להבין שאנחנו מפסידים מאות ואלפי שקלים בשנה מכך שאנחנו לא מבצעים פעולה פשוטה כמו הפקדה לפיקדון".

כאן יש לציין כי ייתכן שהמגמה שוב משתנה. בינואר הצטמצמה יתרת העו"ש לסכום של 490.8 מיליארד שקל, פער של כמעט 7 מיליארד שקל לעומת דצמבר. עוד מוקדם להגיד אם אכן מדובר במגמה של ממש, אך פערים אלו נובעים מהתייצבות יחסית בתמונת המלחמה (בדרום ובצפון), שיח חוזר והולך על הפסקת אש לצורך החזרת החטופים והזדמנויות אטרקטיביות בשוקי ההון בעולם.

המינוס של הציבור קטן

אם יש צד חיובי בסיפור הזה הרי שהוא מאפשר למשקי בית רבים לצמצם את המינוס, כשההוצאות קטנות והכסף הזמין גדל. על פי בנק ישראל, ב־2022 כמחצית מחשבונות העו"ש נמצאו במשיכת יתר ו־25% מהחשבונות נמצאו במשיכת יתר כרונית - כלומר במינוס במשך 12 חודשים רצופים. בנוסף, עבור חשבונות שנמצאו במשיכת יתר רגילה עמד אז הממוצע על מינוס של כ־15 אלף שקל, בעוד עבור חשבונות במשיכת יתר כרונית הממוצע עמד על 20.4 אלף שקל.

נתונים מלאים ועדכניים על היקפי משיכת היתר של הישראלים טרם פורסמו אך הבנק המרכזי מפרסם נתונים על סך כל יתרת החובה שלא חורגת מהמסגרת המאושרת על ידי הבנקים, מהם עולה כי היא ירדה מתחילת המלחמה. בדצמבר היא הסתכמה ב־9.56 מיליארד שקל, לעומת 10.06 בנובמבר ו־10.3 מיליארד באוקטובר (זינוק לעומת ספטמבר בשל תקופת החגים).

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.