כמה מהבנקים הגדולים בארה"ב אמרו ביום שישי שהכלכלה ממשיכה להיראות חזקה, אך הם מתחילים להרגיש את ההשפעה של ריבית גבוהה לזמן ארוך יותר.

● "איראן עשתה קידום מכירות לתעשייה הישראלית": מאחורי הזינוק במניות הביטחוניות

● המניה הישראלית שמחקה 99% מערכה והגיעה לשפל של 20 שנה

ג'יי. פי מורגן צ'ייס, וולס פארגו וסיטיגרופ דיווחו כולם על רווחים והכנסות טובים מן הצפוי ברבעון הראשון של השנה, כשלדברי הבכירים בבנקים, מצבם של העסקים והצרכנים נראה בריא. עם זאת הזהירו כי הכנסותיהם מהעמדת הלוואות צפויות להיחלש בהמשך השנה, לנוכח הריבית הגבוהה, שתאלץ אותם להגדיל תשלום על פיקדונות, לחץ שלא נראה כי הולך להתמתן בקרוב.

ג'יי. פי מורגן דיווח כי הרווח ברבעון הראשון עלה ב־6% ל־13.42 מיליארד דולר, בעוד שהרווח של וולס פארגו היה 4.62 מיליארד דולר ושל סיטיגרופ 3.37 מיליארד דולר, ירידה של 7% ו־27%, בהתאמה. באופן מצרפי ההכנסות עלו ב־4%.

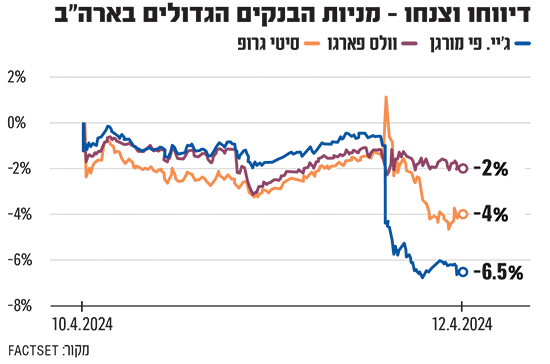

בעקבות הדיווחים צנחו מניות אותם בנקים והכבידו על השוק כולו. ג'יי. פי צנחה 6.5% - הירידה הגדולה של המניה זה 4 שנים. מדד דאו ג'ונס ירד בממוצע ב־475 נקודות אחוז ותשואת אג"ח ממשל ארה"ב ל־10 שנים נפלה.

מדד הבנקים האמריקאי נאסד"ק KBW נפל ב־1.5% בשישי, ומתחילת החודש ב־6.5%, כשהמשקיעים מחשבים מחדש את תחזיותיהם כי הבנקים יציגו תוצאות משופרות בהמשך השנה כשהריבית במשק תתחיל לרדת.

מניות סיטי ו־וולס פארגו ירדו ב־1% ו־0.2%, בהתאמה.

כלכלת "זהבה ושלושת הדובים" היטיבה עם הבנקים הגדולים עד כה. הכוונה לכלכלה מאוזנת, "לא חמה מדי ולא קרה מדי" כמו הדייסה באותה אגדת ילדים; בשוק העבודה האמריקאי נוספו משרות בקצב מוגבר והצרכנים המשיכו לבזבז וללוות גם אחרי שהפדרל ריזרב העלה את הריבית בקצב המהיר ביותר זה עשורים.

חברות נהרו לשוק החוב, ובוול סטריט החלו להתאושש משנתיים של שפל בעסקאות.

"די ברור שהכלכלה חזקה", אמר ג'יימי דיימון, מנכ"ל ג'יי. פי מורגן בשיחה עם כתבים.

מנכ"לית סיטי, ג'יין פרייזר, אמרה שנחיתה רכה נראית כתרחיש ההגיוני כרגע לכלכלה האמריקאית. אולם בהיבט גלובלי הזהירה כי הצמיחה הולכת להאט בשווקים רבים.

הצד השני של כלכלה חזקה - אינפלציה עיקשת

כלכלה תוססת יכולה להעלות את רווחי הבנקים במספר דרכים: ראלי בשוק מייקר את העמלות של ניהול כסף ללקוחות פרטיים ומוסדיים; חדרי מסחר רוחשים פעילות ומנכ"לים אופטימיים מגייסים הון ונוקטים צעדים אסטרטגיים נועזים, כמו מיזוגים.

צרכנים בעלי תחושת ביטחון צוברים רכישות בכרטיסי האשראי שלהם.

אך הכלכלה ה"עדיין־חזקה" משמרת גם את האינפלציה ברמות גבוהות משציפו, מה שמאלץ את הפד להותיר את הריבית במשק ברמה גבוהה גם היא. נתונים שהתפרסמו בשבוע החולף ציננו את הציפיות להורדת ריבית ביוני, כפי שסברו רבים בשוק, והשווקים משלימים עם הרעיון שהריביות הגבוהות כאן כדי להישאר.

ביום שישי אמרו הבנקאים שהלקוחות "מזיזים יותר כספים" כדי להתמודד עם הריביות הגבהות, וזה מכרסם בשולי הרווח להמשך השנה.

מדד רווחיות מרכזי שנקרא הכנסות מריבית (נטו), המודד את הפער בין הריבית שהבנק משלם על פיקדונות לבין מה שהוא גובה על הלוואות, התכווץ ברבעון הראשון אצל ג'יי. פי מורגן לראשונה מאז 2021. אצל הבנקים האחרים - וולס וסיטי, הוא רשם ירידה מרבעון קודם.

לשנה כולה, בג'יי. פי מורגן צופים כי לא יהיה שינוי מהותי במגמה, ובשניים האחרים - הצפי הוא לירידה במדד זה.

מנהל הכספים של וולס פארגו אמר בשיחה עם אנליסטים לאחר הדוחות כי "הריביות עשויות להיות גבוהות יותר ממה שאנשים צפו רק לפני שבוע, ואנחנו נצטרך לראות איך הלקוחות מגיבים לכך".

חולשה בפעילות האשראי, בעיקר לנדל"ן

ברבעון הראשון ג'יי. פי ו-וולס פארגו הפרישו להפסדי אשראי בצעד שהפגין ביטחון בכך שהפד (הבנק המרכזי) יכול לרסן את האינפלציה מבלי להביא למפולת בשוק.

ישנם סימנים לכך שחלק מהאמריקאים נלחצים יתר על המידה, לאחר מספר שנים של אינפלציה גבוהה והאטה בגידול בשכר. צרכנים, במיוחד בעלי הכנסה נמוכה יותר, החלו להוציא את המזומנים שחסכו בתקופת התפרצות הקורונה, כשהוצאות כרטיסי האשראי עלו ב־8% בשלושת הבנקים יחד. במקביל ההלוואות גדלו ב־13% משום שהצרכנים נושאים בהוצאות גבוהות יותר.

החיובים נטו עלו בחדות לעומת שנה קודם לכן בכל שלושת הבנקים.

עסקי המשכנתאות במגה־בנקים נמצאים עדיין בשפל, גם לאחר נסיגה קצרה בריבית בתחילת השנה. פתיחת תיקי משכנתאות ברבעון הראשון עלתה ב־16% בג'יי. פי מורגן וירדה ב־38% בוולס פארגו, שהודיע בשנה שעברה על צמצום פעילות המשכנתאות שלו. בסיטיגרופ היקף פתיחת התיקים ירד ברבעון ב־6%. אצל שלושת הבנקים נתון פתיחת תיקי המשכנתאות היה נמוך ביחס לרמות שלפני המגפה.

החולשה בנדל"ן המסחרי ממשיכה להוות מקור לחץ עבור המערכת הבנקאית, אם כי זה מתמקד בעיקר בכמה בנקים קטנים יותר, שהעניקו הרבה יותר אשראי עבור משרדים ועסקי קמעונות מאשר בנקים גדולים. סמנכ"ל הכספים של ג'יי.פי מורגן, ג'רמי בארנום, אמר שמאזן האשראי לנדל"ן מסחרי של הבנק לא נפגע באופן משמעותי, אך עדיין מתמודד עם אתגרים, ו"לא נראה כרגע אור בקצה המנהרה".

הגודל והמגוון של מגה־בנקים עוזרים להם להסתדר בתקופות טובות ופחות טובות. אולם בנקים אזוריים וקהילתיים עשויים לחשוף את פגיעת הריבית הגבוהה בעסקיהם, כישתחילו לדווח בשבוע הבא את תוצאות הרבעון הראשון.

בנקים קטנים יותר תלויים מאוד בהכנסות מריבית. הם גם נתונים לביקורת רבה יותר לאחר הכישלונות הבולטים של שלושה בנקים אזוריים בשנה שעברה. הפסדים מפתיעים לבנק New York Community ברבעון הרביעי, העלו מחדש את החששות מפני משבר נוסף בבנקים בקשר עם אשראי לנדל"ן מסחרי.

ברבעון הראשון, שוב נגבו מהבנקים הגדולים ביותר בארה"ב תשלומים לתאגיד הפדרלי לביטוח פיקדונות ( Federal Deposit Insurance Corp) עבור חלקם בסיוע הממשלתי לפתרון משבר הבנקים האזוריים אשתקד. זאת לאחר שגם ברבעון הרביעי נאלצו הבנקים לשלם חשבונות גדולים.

עסקי בנקאות ההשקעות במגמת צמיחה

בוול סטריט, פעילות מוגברת בשוקי החוב ברבעון הראשון סייעה להגדיל את העמלות לבנקים. כך ג'יי. פי מורגן רשם מעט יותר מ־2 מיליארד דולר בעמלות מבנקאות השקעות, עלייה של 21% לעומת רבעון מקביל, בעוד סיטיגרופ הכניס 977 מיליון דולר, עלייה של 32%.

אך ריביות גבוהות יותר צפויות לפגוע גם בפעילויות הללו. התשואות על אג"ח קונצרניות עולות שוב לאחר שהמשקיעים צמצמו את הציפיות להורדת הריבית השנה. המשמעות היא שהכנסות מעמלות מהנפקת חוב עשויות לרדת שוב.

בתחילת השנה, חלה עלייה בעסקאות מיזוגים ורכישות, אשר הגבירה את תקוות הבנקאים לצמיחה לאחר מספר שנים רזות בתחום. אך העמלות משולמות רק כשהעסקאות נסגרות, והבנקים עדיין לא גבו את העמלות על עבודתם. בינתיים, מגבלות רגולטוריות על עסקאות בהיקפים גדולים גורמות לחלק מהגופים בתחום להישאר בצד בינתיים, אבחן בארנום מג'יי. פי מורגן. "זה היה רבעון נחמד עם מומנטום, אבל אנחנו מעדיפים להיות עוד קצת זהירים", לדבריו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.