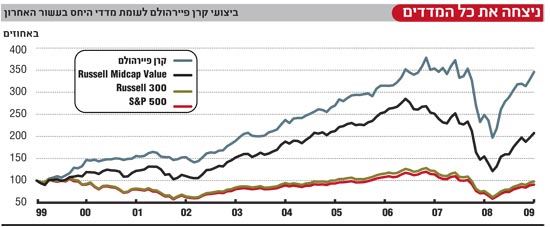

העשור הראשון של שנות ה-2000 זכה לכינוי "העשור האבוד" בקרב המשקיעים בשוק המניות האמריקני, לאחר שבין הראשון בינואר 2000 ל-31 בדצמבר 2009 הניב מדד ה-S&P 500| תשואה מצטברת של כ-9%- (במונחים נומינליים).

אך ישנם גם משקיעים שהצליחו להרוויח במהלך העשור האחרון על ידי השקעה במניות אמריקניות, או יותר נכון על ידי השקעה בקרנות נאמנות המשקיעות במניות אמריקניות. השבוע ובשבוע הבא ננתח אחת מן הקרנות הללו.

מדובר בקרן הנקראת פיירהולם (Fairholme) שנפתחה בדיוק בתחילת העשור. השבוע נתמקד בנתונים הכמותיים שהיא מציגה ובמה שניתן ללמוד מהם, ובשבוע הבא נתמקד בהיבטים האיכותיים.

פיירהולם מנוהלת על ידי ברוס ברקוביץ' והיא משקיעה במניות הנסחרות בשוק האמריקני בלבד. פילוסופית ההשקעה שמנחה אותה היא זאת של השקעות הערך. עשור לאחר השקתה, מנהלת הקרן נכסים בהיקף של למעלה מ-11 מיליארד דולר. או במילים אחרות, וכדי לסבר את האוזן, הקרן מנהלת לבדה נכסים בהיקף השקול לכשליש מסך הנכסים המנוהלים בכל קרנות הנאמנות בישראל גם יחד.

דמי הניהול בקרן המנייתית, שימו לב, הם 1% בלבד, ובחברה כולה עובדים רק 23 איש, רובם הגדול בתפקידים זוטרים. קבוצת המשקיעים הגדולה ביותר בקרן היא מנהלי הקרן והעובדים בה.

אז איך מגיעים ל-11 מיליארד דולר תוך עשור עם 23 אנשים בלבד ומעט מאוד שיווק? התשובה מאוד פשוטה: ביצועים.

התשואה השנתית הממוצעת של הקרן בעשור האחרון היא 13.21%. זה מעט יותר מ-14% מעל מדד ה-S&P, בממוצע לשנה. התשואה המצטברת של הקרן במהלך העשור היא 245%, לעומת התשואה המצטברת של ה-S&P 500 שעומדת כאמור על 9%-.

האם הקרן משלמת על התשואות הגבוהות בתנודתיות גבוהה יותר מזו של המדד? ובכן, לא ממש, התנודתיות כמעט זהה: סטיית תקן של 16.91% לקרן לעומת 16.13% למדד. התנודתיות השלילית של הקרן (התנודתיות בחודשים בהם התשואה היא שלילית) אף נמוכה במעט מזו של המדד. בשנת 2008 העגומה תשואת הקרן עמדה על 29.7%- לעומת 37%- של ה-S&P 500.

אז האם השקעה בקרן מסוכנת יותר מאשר השקעה במדד? תלוי כיצד מגדירים סיכון. תנודתיות התשואות היא צורה אחת למדידת סיכון, לא בהכרח המשקפת ביותר. למעשה, אין ספק כי השקעה בקרן מסוכנת יותר מאשר השקעה במדד. השאלה היא עד כמה היא מסוכנת יותר. לנקודה הזו נשוב בהמשך.

עקביות גבוהה בייצור תשואה

האם התשואה העודפת של הקרן היא תופעה עקבית או תוצאה של מזל? ב-9 מתוך 10 השנים האחרונות, הקרן הניבה תשואה עודפת ביחס למדד. השנה היחידה בה היא פיגרה אחריו הייתה 2003, שנה בה השוק התאושש מהמיתון של 2000-2002. בשנה זו הניבה הקרן תשואה של 24% לעומת 28% של המדד.

אם בוחנים את התשואה המתגלגלת של הקרן ביחס למדד, הרי שעל פני כל חלון זמן של שלוש שנים במהלך עשר השנים האחרונות, הניבה הקרן תשואה עודפת לעומתו. כלומר, לא חשוב באיזו נקודת זמן במהלך העשור תבחרו, הקרן הניבה תשואה עודפת במהלך שלוש השנים שקדמו לאותה נקודה.

המדד הסטטיסטי לעקביות התשואה העודפת נקרא יחס האינפורמציה (information ratio). יחס זה הוא למעשה התשואה העודפת מחולקת בסטיית התקן של התשואה העודפת. ככל שהמדד גבוה יותר, העקביות של התשואה העודפת נחשבת גבוהה יותר. יחס האינפורמציה של הקרן לעומת ה-S&P 500 עומד בממוצע על 1 (ברמת מובהקות של 99.5%), וזהו נתון הנחשב גבוה מאוד. בדיקה של מדד האינפורמציה המתגלגל מגלה כי על פני כל חלון זמן של שלוש שנים במהלך העשור, מדד האינפורמציה של הקרן נמצא בטווח של 0.5 עד 2. המשמעות היא שוב של עקביות גבוהה מאוד בייצור תשואה עודפת ביחס למדד. ועם כאלה מספרים, אין פלא שהמשקיעים נוהרים לקרן.

דרוש מדד מתאים

אז הכל טוב ויפה, מצאנו מנהל שמכה את המדד באופן שיטתי. נהדר. עכשיו נשאר לבדוק רק סוגיה קטנה: האם השווינו את המנהל למדד הנכון? האם ה-S&P 500 הוא מדד יחס טוב להשוואה מול קרן הנאמנות הזו? ישנן שתי דרכים לענות על השאלה הזו, אבל לפני שנציג אותן כבר נקדים ונאמר שהתשובה היא: לא. ה-S&P 500 אינו מדד יחס טוב לבחינת ביצועי הקרן.

הדרך הראשונה לענות על השאלה שהצגנו היא לבדוק כמה שונה הרכב הקרן מהרכב המדד. השוני עשוי להיות טמון במידת הפיזור, במשקל של כל מניה ומניה באופן אבסולוטי או באופן יחסי למדד, בהרכב הסקטוריאלי ועוד. להיבטים אלו נתייחס כאמור בהרחבה בשבוע הבא, אך כבר כעת ניתן לנחש כי הקרן היא פשוט הרבה פחות מפוזרת מן המדד, ונכללות בה גם מניות קטנות יותר מאלו הנכללות ב-S&P 500.

דרך שנייה לענות על השאלה היא למדוד באופן סטטיסטי (על ידי ניתוח סדרת התשואות של הקרן מול המדד) מה המידה בה מסבירה התנהגות מדד היחס את התנהגות הקרן. במקרה של מדד ה-S&P 500 וקרן פיירהולם מדד היחס מסביר רק 48% מהתנהגות הקרן. זהו נתון נמוך מאוד ומשמעותו היא כי ה-S&P 500 אינו מדד יחס רלוונטי לצורך בחינת ביצועי הקרן.

לכן, נתונים כמו בטא (הרגישות לסיכון השוק) ואלפא (תשואה עודפת מתואמת סיכון) אינם רלוונטיים כאשר מדד היחס הוא ה-S&P 500. בחירה של מדד רחב יותר, כדוגמת ה-Russell 3000| לא משפרת את המצב. זה לא כל כך מפתיע בהתחשב במשקל הנמוך של המניות הגדולות במדד הזה.

מה שנדרש, אם כן, הוא מדד יחס יותר ספציפי ו/או קומבינציה של מדדי שוק. מדד רלוונטי יותר לצורך בחינת ביצועי הקרן הוא מדד ה-Russell Mid Cap Value. זה כבר מדד יותר ספציפי, אם כי הוא עדיין מפוזר מספיק על פני הסקטורים שונים. המניות הנכללות בו אמנם אינן מניות השורה הראשונה, אך גם לא מניות קיקיוניות. מדד זה מסביר כ-73% מהתנהגות הקרן. עדיין לא נתון גבוה מאוד, אך כבר בגבול הסביר לצורך בדיקה השוואתית.

מנצחת 98% מהקרנות

אז איך נראים המספרים בהשוואה למדד החדש? ובכן, פחות טוב כמובן, אך עדיין טוב מאוד. התשואה השנתית העודפת היא 5.63% לשנה, והתנודתיות של הקרן נמוכה יותר: 16.91% לעומת 18.03% של מדד היחס.

הקרן הניבה תשואה עודפת בשבע מתוך 10 השנים הקלנדריות. על פני חלון זמן מתגלגל, הקרן עדיין מניבה תשואה עודפת במרבית הזמן, אך לא בכל חלון זמן של שלוש שנים.

יחס האינפורמציה הממוצע של הקרן עומד על 0.59 ברמת מובהקות של 95%. על פני זמן מתגלגל יחס האינפורמציה עדיין חיובי לרוב, אך הטווח הוא כבר 0.8- עד 1.13 (בהשוואה ל-0.5 עד 2 ביחס ל-S&P 500). כלומר, בהשוואה למדד המייצג יותר התשואה העודפת של הקרן עדיין נחשבת עקבית, אך לא באופן מובהק כמו ביחס ל-S&P 500.

וכמה טובים ביצועי הקרן בהשוואה למתחרים? השוואה למתחרים היא מלכתחילה בעייתית מאחר והקבוצה אינה הומוגנית, ובאופן עקרוני ניתן ללמוד יותר מהשוואה למדד מאשר להשוואה למתחרים.

על מנת לבחון בכל זאת עד כמה חריגים לטובה ביצועי הקרן, לקחנו כקבוצת הייחוס את כל קרנות הנאמנות האמריקניות המשקיעות רק במניות אמריקניות. בקבוצה זו נכללות כיום קרוב ל-3000 קרנות, כמעט פי שניים מאשר לפני עשור.

על פני עשר שנים, הקרן נמצאת באחוזון השני של הקרנות. כלומר, ביצועיה המצטברים בשנים הללו טובים יותר מאשר אלו של 98% מן הקרנות בקבוצה. על פני חלון זמן מתגלגל, ביצועי הקרן היו גבוהים מן הממוצע בכל חלון זמן ולרוב אף בעשירון העליון.

עכשיו כבר יותר ברור איך באומה שסוגדת לסטטיסטיקות מכל סוג אפשרי, קרן כזו צומחת ל-11 מיליארד דולר תוך עשור כמעט ללא שיווק. עם זאת, לפני שאתם רצים להשקיע בה יש עוד כמה נקודות שצריך להתעכב עליהן. על כך בשבוע הבא.

דוד טמיר הוא מנהל השקעות ראשי בקבוצת פיוניר אינטרנשיונל. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי