"כל חברי הכנסת נקראים להתייחס לשאלה העקרונית: האם רשאית ויכולה הממשלה להעביר חברה, הנשענת על מחצבים ואוצרות טבע, לידיים פרטיות? האם רשאית הממשלה לנשל את המדינה מנכסיה הטבעיים? האם תוכל אי-פעם ממשלה בישראל לתקן את שגיאותיה הגסות של הממשלה הנוכחית? הרי ממשלה הולכת וממשלה באה, והארץ על אוצרותיה הטבעיים לעולם עומדת".

(ח"כ דוד מגן בדיון במליאה ב-1989, 3 שנים לפני השלב הראשון בהפרטה)

בשבועות הקרובים אמורה הממשלה לקיים דיון בעל השלכות מרחיקות לכת על עתידו של ים המלח. על הפרק הצעתם של השר להגנת הסביבה גלעד ארדן ושל שר התיירות סטס מיסז'ניקוב, לפתרון סכנת ההצפה המאיימת על מלונות ים המלח. לדעת ארדן ומיסז'ניקוב, על קונצרן כימיקלים לישראל (כיום בשליטת משפחת עופר), החברה האם של מפעלי ים המלח, לממן כמעט במלואו את הפתרון המוצע, שעלותו מוערכת ב-5-7 מיליארדי שקל.

במסיבת העיתונאים שכינסו לפני כ-3 שבועות הציגו השרים קו תקיף ביותר כלפי כי"ל. ארדן טען שיש ליישם את עקרון "המזהם משלם", הזכיר את התמלוגים ה"מגוחכים" שהמפעלים משלמים למדינה בגין הזכות לניצול משאבי הטבע שלה, וציין ש"ברוך השם, מפעלי ים המלח מרוויחים המון"; גם מיסז'ניקוב הצדיק את הדרישה באמצעות נתוני הרווח שלהם - קרוב ל-2 מיליארד שקל בשנה רק ממכירת האשלג.

רווחי העתק שרושמים מפעלי ים המלח נתפסים כעניין מובן מאליו. ים המלח, שכמתואר בדוחות כי"ל הינו "בלתי מתכלה מבחינה מעשית", עשיר במינרלים הזוכים לביקוש רב בשוק העולמי. בניגוד לגז, את האשלג, את הברום ואת שאר אוצרות ים המלח אין צורך לחפש תוך נטילת סיכון - צריך רק להפיק. הגישה שמקבלים המפעלים לים המלח במסגרת הזיכיון מהמדינה נראית כמו רישיון להדפסת כסף.

אלא שלא תמיד היה ברור גודל הפוטנציאל הכלכלי הגלום בים המלח. עדות ייחודית לכך מספק מסמך הנחשף כאן לראשונה: הערכת השווי שבוצעה עבור רשות החברות הממשלתיות לפני שזו פתחה בתהליך ההפרטה של כי"ל. הערכת השווי הזו, מספטמבר 1991, לפני 20 שנה, נטלה על עצמה מטלה יומרנית למדי - לחזות את נתוני המכירות והרווח הנקי שירשמו מפעלי כי"ל מדי שנה, עד 2017. מדובר בכלי מרכזי, ששימש את אנשי האוצר שהפריטו את החברה. בהתבסס עליו, בין השאר, נקבע שווי החברה בהנפקה.

כי"ל ניסתה למנוע את חשיפת הדוח הזה. לאחר ש-G ביקש מרשות החברות הממשלתיות לעיין בו, הגישה החברה התנגדות בטענה שפרסום הנתונים עלול להטעות את המשקיעים בבורסה. רק לאחר שרשות ניירות ערך הודיעה כי היא אינה רואה כל בסיס לחשש האמור, הסירה כי"ל את התנגדותה.

בהקשר הזה מעניין לצטט את סגן שר האוצר יצחק כהן, שמטבע הדברים יודע פרטים נוספים שנעלמים מעיני הציבור. "ההפרטה של כי"ל הייתה מיותרת לגמרי", אמר כהן לפני כמה חודשים. "הגיע הזמן, אפילו שעבר מספר שנים לא קטן, לנהל דיון ציבורי בכל נושא ההפרטה של כי"ל". אמר ולא יסף.

הערכות מול רווחים

הפרטת כי"ל נעשתה תחילה דרך הבורסה לניירות ערך, שבה מכרה המדינה כ-20% ממניות החברה. מחירי ההנפקה התבססו בין השאר על הערכת השווי שנעשתה ועמדה על 1.3 מיליארד דולר. יצויין כי הערכה נוספת שנעשתה הייתה אפילו נמוכה יותר. ב-1995 הגיע הפרק הבא בהפרטה: המיליארדר שאול אייזנברג ז"ל, באמצעות החברה לישראל שהייתה אז בשליטתו, רכש את גרעין השליטה ( 24.9% מהחברה) בהסתמך על שווי השוק שלה באותו זמן ותמורת 231 מיליון דולרים.

ב-1997 מימשה המדינה עוד נתח - 17% מהמניות - שנמכרו לאייזנברג ולחברה לישראל תמורת כ-200 מיליוני דולרים נוספים. אנקדוטה מעניינת בהקשר הזה היא העובדה שהאחראית על ההפרטה, מנהלת רשות החברות הממשלתיות בזמנו, ציפי לבני, הסבירה לחברי ועדת הכספים של הכנסת שהעובדה כי המכירה התעכבה דווקא יצרה רווח למדינה, שכן הבורסה עלתה.

באותה שנה הלך אייזנברג לעולמו וב-1999 נמכרה החברה לישראל לאחים סמי ויולי עופר.

חזרה להערכת השווי ששימשה בתהליך. ד"ר יעקב שיינין, מנכ"ל חברת מודלים כלכליים שהכינה את הערכת השווי, כותב בה כי בידי החברה "מודל ממוחשב רב עוצמה לביצוע הערכות שווי כלכלי", ומסביר ש"כיוון שאין בנמצא נתונים ידועים על תזרים המזומנים העתידי, קיימים הרבה שיטות ומודלים המנסים לאמוד ולהעריך את זרם ההכנסות העתידי".

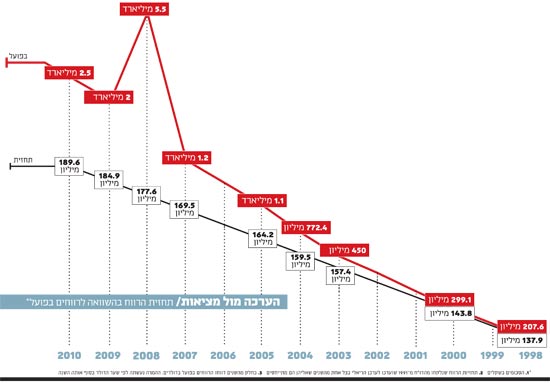

בחינה עדכנית של התחזיות לעומת התוצאות בפועל מגלה פער עצום לגבי כמה מהחברות הבנות של כי"ל, אולם במיוחד לגבי מפעלי ים המלח: ב-2010, למשל, חזו הכלכלנים למפעלים רווח נקי של כ-189.6 מיליון שקל (הסכום שוערך לערכו הריאלי ב-2010. א' ר'). בפועל נרשם רווח של כ-2.5 מיליארד שקל - פי 13; ב-2008, בזכות עליות חדות במחירי האשלג בעולם, הרווח בפועל - 5.3 מיליארד שקל - היה גבוה כמעט פי 30 מהתחזית (לפירוט הנתונים ראו גרף בתחילת הכתבה). כי"ל, שברבעון האחרון ל-2010 רשמה את הרווח הגדול בתולדותיה - 245 מיליון דולרים - הגיעה לגבהים שבעבר, מתברר, איש אפילו לא דמיין. בהכללה ניתן לומר כי מול תחזית רווחים שעמדה על כשני מיליארד שקל ב-20 שנים האחרונות, הניבו מפעלי ים המלח רווח נקי שמתקרב ל-20 מיליארד. במחיר שבו נמכרה כי"ל, מיותר לציין, זה לא בא לידי ביטוי.

מה זה אומר על הפרטה

תומכי ההפרטה יטענו שהנתונים מוכיחים דווקא את יעילותה; הנה, תחת בעלים פרטיים הצליחה כי"ל לממש את הפוטנציאל, להתייעל ולצמוח כפי שלא הייתה מסוגלת לעשות תחת בעלות ממשלתית מסואבת, עשירה במינויים פוליטיים וכבולה לוועדי עובדים. המתנגדים, מנגד, יצביעו על כך שהרווחים מקורם במידה רבה בתנודות במחירי השוק העולמי וגורמים נוספים שאינם תלויים בבעלים או בניהול, ויטענו כי רווחי העתק היו יכולים להגיע לקופת המדינה ולציבור.

כך או כך, נראה כי על כמה מסקנות שעולות מהערכת השווי יוכלו המתנגדים והמצדדים להסכים.הראשונה והמרכזית שבהן היא שהערכת השווי מעידה על היכולת המוגבלת של כלכלנים לחזות את העתיד, ומכאן על יכולתה המצומצמת של המדינה לאמוד, לפני שהיא מוציאה נכס מסוים להפרטה, את ערכו הממשי והפוטנציאלי; המסקנה השנייה נוגעת לגובה התמלוגים שמשלמים כי"ל בכלל ומפעלי ים המלח בפרט. אלה, מתברר, הפכו למצחיקים (או מנקודת מבט אחרת - לעצובים) ביחס ישר לעלייה בשורת הרווח. לפני כחצי שנה נחשף ב"כלכליסט" כי המדינה הייתה רשאית לגבות תמלוגים בשיעור 10% בגין חלק ממכירות האשלג, אולם הסתפקה ב-5%. מחדל זה צפוי להיפתר בקרוב, אולם בכל מקרה המדינה לא תוכל לגבות תמלוגים הגבוהים מ-10%. ההסבר לכך נובע מחוק שאושר ב-1961 ושקבע את שיעור התמלוגים. בשנות ה-80 הוארך הזיכיון לניצול ים המלח עד 2030, ודרישת תמלוגים גבוהה יותר קודם לכן עשויה להתפרש כהפרת חוזה.

המסקנה המתבקשת השלישית היא שראוי כי המדינה תיצור מנגנון שיאפשר לה לבחון לעתים תכופות יותר, בהתאם לנתונים ולהתפתחויות הכלכליות, את סוגיית העלאת התמלוגים. אגב, בתחום הפוספטים, שגם בו רשמה כי"ל רווחים גבוהים פי כמה וכמה מהתחזיות, עודכנה נוסחת התמלוגים ב-2010 - אולם מסיבה כלשהי החליטה המדינה שעליה להמשיך להתבסס על פקודת המכרות - חקיקה מנדטורית מ-1925.

הנתונים לא אומתו

על אף שדובר בהערכת שווי שהוזמנה כדי לסייע לרשות החברות להכין את הנפקת כי"ל בבורסה, בפתח העבודה של חברת מודלים כלכליים נכתב כי "אין להסתמך על ההערכות המוצגות כאן... לצורכי הכנת התשקיף או הנפקת מניות", ומובהר כי החברה ואנשיה "אינם אחראים לכל נזק... אשר ייגרם לאדם או לגוף כלשהוא כתוצאה מעיון במסמך זה או מהסתמכות עליו". שיינין גם מדגיש בהקדמה לעבודה את "פרק הזמן הקצר שעמד לרשותנו" - כארבעה שבועות בלבד - מה שגרם לכך שהתחזיות התבססו על נתונים שנמסרו מכי"ל אולם "לא אומתו באמצעות מומחים בלתי תלויים".

עיון בהערכת השווי מחדד את השינויים הדרמטיים שחלו מאז ועד היום במשק בכלל ובכי"ל בפרט: העבודה מתארת שוק הון שבו נסחרות מעט מאוד חברות גדולות, למשל. סך כושר ייצור האשלג של מפעלי ים המלח עמד אז על 2.16 מיליון טונות בלבד, ותוכנית ההשקעות דיברה על הרחבתו לכ-2.35 מיליון טונות - על בסיס ההערכה כי במערכת המחירים העולמית הנוכחית הרחבה נוספת "אינה כלכלית". מאז המחירים זינקו, וכושר הייצור יותר מהוכפל.

שיינין ושותפיו המליצו לבצע את ההפרטה בשלבים - הנפקת חלק משמעותי בבורסה, אחר כך הנפקה בבורסה בניו יורק, ו"רק בשלב השלישי יש לשקול מכירת גרעיון השליטה למשקיע אסטרטגי. באופן זה ניתן יהיה לקבל את המחיר המרבי". בפועל ויתרה המדינה על הנפקה בחו"ל.

שיינין ושותפיו חזו נכון את הגידול הצפוי בביקוש למוצריה של כי"ל, ובמיוחד למוצרים שמקורם בים המלח, והגדירו אותה כ"חברה בעלת איתנות פיננסית ופוטנציאל עסקי רב אשר עדיין לא נוצל במלואו". הם רק לא ידעו עד כמה.