אילן שילוח / צלם: עידו איז'ק

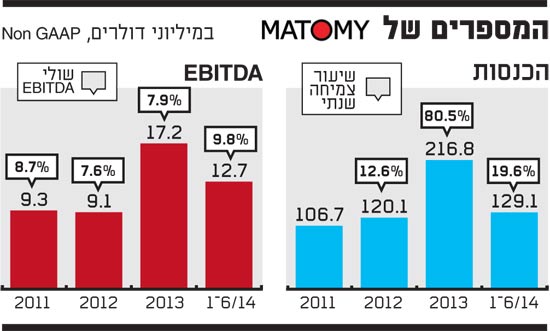

זה לא סוד שההנפקה של מטומי (Matomy) הישראלית - החברה שעוסקת בתחום שבעגה המקצועית נקרא Ad Network (רשת דיגיטלית שמתווכת בין מי שרוצה לפרסם לבין מי שיש לו שטחי פרסום) - לא הייתה קלה לבעליה, ודי רחוקה ממה שתכננו.

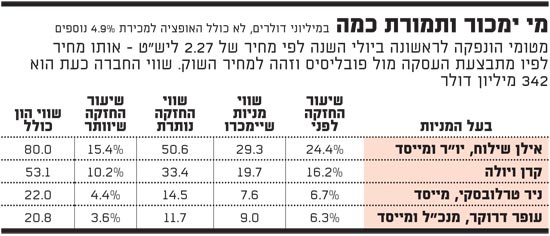

בתחילה תכננה החברה מבית היוצר של הפרסומאי אילן שילוח להפוך לציבורית בשוק ההון הבריטי לפי שווי של כחצי מיליארד דולר, ולכלול בהנפקה הצעת מכר נדיבה. אלא שתוכנית זו נגנזה בגלל "תנאי השוק", וביולי אמנם הצליחה מטומי להפוך לציבורית בבורסה הראשית של לונדון (Main Market להבדיל מבורסת המשנה - AIM), אבל לפי שווי נמוך יותר (347 מיליון דולר) וללא הצעת מכר. החברה גייסה לקופתה 70.1 מיליון דולר, ויצאה לדרכה הציבורית לפי מחיר מניה של 2.27 ליש"ט - שווי כמעט זהה לזה שבו היא נסחרת היום.

כפי שזה נראה, הרצון של בעלי המניות בחברה לעשות אקזיט, כלומר להמיר מניות במזומן, היה מאוד חזק - אחרת קשה להסביר את העסקה עליה הודיעה מטומי הבוקר (ב').

לפי ההודעה, פובליסיס (Publicis), ענקית הפרסום הצרפתית, תרכוש מ-4 בעלי מניות במטומי 20% מהחברה תמורת 65.6 מיליון דולר לפי מחיר מניה של 2.27 ליש"ט - שהוא כאמור מחיר השוק הנוכחי של החברה וגם המחיר לפיו היא הונפקה.

כמו כן, פובליסיס תקבל את האופציה לרכוש מבעלי מניות אחרים 4.9% נוספים לפי אותו מחיר, כך שבסך-הכול תשקיע החברה הצרפתית 81.7 מיליון דולר תמורת 24.9% מההון של מטומי.

לדברי שילוח, הפרדת המהלך לשני חלקים נובעת משיקולים טכניים בלבד. לפי הידוע, המחיר בעסקה זהה לזה של ההנפקה, מכיוון שהמשא-ומתן בין שתי החברות החל בסמוך להשלמת ההנפקה.

האופציה תקפה למשך חודש וחצי מרגע היוודע העסקה, והסיבה שפובליסיס נמנעת מלעבור רף של 25% הוא די ברור: מטומי היא חברה ישראלית שכפופה לחוק החברות הישראלי, הקובע כי כשבעל מניות בה עובר רף החזקה של 25%, הוא מחויב לבצע הצעת רכש מיוחדת ל-5% נוספים מהון המניות של החברה.

סינרגיה גבוהה

פובליסיס, נזכיר, היא אחת מה"Big Four" של עולם הפרסום העולמי (יתר השלוש הן WPP, אינטרפבליק, ואומיניקום). החברה נסחרת בבורסת היורונקסט הצרפתית לפי שווי של 14.5 מיליארד דולר.

מוריס לוי, יו"ר ומנכ"ל פובליסיס, ציין בהודעה כי "תל-אביב היא שנייה בעולם רק לעמק הסיליקון ביזמות ובחדשנות הטכנולוגית. מטומי, שטומנת בחובה את תכונות המקצוענות והחדשנות הטכנולוגית הישראלית, הפכה במהרה למובילה עולמית בענף חשוב זה, באמצעות פיתוח פלטפורמה בינלאומית ממעלה ראשונה. יחד איתה נמשיך לבנות ולפתח סביבה פתוחה להחלפת רעיונות ויוזמות, במטרה להתאים את עצמנו לעידן הדיגיטלי הדינמי".

שילוח, שמכהן כיו"ר מטומי, ציין מצדו כי "מטרתנו היא לבנות את חברת הפרסום מבוססת התוצאות המובילה והטובה בעולם, ויחד עם פובליסיס, שהופכת לשותפה אסטרטגית, נוכל להיכנס לשווקים חדשים, לגייס לקוחות אסטרטגיים גדולים נוספים, לפתח קטגוריות מוצרים חדשות בהן מטומי אינה פעילה כיום, ועל-ידי כך להמשיך להאיץ את הצמיחה של החברה ולבנות ערך לבעלי המניות שלה".

אסטרטגי או לא, כדאי לחזור ולהדגיש כאן כי פובליסיס אינה מזרימה הון חדש לתוך החברה, אלא רוכשת מניות קיימות מבעלי מניות קיימים. למעשה, עסקה זו מהווה תחליף להצעת המכר עליה נאלצו לוותר בעלי המניות של מטומי במסגרת ההנפקה הראשונית.

שילוח מסביר זאת בכך ש"מטומי לא צריכה כסף, ולכן לא הוקצו לפובליסיס מניות חדשות אלא נמכרו לה מניות קיימות".

בנוסף, העסקה הופכת למעשה את פובליסיס לבעלת המניות הגדולה במטומי, מכיוון ששילוח יוותר אחריה עם החזקה של 15.4%, ואילו קרן ויולה תיוותר עם 10.2%.

שוק הפרסום מבוסס התוצאות בו פעולת מטומי מגלגל מחזור מוערך של 12 מיליארד דולר, ולפי מחקר שערכה חברת IAB, הוא צפוי לעלות להיקף של 45-60 מיליארד דולר עד שנת 2020.

בהודעה החברה נכתב כי "באמצעות השותפות האסטרטגית עם פובליסיס, תוכל מטומי, כמובילה עולמית בתחום, להעצים את פוטנציאל הצמיחה שלה בשוק חדש ומתפתח זה, ששחקני הפרסום והאינטרנט הגדולים בעולם אינם פעילים בו, וכן לאפשר לפובליסיס להמשיך לפתח כלים שיווקיים ברמה הגבוהה ביותר עבור לקוחותיה".

סיטואציה לא שגרתית בענף הפרסום / ענת ביין-לובוביץ'

רכישת מניות מטומי על-ידי קבוצת הפרסום פובלסיס יוצרת סיטואציה לא שגרתית בענף הפרסום: אילן שילוח, יו"ר מטומי ובעל המניות הגדול בה עד למהלך, הוא כידוע גם דמות משמעותית בענף הפרסום ומכהן כיו"ר קבוצת מקאן אריקסון בישראל (הכוללת את משרדי הפרסום מקאן-אריקסון וראובני-פרידן) וכיו"ר משרד הפרסום מקאן-אריקסון עצמו. פובליסיס, מנגד, היא קבוצת פרסום המתחרה במקאן-אריקסון בישראל ובעולם.

שילוח מזוהה יותר מכל דמות אחרת עם הצלחת מקאן והפיכתו למשרד הפרסום הגדול בישראל. עד לפני שנתיים הוא עדיין החזיק ב-18% ממניות המשרד, אך ב-2012 הוא מכר אותן תמורת סכום מוערך של כ-30 מיליון דולר.

אמנם בשנים האחרונות שילוח כבר לא מנהל את המשרד בפועל, ועיקר מאמציו מופנים לעסקיו הפרטיים בתחום הניו-מדיה והדיגיטל, אך הוא עדין נחשב כמי ש"רוחו מרחפת מעל מקאן", ובצמתים חשובים הוא נוטל חלק פעיל. אגב, עם מכירת מניותיו היה חשוב למקאן העולמית להבהיר כי שילוח יישאר כיו"ר לפחות למשך 5 שנים נוספות.

קבוצת פובלסיס בישראל מונה 3 זרועות עיקריות בתחום הפרסום: המשרד הגדול באומן-בר-ריבנאי המייצג את סאצ'י&סאצ'י, ליאו ברנט (לשעבר רגב-קוויצקי) ופובליסיס ישראל (לשעבר גלר-נסיס); בתחום המדיה פועלת הקבוצה באמצעות זניט מדיה וסטארקום; ובתחום קידום המכירות מתבצעת הפעילות באמצעות סופר פוש.

מטומי של שילוח פועלת בתחום הפרסום מבוסס התוצאות, שלכאורה אינו מתחרה בפעילות מקאן ופובליסיס בארץ. ייתכן כי למהלך הרכישה לא תהיה השפעה על תפקידו של שילוח כיו"ר מקאן-אריקסון, בעיקר מכיוון שכיום, כך נראה, חשיבותו עבור הקבוצה גדולה מחשיבותה עבורו.

ועדיין, גם אם שילוח לא הולך לשום מקום, ניתן להניח כי מבחינת קבוצת פובליסיס יש מעתה גזרה אחת פחות לחשוש ממנה.

מטומי - ת"ז

שנת הקמה: 2006

מה עושה: רשת פרסום דיגיטלית שמטרתה אופטימיזציה של הפרסום ברשת האינטרנט ועל גבי התקנים ניידים

שווי חברה: 342 מיליון דולר

סימול מניה: MTMY.L

תשואה מההנפקה: ללא שינוי

מנכ"ל: עופר דרוקר

יו"ר: אילן שילוח

מספר עובדים: 394