בן ברננקי, עד תחילת 2014 יו"ר הפדרל ריזרב והיום חבר מכובד במכון המחקר ברוקינגס, התארח אתמול לריאיון ממושך בערוץ הטלוויזיה הכלכלי CNBC. על הפרק עמד קידום ספרו החדש "The Courage to Act: A Memoir of a Crisis and Its Aftermath", העוסק בפועלו של הפד בעת המשבר הפיננסי של 2008.

אלא שבנוסף לשיחה על המשבר ההוא ולקחיו, זכו המראיינים לקבל מברננקי גם פרשנות בהירה ומרגיעה לגבי מצבה של הכלכלה האמריקאית, והמדיניות המוניטרית העדיפה כיום לאור מצב שוק התעסוקה, נתוני האינפלציה וההתפתחויות האחרונות בסין. ברננקי, חשוב להדגיש, שמר היטב על כבודה של מחליפתו של ג'נט ילן. הוא לא ביקר את מדיניות הבנק המרכזי בתקופה שלאחר עזיבתו, ואף נמנע מהצהרות בשאלה האם על ילן להתחיל להעלות את הריבית כבר בחודשים הקרובים. אבל הפרשנות שלו הבהירה בצורה ברורה ביותר שבעולם של צמיחה נמוכה ואינפלציה שקרובה לאפס, אין מקום לרמות הריבית הגבוהות אליהן התרגלו המשקיעים בעשורים הקודמים.

כך, למשל, הבהיר ברננקי בריאיון כי הוא לא רואה סיבה למהר ולהעלות את שיעורי הריבית בארה"ב כאשר האינפלציה כה נמוכה ואינה קרובה ליעד של 2% בשנה. במקביל הוא הסביר כי למרות הירידה בשיעור האבטלה לרמה של 5.1%, הכלכלה האמריקאית מציגה שיעורי צמיחה נמוכים בשל שיפור איטי מדי בפרודוקטיביות (תפוקה), תופעה שהתחילה לדבריו עוד בעשור הקודם.

מועד העלאת הריבית בארה"ב ממשיך להיוותר בערפל. בעוד בכירי הפד מוסיפים לטעון כי קיימת אפשרות ריאלית להעלאת הריבית עוד ב-2015, הרי שסוחרי החוזים העתידיים על גובה הריבית מעניקים סבירות אפסית של 6% להעלאה באוקטובר, וסבירות נמוכה של 31% ו-43% להעלאה אפשרית בדצמבר או בינואר, בהתאמה. למעשה, סבירות גבוהה של מעל 50% (54%), מעניקים החוזים להעלאה ראשונה של הריבית רק במארס 2016.

הערכות אלו נתמכות גם במסחר באג"ח של ממשלת ארה"ב ל-10 שנים, שהתשואה לפדיון שלהן צנחה ל-2.06%, לעומת 2.3% לפני החלטת הריבית באמצע ספטמבר. בשוק המקומי נסחרה היום האג"ח של ממשלת ישראל בעלייה של 0.1% ובתשואה לפדיון גבוהה יותר של 2.2%. במקביל, ירד הדולר ב-1.3% מול השקל ל-3.87 שקלים, ומגמות אלו מעידות כי המשקיעים בישראל מאמינים כי בעוד הריבית בארה"ב אינה צפויה לעלות בקרוב, הרי שהריבית בישראל אינה צפויה להמשיך ולרדת.

התאוששות מחודשת בארה"ב

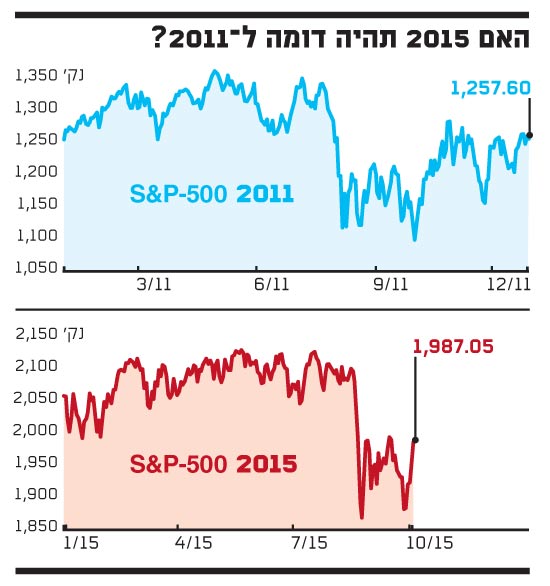

ביום שישי האחרון פורסמו בארה"ב נתוני התעסוקה, שהצביעו על האטה בקצב יצירת מקומות העבודה החדשים במדינה לרמה ממוצעת של 167 אלף משרות בחודש במהלך הרבעון השלישי, ובעיקר אותתו כי שוק התעסוקה אינו רותח, ולכן אינו מחייב העלאה דחופה של הריבית. הריאיון של ברננקי הגיע במקביל להתאוששות מחודשת בשוק המניות האמריקאי - שנתמכה בהערכה כי שוק התעסוקה אינו במצב רתיחה - והשפיעה לחיוב על הבורסות בעולם כולו. בחמשת ימי המסחר האחרונים רשם מדד S&P 500 עלייה מצטברת של 5.6% ומחק כמעט לחלוטין את האפקט השלילי שיצר נאומה של ג'נט ילן מה-17 בספטמבר, אז נפל המדד 5.7% תוך פחות משבועיים.

למעשה, הנפילה האחרונה נבלמה ברמה תוך יומית של 1,872 נקודות, קרוב מאוד לרמה שבה נבלמה הנפילה הקודמת של המדד בחודש אוגוסט (1,867 נקודות). מצב זה מעלה בקרב המנתחים הטכניים את השאלה האם מדובר בתחתית כפולה שמסמנת את שינוי המגמה ותחילת ההתאוששות, או שלחילופין מדובר ברמת שפל שעוד עתידה להישבר כחלק מהמשך התיקון כלפי מטה של שוק המניות האמריקאי. פריצה של רמת 2,000 הנקודות כלפי מעלה תעניק איתות חיובי לגבי ההתאוששות, בעוד שהתמהמהות המהלך תחזק את עמדתם של הפסימיסטים.

לפי שעה, כל צד מתבצר בעמדתו לגבי מגמתו הנוכחית של השוק. אם האופטימיסטים מתבססים על שיפור בצמיחת התמ"ג האמריקאי וברווחי החברות ברבעון הרביעי של השנה, הרי שהפסימיסטים טוענים להיעדר צמיחה מהותית ברווחים ולתמחור גבוה מדי של המניות.

כך, למשל, פרופ' רוברט שילר, חתן פרס נובל לכלכלה, מזהיר כבר קרוב לשנה מפני בועה בשוק המניות האמריקאי, וטוען כי המדד שפיתח לבחינת רווחי החברות ביחס למחירי מניותיהן על פני זמן (מעין שדרוג של יחס מכפיל הרווח הרגיל) נמצא הרבה מעבר לרמתו הממוצעת. גם המשקיע האקטיביסט קארל אייקן הכריז לאחרונה במספר הזדמנויות כי לדעתו השוק סובל מתמחור יתר ושרווחי החברות מוצגים בצורה מטעה ומתעתעים במשקיעים.

"צלב המוות" של המנתחים הטכניים

חובבי הניתוח הטכני בוחנים גם כמה איתותים שליליים שהצטברו בחודשים האחרונים, שמעידים לכאורה על האפשרות להמשך ירידות השערים וסיומה של המגמה השורית, שהחלה במארס 2009. כך, למשל, במהלך החודשיים האחרונים הופיע בשלושת המדדים המובילים (דאו ג'ונס, S&P 500 ונאסד"ק) "צלב מוות" - מצב שבו הממוצע הנע ל-50 יום חוצה כלפי מטה את הממוצע הנע ל-200 יום.

עוד קודם לכן, הופיע בשנה האחרונה מספר פעמים אינדיקטור נוסף, ופחות מוכר, העונה לשם "הינדנבורג אומן", אשר מנסה לנבא נפילה בשוק המניות על בסיס שונות בהתנהגות המניות. אינדיקטור זה מתעורר כאשר לפחות 2.2% מהמניות הנסחרות בבורסת ניו יורק נמצאות בשיא שנתי, בעוד שלפחות 2.2% מהן נמצאות בשפל שנתי. עם זאת, איתות ראשון של אינדיקטור זה התקבל כבר במאי 2013, ומאז המניות המשיכו לעלות.

אחד הזרזים המרכזיים לירידות השערים בשוקי העולם אוגוסט, הייתה הנפילה החדה בשוק המניות הסיני והחשש בקרב המשקיעים בעולם כי קריסה זו מעידה על משבר ההולך ומתרחש בכלכלה הסינית, שהיא השנייה בגדולה בעולם. את החשש הזה הצליחה ילן להעצים, כאשר במסיבת העיתונאים האחרונה לאחר החלטתה שלא להעלות את הריבית היא העניקה משקל רב לחוסר הוודאות לגבי סין.

ברננקי מצדו הסביר בראיון כי הפד ביקש להימנע מלבצע פעולה (כלומר, העלאת ריבית) שלאחריה הוא ילמד בדיעבד על משהו רע שקורה בסין. "ידענו שסין מאטה, אבל אז באוגוסט ראינו תגובה חריפה מאוד של השוק לחדשות שהיינו אמורים כבר לדעת, ועלתה השאלה האם קורה משהו שהשווקים מספרים לנו עליו שאנחנו לא יודעים", ציין ברננקי. "ככה שזה רק מקרה של המתנה (של הפד, ע' כ') כדי ללמוד יותר על האירועים שמתרחשים".

באופן כללי, ברננקי הציג בריאיון גישה רגועה יחסית לגבי המתרחש כיום בסין. "הכלכלה הסינית מאיטה, אבל זה משהו שבגדול ציפינו לו. זה קורה כי מתבצע מעבר מכלכלה המובלת בידי תעשיות כבדות, תשתיות, בנייה ויצוא, לכלכלה שנסמכת יותר על צריכה קמעונאית מקומית של סחורות ושירותים. וזה כשלעצמו ייצור קצב צמיחה מתון יותר. אז האם הכלכלה תאט יותר מהציפיות? את זה קשה להגיד".

ברננקי גם לא נראה מודאג מנפילה של 42% שנרשמה בבורסות בסין בין יוני לאוגוסט, לאחר זינוק שנתי של 160%. "אני לא הייתי מתרגש יותר מדי ממה שקורה בשוק המניות הסיני, מאחר שאינו קשור לנעשה בכלכלה כולה", הוא אמר בריאיון.