אירו, דולר מט"ח / צילום: רויטרס

נובמבר היה החודש הגרוע ביותר לאג"ח הממשלתיות בעולם מאז 2009, וכ-2 טריליון דולר נמחקו משוויין. ייתכן שאנו עדים לסופן של 35 שנות ירידת תשואות ועליות מחירים באג"ח הממשלתיות.

את המגמה הובילו האג"ח הממשלתיות בארה"ב, על רקע ציפיות שטראמפ יוביל הרחבה פיסקאלית והשקעות בתשתיות, שיצריכו הנפקות אג"ח מרובות וילבו אינפלציה.

בולטת במיוחד העלייה בתשואת האג"ח ל-30 שנה אל מעל ל-3%, שהפד הגדיר באחרונה כיעד הריבית ארוך-הטווח החדש. במקביל, התשואה ל-10 שנים עלתה ל-2.45%, לעומת פחות מ-1.5% ביולי. באירופה, תשואת אג"ח ממשלת גרמניה ל-30 שנה עלתה לראשונה זה חצי שנה אל מעל ל-1%, והמרווחים באג"ח של מדינות אחרות עלו משמעותית, בדגש על איטליה וצרפת. גם בישראל, תשואות השחרים עלו בכ-0.5%.

כלים פשטניים לגידור

כתוצאה מכך, משקיעים המחזיקים אג"ח בתיקי ההשקעות, ובפרט אג"ח ארוכות, חשופים להפסדים. הכלים שנוקטים מרבית המשקיעים בישראל להתגוננות מעליית הריבית, לרבות גופים מוסדיים, הם פשטניים יחסית, וכוללים בעיקר מכירות אג"ח וקיצור מח"מ. מאידך גיסא, גופים פיננסיים מתוחכמים בעולם, כגון בנקים וקרנות השקעה, משתמשים בנגזרי ריבית, בהיקפים משמעותיים.

נגזרי ריבית הם מכשירים פיננסיים שבמסגרתם הצדדים לעסקה מחליפים תזרימי מזומנים המבוססים על שיעורי הריבית במטבע מסוים. לדוגמה, צד אחד לעסקה משלם ריבית קבועה שנקבעת במועד ביצוע העסקה, והשני משלם ריבית משתנה, שנקבעת מחדש לאחר כל תשלום, בהתאם לריבית השוק באותו מועד.

משקיע המעוניין להתגונן מעליית ריבית יכול לבצע עסקת החלפה מסוג Interest Rate Swap, שבמסגרתה יקבל ריביות משתנות וישלם ריבית קבועה. תיק אג"ח בריביות קבועות שיגודר כך, יניב ריבית משתנה, ולא יהיה חשוף להפסדים מעליית ריבית הבסיס.

מאידך גיסא, בעת ירידת ריביות, לאותו משקיע ייגרמו הפסדים בנגזר, מאחר שיקבל ריבית משתנה נמוכה יותר, וימשיך לשלם ריבית קבועה. לכן, משקיעים החוששים מהפסדים בעסקאות החלפה במקרה זה, יכולים לרכוש אופציות על הריבית, שבמסגרתן ייהנו מהגנה מעליית ריבית בלבד, בתמורה לתשלום פרמיה.

נתוני משרד האוצר לגבי השקעות הגופים המוסדיים מלמדים שהשימוש שלהם בנגזרי ריבית נמוך: שווי נגזרי הריבית השקלים המצרפי בתיקים הנו כ-0.03% בלבד מחשיפות הריביות השקליות שלהם.

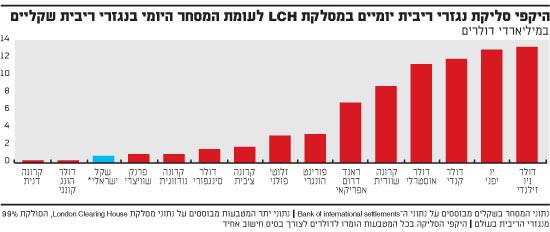

נוסף על כך, על פי נתוני ה-Bank of international settlement, השימוש בנגזרי ריבית בישראל נמוך במיוחד בהשוואה עולמית: במדינות המפותחות בעולם, הפוזיציות הפתוחות בנגזרי הריבית הן פי 15 מהתמ"ג, ובישראל הן כהיקף התמ"ג בלבד. לכן, נראה שישנו מקום רב להגדלת פעילות הגופים המוסדיים בנגזרי ריבית, בעיקר שקליים, לקראת סביבת ריבית עולה ותנודתית יותר.

אולם ישנן חדשות רעות: אנו עומדים בפני שינויים רגולטורים ומבניים בשוק הנגזרים, שיהפכו את השימוש בנגזרי ריבית בישראל למורכב ויקר בהרבה, ונגיש פחות.

ראשית, ב-1 במארס 2017 צפויה להיכנס לתוקף בעולם, בדגש על ארה"ב ואירופה, רגולציה חדשה המסדירה הפקדת ביטחונות מנדטורית בנגזרי OTC (Over the Counter). נגזרי OTC הם נגזרים לא סחירים, שהעסקאות בגינם מבוצעות "בהתאמה אישית" בין שני צדדים, ללא בורסה או מסלקה ביניהם.

הרגולציה מחייבת גופים פיננסיים הסוחרים בנגזרי OTC לחתום על הסכמים להפקדת ביטחונות (המכונים הסכמי CSA), ולהפקיד ביטחונות מלאים בגין שווי תיקי הנגזרים, בתדירות יומית. הרגולציה אמנם אינה חלה ישירות על בנקים וגופים מוסדיים ישראליים, אך הגופים הזרים צפויים לדרוש מהם לעמוד בה בעסקאות מולם, כתנאי להמשך המסחר עמם.

עבור הבנקים הישראליים הרגולציה החדשה אינה יוצרת שינוי מהותי במצב הקיים, אולם עבור הגופים המוסדיים - חברות הביטוח וגופים פיננסיים שונים - מדובר בשינוי דרמטי. אם לא יסדירו הסכמי ביטחונות חדשים עם הבנקים הזרים עד 1 במארס, לא יוכלו להמשיך לסחור עמם, ויוכלו לסחור רק עם גופים ישראליים.

מאחר שהבנקים הזרים הגדולים מתמודדים עם עומס כבד בעדכון הסכמים, צפוי שלפחות חלק מהגופים הישראליים לא יספיקו לחתום על הסכמים חדשים עד כניסת הרגולציה לתוקף.

גופים מוסדיים שיצליחו להסדיר הסכמים במועד, עלולים להיתקל בקשיים תפעוליים משמעותיים. כיום חלקם אינם מפקידים ביטחונות, או מפקידים בתדירות נמוכה. מאידך גיסא, במציאות החדשה הם יידרשו להפקיד ביטחונות ע"ב יומי, ואף להעביר הביטחונות לצד הנגדי כבר ביום קבלת הדרישה, בעוד שבעבר התאפשר יום נוסף ממועד הדרישה.

הדרך היחידה כמעט להימנע מהפקדה יומית שוטפת, היא הפקדת ביטחונות עודפים משמעותיים אצל הצד הנגדי, שיכסו על צורכי הביטחונות השוטפים. אולם הדבר כרוך בחשיפה לסיכון אשראי של הצד הנגדי, בוויתור על נזילות ובפגיעה בתשואה.

היעדר סליקה מרכזית

סיכון מרכזי נוסף הוא שבנקים זרים יעדיפו לצמצם, ואף להפסיק פעילות בנגזרים שקליים, לנוכח הבעיה הגדולה בשוק נגזרי הריביות השקלי: היעדר אפשרות לסליקה מרכזית.

ב-2009 החליטו מדינות ה-20-G, בעקבות המשבר, שיש להפחית את הסיכון בשוק הנגזרים, שהתנהל ברובו בשוק OTC בין הבנקים. זאת, באמצעות העברת החשיפות הדו-צדדיות למסלקות מרכזיות, הנכנסות בין הצדדים לעסקה, ונוטלות מהם את סיכוני האשראי. כך, בנקים וגופים פיננסיים אינם נותרים חשופים זה לזה, אלא לגוף גדול וחזק, המחזיק כמות גבוהה של ביטחונות, מנהל סיכונים באופן מחמיר ומגדיל שקיפות בשוק.

שינוי רגולטורי זה נועד להפחית את סיכון "אפקט הדומינו", שנוצר בעת קריסת בנקים החשופים זה לזה בסכומים גדולים.

הרפורמה הגלובלית נמצאת כיום בשלבי יישום מתקדמים: נכון ליוני 2016, 62% מהסכומים הנסחרים בנגזרי ה-OTC בעולם כבר עברו לסליקה, ובפרט 98% מהנגזרים שיש אפשרות להעבירם לסליקה מרכזית.

הבנקים המובילים בעולם הם התומכים הגדולים בהעברת נגזרים לסליקה מרכזית, בשל יעילות תפעולית גבוהה, הפחתת סיכונים וחיסכון דרמטי בהקצאת הון רגולטורי - הנובע מכך שכללי באזל 3 רואים סיכון נמוך בחשיפה למסלקות מרכזיות. רגולציית הביטחונות צפויה להפוך את המסחר בנגזרי OTC לכדאי אף פחות, ולהגביר את המעבר לסליקה מרכזית.

כיום, במדינות רבות ישנה חובה מנדטורית להעביר נגזרי ריבית לסליקה מרכזית, ובמטבעות הבאים ישנה אפשרות סליקה מרכזית: דולר ארה"ב, אירו, ליש"ט, ין יפני, דולר אוסטרלי, דולר קנדי, פרנק שוויצרי, קורונה דנית, קורונה צ'כית, פורינט הונגרי, דולר הונג קונגי, פסו מקסיקני, קורונה נורבגית, דולר ניו זילנדי, זלוטי פולני, קורונה שבדית וראנד דרום אפריקאי.

השקל בולט כחריג בקרב המטבעות הנזילים יחסית של מדינות מפותחות, ללא אפשרות לסליקה מרכזית. זאת למרות שהיקפי הנזילות בו כיום, שירדו בשנה האחרונה, עדיין גבוהים ממטבעות אחרים שכבר נמצאים בסליקה מרכזית, כך שישנה הצדקה עסקית לסליקה.

גורם מרכזי למצב הנו שבישראל אף רגולטור לא לקח אחריות בנושא. כבר בחודשים הקרובים אנו עלולים להתמודד עם שוק נגזרי ריבית שקליים מדולל, שבמסגרתו הבנקים הזרים ממשיכים לצמצם פעילות, וגופים ישראליים מתקשים לפעול ולגדר סיכונים.

נוסף על כך, פעילות הבנקים הזרים באג"ח ממשלתיות בישראל צפויה להצטמצם, בשל הפגיעה באפשרויות גידור סיכוני ריבית. הדבר עלול להוביל לעליית מחיר החוב הממשלתי ולפגיעה בעשיית השוק, ולקשיים עתידיים בשיווק הנפקות בחו"ל.

מחיר עליית התשואות באג"ח הממשלתיות, וקשיי גידור סיכוני הריבית בתיקי החסכונות הפנסיוניים, עלול להיות כבד במיוחד. ראוי לקדם בדחיפות סליקה מרכזית של נגזרי ריבית בישראל.

הכותבים הם, בהתאמה, שותף ומנהל ב-PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם