אובר (Uber), מפעילת הנסיעות השיתופיות הכי גדולה בעולם, הוקמה לפני 8 שנים, גייסה עד כה 8.8 מיליארד דולר ושווה כעת בשוק הפרטי 68 מיליארד דולר - נתון שהופך אותה לחד הקרן הכי גדול על פני הגלובוס. סביר מאוד להניח כי במהלך 8 השנים הללו היו בה משקיעים, כולל אנג'לים, וכן מנהלים ועובדים, שרצו להנזיל את ההחזקות שלהם ולא ממש ששו לחכות עד שאובר תונפק בוול סטריט, ותאפשר לכל אחד מבעלי מניותיה למכור את מניותיו בלחיצת כפתור. אובר ממש לא ממהרת להפוך לציבורית, ומגמה הולכת וגוברת זו בקרב ענקיות טק היא חלק מהתפאורה שעל הרקע שלה צמח שוק הקרנות השניוניות (Secondary Funds), כלומר קרנות שרוכשות בעיקר החזקות של קרנות הון סיכון/פרייבט אקוויטי ושל אנג'לים/יזמים/מנהלים ועובדים בחברות טק בוגרות, וכך למעשה מספקות נזילות בעולם שבו אין נזילות - דהיינו נזילות מיידית כמו שיש למשקיעים בחברה ציבורית בשוק המניות האמריקאי.

שוק הקרנות השניוניות יצא לדרך בארה"ב לפני 30 שנה, ובישראל הוא החל להתפתח לפני כמעט 20 שנה. כעת, על רקע המגמה שהזכרנו לעיל הוא תופס יותר ויותר תאוצה והוא מהווה אפיק השקעה בפני עצמו, כמו קרנות הון סיכון, קרנות פרייבט אקוויטי וכך הלאה.

בישראל, לפחות לפי חברת המחקר Preqrin, פועלות 3 קרנות שניוניות שהבולטות שבהן היא קרן Vintage, שהפעילות השניונית היא חלק ממנה, ובמסגרתה מנוהל הון של 350 מיליון דולר; ואילו השנייה והפחות מוכרת היא ISF (ראשי תיבות של Israel Secondary Fund), שפועלת רק בשוק השניוני ורק בישראל, ומנהלת הון של 150 מיליון דולר, כשאת הגיוס לקרן השנייה שלה, 100 מיליון דולר, סגרה ממש באחרונה. אפשר להגיד על ISF שהיא הקרן הכי צעירה והשחקנית הכי טהורה בשוק זה, ולכן עשינו את דרכנו למשרדיה בהרצליה כדי להבין מהן קרנות שניוניות, מה ההבדל בינן לבין קרנות הון סיכון, ומדוע חברות טק, המשקיעים בהן, מנהליהן ועובדיהן זקוקים להן.

בנקודה זו נחדד כי לפי ISF שוק הפרייבט אקוויטי כולל קרנות BuyOut וקרנות הון סיכון וקרנות צמיחה, וקרנות שניוניות. בגדול, שוק המשקיעים האמריקאי חשוף בשיעור של 6% לשוק הפרייבט אקוויטי בכללותו.

את ISF הקימו בקיץ 2009 שניים: שמואל שילה ודרור גלס. שילה יצר את שוק הקרנות השניוניות בישראל כאשר בשנת 1998 ועד 2005 היה דירקטור ניהולי בקרנות השניוניות של Harvest (שהיו חלק מקבוצת אוורגרין). גלס, בנקאי השקעות בעברו היותר רחוק, ייצג בארץ את הקרן הבריטית GreenPark Capital עד שחבר לשילה כדי ליצור את ISF. לפני 3 שנים הצטרף אליהם ניר לינצ'בסקי, שהחל את דרכו בישראל כשותף בקרן ההון סיכון של קבוצת פורמולה, פורמולה ונצ'רס, המשיך בארה"ב לתפקיד דירקטור ניהולי בקרן הון סיכון אמריקאית, Vantage Point Capital, חזר לישראל כמייסד שותף של "שירז", חברת פרייבט אקוויטי שבין היתר השקיעה באלטשולר שחם, מהמוסדיים הגדולים בישראל, וכפועל יוצא כיהן כיו"ר שלה. אחרי שמכר לשותפו ב"שירז", נדב דותן, את חלקו בחברה ולקח הפסקה בת שנה, הצטרף ל-ISF והשלושה הם השותפים-מנהלים של הקרן.

ISF גייסה עד כה לשתי קרנות שלה: הראשונה, שיצאה לדרכה בקיץ 2009, גייסה 50 מיליון דולר וסיימה לבצע השקעות. קרן זו השקיעה בקצת למעלה ממאה חברות ישראליות, ורשמה לזכותה 35 אקזיטים, ביניהם מכירת ווייז לגוגל, הנפקת סולראדג' בנאסד"ק, מכירת PrimeSense לאפל ואחרים. "הקרן הזו דורגה ברביע העליון של קרנות מסוגה, על בסיס ביצועיה, לפי Preqrin", מסביר גלס אך לא מסגיר את התשואה שסיפקה למשקיעיה. הקרן השנייה סגרה ממש באחרונה גיוס של 100 מיליון דולר, והיא כעת יוצאת לדרכה בניסיון לשכפל את הצלחת הקרן הראשונה ובמקביל להמשיך לפתח את השוק השניוני בישראל.

"שניוני פירושו לייצר נזילות בעולם שבו אין נזילות", מסביר גלס בפתח דבריו. "קרנות פנסיה גדולות, דוגמת Calpers, שנמנית על המשקיעים המוסדיים הכי גדולים בעולם והיא משקיעה בקרנות הון סיכון וקרנות פרייבט אקוויטי - קרן כזו מנהלת את הפעילות הלא סחירה שלה כמו שהיא מנהלת את הפעילות הסחירה, נניח השקעה בקרן כמו FIMI והשקעה במניית טבע. את מניית טבע הקרן יכולה למכור בכל יום, אבל את החזקתה בקרן כמו FIMI היא לא יכולה לממש במיידי. כך נוצר הכלי של קרנות שניוניות שמאפשר להנזיל החזקות בקרנות לא סחירות ובחברות טק צעירות לא סחירות".

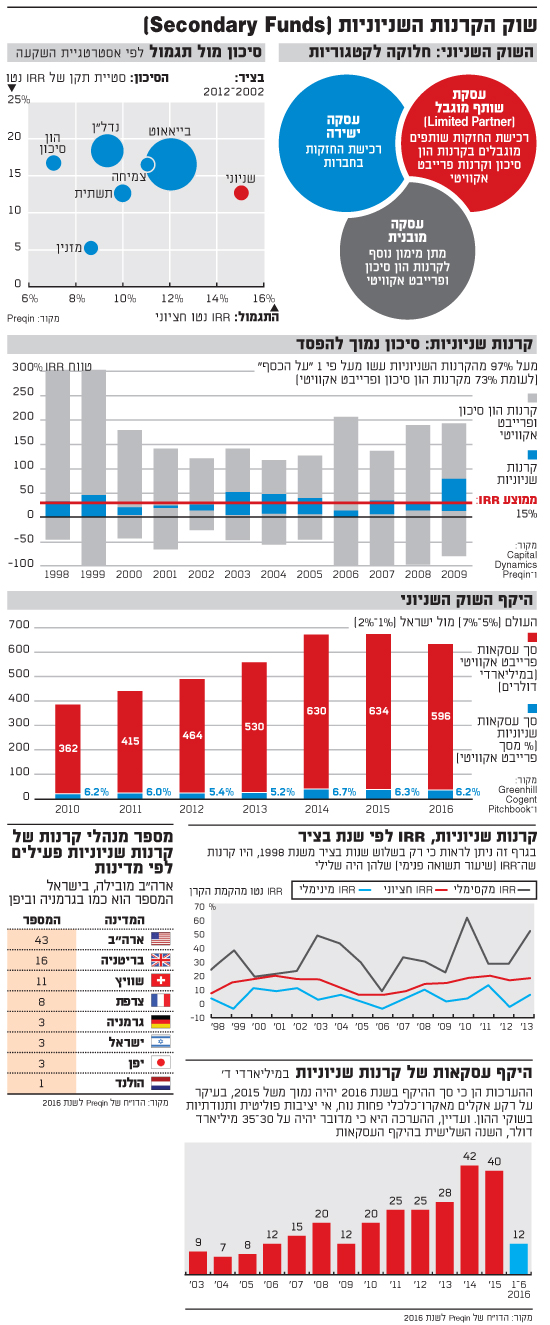

מקובל לחלק את השוק השניוני לשלוש קטגוריות (ראו גרף): עסקת שותף מוגבל, כלומר עסקה במסגרתה הקרן השניונית רוכשת החזקות של שותפים מוגבלים בקרנות הון סיכון ובקרנות פרייבט אקוויטי; עסקה ישירה, כלומר עסקה שבמסגרתה הקרן השניונית רוכשת החזקות בחברות הטכנולוגיה; ועסקה מורכבת, כלומר עסקה שבה הקרן נותנת מימון נוסף לקרנות הון סיכון ופרייבט אקוויטי. "לא משנה באיזו קטגוריה, אנחנו תמיד רוכשים החזקת מיעוט", אומר גלס. כשמדובר על הקטגוריה הראשונה, אלו עסקאות שנוצרות בין היתר על רקע שינוי רגולטורי או שינוי באסטרטגיית ההשקעות של הקרן. "לדוגמה, Citibank נאלץ בגלל באזל 3 (תוכנית לפיקוח על הלימות הון של בנקים, ט.צ) לממש החזקות שלו בקרנות הון סיכון. מול קרן Calpers, כדוגמה אחרת, עשינו עסקה אחרי שהקרן קיבלה החלטה להקטין את מספר ההשקעות שלה, בעיקר אלו שנמוכות מרף של 75 מיליון דולר, כדי להתמודד עם כמה שפחות השקעות ולא משנה אם הן רעות או טובות. כלומר, לקרן היה צורך פנימי ולא אילוץ רגולטורי".

- שינוי באסטרטגיית השקעות זה לא אומר שההשקעה המוצעת למכירה כבר אינה אטרקטיבית בעיני המוכר?

לינצ'בסקי: "לא, ואחזור להסבר לגבי אורך הזמן עד האקזיט: משקיע מוסדי שמשקיע בקרן הון סיכון יקבל את ההחזר על ההשקעה שלו בדרך כלל אחרי 13 שנה, וזה הרבה זמן. זו חתונה לזמן ארוך, ובזמן הזה יש שינויים רגולטוריים ו/או שינויי העדפות של המשקיע המוסדי. כלומר, אין לו ברירה אלא למכור וזה לא קשור לביצועי ההשקעה שלו".

- זה לא יתרון עבורכם כי אז המכירה עשויה להתבצע בדיסקאונט על המחיר לפיו בוצעה ההשקעה או על המחיר לפיו היא מתומחרת בשוק הפרטי?

גלס: "זה נכון שבשוקי ההון יש יותר קונים, ולכן קשה להוריד את המחיר אבל הסוד הגדול של התעשייה שלנו זה שאין בה קורלציה בין עומק הדיסקאונט בעסקה מסוימת לבין התשואה שאנחנו לבסוף מקבלים עליה. בחלק מהעסקאות שעשינו, רשמנו תשואות ממש יפות והן לא בוצעו בדיסקאונט".

הקטגוריה הצומחת ביותר מבין השלוש שציינו לעיל היא רכישת החזקות בחברות הטק עצמן. "לחברות טכנולוגיה לוקח בין 8-13 שנה להגיע לאקזיט, כלומר להנפקה או למכירת כל החברה. במקרה הזה, המוטיבציה של המוכר הפרטי היא די דומה לזו של המוכר המוסדי: יזם לפעמים צריך לסגור את המשכנתא, האנג'ל שנתן לו הלוואה צריך את הכסף חזרה כדי שיוכל להשקיע בחברה אחרת וכך הלאה. כלומר, צורך בנזילות", מסביר לינצ'בסקי. "בקטגוריה הזו, המוכר יכול להיות יזמים, אנג'לים, מנהלים ועובדים בחברה. משקיע קטן, שהשקיע כמה מאות אלפי דולרים בחברה בתחילת דרכה, ועברו 8 שנים והוא לא יכול להמשיך לעמוד בקצב ההשקעות הנדרש מהחברה והוא כבר עשה פי כמה וכמה 'על הכסף' - קרן שניונית מאפשרת לו לממש את ההחזקה בלי לחכות לנקודת האקזיט של החברה, כלומר הנפקה או מכירה. דוגמה אחרת היא של עובד שעזב את החברה ורוצה לממש את האופציות שניתנו לו ואין לו הון להביא מהבית כדי לממש אותן. אנחנו יכולים לקנות ממנו את המניות שיקבל מהאופציות", מסביר גלס.

- רגע, אתם קונים לפעמים מעובד בודד?

גלס: "כן, תלוי כמה הוא מחזיק אבל בעיקרון - כן".

לינצ'בסקי: "במקרים כאלו, אנחנו מקפידים לרכוש החזקות עובדים בחברות שהן כבר בוגרות, כלומר שהן על הכביש 5-6 שנים. כמו כן, ככל שעובר הזמן, גם המשקיעים בחברות וגם ההנהלות של החברות מבינים שזה כלי יעיל עבור שניהם כי הוא יוצר ערך עבור כולם. זה מאפשר לחברה להמשיך לצמוח עם כמה שפחות לחץ לעשות אקזיט. לכן, משקיעים וחברות מאוד חיוביים לגבי המעורבות של קרנות שניוניות. בן אדם הרי לא יכול לבנות חברה במשך 8-13 שנה בלי לקבל תגמול כלשהו".

- ויש עוד סיבה מדוע הם חיוביים כלפיכם: אתם משקיע שקט, שלא מקבל מושב בדירקטוריון ולא עושה כאב ראש להנהלת החברה.

גלס: "לגמרי! ואנחנו אפילו לא דורשים מושב בדירקטוריון. אנחנו רק יכולים להביא ערך".

לינצ'בסקי: "כן יש לנו דרישה אחת, והיא קשורה למגמה שחברות טק לא רצות כמו בעבר להנפקה ציבורית: להצהיר שהחברה לא הולכת להנפקה זה לא נכון בעיניי כי בסופו של דבר כל חברת טכנולוגיה גדולה צריכה להפוך לציבורית כדי להציף כמה שיותר ערך".

- כי הערך הכי משמעותי נוצר בהנפקה לציבור.

לינצ'בסקי: "נכון, ולכן כשאנחנו נכנסים להשקעה בחברה אנחנו בודקים מול היזמים שלה שהם אכן מתכננים להנפיק אותה כי גם אנחנו לא רוצים להיות שותפים לאורך זמן בחברה פרטית. כלומר, אנחנו צריכים את תעודת הביטחון שלנו".

- וכי נקודת האקזיט של קרן שניונית היא רק הנפקה או מכירה.

גלס: "נכון, אבל זה כמו במקרה של קרן הון סיכון. קרנות הון סיכון הן בעד קרנות שניוניות כי אלו מסייעות להן לבנות חברות גדולות יותר. ההון סיכון אתנו, ואם אין משקיעי הון סיכון ומשקיעים מוסדיים בחברה, אז לא ניכנס להשקעה בה. כמו כן, לנו יש נקודת אקזיט בדמות קרנות פרייבט אקוויטי. באחת העסקאות שעשינו, רכשנו החזקות של אנג'ל ומכרנו אותן לקרן פרייבט אקוויטי".

ISF נעזרת בנתוני Preqrin כדי להוכיח שהשקעה בקרנות שניוניות מתגמלת יותר בכך שהיא מספקת תשואה מאוד גבוהה בסיכון נמוך, IRR חציוני של 15% וזאת על בסיס קרנות מבציר 2002-2012 (ראו גרף). "כמו כן, הכסף אצלנו חוזר הרבה יותר מהר כי אנחנו נכנסים לחברה כשהיא כבר בוגרת ויותר קרובה לנקודת האקזיט", אומר לינצ'בסקי וגלס מבהיר כי הפרופיל של המשקיעים בקרנות שניוניות די דומה לזה של המשקיעים בקרנות הון סיכון וקרנות פרייבט אקוויטי. "בישראל, להבדיל מיתר העולם, יש מחסור אדיר בשחקנים שיוצרים נזילות, כלומר שמאפשרים לאורך תקופה של 13 שנה למחזר או לממש חלק מההחזקות של משקיעים בחברות טכנולוגיה", אומר לינצ'בסקי וגלס מדגיש: "בין העולם לישראל יש פער של כמעט 20 שנה כשמדובר על התפתחות השוק השניוני, ולכן השוק הישראלי הוא מאוד צעיר עם פוטנציאל די משמעותי".

- קרנות שניוניות לא מייתרות למעשה את הצורך בבורסה?

גלס: "לא, ממש לא, להיפך: אנחנו מוצר משלים למשקיעי ההון סיכון בישראל".

- מה באשר לפלטפורמות אינטרנטיות שמאפשרות לעובדים למכור מניות, דוגמת SecondaryLink -הן בגדר תחרות?

גלס: "בסופו של דבר, פלטפורמות כאלו לא ממש הצליחו כי הבעיה העיקרית היא שהחברות הן פרטיות, והמידע עליהן סודי ולכן בפלטפורמות אלו המניות נקנות על בסיס חוסר מידע. זה כמו לקנות כרטיס לוטו על מניה. זה לא השוק השניוני. אנחנו לא נעשה עסקה כל עוד לא נקבל את המידע הרלוונטי על החברה ואת ברכת הדרך של המשקיעים ושל ההנהלה".

לינצ'בסקי: "עשינו לדוגמה עסקה בחברת Valens שגייסה באחרונה 60 מיליון דולר, וזו חברה שרוצה להיות גדולה בתחומה".

- אבל לפעמים האינטרס של המשקיעים מנוגד לזה של ההנהלה.

גלס: "לכן, הקרן השניונית הופכת להיות משמעותית. לצורך הדוגמה, יזם שיש לו מניות ששוות 'על הנייר' 10 מיליון דולר והוא רוצה למכור אותן, זה Life Changer עבורו ועבור ילדיו. ההון סיכון שמושקע בחברה רוצה להמשיך להצמיח אותה ולכן הוא יכול להגיד לו: 'קח הכול או חלק מ-10 מיליון דולר הביתה, ותאפשר לעצמך לשפר דיור או להחזיר משכנתא או בכלל לפזר את הסיכון שלך, וכך הוא קונה אורך רוח של היזמים. כלומר, השוק השניוני יוצר זהות של אינטרסים בין המשקיעים ליזמים ולא ניגוד אינטרסים. וזה נכון במיוחד אצל יזמים שזוהי החברה הראשונה שלהם, שאין להם עדיין עושר פיננסי ויש להם עדיין משכנתא על הראש".

- אבל זה נכון בעיקר עבור יזמים שזוהי החברה הראשונה שלהם, ולא עבור יזמים שבנו יותר מחברה אחת, שלא לדבר על יזמים סדרתיים.

לינצ'בסקי: "יש לנו עסקאות שבהן קנינו החזקות של יזמים שכבר בנו בעבר חברות, ושכבר עשו אקזיט. למשקיעי ההון סיכון חשוב שהיזם יתמקד בתמונה הגדולה, ולא יבדוק כל הזמן מה קורה אצל החברים שלו שעובדים בגוגל או בפייסבוק, שמקבלים משכורת חודשית גבוהה יותר ואולי מקבלים בונוס שנתי והוא כבר כמה וכמה שנים בחברה שלו. לאורך זמן, כשאתה בונה חברה משמעותית זה עושה שכל ואנחנו מחפשים את המקומות שזה עושה שכל. ויש לנו דוגמאות הפוכות: אנג'ל ראשון בחברה שעשינו בה עסקה, שהוא חבר טוב של המנכ"ל, יושב לו על הווריד ואומר לו: 'אני רוצה את הכסף'. המנכ"ל אומר לו שהוא לא רוצה למהר, כי החברה צומחת יפה. אנחנו נכנסו לכאן, ורכשנו את החזקות האנג'ל כך שיצרנו לו אקזיט פנטסטי, המנכ"ל יכול להמשיך לעבוד על החלום שלו ושני הצדדים מרוצים".

גלס: "מספיק להסתכל על חברות ישראליות שגייסו מעל 100 מיליון דולר והגיעו לשווי של לפחות 1 מיליארד דולר באקזיט, כמו וויקס, מובילאיי, סייברארק, סולראדג' ו-ווייז. זה לקח להן בין 6-16 שנה, וזה אומר שבכל חברה יהיו הרבה משקיעים, משקיעים לשעבר, עובדים ועובדים לשעבר וכולם ננעלים למשך תקופה של עשור שעדיף שירוצו יחד ולא ימהרו לאקזיט. יש בישראל צורך מהותי בשוק השניוני. כלומר, כדי להמשיך להצמיח את תעשיית ההיי-טק הישראלית, וכדי לייצר יותר חברות ששוות מעל 1 מיליארד דולר, יש צורך בשוק שניוני".

- כלומר, קרנות שניוניות הן כלי עזר כדי לייצר פה חברות גדולות?

לינצ'בסקי: "ממש כך. לאפשר צמיחה של תעשיית ההיי-טק".

קרנות שניוניות, מבט עולמי לפי Preqrin

בארה"ב יש 43 מנהלי קרנות שניוניות, בישראל יש רק 3; התחזית לעתיד לשוק: חיובית

כדי ללמוד קצת יותר על קרנות שניוניות, מעבר לישראל, צללנו לדו"ח השנתי של חברת המחקר העולמית Preqrin לשנת 2016 שיצא לאחרונה - דו"ח ממנו אפשר ללמוד הרבה על תעשיות הפרייבט אקוויטי וההון סיכון.

ראשית, אשתקד נמשך הביקוש הגבוה להשקעה בקרנות שניוניות וביקוש זה בא לידי ביטוי, בין היתר, בגיוסי ענק, מגה אפילו, שנסגרו על ידי קרנות שניוניות. אשתקד בוצע הגיוס הגדול ביותר בכל הזמנים של קרן שניונית, 10.8 מיליארד דולר עבור הקרן השביעית של Ardian האירופית, וזאת כשהקרן ביקשה לגייס "רק" 9 מיליארד דולר - הגודל של הקרן השישית שלה. כמו כן, 5 הקרנות השניוניות הגדולות ביותר שגייסו ב-2015-2016 גייסו יחד 35.7 מיליארד דולר - והסכום הזה מחפש כעת היכן להשקיע את הכסף שלו, ממש כמו הקרן השנייה של ISF הישראלית.

Preqrin מסבירה כי הביקוש לקרנות כאלו מעיד על הביטחון שיש למשקיעים (בעיקר מוסדיים) בכלי זה, והוא אטרקטיבי משלוש סיבות עיקריות: הראשונה, פרופיל סיכון אטרקטיבי; השנייה, פורטפוליו מגוון בקרנות השניוניות, כלומר הן משקיעות בשנות בציר, אסטרטגיות וגיאוגרפיות שונות; והשלישית, הקטנה של עקומת ג'יי (J) כי השקעות שניוניות מתבצעות כשהחברה כבר הרבה יותר קרובה להנפקה/מכירה (אקזיט) וזה אומר שהכסף חוזר למשקיעים מהר.

מהתפלגות גיאוגרפית של פעילות הקרנות השניוניות עולה כי 37% מאלו שגייסו אשתקד ממוקדים בשוק האירופי, ואילו 58% בשוק האמריקאי. נכון לינואר השנה, יש בעולם 40 קרנות שניוניות שמנהלות הון כולל של 36 מיליארד דולר - עלייה מ-32 קרנות ו-28 מיליארד דולר בתחילת 2016. מהתפלגות גיאוגרפית של מספר המנהלים של קרנות של קרנות שניוניות (Secondary Fund of Funds) שהן פעילים עולה כי בארה"ב יש 43, בבריטניה יש 16, ואילו בישראל יש 3 כמו בגרמניה ויפן.

התחזית לעתיד, לפי Preqrin, היא חיובית. "ההיצע מונע מכך ששותפים מוגבלים (LP) מחפשים כיצד לנהל אקטיבית את הפורטפוליו שלהם: לפי סקר שעשתה Preqrin, בשנה האחרונה 536 משקיעים הביעו עניין במכירת החזקות פרייבט אקוויטי תוך שנה-שנתיים. כמו כן, הרצון של שותפויות כלליות (GP) לספק פתרונות נזילות למשקיעים בקרנות ארוכות הטווח שלהן - יתרום אף הוא את חלקו לזרם העסקאות".

"לקרנות הון סיכון ישראליות שהביצועים שלהן ברמה גלובלית, יש עם מי לדבר כאן"

"יש לא מעט מוסדיים ישראלים שהשקיעו אצלנו, הן בקרן הראשונה והן בשנייה ובשנייה חלקם די משמעותי", אומר גלס ואילו לינצ'בסקי מסביר: "הפרספקטיבה שלנו שונה: כשהכרזנו על גיוס של 100 מיליון דולר לקרן, שמנו לב למשהו ואנחנו חפים מכל אינטרסים כשאנחנו אומרים את זה: כמעט כל הגופים המוסדיים בישראל עשו שיעורי בית מאז שנת 2000 ועד היום, וכמעט לכולם יש קבוצה שמתמחה בפרייבט אקוויטי ויש אסטרטגיה שקובעת מה הם עושים בעולם ומה בישראל. שמעתי מחבר שהוא איש סיכון, שניסה לגייס ממוסדיים ישראלים, שטען שהוא מרגיש שהוא מתחרה על ליבם מול קרנות הון סיכון זרות. קרנות ישראליות שהביצועים שלהן ברמה גלובלית, יש להן עם מי לדבר כאן".

- במקרה של קרנות שניוניות זה לא בדיוק נקרא השקעה בהון סיכון.

גלס: "הם משקיעים בתעשיית ההיי-טק והם מקבלים חשיפה להון סיכון בדרך אחרת ובפרופיל סיכון יותר נמוך. קחי בחשבון שלוקח זמן לבנות אלוקציה שכזו כי הרי פר שנה אין הרבה קרנות הון סיכון ישראליות שמגייסות. זה יחסית מעט קרנות ומעט כסף".

לינצ'בסקי: "המסר שלנו הוא שהרכבת כן נוסעת, והיא החלה לנסוע לאחר משבר 2008. יש שינוי לטובה, והוא פשוט לוקח זמן".

ISF

שנת הקמה: 2009

מה תפקיד הקרן: הנזלת החזקות של משקיעי הון סיכון ופרייבט אקוויטי וכן יזמים, אנג'לים, מנהלים ועובדים בחברות טכנולוגיה בוגרות שעדיין לא הונפקו או נמכרו במלואן

שותפים-מנהלים: דרור גלס, ניר לינצ'בסקי ושמואל שילה

מספר קרנות: 2

סך הון מנוהל בשתי הקרנות: 150 מיליון דולר (50 הראשונה ו-100 השנייה שהגיוס לה נסגר באחרונה. ביצעה מספר השקעות בודדות, ו-ISF מאמינה כי בקרן כזו תיחשף ל-200 חברות)

גודל עסקה ממוצע: 3 מיליון דולר

עוד משהו: לפי Preqrin, בישראל פועלות רק 3 קרנות שניוניות ו-ISF היא כנראה השנייה בגודלה מביניהן; ויטנג' (Vintage) היא הראשונה אבל לה יש במקביל קרנות הון סיכון, מה שהופך את ISF לשחקנית הטהורה ביותר בישראל בשוק זה