שאול אלוביץ' / צילום: איל יצהר

1. אם מישהו חשב או השלה את עצמו שאפשר לארגן עסקה לרכישת גרעין השליטה בבזק ע"י נתי סיידוף במהירות הבזק ובאישון לילה, או שאם מישהו חשב שאפשר למכור את אחת החברות הגדולות במשק מהיום להיום - המציאות כמובן טפחה על פניו. העסקה למכירת גרעין השליטה בבזק, או יותר נכון - הסדר הנושים מלמעלה דרך קבוצת יורוקום - הולך ומתעכב, הולך ומסתבך, וההוכחה הטובה ביותר להסתבכות היא ההודעה של קונסורציום הנושים של יורוקום נדל"ן שהוגשה אמש לבית המשפט, לקראת ההצבעה של אסיפת הנושים של יורוקום שאמורה להתקיים ביום שלישי הבא.

את הקונסורציום מוביל בנק מזרחי טפחות שלא חסך במילים חריפות כדי להביע את התנגדותו להסדר, אם יש כזה, שבמסגרתו תעבור השליטה בקבוצת יורוקום לסיידוף. "הייתכן באמת שרכישת כל קבוצת יורוקום ובתוכה בזק תבוצע במהלך בזק?", נכתב בפנייה לבית המשפט, "ללא משא ומתן, ללא תחרות, ללא רגולציה, תוך שמתבצעת רכישת שליטה מהגדולות במשק תחת כנפי בית המשפט, באמצעות רכישת פירמידת חברות החזקה? הייתכן בנוסף שכל האמור יבוצע ללא אישורי חברות-בנות ונושי הקבוצה, ועוד ועוד. האם באמת מצפים כי בית המשפט הנכבד 'יקנה' את הטיעון המופרך הזה כי לפנינו הסדר הראוי לאישור?".

בהמשך הפנייה העלה מזרחי טפחות את הביקורת שלו על ההסדר המתגבש עם סיידוף, ואף רמזבמסר ברור מאוד שההסדר "בושל" (לכל אורך הפנייה המילה הסדר מובאת כמה וכמה פעמים תחת מרכאות - ע.א, א.צ) לטובת סיידוף: "... המשקיע לא מוכן לקחת אחריות על תשלום החוב (של יורוקום נדל"ן - ע.א, א.צ). למעשה, על אף היות החוב מובטח, ההסדר כלל אינו טורח להבהיר כיצד ייפרע החוב ומי אחראי לפרוע אותו... 'הסדר' כזה טרם נראה במקומותינו! הנושה המובטח (הקונסורציום של מזרחי טפחות - ע.א, א.צ). נדרש להמתין ולהמתין להליכי 'ריפייננס' לא ברורים וחסרי סיכוי, אותם מבקשים ביורוקום לבצע 'בהקדם' ללא כל אחריות של המשקיע! הייתכן כדבר הזה?". השורה התחתונה היא שמזרחי טפחות למעשה מאשים את קבוצות יורוקום, וכך גם את הבנקים האחרים ששותפים להסדר, כי הם מנסים לסדר אותו ולסדר לסיידוף מבנה עסקה עם הבטחות עתידיות להחזר חובות שרשומות על הקרח.

2. מזרחי טפחות כמובן דואג לחובו כחלק מהקונסורציום שאותו הוא הוביל, ופנייתו לבית המשפט רק המחישה את התסבוכת ביורוקום-בזק. יותר מדי נושים, יותר מדי סוגי נשייה (כלומר, סוגי חוב), יותר מדי אינטרסים מנוגדים, יותר מדי חברות מעורבות בהסדר, פחות מדי תיאום בין הנושים, פחות מדי "שלל" (כלומר, נכסים ביחס לחוב) ומבנה פירמידיאלי שמקשה על הסדר כלשהו, יהיה אשר יהיה.

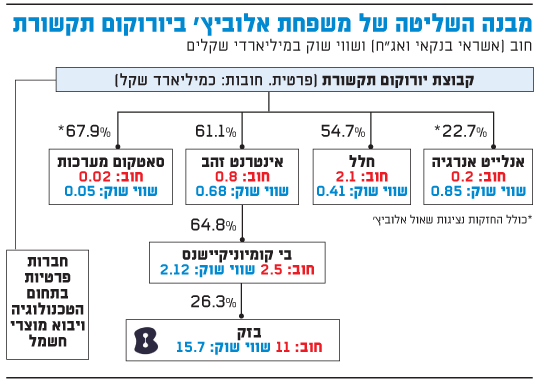

צריך להבין: בזק, מטבע הדברים, מושכת את מרבית תשומת הלב, אבל ההסדר אמור לכלול עוד שורה של חברות כמו יורוקום נדל"ן, חלל תקשורת ועוד שורה של חברות בשליטת קבוצת יורוקום.

על רקע זה, מנסה "גלובס" לעשות סדר בפלונטר של יורוקום-בזק: מה האינטרסים השונים של הנושים, איזה אפשרויות יש לעסקה, מי נמצא בתמונת ההתמודדות על רכישת קבוצת יורוקום ואיתה בזק, ואיפה נמצאת בזק בכל הסיפור הזה - החברה ועתידה הרגולטורי.

ראשית, לתמונת המצב הנוכחית: מחר אמורים נציגי הבנקים להיפגש עם נציגי סיידוף בתקווה לקבל הצעה משופרת מזו שהוגשה לבית המשפט. על-פי הערכות, לא צפוי מחר להתגבש מתווה חדש, אבל גם המתווה הנוכחי, הכולל תשלום של 400 מיליון שקל, לא יהיה סוף פסוק. כך או אחרת, יורוקום ואיתה בזק עדיין רחוקים מלהיות בכיסו של סיידוף, הדרך לשם עוד תהיה ארוכה ועשוייה לכלול גם הפתעות.

3. האינטרסים המנוגדים של דיסקונט ופועלים: בעוד שביורוקום נדל"ן הנושים מאוגדים כאמור תחת קונסורציום אחד עם אינטרס ותנאים אחידים, ביורוקום תקשורת המצב הרבה יותר בעייתי משום שיש בו שני "שחקנים" עיקריים: השחקן הראשון - בנק דיסקונט, הנושה הגדול ביותר, עם חוב של כ-700 מיליון שקל. מדובר בחוב משמעותי לבנק, בוודאי יחסית לגודלו של דיסקונט. באמתחתו של דיסקונט שעבודים טובים יחסית בדמות חלק ממניות אינטרנט זהב ובית יורוקום, והוא רוצה לקבל בהתאם לכך עדיפות בחלוקת השלל בהסדר המתגבש.

השחקן השני הוא בנק הפועלים, הבנק הגדול ביותר במדינה, עם חוב בסדר גודל של כ-400 מיליון שקל - חוב לא מהותי יחסית לגודלו. בדרך כלל, בגלל גודלו, הפועלים היה הבנק הדומיננטי בהסדרים מסוג אלה, אולם כעת הוא מוצא את עצמו כנושה משני עם ביטחונות פחות טובים, ולא ככזה שאומר את המילה האחרונה. מכיוון שהבנק הפריש את כמעט מלוא החוב ליורוקום ונותר חשוף רק בכ-50 מיליון שקל, עסקת סיידוף טובה עבורו ומבחינתו היא "סוגרת את הפינה" עם אלוביץ'. היא עוד עשויה לאפשר לבנק לקבל 'ריקברי' (כלומר, רווח מהתאוששות חוב לאחר שכבר הופרש - ע.א, א.צ), וגם משפרת את תדמיתו בתקשורת. הוא הרי הבנק הראשון שלקח את אלוביץ' לבית המשפט.

השורה התחתונה: הסכמות בין פועלים לדיסקונט (וכרגע אין ממש כאלה), הן תנאי ראשון במעלה להסדר כלשהו ביורוקום. לרשימת הנושים מצטרף גם הבנק הבינלאומי, נושה קטן יחסית לדיסקונט והפועלים, ולכן תפקידו הוא משני.

4. האינטרסים של נושי יורוקום נדל"ן בראשות מזרחי טפחות: יורוקום נדל"ן היא בכלל חברה-אחות של יורוקום תקשורת, אך נושיה הם שחקן משמעותי מאוד בהסדר. הסיבה לכך היא שלקונסורציום בראשות מזרחי טפחות משועבדות מניות חברת חלל תקשורת - נכס מרכזי של יורוקום תקשורת. לשם השוואה, מניות יורוקום תקשורת באינטרנט זהב (המחזיקה בשרשור בשליטה בבזק) שוות כיום כ-365 מיליון שקל בלבד, ומניות יורוקום בחלל שוות כ-260 מיליון שקל.

בתרחיש תיאורטי, אם נושי יורוקום נדל"ן יקבלו לרשותם את המניות המשועבדות להם, הם יבצעו מכירה מהירה של המניות שתפרע את מלוא חובם - וירוקנו את יורוקום תקשורת מאחד הנכסים המרכזיים שלה, מה שיפגע לרעה כמובן בנושי יורוקום תקשורת. לכן, ההסדר חייב לרצות גם את נושי יורוקום נדל"ן ולשמור על כך שלא ישמטו את השטיח מתחת לרגלי הבנקים ביורוקום תקשורת. בינתיים, זה לא ממש קרה וזה הוביל לתגובה החריפה של מזרחי טפחות.

מה הפתרון? במסגרת העסקה, רוכש פוטנציאלי של קבוצת יורוקום יכול להוציא את נושי יורוקום נדל"ן מהמשוואה - קרי, פירעון החוב שלהם (שממילא רובו הגדול אמור להיפרע בחודש יוני). כך גם מוציאים נושה אחד מהתמונה וגם מפנים נכס מרכזי של יורוקום תקשורת (חברת חלל) שאותו ניתן לשעבד לבנקים ובכך לשפר את מצבם.

5. מה מחפשת קרן אליוט בבזק? הקרן האמריקאית רכשה קרוב ל-5% ממניות בזק ודורשת לנער את הדירקטוריון ולהחליפו. האם היא מחפשת השקעה לטווח ארוך? ספק גדול. בדרך-כלל, קרנות כאלו באות לעשות סיבוב כשהן מזהות הזדמנות להשבחה קצרת טווח. עובדה: "הרעשים" שנוצרו סביב בזק כבר גרמו לעליית המניה, בדיוק כפי שקרה, אגב, במלאנוקס. ופה בדיוק מתנגשים האינטרסים של קרן אליוט עם הבנקים וגם עם המתמודדים על רכישת השליטה בבזק דרך קבוצת יורוקום. אליוט עשויה לדרוש בהמשך הקפאת הדיבידנדים בבזק והקטנת המינוף בחברה, הכל כדי להשביח את החזקתה בחברה, אלא שחלוקת דיבידנדים אגרסיבית במעלה הפירמידה, כפי שהייתה עד כה בבזק, היא תנאי מהותי שיציב כל רוכש של קבוצת יורוקום. ובכלל, שום בעל שליטה חדש לא מעוניין שקרן זרה אקטביסטית "תנדנד" לו, תנסה להתערב בניהול בזק ותערים עליו קשיים בחלוקת דיבידנדים.

6. מה מחפש אדוארדו אלשטיין בבזק? מפה יכולה לבוא ההפתעה. למרות שכולם מדברים על עסקה ועל הסדר עם נתי סיידוף, ולמרות שמדי פעם מתפרסמים שמות של מתעניינים נוספים מטעם עצמם או מטעם ספין כלשהו של יורוקום או הנושים, יש כרגע שני מתמודדים עיקריים: נתי סיידוף וקבוצת אי.די.בי של אדוארדו אלשטיין. המתווה של סיידוף גלוי וברור: הזרמה של 400 מיליון שקל, פריסת חוב של 323 מיליון שקל ותשלום עתידי בהתאם לאפסייד של 447 מיליון שקל (במילים אחרות: חוב שבסבירות נמוכה ישולם במלואו).

כוונותיו של אלשטיין בנוגע לבזק רציניות, רק שהוא שומר את הקלפים צמוד לחזה ולא ברור מה המתווה שהציע. עם זאת, על-פי גורמים בכירים במערכת הבנקאית מדובר במתווה טוב יותר מזה שמציע סיידוף, ככל הנראה הן במרכיב המזומן והן מבחינת החברות התפעוליות הפרטיות בקבוצת יורוקום שנמצאות בבעיות פיננסיות. אלו חברות שסיידוף אינו מעוניין בהן, ודווקא לאלשטיין, שהוכיח שהוא שחקן לטווח ארוך, יש יכולת ורצון לטפל בהן.

הרציונל של אלשטיין מאוד הגיוני: הוא מעדיף להיפרד מסלקום שמצוייה בשני שווקים תחרותיים מאוד כמו סלולר וטלוויזיה, ולהתמקד בבזק, שלה יש עוגן משמעותי בדמות החטיבה הנייחת והאינטרנט שבהן היא ממשיכה לשלוט, אם כי התחרות בהן מבצבצת.

המכשול הראשון בדרך לבזק הוא, אם כן, מכירת סלקום, כתנאי לעסקה אפשרית של אי.די.בי. רשות ההגבלים תדרוש בוודאות את מכירת השליטה בחברת הסלולר, השאלה היא רק באיזה לוח זמנים. המכשול השני: ההיסטוריה של אי.די.בי, התגובה הציבורית ופלונטר הפירמידות - תוצאה של חוק הריכוזיות. דווקא בנושא השני, אלשטיין הוכיח עד עכשיו יצירתיות והצליח להדוף את הרגולטורים בנושא חוק הריכוזיות. אין סיבה שלא יעשה זאת גם הפעם, אם יזכה בבזק.

השורה התחתונה: סיידוף מציע פתרון זמין ומהיר, אלשטיין מציע פתרון טוב יותר, אך כזה שייקח זמן ליישמו.

7. למה לא מבצעים מכרז בין המתמודדים למקסם את התמורה? ולמה לא חושבים על פיזור גרעין השליטה בבזק בבורסה ומכירה בחלקים של קבוצת יורוקום, במקום להמשיך עם גרעין שליטה קטן יחסית? התשובה לשתי השאלות היא אחת: מפני שכך זה נוח הרבה יותר לבנקים ומייצר להם הרבה פחות כאב ראש. מכירת השליטה "מלמעלה", כלומר של קבוצת יורוקום כמקשה אחת, חוסכת זמן ומאמץ. הבעיה היא שכרגע הבנקים לא מסתדרים האחד עם השני, ולא מן הנמנע שחילוקי הדעות וריבוי האינטרסים יובילו למכירה בחלקים. השורה התחתונה: לבנקים אינטרס משותף במכירה "מלמעלה", אבל אינטרס מנוגד בסוג הסדר החוב, וכמובן שבכל הסיפור הזה מעורבים הרבה אגו ואמוציות בין הבנקים. לכו תדעו לאן הם יובילו.

8. איפה נעלם משרד התקשורת? שאלה טובה, גם אנחנו חיפשנו אותו.הרי מכירת השליטה ביורוקום פירושה קבלת היתר שליטה בבזק, הליך שהוא אינו פשוט וטריוויאלי. בכל מצב, גרעין השליטה מחייב שותף ישראלי (כמו מורי ארקין בקבוצת אייפקס-סבן, בעלי השליטה לשעבר בבזק). ייתכן שהמשרד צופה מהצד בכל הפסטיבל ומחכה שיגיעו אליו לקבלת אישורים, אלא שעניין גרעין השליטה בבזק הוא נושא שמשרד התקשורת חייב לתת עליו את הדעת, ונראה שהוא בורח מהבעיה הזו כמו מאש.

נושא רגולטורי אחר והרבה יותר חשוב לעתידה של בזק, הוא ההפרדה המבנית שנעצר על רקע החקירות נגד בכירי החברה. כל בעל שליטה חדש ידרוש בצדק ובהקדם האפשרי ביטול של ההפרדה המבנית. אין סיבה להמשיך לקשור לבזק את הידיים במבנה ארכאי שבה היא איננה יכולה לתקשר עם החברות-הבנות שלה כמו yes, פלאפון ובזק בינלאומי. אין סיבה שגם הצרכנים יסבלו מזה ולא יקבלו אפשרות לטריפל (טלוויזיה בכבלים, אינטרנט ונייח) מקבוצת בזק, בדיוק כפי שקיים טריפל כזה בהוט. לכן, החלפת השליטה בבזק יכולה לסמן גם את הביטול ההיסטורי של ההפרדה המבנית בחברה.

9. מה עם וואלה!? שאלה טובה. לכאורה מדובר בנכס הכי קטן בקבוצת בזק, אבל זהו נכס תקשורתי שיש לו יתרונות וחסרונות. היתרון הבולט הוא השפעה וכוח, החיסרון הבולט הוא חשיפה - ובמקרה של אלוביץ' היא לא בדיוק שירתה אותו. ייתכן שבעלי השליטה החדשים בבזק ישימו על המדף את וואלה!, וייתכן שירצו להשאירו בחיקם. בכל מקרה, יש המרחרחים סביב וואלה!, והם רק מחכים לאיש שאיתו הם ידונו על עסקה.