אג"ח ממשלתיות / תמונה: שאטרסטוק

שוק איגרות החוב העולמי התאפיין בחודש האחרון בירידות שערים, כלומר, במגמה של עליית התשואות לפדיון. הסיבות: חששות מעלייה באינפלציה בארה"ב כתוצאה מעלייה בשכר ועלייה במחירי הסחורות, ובמיוחד במחיר הנפט שקיבל דחיפה, כנראה, מתוך חששות לקראת החלטת נשיא ארה"ב, דונלד טראמפ, בנושא איראן.

העלייה החדה בתשואות לפדיון אפיינה בעיקר את שוק איגרות החוב של ממשלת ארה"ב, שבהן התשואות לפדיון עלו לאורך העקום ב-20-25 נקודות בסיס. עוצמת הדולר מול כל המטבעות, כולל של המדינות המתפתחות, הביאה לירידות שערים ולעליות בתשואה לפדיון של אג"ח שווקים מתעוררים ב-25-60 נקודות בסיס.

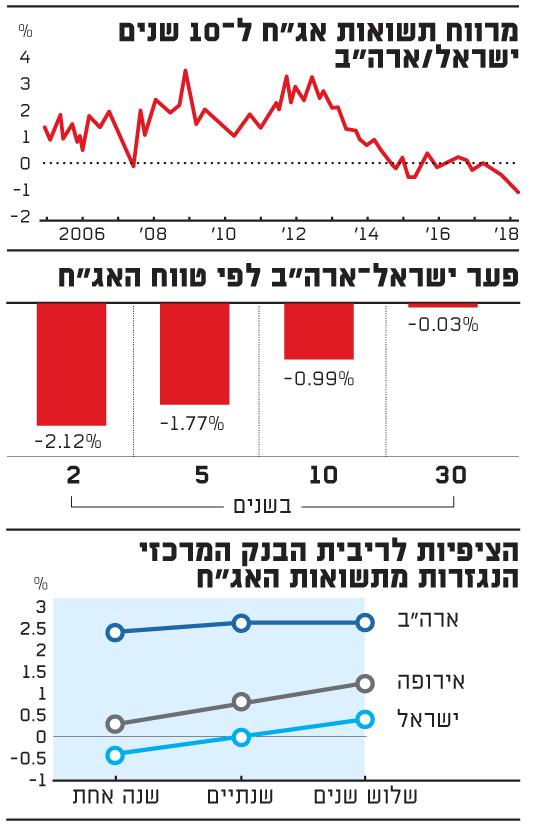

לעומת זאת, באירופה ובישראל, עליית התשואות לפדיון הייתה בעוצמה נמוכה בהרבה והסתכמה בכ-10 נקודות בסיס. וכך, המרווחים השליליים בין התשואות לפדיון של איגרות החוב באירופה-גרמניה וישראל מזה, לבין ארה"ב מזה, שהינם גבוהים ומתקיימים כבר מזה כמה שנים, גדלו אף יותר.

לדוגמה, איגרות החוב של ממשלת ישראל ל-5 שנים נסחרות בתשואה שנתית לפדיון של 1%, ולעומתן איגרות החוב של ממשלת ארה"ב לאותו פרק זמן נסחרות בתשואה שנתית דולרית לפדיון של 2.85%, וכאשר מדובר ב-10 שנים, התשואה השנתית לפדיון עומדת על 1.95% ו-2.97%, בהתאמה.

הפערים מתרחבים

למעשה, לאורך כל העקום, התשואה לפדיון שניתן לקבל על אג"ח ממשלת ישראל נמוכה ממקבילותיהן האמריקאית והפער השלילי נע בין 5 לבין 210 נקודות בסיס. לשם השוואה, בתחילת 2018 הפערים נעו בין 20 לבין 170, כך שב-4 החודשים האחרונים הם התרחבו.

לא תמיד זה היה המצב. עד שנת 2014 הפער היה הפוך - חיובי, ולא רק חיובי, אלא לעיתים גדול מאוד. כך, למשל, ב-2002 הוא היה חריג בגובהו והגיע לכדי 8% לשנה! ובשנים שלפני היפוך המגמה הוא נע בדרך כלל בסביבות 2%-3% לשנה.

דולר-שקל: המהפך

אז, מה קרה ש"הכל" התהפך? בשנת 2002 המשק הישראלי ניצב על עברי פי פחת. האינפלציה הרקיעה ל-6.5%, הריבית זינקה ל-9.1%, הגירעון בתקציב איים להגיע ל-6% במונחי תוצר, יחס חוב/תוצר הגיע ל-110%, הדולר נסק בשלב מסוים ל-5 שקלים, השווקים - מניות, אג"ח ממשלתיות ואג"ח קונצרניות - קרסו והתשואה באג"ח שחר ל-10 שנים נשקה ל-12% בשנה. המצב בארה"ב היה, כמובן, טוב בהרבה. האינפלציה עמדה על 2.2%, ריבית הפד על 1.25%, ואיגרות החוב של ממשלת ארה"ב ייצגו תשואה שנתית לפדיון של 4%.

והיום? האינפלציה בישראל מצויה סביב האפס. ריבית בנק ישראל עומדת על 0.1%, הגירעון בתקציב על קרוב ל-2%, ויחס חוב/תוצר על מעט פחות מ-60%. לעומת זאת, האינפלציה בארה"ב מצויה סביב 2%, ריבית הפד היא 1.75%, הגירעון בתקציב הוא 3.9%, ויחס חוב/תוצר הרקיע לרמה של 80%.

המשקיעים הישראלים התרגלו למרווח שלילי גבוה בתשואות בינינו לבין ארה"ב, על רקע האינפלציה הנמוכה במשק המקומי וההנחה שהריבית בישראל לא תטפס כמעט בשנים הקרובות, פערי הריביות שנפתחו בינינו לבין ארה"ב וחוזקת השקל אל מול הדולר בשנים האחרונות על רקע העודף בחשבון השוטף בישראל בעשור האחרון.

המשקיעים הישראלים מושפעים באופן ברור מהביצועים העדיפים מאוד של השקל על פני הדולר, כאשר השער הנוכחי דולר-שקל נמוך ממה שהיה לפני 20 שנה, ואינם מייחסים משקל לעובדה שאג"ח ממשלת ישראל מדורגות בדירוג טוב אמנם של A , אבל נחותה מאוד בהשוואה לדירוג של אג"ח ממשלת ארה"ב - AA.

האם אפשר להסיק מכאן שהמצב יימשך ואפשר להיות רגועים באשר לשוק איגרות החוב הממשלתיות בישראל, בהנחה שבנק ישראל ימשיך לדבוק במדיניותו המוניטארית, וזאת חרף התשואות הנמוכות מאוד שמציעות איגרות החוב של ממשלת ישראל?

אם נבחן את תוואי הריבית העתידית הצפויה בארה"ב אל מול ישראל לפי עקום הפוורוורד, בגרף המצורף, נגלה כי השוק מצפה לשלוש העלאות ריבית בארה"ב בשנה הקרובה ולאחר מכן להתמתנות בעליית הריבית של כרבע אחוז בשנה לרמה של 2.75%. מנגד, בישראל ובאירופה השוק מצפה להעלאת ריבית יחידה החל משנה הבאה ובקצב מדוד בשנים הקרובות.

הסיבה העיקרית לתוואי ריבית כמעט ללא שינוי בישראל נובע מההערכה שסביבת האינפלציה בישראל תישאר נמוכה ולא תדחוף את בנק ישראל לשינוי המדיניות.

שאלת הטווח הארוך

ההבדל בציפיות לגבי הריבית העתידית אמנם מסביר את פערי התשואות באיגרות החוב הקצרות עד בינוניות. אך עולה השאלה, האם במבט לטווח ארוך יש הצדקה כלכלית לכך שהתשואות באג"ח הארוכות תמשיך להעמיק בכיוון השלילי לעומת ארה"ב?

להערכתנו, לא, ונסביר מדוע.

נזכיר כי תשואות איגרות החוב הארוכות נקבעות בהתאם למספר פרמטרים ובהם סוגיית הגירעון התקציבי, מטבעות, פרמיית הסיכון ופערי הריבית.

מבחינת סוגיית הגירעון התקציבי, בארה"ב אנו צפויים לראות עלייה בגירעון לרמות של 4%-5% בשנה הקרובה וגם בשנים 2019-2020, לנוכח המדיניות הפיסקלית המרחיבה והעברת רפורמות המס על-ידי ממשל טראמפ, עליהן כתבנו לאחרונה במדור זה. בישראל, הצפי הוא גם לעלייה בגירעון התקציבי לכיוון 3% לאחר מספר שנים שבהן היו הפתעות לטובה מבחינת המדיניות הפיסקלית וגבייה עודפת של מיסים, שהביאו את הגירעון אל מתחת ליעד שנקבע. עם זאת, המשמעת הפיסקלית של הממשלה והמדיניות הפיסקלית האחראית לא אמורים כרגע לעורר דאגה בקרב המשקיעים בישראל, כך שנושא הגירעון מצדיק דווקא פער תשואות שלילי.

מבחינת סוגיית המטבעות, פער התשואות השלילי משקף בעצם ציפיות להתחזקות של השקל ביחס לדולר במהלך 10 השנים הבאות. הדבר אינו סביר מבחינה כלכלית, כיוון שהיפוך פערי הריביות לטובת ארה"ב אמור דווקא לתמוך במטבע האמריקאי, בעיקר אם האינפלציה בארה"ב תמשיך לטפס ולהביא לעליית ריבית חדה יותר ממה שמגולם בשוק. יש לזכור, שב"גיור" של אג"ח דולרית לשקלית, המשקיע נאלץ כיום לשלם עלויות גידור. קרי, התשואה השקלית שהוא יראה לנגד עיניו לאחר גידור האג"ח לתזרים שקלי, צפויה להיות נמוכה יותר מהאג"ח השקלי לאותו פרק זמן בכ-2.5%, כך שככל שפערי הריבית ייפתחו תהיה כדאיות נמוכה יותר לגדר, דבר שיפעל דווקא לטובת פיחות השקל.

מבחינת פערי הריביות, שהם ככל הנראה אלה שמכתיבים בתקופה האחרונה את הטון לגבי פערי התשואות, כפי שציינו לעיל, הם אמורים להשפיע על האיגרות הקצרות-בינוניות ולאו דווקא על הארוכות. במהלך הרבעון השלישי-רביעי תיכנס סביבת האינפלציה בישראל אל גבולות היעד, דבר שעשוי להביא לשינוי בריבית בישראל לקראת תחילת שנת 2019.

הסוגיה העיקרית הינה שלדעתנו השוק לא מתמחר כיום באופן נכון את פרמיית הסיכון. נזכיר כי ישראל עודנה נמצאת במזרח התיכון ומצויה בסביבה של סיכונים גיאו-פוליטיים, אשר לא קיימים במרבית המדינות המפותחות, ובראשן ארה"ב. חשש מהתלקחות בגזרה המקומית מכיוון איראן/סוריה/פלסטינאים, על רקע אירועים כגון התחממות הגזרה הצפונית, פרישתה של ארה"ב מהסכם הגרעין ו/או העברת השגרירות לירושלים, עלולים להגדיל את פרמיית הסיכון של ישראל ולהביא לצמצום המרווח השלילי בין ישראל לארה"ב. פרמיית הסיכון הנמדדת באמצעות ה-CDS ל-10 שנים, נשארה כמעט ללא שינוי בתקופה האחרונה ועומדת ברמה של כ-105 נקודות אך עלולה להיפתח במידה והזירה תתחמם כמובן. לכן, סוגיית פרמיית הסיכון של ישראל אינה מצדיקה את המרווחים השליליים הנוכחיים.

על רקע הסבירות לעלייה בפרמיית הסיכון של ישראל בתקופה הקרובה, החשש להאצה באינפלציה בישראל ואפשרות להעלאת ריבית בתחילת 2019, אנו סבורים כי המרווח באג"ח ל-10 שנים בין ישראל לארה"ב עשוי להצטמצם ולראשונה לאחר תקופה ארוכה השוק המקומי ירשום ביצועי חסר מול השוק בארה"ב. לכן, עולה הכדאיות לצמצום ההשקעה באג"ח ל-10 שנים של ישראל ורכישת אג"ח של ארה"ב סביב תשואה של 3% תוך "ישיבה" במח"מ קצר עד בינוני.

■ הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות ראשי פנסיה ותחום אג"ח. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.