דני ירדני, סמנכ"ל ההשקעות באלטשולר שחם / צילום: איל יצהר

נכון לסוף אפריל 2018 נוהלו בקופות הגמל, על שלל סוגיהן, ובקרנות ההשתלמות, נכסים בהיקף כולל של יותר מ-455 מיליארד שקל. מדובר בגידול של כ-1.6% ביחס לנכסים שנוהלו בשוק זה ארבעה חודשים קודם לכן, בסוף 2017 - גידול של כ-7 מיליארד שקל.

על פניו, מדובר בגידול צנוע, אבל בפועל מדובר בעלייה של פי ארבעה בתשואה ברוטו הנומינלית הממוצעת, שרשם הענף בשלישון הראשון של השנה, ושעמדה על 0.4%.

למעשה, נתוני אתר גמל-נט מלמדים כי גם כיום נמשכת המגמה שהתחילה רק לפני שנים אחדות, של צמיחה בשוק זה, עם זרימת כספי החוסכים לידי הגופים המנהלים, וזאת לאחר שנים ארוכות שבהן שההפקדות לשוק התנהלו בעצלתיים, והוא היה במגמת הצטמקות, ללא שקלול התשואות בשווקים. כך, ב-12 החודשים שהסתיימו בסוף אפריל השנה, הסתכמו ההפקדות לקופות הגמל ולקרנות ההשתלמות בכמעט 41 מיליארד שקל, לעומת קצב הפקדות שנתי של לכל היותר מעט יותר מ-20 מיליארד שקל עד לפני כשלוש שנים (שרובם בכלל זרמו רק לקרנות ההשתלמות, הנהנות מזרם הפקדות חיובי ותמידי).

נתונים אלה מלמדים כי השנים האחרונות הטיבו בהכללה עם מנהלי קופות הגמל לתגמולים, קופות הגמל להשקעה, קופות הגמל לחיסכון לילד וכמובן קרנות ההשתלמות. ואולם, בחינת התשואות שרשמו הגופים השונים, כמו גם זרמי הכספים שזורמים לניהולם מצד הלקוחות, מלמדים כי בשוק הגמל וההשתלמות יש שחקן אחד שנהנה יותר מאחרים, וזאת הודות להובלה חד-משמעית וברורה שלו במדדי התשואות, בכל התקופות שבחנו ושבהן הוא נכלל - וזהו בית ההשקעות אלטשולר שחם.

נכון לסוף אפריל 2018 אלטשולר שחם מחזיק בחברת הגמל הגדולה בישראל, שמנהלת נכסים בהיקף מצרפי של כ-65 מיליארד שקל. במסגרת זו אלטשולר שחם - שאת השקעותיו מנווט זה שנים (אם כי לא תמיד יחד עם השוק), המנכ"ל המשותף ואחד משני המייסדים, גילעד אלטשולר - היא חברת קרנות ההשתלמות הגדולה בשוק, השנייה בגודלה בתחום קופות הגמל לתגמולים והגדולה ביותר בשווקים הצעירים של הגמל להשקעה והחיסכון לכל ילד. יד-ימינו של אלטשולר בניהול ההשקעות של הקבוצה הוא דני ירדני, סמנכ"ל ההשקעות בקבוצה.

השפעה אדירה לצעדי הרפורמה בחיסכון

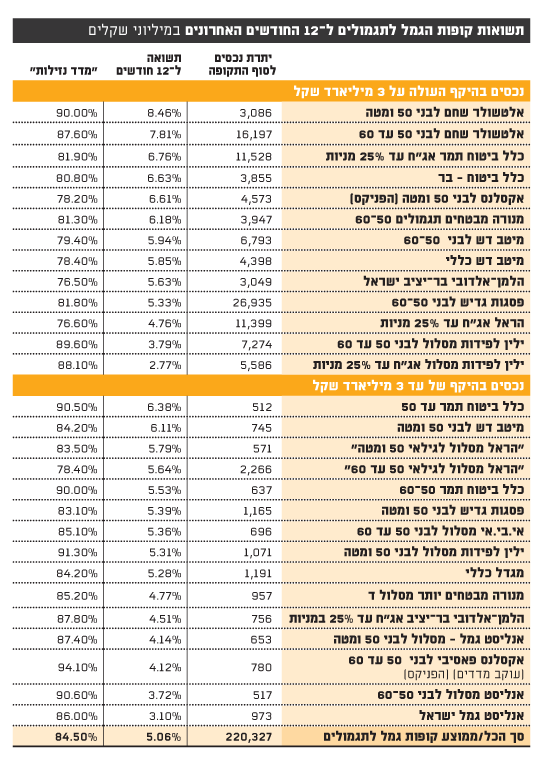

ובכן, על איזו הובלה אנו מדברים? בשוק הגמל לתגמולים אלטשולר שחם מוביל את דירוג התשואות ב-12 החודשים האחרונים לכל הקופות, ובכלל זה גם לקופות הגדולות (שמנהלות נכסים בשווי של יותר מ-3 מיליארד שקל). ההובלה בשוק בתקופה נמצאת בידי שני המסלולים של אלטשולר שחם: לגילאי עד 50 ולגילאי 50 עד 60. במקום השני בתקופת הזמן הזאת ניצבת כלל ביטוח, שמובילה את דירוג הקרנות הקטנות ומדורגת שלישית מבין החברות הגדולות.

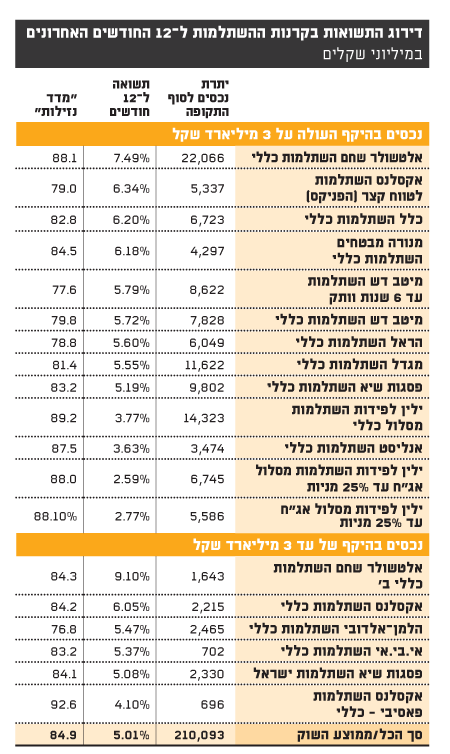

גם בדירוג קרנות ההשתלמות ל-12 החודשים האחרונים מובילות שתי הקרנות של אלטשולר שחם - הקרן הקטנה יחסית, השתלמות כללי ב', שמובילה את השוק כולו, והקרן הגדולה, השתלמות כללי. עוד בולטות בדירוג קרנות ההשתלמות של בית ההשקעות אקסלנס, שנמצא בבעלותה המלאה של הפניקס, ושההשקעות שלו לטווח ארוך מנוהלות באמצעות הקבוצה האם, והקרנות של כלל ביטוח. לגבי הפניקס נציין כי מדובר במצטיינת גדולה נוספת בדירוגי התשואות של מגזין ההשקעות של "גלובס" לשנת 2018.

לפני שנעמיק בדירוגי התשואות בגמל לטווחים ארוכים יותר, של 3 שנים ו-5 שנים, נסביר כי מדובר בהשוואה בעייתית הרבה יותר, ורבים מהגופים המתחרים בתחום זה נגרעו מהבדיקה בגלל שינויים שהובילה רשות שוק ההון, המפקחת על השוק הזה. הרשות הובילה לפני שנים אחדות רפורמה מהותית להפיכת החיסכון לטווח ארוך למוטה גיל. לצעד זה הייתה השפעה אדירה, בעיקר על שוקי הגמל לתגמולים והפנסיה המקיפה החדשה, שם קופות רבות שינו את אופיין ו"איבדו" או "איפסו" את התשואה ארוכת הטווח שלהן.

לפיכך, בשוק הגמל לגמולים אין ממש נציגות לאלטשולר שחם בדירוג התשואות ל-3 שנים ול-5 שנים - מה שהותיר את הבמה לבית ההשקעות אנליסט, שאת השקעותיו מנהל נועם רוקח, למיטב דש, שאת השקעותיו מנהל ברק בנסקי, ולכלל ביטוח, שאת השקעות העמיתים שלה מנהלת לימור דנש ושאת כל השקעותיה מנהלת ענת לוין.

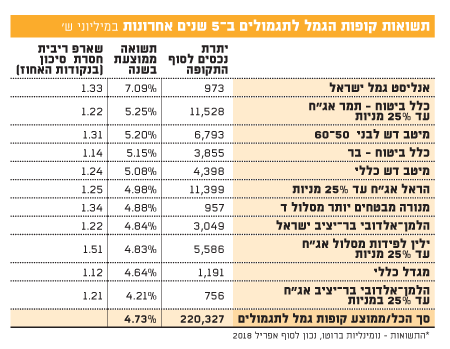

כך, הקופות שמובילות את דירוג הגמל לתגמולים ל-3 שנים ול-5 שנים, הן אנליסט גמל ישראל ומיטב דש 50 עד 60, כשאת הדירוג ל-5 השנים האחרונות מובילות קופות של אנליסט ושל כלל ביטוח, כשגם פה מיטב דש בולטת במעלה הדירוג.

בשוק קרנות ההשתלמות, הדירוג ל-3 השנים ול-5 השנים האחרונות קל יותר, מכיוון שיש יותר קרנות ששמרו על תשואת העבר ולא התאפסו מחדש. כך או כך, מי שמוביל את דירוג קרנות ההשתלמות הגדולות ל-3 השנים האחרונות הוא בית ההשקעות אנליסט, כשאת הדירוג הכולל של קרנות ההשתלמות לתקופה זו מובילה קרן קטנה יותר של אלטשולר שחם, שגם אוחז במקום השני בדירוג הקרנות הגדולות.

אלטשולר מוביל גם בחיסכון לכל ילד

ההצטיינות של אלטשולר שחם בתשואות של קרנות ההשתלמות, וגם ההצטיינות של אנליסט, נשקפת גם מהדירוג ל-5 השנים האחרונות, כשהקרן הקטנה יותר של אלטשולר שחם מובילה את השוק כולו, בעוד הקרן הגדולה של בית ההשקעות נמצאת במקום השני אחרי הקרן הגדולה של אנליסט. אגב, נציין כי הקרן הגדולה של אלטשולר שחם גדולה הרבה יותר מזו של אנליסט - מה שמהרבה בחינות מהווה חותמת של ממש לכך שאלטשולר שחם הוא הגוף המצטיין בתשואות בשוק ההשתלמות לכל טווחי הזמן.

אגב, לגבי אלטשולר שחם נציין גם כי מדובר בגוף שמוביל את מדד התשואות ל-12 החודשים האחרונים גם בחיסכון לכל ילד ל"חוסכים המעדיפים סיכון מוגבר", גם ל"חוסכים המעדיפים סיכון בינוני" וגם לאלה שבוחרים במסלול "הלכה". ואם תהיתם, אז כן, אלטשולר שחם גם מוביל את החיסכון לכל ילד ל"חוסכים המעדיפים סיכון מועט". כלומר, גם בחיסכון לכל ילד אלטשולר שחם מוביל את השוק בכל קטגוריה.

ומה לגבי הגמל להשקעה? גם כאן אלטשולר שחם מוביל את הדירוג ל-12 החודשים האחרונים בכלל (עם מסלול אגרסיבי) וגם בקטגוריית "כללי" ובקטגוריית "מניות". מנגד, בקטגוריית "אג"ח", הקופה להשקעה של אלטשולר שחם היא "רק" רביעית. אגב, בגמל להשקעה ובחיסכון לכל ילד אין תשואות לטווחי זמן ארוכים יותר, מכיוון שמדובר במוצרים חדשים יחסית.

"2017 היתה שנה חריגה בשוק"

דני ירדני, סמנכ"ל ההשקעות של אלטשולר שחם, מסביר בראיון מיוחד למגזין ההשקעות של "גלובס" מהו הסוד של בית ההשקעות: "התיק שלנו מתאפיין בפיזור רחב מאוד", אומר ירדני, "כששני שלישים מהתיק המנייתי שלנו לא בישראל, כשגם בחלק הישראלי התיק ממוקד ברובו במניות גדולות - כך שאיננו חשופים למניות שורה שלישית בישראל, וגם פחות למניות השורה השנייה".

ירדני מוסיף כי "זה טריקי לומר מה מבדיל את התיקים שלנו משל אחרים, כי איני יודע איך נראים תיקים אחרים". מבחינה זאת מדובר בבית השקעות יוצא דופן בשוק, שמתאפיין במספר לא קטן של שחקנים, הפוזלים לעתים קרובות לעבר המתחרים ולפעמים נראה כאילו הם מבקשים רק לא לפשל, הרבה יותר מאשר לחפש הובלה והצטיינות.

כיצד נראה תיק המניות שלכם ברזולוציה גבוהה יותר?

ירדני: "בקופה הכללית אנחנו מעל 30% ועד 40% בחו"ל בכלל, מתוך סך נכסי הקופה, וזהו מאפיין מרכזי שעליו אנו שומרים כבר שנים. בישראל התיק שלנו ממוקד בעיקר בסקטור הבנקים, עם חשיפה שנייה בהיקפה ויחסית דומיננטית, אם כי קצת פחות ביחס לבנקים, לסקטור הנדל"ן המניב. לגבי הנדל"ן אנחנו סבורים כי יש מניות ספציפיות שלא צריך לחשוש מהן כל-כך. בעיקר מדובר במניות שמתאפיינות בהחזקה במשרדים בפריים לוקיישן, וגם במניות של חברות נדל"ן מסחרי (קניונים), שעדיין עובדות בסדר, גם אם העתיד שלהן פחות מזהיר.

"לגבי חו"ל אנחנו ממוקדים מאוד במניות מסקטור הטכנולוגיה, בעיקר דרך נאסד"ק. אנחנו לא מתיימרים לדעת מי ייקח את ההובלה - גוגל, פייסבוק, אפל או מיקרוסופט - אז אנחנו מחזיקים את המדד וגם חשיפה לכמה מניות בודדות. אנחנו מאוד מאמינים גם במניות האינטרנט הסיניות, וחשופים לפיכך גם לטכנולוגיה בסין. אנחנו גם מאמינים באיסוף של מניות בודדות של חברות תיירות ופנאי, שייהנו מהטרנד של תיירות מהמזרח, בעיקר מסין. זהו יעד שצריך להתמקד בו, לדעתנו.

"בכלל, בראיה כללית מאוד, אנחנו מאוד ממוקדים במזרח - דרך סקטור הטכנולוגיה, סקטור התיירות והפנאי, או באופן כללי דרך מדד הנג-סנג. לתפיסתנו, הצמיחה העולמית תגיע בעיקר מכיוון סין, בקו הראשון, וגם מהודו".

ומה לגבי תיק החוב שלכם?

"אנחנו ממשיכים להימנע מהאג"ח הקונצרניות, ככל שהמרווחים נסגרים בישראל ובעולם. אנחנו מורידים חשיפה לאפיק הזה, דרך החזקה ישירה של אג"ח סחירות, אג"ח לא-סחירות וגם הלוואות. לעתים יש הזדמנויות, אבל ככלל, החשיפה שלנו לאג"ח קונצרניות בשנה האחרונה ירדה, מכיוון שזהו אפיק השקעה שברמות המחירים הנוכחיות עדיין יש לשמור מרחק ממנו.

"לגבי רכיב החוב הממשלתי, לתפיסתנו, העקום בישראל מאוד תלול ביחס לארה"ב, ולכן אנחנו במח"מ גבוה בישראל, שאותו אנחנו מגדרים על ידי שורטים על אג"ח ממשלתיות בארה"ב. זה מביא אותנו, בסופו של דבר, למח"מ ישראלי גבוה ולמח"מ אמריקאי נמוך מאוד ושלילי אפילו".

הגופים המוסדיים הגדולים מגדילים את ההשקעות האלטרנטיביות והלא-סחירות בתיקים שלהם. מדוע?

"נפריד את התיק הלא-סחיר לשניים: יש לא-סחיר שהוא למעשה סחיר למחצה, כמו האג"ח של חברת חשמל, מקורות ואחרים, שהוא תנודתי בדיוק כמו השוק ואפשר למכור אותו בשוק. לצד זאת, יש הרכיב שהוא לחלוטין לא-סחיר, כמו השקעות בקרנות פרייבט אקוויטי או בכל קרנות ההשקעה למיניהן, ההלוואות הפרטיות - רכיב שאנחנו שמים עליו הרבה מאוד דגש. מדוע? זה מייצר גיוון ואמור להוות איזשהו משקל נגד לשוק הסחיר בשנים פחות טובות".

אתם לא מאמינים בהחזקות ישירות בנדל"ן, בעוד שהמתחרים הגדולים דווקא כן מאמינים בכך, כחלק מנוכחות גדלה ומשמעותית באפיקי ההשקעה האלטרנטיביים.

"לנו יש מעט מאוד החזקות ישירות בנדל"ן, ואנו בעיקר מחזיקים נדל"ן דרך חברות. זאת, מכיוון שאין לנו יתרון יחסי בהחזקה ישירה בנדל"ן. נכון לעכשיו, אין לנו את הידע, ואנחנו מנתחים את החברות ומחזיקים את מי שמתומחר נכון, מנוהל טוב ומחזיק בנכסים שאנחנו מאמינים בהם. לפיכך, יש לנו החזקה גדולה בנדל"ן, אבל לא ישירות, כי אם דרך חברות מתמחות".

מה הציפיות שלך לגבי השווקים והתשואות בעתיד הנראה לעין?

"2017 הייתה שנה חריגה, גם כי השוק עלה, וגם בעיקר כי הוא עלה כל הזמן, והתנודתיות הייתה נמוכה. לפי שעה, זה לא מאפיין את 2018, כשעד כה אנחנו בשנה תנודתית מאוד, ולכן יש לצפות ש-2017 לא תחזור. מה גם שהשוק עשה כברת דרך משמעותית. עם זאת, אינני חושב שצפויה לנו מכה גדולה בדרך, ולפי המכפילים והתשואות באג"ח, צפוי משהו חד-ספרתי, בין 5% ל-10%".

"שוק החוב האמריקאי נראה מעניין"

נועם רוקח, סמנכ"ל ההשקעות באנליסט, מעריך גם הוא כי הכיוון בשווקים חיובי, אם כי פחות מאשר בשנה שעברה. בראיון למגזין ההשקעות של "גלובס" אומר רוקח: "אנחנו בתקופה של העלאות ריבית בארה"ב, ובהמשך גם באירופה ואצלנו".

לדבריו, "העלאת ריבית היא רוח נגדית, ומקשה יותר על אפיקי ההשקעה. שוק החוב האמריקאי והשוק הקונצרני בישראל נראים מעניינים יותר להשקעה מאשר לפני כשנה. תיק אג"ח של חברות אמריקאיות טובות יכול לתת תשואה של יותר מ-4% דולרי בשנה. שוק המניות בארה"ב לא זול ויחזיק כל עוד נשמר הגידול ברווח למניה, ויכול להשיא 5%-6% בתשואה שנתית ממוצעת. השוק בישראל יכול להניב תשואה ממוצעת של כ-8% בשל תמחור החסר שלו.

"כמובן שלא חסרים סיכונים, החל בסיכון הגיאו-פליטי, ועד ל'סיפורי' גוש היורו והורדת המס בארה"ב, שמגדילה את הגירעונות ושיכולה להתברר כמוגזמת ממש".

מה האני מאמין שלך לגבי הרכב התיק הרצוי, ומה מייחד את התיק של אנליסט?

רוקח: "אנחנו בוחרים נכסים בתוך האפיקים, שאינם לפי המשקלות במדדים, ומשקיעים משאבים רבים באנליזה. על פני זמן הדבר מייצר תשואה עודפת. השנים האחרונות היטיבו עמנו, אבל בהחלט גם יכולות להיות תקופות של תשואת חסר, כשההחזקות לא מחקות את המדד. בראייה ארוכת טווח, אני מאמין שניתן לייצר כך ערך רב יותר לחיסכון".

האם כדאי להשקיע בנכסים לא-סחירים, ובמיוחד ישירות בנדל"ן? אתם יחסית לא שם.

"יש היגיון להשקיע בנכסים לא-סחירים בשל פרמיית האי-סחירות והחשיפה לתחומים שאליהם אין גישה טובה בשוק הסחיר. החשיפה שלנו נמוכה יותר מהמתחרים, והיא נעשית בעיקר באשראי ישיר ובאמצעות קרנות. לא כל הגופים צריכים להיות דומים. לעניין הנדל"ן, אנחנו מעדיפים חברות נדל"ן סחירות איכותיות, עם פיזור נכסים שגוף מוסדי לא יכול לבנות עצמאית. היתרון בנדל"ן לא-סחיר הוא שההשקעה משוערכת, ובשל כך תנודתית פחות ממניה - ולכן המוסדיים אוהבים את זה, אבל זה לא אומר שיש בה פחות סיכון. כיום, לאחר ירידת מחירי מניות הנדל"ן בארה"ב, אני חושב שיש הזדמנויות טובות, ואלה עדיפות על הלא-סחיר בסגמנט הזה".

מה לגבי פיזור ההשקעות לחו"ל?

"הפיזור לחו"ל נדרש בשל ניהול סיכונים וחשיפה לסקטורים נוספים, הן במניות והן בחוב. אנחנו כל העת מעמיקים את היכולות בחו"ל, אבל שיעור ההחזקה שלנו בישראל גבוה יותר משל המתחרים. מה גם שרוב המוסדיים מעדיפים את המדדים הגלובליים, ואנחנו מנסים גם לשלב מניות ואג"ח בבחירה פרטנית".

שוק ההון הישראלי קטן ובעייתי מדי מבחינת צורכי המוסדיים?

"הכסף השולי החדש, שנכנס לחיסכון ארוך הטווח, מושקע ברובו בחו"ל, והדבר ניכר בשוק המניות בישראל, שרמות המחיר בו נמוכות משוקי חו"ל. חברות אמריקאיות מנפיקות אג"ח בישראל, כי ההיצע הישראלי הקיים כבר לא מספיק לענות על הביקוש מצד קרנות הנאמנות והחיסכון ארוך הטווח. עבור הגופים הגדולים מאוד, זהו שוק קטן יותר ונזיל פחות. אני חושב שלגופים כמונו, שבוחרים נכסים פרטנית ולפי אנליזה יסודית, השוק בישראל מעניין להשקעה - כמובן שתוך שמירה על חשיפה נאותה לחו"ל".

מה עמדתך בנוגע למגבלה הקיימת על ההוצאות הישירות - האם זה טוב או רע לעמיתים?

"בעיני, זוהי מגבלה סבירה. גוף מוסדי יכול להיעזר במנהלים חיצוניים, אבל עד לגבול מסוים, והשיעור הקיים של 0.25% בהחלט מספק ומאזן בין הצורך בהשקעות חיצוניות, תוך זהירות מהעמסת יתר של דמי ניהול על העמיתים".