חוגגים עליות ב-NYSE / צילום: רויטרס

בדיוק לפני 10 שנים נכנס העולם הכלכלי והפיננסי לראשיתו של סחרור. פשיטת הרגל של "ליהמן ברדרס", מבנקי ההשקעות הגדולים והוותיקים בארה"ב, נתנה את האות לפאניקה בשווקים, שהייתה מלווה בהתמוטטות שוקי המניות והאג"ח. המערכת הפיננסית העולמית נמצאה בסכנת קריסה, והתחושה הייתה שהקברניטים הכלכליים של העולם אובדי עצות, שהשמיים נפלו והעולם עצר מלכת.

בסדרה של שלושה מאמרים אתייחס לשווקים הפיננסים בעשור האחרון, שסמלם הוא "וול סטריט". אחר כך לכלכלה האמיתית, מה שמכונה ה"מיין סטריט", ולבסוף - ללקחים שכדאי להפיק מהמשבר ומאופן הטיפול בו. בכל אלה לא אתחמק מהשאלה המתבקשת, ומה הלאה?

2005: האות הראשון למשבר

השנה 2005. אני נוסע לא מעט פעמים לניו יורק בעניינים עסקיים ופוגש ברוקר בכיר בחברת מריל לינץ'. הוא מכניס אותי למה שקורה בשוק ההון האמריקאי, במשק האמריקאי, ובפרט בנדל"ן שמחיריו (מחירי הדיור) הכפילו עצמם בעשור האחרון. הוא ואשתו מתלבטים בין רכישת דירה בניו-ג'רזי הסמוכה לבין שכירת דירה לטווח ארוך. לנוכח מה שאני שומע, אני מייעץ לו לשכור דירה. לא יודע עד היום מה הוא החליט לעשות. 3 שנים אחר כך מחירי הנדל"ן קרסו, מריל לינץ' היתה על סף פשיטת רגל והרגולטורים בארה"ב פשוט אילצו את בנק אוף אמריקה לרכוש אותה.

אני נחשפתי למה שקורה ב-2005 ומאז עקבתי אחרי מה שקורה שם - בארה"ב, ושמעתי סיפורים וקטעי סיפורים על משכנתאות שניתנות לכל דיכפין ועל הביזנס הגדול שמאחוריהן.

אנשי מכירות מיומנים ומלוקקים החלו להגיע מארה"ב לישראל והציעו מוצרים מורכבים למשקיעים מוסדיים ש"אי אפשר להפסיד בהם", מצוידים בסטטיסטיקות למכביר ובדירוגי טריפל A של חברות הדירוג המובילות בעולם. מעטים הבינו כאן על מה מדובר. בנק ישראלי מוביל נכנס להשקעות במוצרים האלה בהיקף ניכר.

בדיעבד הסתבר שהסיכונים במכשירים הלא מובנים האלה היו גדולים מאוד, וההשקעה בהם הייתה במינוף על מינוף על מינוף, שנועד להעצים את התשואה, אבל בפועל, כפי שקורה מפעם לפעם, דווקא הסיכונים הם שהתממשו ולא התשואות. אלא מה? לכולם היה נוח לשתף פעולה ובלבד שהחגיגה תימשך. לבנקאי ההשקעות שהרוויחו הון, לנותני האשראי, לאנשי המכירות, לחברות הדירוג, לחברות המשכנתאות, לחברות הביטוח, לקרנות הפנסיה, למשקיעי הנדל"ן, ולא רק בארה"ב, אלא גם באירלנד, באיסלנד, בספרד ובמקומות נוספים (אז, עדיין לא בישראל).

סימני האזהרה היו, אך מעטים ראו אותם, ועוד פחות היו מוכנים לראות אותם. הסביבה העסקית חיה בסוג של הכחשה ולא רק היא. גם הרגולטורים גילו נינוחות מפתיעה. נגיד הבנק המרכזי, אלן גרינספן, לא נענה לבקשה להרחיב את הרגולציות גם על התעשייה הפיננסית החדשה שהייתה בגדר של הנדסה פיננסית, ומחליפו ב"פד", בן ברננקי, חודש לפני ה"ברוך" הגדול, חיווה דעתו שהחצי השני של 2008 יהיה רק קצת פחות טוב מהחצי הראשון.

להעניש או לא?

ואז, כל זה קרה.

כבר ב-31 במרץ 2008 התברר שבנק ההשקעות הוותיק מאוד והמוערך מאוד, עם קשרים ישראליים הדוקים כולל שותפות במגדל שוקי הון, בר סטרנס, פושט רגל בגלל מינוף אדיר שנטל על עצמו. הפאניקה חלפה כאשר ג'יי פי מורגן רכש אותו במחיר מציאה. אבל עד מהרה התברר שבר סטרנס היה בקושי קצה הקרחון.

בנק ההשקעות היותר גדול, ליהמן ברדרס, נקלע גם הוא לקשיים שהוכחשו. האמת יצאה לאור, ותוך כדי כך התברר גם היקף ההסתבכות של שתי סוכנויות המשכנתאות הגדולות בארה"ב, פרדי מק ופאני מיי, ושל חברת הביטוח הגדולה בעולם AIG, שכולן היו מסובכות עד יותר מצווארן בהיקף הערבויות והביטוח שלקחו על עצמן בממדים שהיו פי עשרות מונים מהונן העצמי. גם בנקים גדולים לא יצאו נקיים והיה חשש גדול לקיומו של סיטי בנק, אחד הבנקים הגדולים בארה"ב ועם קשרים עסקיים חובקי עולם.

הממשל האמריקאי והרגולטורים התלבטו בשאלה האם לחלץ, או לתת לליהמן ברדרס ליפול. מצד אחד עמדה התובנה שלתת ליפול מזמין תגובת שרשרת שקשה לדעת לאן תוביל, ומצד שני היה השיקול של הלקח המוסרי, הצורך להעניש על התנהלות פסולה של לקיחת סיכונים מטורפים, שאם לא כן, נותנים הכשר להתנהלות כזו בעתיד.

ב-15.9.2008 הפור נפל. הוחלט לתת לליהמן ברדרס ליפול, אבל גופי הממשל מנעו את נפילת AIG, סיטי בנק וסוכנויות המשכנתאות, וגם חילצו את תעשיית המכוניות האמריקאית. כל זאת באמצעות הזרמת כספי ממשל בתמורה למניות.

כל זה לא עזר למנוע את תגובות השרשרת הקשות. זו הייתה מתקפה גלובלית של 3 וירוסים פוגעניים ומדבקים במיוחד: הווירוס הריאלי-משקי, הווירוס הפיננסי-שוק הוני, והווירוס הפסיכולוגי.

הווירוס הריאלי-משקי, משמעותו, שמיתון בשורה של מדינות מפותחות ובראשן ארה"ב, מדביק בעידן הגלובליזציה את שאר המשקים. הווירוס הפיננסי-שוק הוני, משמעותו, שנפילת בורסות בעולם, צניחה בשערי מניות ואיגרות חוב של פירמות בעולם, מדביקה בעידן הגלובלי את שאר השווקים במהירות בשיעורי נפילה חדים לא פחות.

והווירוס השלישי, הפסיכולוגי, עבד בימים ההם "שעות נוספות". פאניקה במקום אחד הדביקה בתגובת שרשרת את שאר השווקים. השוק הישראלי קרס - גם המניות, גם אגרות החוב הקונצרניות. פדיונות ענק נרשמו בתעשיית קרנות הנאמנות, וגם לקופות הגמל - חיסכון לטווח ארוך - הפאניקה הגיעה.

אובדן מוחלט של האמון במה שהתרחש ורמת אי הוודאות הגיעו לרמות כאלה שהתפתח משבר אשראי חמור ביותר. עודפי הנזילות היו כלא היו, ובנק אחד לא היה מוכן להלוות כספים לבנק אחר, אפילו לא ללילה.

שעתם היפה של הבנקים המרכזיים

הבנקים המרכזיים, בשיתוף עם ממשלותיהם ובינם לבין עצמם, התעשתו מהר, נקטו מדיניות ריבית אגרסיבית ביותר, וכאמור, הצילו מקריסה בנקי ענק, חברות ביטוח, ומדינות. בתוך כך, הם לא היססו ליטול לעצמם סמכויות שלא בדיוק היו להם ו"כופפו" את החוקים. מדינות העולם נאלצו להתמודד עם גירעונות אדירים, אירופה כולה נכנסה למיתון ולחשש של פירוק גוש האירו.

זה היה ללא ספק המשבר הכלכלי-ריאלי והפיננסי הגדול בהיסטוריה והגלובליזציה רק הוסיפה לו אפקט מדבק מאוד. גם מאז היו לא מעט משברים, כמו אלו של יוון וספרד, צניחת מחירי הנפט והברקזיט, משברים שהרעידו גם את השווקים הפיננסים. ובכל זאת, אחרי כל אלה, הבורסות לא אכזבו. להיפך.

העשור שחלף: נוק אאוט שורי

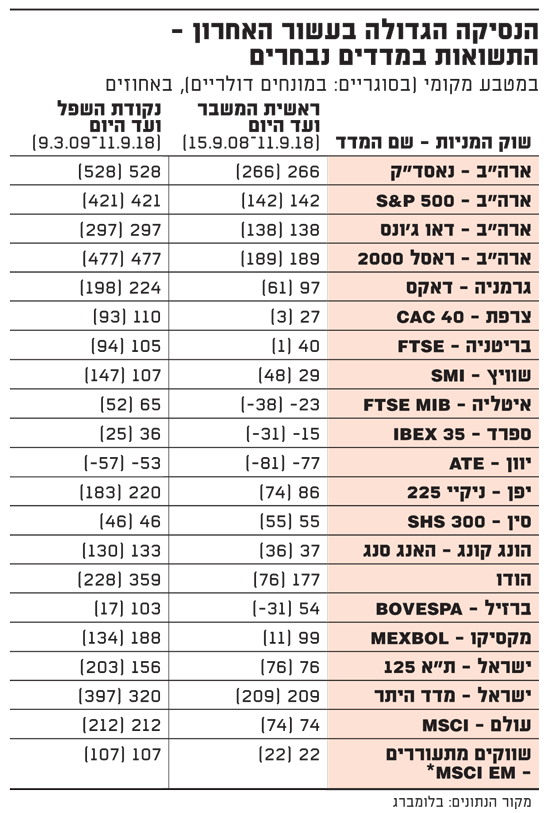

בדקנו מה עשו שוקי המניות המרכזיים והמייצגים בעולם, כמו גם ת"א, בשני פרקי זמן.

כ-10 שנים מ-15.9.2008, המועד שבו קרס ליהמן ברדרס, ועד היום (נכון ל-11.9, תאריך סמלי מאוד), ופרק הזמן השני: מ-9.3.2009, המועד שבו נרשמה נקודת השפל הנמוכה ביותר של שוקי המניות המרכזיים, ועד היום. ברור שיש הבדל בתשואות שהפיקו השווקים בשני פרקי הזמן האלה, ולמרות שביניהם מפרידה חצי שנה בלבד, הפער בתשואות הוא גדול ביותר, שכן בחצי השנה הראשונה שוקי המניות המרכזיים ירדו בכ-50%, כלומר, נחתכו בחצי, ורק כדי לחזור לרמתם ערב הקריסה נדרשה עלייה של 100%.

התופעה הבולטת העולה מהנתונים היא התשואות הגבוהות שהנפיקו כמעט כל שוקי המניות המרכזיים בעולם וגם בישראל, למרות ובניגוד גמור לתחזיות סוף העולם שנשזרו בראשיתו של המשבר וגם במהלך השנים שחלפו מאז. נבואות הזעם השחורות משחור, והיו לא מעטות כאלה, לא התאמתו והשור ניצח בנוק אאוט את הדוב.

אין ספק שאי אפשר לייחס את עליות השערים, בחלקן מסחררות, רק לשיפור הדרמטי בכלכלה העולמית, שיפור שהתרחש אמנם, בעיקר בארה"ב, אבל אין בו כדי להצדיק עליות בשיעורים שנרשמו. העליות נגזרות משלוש סיבות עיקריות - עוצמת הירידות שקדמה לעליות ושגילמה תסריט שחור משחור לכלכלה העולמית, שלא התממש. מדיניות ריבית אגרסיבית ביותר, יחד עם אמצעי הרחבה מוניטאריים אחרים שנקטו הבנקים המרכזיים, שהביאו לעליות שערים חדות, הן באג"ח הממשלתיות והן באג"ח הקונצרניות וצימקו את התשואות העתידיות שלהן. אלה הוציאו את המשקיעים מה"בונקר" של פיקדונות ושל אג"ח ממשלתיות. ושלישית - ההתייעלות של החברות האמריקאיות, החדשנות הטכנולוגית והתשואה הפנומנלית של החברות האמריקאיות (Fang) שמשכו אחריהן את כל השוק.

בתוך שלל הנתונים מזדקרת העובדה שהשווקים המפותחים, להוציא את הבעייתיים שבהם כמו ספרד ואיטליה, השיגו תשואה גבוהה מהשווקים המתעוררים, על אף שיעורי הצמיחה הגבוהים יותר של המשקים המתעוררים.

מה שהשפיע בכיוון הזה היו השינויים לרעה במחזוריות הכלכלית של השווקים המתעוררים ושמירה על ריבית גבוהה מאוד, יחסית כמובן, בשווקים המתעוררים ביחס למפותחים, ריבית שפגעה בשוקי המניות שלהם, כמו גם חוסר היציבות הפוליטית של חלק מהם. לאחרונה נפתח הפער עוד יותר בגלל צירוף נסיבות אומלל סביב טורקיה וברזיל, שנבע גם מהתחזקות מרשימה של הדולר. מדד השווקים המתעוררים עלה בעשור האחרון בכ-22% בעוד המדד העולמי של שוקי המניות עלה בכ-74%.

ברמת השווקים במדינות השונות בולטים מדדי המניות בארה"ב. הדאו ג'ונס עלה ב-138%, מדד S&P 500 ב-200% (כולל דיבידנדים), ראסל 2000 - מדד המניות "הקטנות" (כולל דיבידנדים), ב-189%, והגדיל לעשות מדד הנאסד"ק, שעלה בלא פחות מ- 266%.

מי שעוד בלט לטובה הוא שוק המניות של הודו (שוק מתעורר), עם 177% במונחי המטבע המקומי, אך רק 76% במונחים דולריים, וגרמניה שמדדה עלה ב-97%, ובמונחים דולריים ב-61%. בלטו בחולשתם שוקי המניות של ספרד (15%-) ואיטליה (23%-) במונחי אירו, וגרוע מזה במונחים דולריים, והבורסה של יוון שצנחה, במונחי אירו, בלא פחות מ-77%.

חשוב לומר, לעיתים קרובות יש הבדל גדול בין התשואה ששוק מסוים הפיק במטבע המקומי שלו, מה שרלוונטי למשקיעים המקומיים (ואז צריך גם לבחון לא רק את התשואה הנומינלית אלא גם את התשואה הריאלית, דהיינו, בהשוואה לאינפלציה באותה מדינה), לבין התשואה הדולרית שהיא רלוונטית למשקיעים בינלאומיים שהשקיעו באותו שוק. ההבדלים נובעים, כמובן, מהשינויים ביחסי הכוחות בין המטבעות: פיחות או תיסוף של מטבע אחד מול משנהו. ברור שאם מטבע של מדינה מסוימת נחלש מול הדולר, הרי שתשואת השוק שלו במונחים דולריים נמוכה מתשואתו במטבע מקומי.

לדוגמה, המטבעות של מרבית השווקים המתעוררים צנחו בתקופה האמורה מול הדולר, ולכן במדינות כמו הודו, ברזיל ואחרות אנחנו רואים פער גדול מאוד בין התשואה המקומית לבין התשואה הדולרית.

ובישראל, שערו של הדולר ביחס לשקל ב-15.8.08, היום לפני עשר שנים, היה זהה (כמעט בדיוק) לשערו היום (3.59), כך שהתשואה השקלית זהה לתשואה הדולרית, והיא תואמת את תשואת מדד המניות העולמי כאשר מדד ת"א 125 עלה ב-76%, ואילו מדד יתר המניות נסק ב-209%, משיעורי התשואה הגבוהים ביותר בשוקי העולם.

מנקודת השפל: תשואות יוצאות דופן

אם מודדים את התשואות של אותם מדדים מנקודת השפל שלהם ב-9.3.2009, כלומר לאחר כחצי שנה של ירידות שנרשמו בעקבות קריסת ליהמן ברדרס, ועד ל-11.9.18, מהלך של כ-9.5 שנים, התשואות הן מרשימות הרבה יותר.

כך, מי שהיה נחוש לנצל את ירידות השערים ורמות השערים החדשות, וההזויות, צריך לומר, שנוצרו בעקבות הפחדים מ"סוף העולם הגיע", וגם התמזל מזלו ורכש מניות ב-9.3.2009 (או בסביבות אותו מועד), המועד שבו שוקי המניות המרכזיים בעולם הגיעו לשפל וגם התמיד בהחזקותיו עד היום (כמה יש כאלה?) עשה "קופה ענקית" בלשון הסלנג. (אגב, בישראל, המדדים הגיעו לשפל כבר לקראת סוף נובמבר 2008).

מובילים בגדול מדדי ארה"ב - מדד נאסד"ק עם כ-528%, ה-S&P500 עם 421% (כולל דיבידנדים) ומדד ראסל 2000 - המניות ה"קטנות" במונחים אמריקאיים, עם כ-477%. מדד המניות של הודו נסק ב-359%, שגם במונחים דולריים מייצג תשואה יפה מאוד של 228%, ומדד יתר המניות בשוק המניות בתל אביב עם תשואה שקלית של 320% ותשואה דולרית של 393%. כן, זו אינה טעות. המדד המוביל והמייצג יותר, מדד ת"א 125, עלה בשיעור של 156%, שמייצג תשואה דולרית של 203%.

בולטים בחולשתם השווקים של המדינות הבעייתיות באירופה - איטליה כ-65%, ספרד כ-36% במונחי אירו, ויוון, שהיא היחידה עם תשואה שלילית של 53%- במונחי אירו. בתקופה זו הפער בין השווקים המפותחים למתעוררים גדול מאוד: 212% לעומת 107%.

זינוק גם באג"ח

לא רק המניות נהנו מהזרמת הכספים המאסיבית מצד הבנקים המרכזיים ומההפחתה הדרמטית בריביות בעולם. גם האג"ח, הן הממשלתיות והן הקונצרניות, הן בישראל והן בעולם.

הממשלתיות עלו מאז 15.9.08 ב-55%, והקונצרניות נסקו ב-71% (כולל ואחרי הירידה שהייתה מנת חלקן ב-3 החודשים האחרונים של 2008).

הפער בין תשואת הקונצרניות לבין תשואת הממשלתיות גדול אף יותר כשמדובר בפרק הזמן שבין 9.3.09 כנקודת בסיס: 83% לעומת 46%, ולא במקרה, שכן התשואות לפדיון שבהן נסחרו הקונצרניות ב"נקודת הפתיחה" היו גבוהות לאין ערוך מהתשואה לפדיון בממשלתיות באותה נקודת זמן. למרות שהיו בשוק הקונצרני לא מעט הסדרי חוב, וחלקם כואבים מאוד, מה שפגע כמובן בתשואה, הרי שגם אחרי הפגיעה הזו, האג"ח הקונצרניות בהחלט סיפקו את הסחורה. הריבית הנמוכה מאוד, שהגיעה לכדי 0.1% במרץ 2015, סייעה להן מאוד למחזר את חובותיהן תוך הקטנה ניכרת בעלויות המימון.

הפחתת הריבית יצרה רווחי הון גדולים באג"ח, וככל שאלה היו לפרקי זמן ארוכים יותר, כך הרווח היה גדול יותר. כך למשל, ה"מנוף" עבד יפה כאשר אג"ח לא צמוד לפרק זמן של עד שנתיים עלה ב-20% בעוד אג"ח לא צמוד ליותר מ-5 שנים עלה במעט יותר מ-100%.

ואחרי שהרחבנו בנושא שוקי ההון והתשואות הנדיבות מאוד שהם "הנפיקו" למשקיעים, נתבונן גם במה שהתחולל בכלכלה העולמית בעשור האחרון. או במלים אחרות, נעבור מ"וול סטריט" ל"מיין סטריט": על כך בכתבה הבאה במדור זה.

■ הכותב הוא בעלי בית ההשקעות מיטב דש. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם/