וודאפון / צילום: רויטרס

לפני כחודשיים עסק מדור זה בגורמים לכך ששוק מניות הבכורה בישראל אינו מתפתח, והצביע על אג"ח היברידיות כחלופה עדיפה ופרקטית בהרבה לפיתוח השוק.

כעת, ברצוננו להציג דוגמה מתקדמת ועדכנית לשימוש באג"ח היברידיות לצורך מימון רכישה והתרחבות עסקית משמעותית.

היתרון בשימוש מושכל בכלים אלה הוא גיוס הון מוכר לצורכי חשבונאות ודירוג, תוך דילול מצומצם של בעלי המניות, ובעלויות נמוכות מהתשואה הנדרשת על ההון.

אתגר מימון משמעותי

במאי השנה הודיעה ענקית התקשורת הבריטית וודאפון (Vodafone) על רכישת מספר חברות תקשורת אירופיות המצויות בבעלות יריבתה ליברטי (Liberty), בסכום כולל של 18.4 מיליארד אירו. מתוכו, 10.8 מיליארד ישולמו לליברטי במזומן, והיתרה באמצעות חוב של 7.6 מיליארד אירו, שוודאפון תיקח על עצמה.

העסקה צפויה להיות הגדולה ביותר בשוק התקשורת באירופה בעשור האחרון. היא תאפשר לוודאפון להרחיב באופן משמעותי את הפעילות הקיימת שלה, ולחדור לשווקים חדשים במרכז ובמזרח אירופה. בכפוף לאישור רגולטורי, העסקה צפויה להיות מושלמת במהלך 2019.

מימון עסקת הענק מאתגר משמעותית את יכולת וודאפון לשמר את רמת הדירוג שלה, העומדת על +BBB, מבלי לגייס הון.

עוד טרם העסקה נחשבת וודאפון לבעלת פרופיל פיננסי ממונף וגבולי לקבוצת הדירוג BBB; יחס החוב למאזן שלה עומד על כשני שלישים.

משכך, אילו רצתה וודאפון להנפיק הון באמצעות מניות, בהיקף הנדרש לשימור הדירוג, היה עליה להנפיקן בהיקף משמעותי, שהיה מוביל, ככל הנראה, לצניחה במחיר המניה, שממילא ירדה השנה בכ-34%. לכן, כדי שלא לדלל את בעלי המניות הקיימים במחירים נמוכים, החברה מעדיפה להימנע מכך.

מאידך גיסא, מימון מלוא העסקה בחוב היה מביא את וודאפון לרמת מינוף גבוהה מכדי לשמר דירוג השקעה. אמנם העסקה צפויה להגדיל את הפיזור העסקי, ההכנסות והרווחיות של החברה, וכך לתמוך בהגדלת המינוף - אך הדבר לא היה מספק את חברות הדירוג.

לכן, כדי לשמור על דירוג האשראי הנוכחי, נדרשת וודאפון לגייס הון בהיקף 7-5 מיליארד אירו (כשליש משווי העסקה), שיוכר ככזה על-ידי חברות הדירוג, אך מבלי להנפיק מניות. לצורך כך, החליטה החברה לבצע הנפקה לא שגרתית של שני סוגי אג"ח היברידיות.

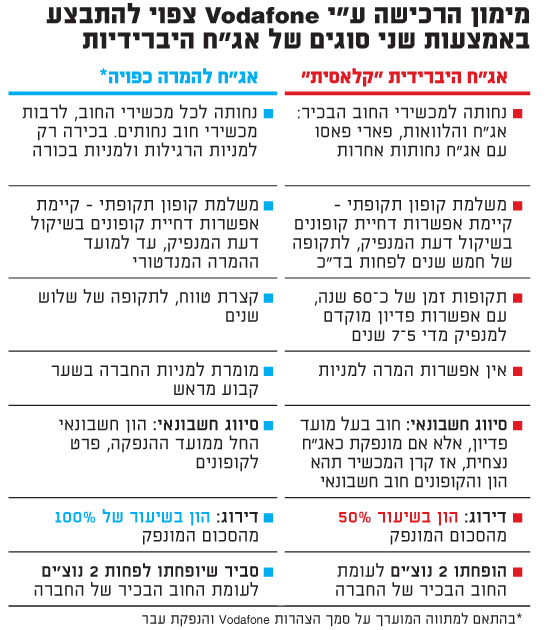

הנפקה היברידית קלאסית

תחילה, בראשית החודש הנפיקה וודאפון אג"ח היברידיות סטנדרטיות, בהיקף של כ-4 מיליארד אירו. האג"ח ההיברידיות שהונפקו הינן נחותות, לתקופות זמן של כ-60 שנה (עם אפשרות פדיון מוקדם למנפיק מדי 5-7 שנים), ומעניקות לוודאפון אפשרות לדחות תשלומי קופונים.

שילוב מאפייני האג"ח הביא לכך, שמחד גיסא התאפשר לוודאפון לסווג את האג"ח כחוב בעל מועד פדיון, ומאידך גיסא לאפשר לאג"ח לקבל הכרה כהון לצורכי דירוג, בגובה של 50% מהסכום המונפק.

מאפייני הנחיתות ודחיית התשלומים של האג"ח ההיברידיות הביאו לכך שהן ספגו הפחתה של שני נוצ'ים מדירוג המנפיק - מודי'ס העניקה להן דירוג Baa3 - כך שהן שמרו על דירוג השקעה.

האג"ח ההיברידיות חולקו לרצועות הנקובות במטבעות שונים, וזכו לביקושים גבוהים במיוחד. כתוצאה מכך, יכלה וודאפון להנפיקן בטווח תשואות של 5%-6.5%, המשקפות מרווח ממוצע של כ-240 נקודות בסיס על החוב הבכיר.

באמצעות מכשיר זה גייסה וודאפון דה-פקטו כ-2 מיליארד אירו הון, ללא דילול לבעלי המניות, ובתשואה נמוכה בהרבה מזו שהייתה משלמת על גיוס הון ישיר.

גיוס הון מלא במתווה חוב

החדשנות הגדולה במבנה המימון לעסקת ליברטי טמונה בכוונת וודאפון להנפיק בסמוך להשלמת העסקה ב-2019 כ-3 מיליארד אירו של אג"ח להמרה כפויה - (Mandatory-Convertible Bond - MCB).

פרטי ההנפקה הטכניים טרם פורסמו ואינם ודאיים. לכן, מאפייני המכשיר שיתואר להלן מבוססים על הצהרות וודאפון בנוגע לתוכנית המימון לעסקת ליברטי ותנאי הנפקה דומה שביצעה וודאפון לפני כשנתיים.

אג"ח MCB הן אג"ח נחותות, המשלמות למשקיעים קופון תקופתי, הניתן לדחייה בשיקול דעת המנפיק, ומקץ תקופה מוגדרת של עד שלוש שנים מומרות למניות החברה. בדרך כלל, מספר המניות המונפקות נקבע מראש, בשער קרוב לשער המניה במועד הנפקת האג"ח.

לפי נתוני הבנק להסדרי סליקה בינלאומיים (Bank of International Settlement), שוק האג"ח להמרה בעולם עומד על כ-400 מיליארד דולר, והאג"ח להמרה כפויה מהוות שיעור משמעותי מתוכו - כ-30%.

המשקיעים ב-MCB מקבלים באג"ח תשואה גבוהה יותר מזו שהיו מקבלים באג"ח רגילות (בשל סיכון ההמרה הכפויה במחיר גבוה ממחיר השוק שישרור בעתיד), וחשופים לביצועי המניה כבר ממועד ההנפקה (לאור ההמרה הוודאית בהתאם למחיר המניה במועד ההנפקה). למעשה, המשקיעים זוכים לתשואת המניה בתוספת הריבית על האג"ח במהלך התקופה עד להמרה.

עבור החברה המנפיקה, היתרון הגדול ב-MCB הוא הכרה הונית מלאה כיום, בעוד שהדילול נדחה לעתיד. מאחר שהמניות מונפקות במספר קבוע מראש, מסווגות ה-MCB כהון חשבונאי החל ממועד הנפקתן (למעט הקופונים שהחברה מחויבת לשלמם טרם הפדיון). נוסף על כך, הוודאות כי יונפק הון עצמי במחיר מוגדר מראש תוך תקופה מוגבלת של שלוש שנים גורמת לחברות הדירוג לראות את ה-MCB כהון מלא.

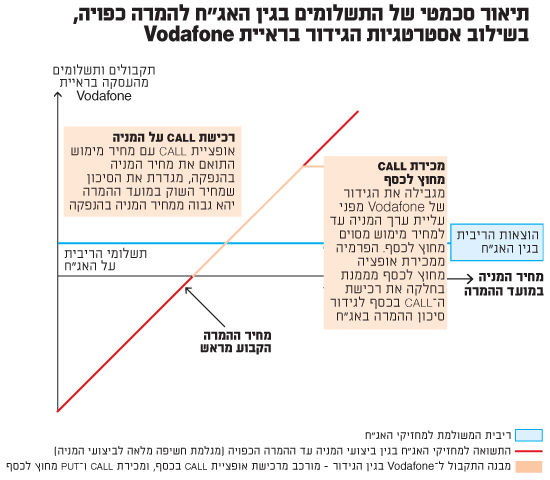

אסטרטגיה יצירתית למניעת דילול

מניתוח אסטרטגיות שבהן השתמשה וודאפון בהנפקה שביצעה בעבר, והצהרותיה בנושא, נראה שהחברה לא תסתפק בדחיית הדילול לעתיד, אלא תנסה לצמצם אותו ככל הניתן. לצורך כך, היא צפויה להשתמש באסטרטגיית גידור מורכבת המבוססת על אופציות.

במסגרת זו תרכוש וודאפון בנפרד מהנפקת ה-MCB אופציות Call במחיר מימוש הזהה למחיר ההמרה הכפויה של האג"ח למניות ב-MCB. כך, היא תגדר את הסיכון, שבעתיד תנפיק לבעלי ה-MCB מניות במחיר נמוך ממחיר השוק במועד ההמרה.

כתוצאה מכך, במועד פירעון האג"ח, אם שווי המניה יהיה נמוך משער ההמרה, תנפיק וודאפון תנפיק מניות "יקרות" לבעלי ה-MCB, ותוכל להשתמש בפער שתקבל לרכישת מניות שיקזזו את השפעת הדילול.

אולם אם שווי המניה יהיה נמוך משער ההמרה, האופציות המגדרות יפקעו בתוך הכסף וישלמו לוודאפון את הפרשי שווי המניות. כך תוכל החברה להשתמש בתמורה כדי לקנות חזרה מניות בשוק, ולמזער את הדילול.

כדי לצמצם את עלות מימון הפרמיות הנובעת מהיקף הגידור המשמעותי, עשויה וודאפון במקביל למכור גם אופציות Put, שיגבילו את "הרווח" שתפיק ב-MCB מירידת ערך המניה ומהנפקתה למשקיעים במחיר גבוה. לחלופין, או נוסף על כך, ביכולתה למכור אופציות Call במחיר גבוה ממחיר המימוש שנקבע ב-MCB, להגבלת הגידור עד לעליית מחיר המניה לרמה מסוימת.

עצם השימוש באופציות מגדרות להקטנת הדילול אינו חדשני, וחברות כבר עשו שימוש בכלים דומים בהנפקות אג"ח להמרה, לרבות באג"ח להמרה המסולקות במזומן (כך שהתמורה הנוספת המשולמת למחזיקים מגודרת על-ידי השווי נטו של האופציות שהחברות המנפיקות רכשו).

ואולם, וודאפון היא חלוצה בעצם השילוב בין הנפקת MCB לגידור סיכון הדילול לבעלי המניות.

בכך, היא מנסה לאכול את העוגה ולהותיר אותה שלמה - גם לקבל הכרה הונית מלאה לצורכי דירוג באג"ח המונפקות, וגם להנפיק כמות נמוכה של מניות חדשות ביחס לסכום ה-MCB שהונפק.

על פניו, בנסיבות אלה קשה להצדיק את ההכרה הדירוגית ב-MCB כהון. ואכן, מהלך במתכונת דומה שביצעה וודאפון ב-2016 להנפקת MCB כשל.

במקרה האמור, הנפקת המניות הצפויה בפדיון ה-MCB הביאה בתחילה את חברת הדירוג S&P להעניק למכשיר משקל הוני מלא. ברם, שבוע לאחר ההנפקה ביטלה S&P את ההכרה הדירוגית במכשיר כהון. הנימוק העיקרי לכך היה שההון הנוצר במכשיר אינו קבוע, בשל הרכישה החוזרת הצפויה בעתיד. בשל כך נאלצה וודאפון לשאת בעלויות המימון הגבוהות, אולם מבלי לקבל הטבה הונית. המצב שנוצר הוגדר על-ידי אנליסטים כ"הנפקה הגרועה של השנה".

כעת, וודאפון צופה שתצליח לקבל הכרה הונית מלאה מחברות הדירוג, אך היא לא פרסמה את השינוי שהיא מתכוונת לערוך במתווה ההנפקה.

השגת הכרה כהון מלא מחברת הדירוג בסיטואציה כזו היא מורכבת. לדעתנו, פתרון אפשרי עשוי לכלול התחייבות לגלגול ה-MCB להנפקות עתידיות, ככל שאכן תבוצע רכישה חוזרת של מניות, כדי להבטיח שלבסוף תיוותר שכבת אקוויטי קבועה.

עבור המנפיקה, תמחור ההנפקה על כל רכיביה צריך להביא בחשבון את עלויות המימון באג"ח ואת שווי האופציות הגלומות ב-MCB, למול יתרון הדחייה הזמנית בהנפקת המניות. ככל שנעשה שימוש גם באסטרטגיות גידור לצמצום דילול לבעלי המניות, יש להתייחס לכך שאמנם התשואה שתושג על ההון בעתיד עשויה לגדול, אולם עלויות המימון הישירות גם הן עלולות להאמיר.

רלוונטי מאוד לישראל

הנפקת מכשירים היברידיים מורכבים, כמו MCB, בישראל, תדרוש התמודדות עם מגוון אתגרים בפיתוח השוק הישראלי, כמו גם הסדרת סוגיות רגולטוריות לצורך מסחר במכשירים אלה בבורסה לניירות ערך.

יתרה מכך, הנזילות הנמוכה יחסית בשוק המניות המקומי, כמו גם מגבלות בעשיית שוק ומסחר החלות על הבנקים, עלולות להביא לכך שאסטרטגיות גידור ממזערות דילול לבעלי המניות יהיו מורכבות במיוחד ליישום.

לצד האתגרים, לדעתנו שימוש בכלים היברידיים כגון אלה שתיארנו כאן, תוך ביצוע התאמות לתנאי השוק המקומי, עשוי להתאים במיוחד לחברות במשק הישראלי המתמודדות עם אתגרים דומים לאלה של וודאפון באירופה. זאת, בפרט לחברות המעוניינות לממן מהלכי התרחבות עסקית ורכישות, בעודן מתמודדות עם מצב פיננסי מאתגר, המתבטא ברמות מינוף גבוהות המשולבות במחירי מניות נמוכים יחסית.

עבור חברות אלה, שימוש במכשיר כגון MCB עם אסטרטגיות מתאימות לצמצום הדילול, עשוי להיות דרך אטרקטיבית לגייס הון מבלי לדלל את בעלי המניות הנוכחיים במחירים נמוכים ובעלויות מימון נמוכות מהתשואה הנדרשת על ההון שלהן.

משכך, מכשירים אלה עשויים להוות לעיתים החלופה הפרקטית היחידה למימון התרחבות עסקית משמעותית, המאזנת בין רצונות בעלי המניות למגבלות המינוף.

■ הכותבים הם, בהתאמה, שותף וסניור במחלקת המימון המורכב של PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם