ביטוחי מנהלים / צילום: Shutterstock/ א.ס.א.פ קרייטיב

ברבעון השלישי של 2018 הציגו פוליסות ביטוח החיים עם רכיב החיסכון הסוציאלי תשואה ממוצעת של 2.4%, שהובילה את הפוליסות האלה, שבהן מנוהלים יחד כ-316 מיליארד שקל של כספי ציבור, להציג תשואה נומינלית ברוטו של כ-3.8% בשלושת הרבעונים שחלפו מתחילת השנה.

עם זאת, התשואה החיובית הזאת טומנת בחובה מציאות לא מעודדת, שלפיה יש שתי אוכלוסיות מבוטחים: זו שרואה תשואה טובה יותר מהממוצע האמור; וזו שרואה תשואה רעה, כפי שידוע זה זמן וכפי שניבט באופן בלתי משתמע לשתי פנים גם מהנתונים העדכניים.

במה מדובר? ביטוחי המנהלים, שהם שם שיווקי מוצלח לפוליסות חיסכון פנסיוני שמוכרות חברות הביטוח במסגרת עסקי ביטוחי החיים שלהן, הן אפיק אחד מתוך שלושה אפיקי חיסכון פנסיוני "חדשים", שנקראים פנסיה צוברת. הייחוד העיקרי בעולם הפנסיוני הצובר הוא שהחוסך, ישראל ישראלי, מפקיד מדי חודש משכרו לפוליסה, כמו גם לפנסיה או לקופת התגמולים, כשבמקביל המעסיק שלו מפקיד גם כן, והסכום הזה צובר תשואה לאורך השנים, ובבוא היום - מהסכום שנצבר, נגזרת קצבת הזיקנה של המבוטח.

פערי תשואות לא זניחים

ואולם, עולם ביטוחי המנהלים של חברות הביטוח נחלק לכמה תיקי השקעה שונים מהותית. יש פוליסות ותיקות, שכנגדן יש אג"ח מיועדות ושנותנות ריבית מובטחת לחוסך, ויש פוליסות שמושקעות בשוקי ההון. הסוג השני נחלק לשתי קבוצות עיקריות, כשההשוואה בין התמורה שמקבלת האחת לתמורה שמקבלת השנייה היא הבעייתית.

בשנים 1992 עד 2003 מכרו חברות הביטוח את מה שנקרא "פוליסות משתתפות ברווחים". פוליסות אלה נקראות כך בשל מבנה דמי הניהול בהן, שכולל לצד דמי הניהול הקבועים ו"הרגילים" גם דמי ניהול שנגזרים מרווחי תשואה שנרשמים למבוטחים (ומכאן שמן, חברות הביטוח המשתתפות ברווחים). מדובר בתיקי חיסכון מצרפיים בכל חברה, שמנוהלים כמקשה אחת במה שנקרא מסלול כללי (במקרה זה, קרן י'), והן הפכו למסלולי הדגל של חברות הביטוח, שעליהם הן נבחנו בתחרות התשואות השיווקית. אגב, פוליסות אלה התבררו כרווחיות מאוד עבור חברות הביטוח, ובכל אופן, בשלב כלשהו הן בוטלו - כך שלקוחות חדשים אינם יכולים להצטרף אליהן מאז 2004.

או אז נפתחו לציבור פוליסות החיסכון בביטוחי החיים במסלולי ההשקעות. פוליסות אלה עדיין מנוהלות בשוקי ההון, אבל הן כבר מחולקות למסלולי השקעה - כלליים מרכזיים ולצדם מסלולים "מתמחים". אגב, עם השנים רשות שוק ההון שינתה במידה משמעותית את ההתייחסות למסלולים כלליים והפכה את החיסכון הפנסיוני לתלוי גיל. לפי שעה, בתחום ביטוחי המנהלים זה פחות אקוטי מאשר בשוקי הגמל וההשתלמות, ואף ממה שקורה בשוק הפנסיה החדשה.

ומה הבעיה שהארנו מקודם? בעוד התשואה הכוללת בכל תחום ביטוחי המנהלים עמדה ברבעון השלישי על 2.4% ומתחילת השנה על כ-3.8%, הרי שהפוליסות המשתתפות ברווחים, שבמוקד תשומת הלב בבחינת התשואות, הציגו בתקופות האלה תשואות ממוצעות של 2.6% ו-4.4%, בהתאמה, בעוד הפוליסות משנת 2004 ואילך (כל התיק, כולל המסלולים המתמחים) רשמו תשואות מקבילות של 2.2% ו-3%. אף שזה נראה פער זניח של שברי אחוז, הרי שהוא עקבי - ולאורך שנים זה הופך לפער ממש לא זניח.

אגב, הפער האמור נשמר לטובת תיקי הדגל של הפוליסות המשתתפות ברווחים אל מול המסלולים הכלליים (המקבילים) ב-6 מ-7 חברות הביטוח הפעילות בתחום (כשמנורה מבטחים היא היחידה שמנהלת את מסלול הדגל שלה מ-2004 בצמוד לתיק המשתתף שלה). הפער האמור נשמר בכל תקופות הזמן שבחנו ברמת החברות השונות: לשלושה הרבעונים הראשונים השנה, ל-12 החודשים האחרונים שהסתיימו בסוף ספטמבר, ל-3 השנים האחרונות מאותו מועד ול-5 השנים שתמו אז (להוציא מנורה מבטחים, שם הפער אינו קיים, ובתשואות השנתיות הממוצעות לתקופה של 5 שנים בהכשרה ביטוח, שם יש עדיפות למסלול הכללי מ-2004 ואילך).

מה זה אומר? בחברות אומרים כאינסטינקט שמדובר בפוליסות שונות ושיש חלוקה למסלולים מתמחים לפי מאפייני הלקוח. אבל, פער כה עקבי בין התשואה במסלול הכללי הראשי, שמדורג על ידי העיתונאים ואחרים, כמסלול הדגל המייצג, לבין התשואה במסלול הכללי בתיק, שפחות מדורג בפומבי, מעלה חשש שמדובר אולי גם במשהו אחר. \

מגדל מסכמת שנה טובה

כך או כך, מיהן חברות הביטוח הבולטות לחיוב בדירוגי התשואות שלנו לסוף ספטמבר 2018? מגדל, שנהנתה במיוחד מהשקעה ישנה בפתאל, אמנם רושמת שנה טובה עבורה, כשהיא מובילה את דירוג התשואות בקרן י' (המשתתפות ברווחים), הן ב-12 החודשים האחרונים והן מתחילת השנה. ואולם, שנייה לה בשתי התקופות הללו ניצבת מי שבאמת עומדת בפסגת התשואות בשוק הביטוח, עם הצטיינות עקבית כבר תקופה ארוכה - חברת הפניקס.

הפניקס מובילה את דירוג התשואות למסלולים הכללים שנפתחו לקהל מאז 2004 ואילך, וגם את דירוגי התשואות ל-3 ול-5 שנים אחרונות בשני תיקי ההשקעה האלה. את ההשקעות בהפניקס מנהל רועי יקיר, ואת השקעות העמיתים בהפניקס מנהל יניב כהן. במגדל מנהל ההשקעות הראשי הוא אסף שהם.

ומה עם שוק הפנסיה החדשה המקיפה, רגע לפני כניסתן של שתי קרנות "ברירת מחדל" נבחרות נוספות? באחרונה הכריעו משרד האוצר ורשות שוק ההון כי אלטשולר שחם ופסגות יצטרפו למיטב דש ולהלמן אלדובי, ויהפכו החל בנובמבר ליעד אוטומטי להצטרפות הציבור הרחב, בתנאים מיטיבים. התקווה של הרגולציה, ושל ראשי ארבע הקרנות שנבחרו, היא להצליח סוף-סוף להבקיע את חומת הדומיננטיות האדירה של חברות הביטוח הגדולות בתחום זה.

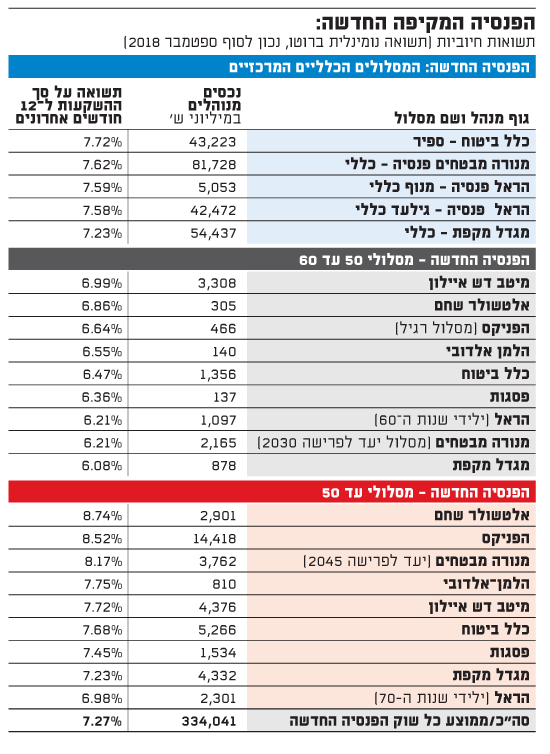

בינתיים, קרנות הפנסיה המקיפות החדשות, שמנהלות יחד נכסים בהיקף של כ-334 מיליארד שקל, מציגות ב-12 החודשים שהסתיימו בספטמבר 2018 תשואה ממוצעת של כ-7.27%. תשואה זו נסמכת על תשואה של 4.66% שרשמו הקרנות בשלושת הרבעונים הראשונים ב-2018, בממוצע, ותשואה של 2.7% שנרשמה ברבעון השלישי "בלבד". אגב, קרנות הפנסיה החדשות המקיפות שונות משאר אפיקי החיסכון "החדשים", מאחר והן נהנות מאג"ח מיועדות, בריבית קבועה וגבוהה של 4.86% ריאלי בשנה, שמהוות נתח ניכר מנכסיהן (בתלות בגיל החוסך).

כאמור, רפורמת החיסכון תלוי גיל ניכרת הרבה יותר בשוק הפנסיה החדשה. לכן, אנו מבצעים שלושה דירוגי תשואות: למסלולי גילאי עד 50, למסלולי גילאי 50 עד 60, ולמסלולים הכלליים הגדולים, שלא נחלקו לקבוצות גיל - ושמהווים יחד כשני שלישים משוק הפנסיה החדשה. אגב, בקבוצה השלישית יש מיעוט שחקנים - רק ארבע קבוצות ביטוח גדולות.

נתחיל מדירוג המסלולים הכלליים הגדולים, שם בולטת לחיוב הקרן של כלל ביטוח שמובילה, כשבמרחק קל ממנה ניצבת הקרן הגדולה בישראל, מבטחים החדשה. גם הקרנות של הראל לא רחוקות, כשדווקא הקרן הכללית של מגדל נמצאת מאחור, עם פער לא זניח.

ומה לגבי שני מסלולי הגילאים המובילות? בשני המקרים, מי שמובילה היא קרן שבבעלות בית השקעות, ולא בבעלות חברת ביטוח. בגילאי 50 עד 60 מדובר בהובלה של מיטב דש (שקלטה לתוכה את קרנות הפנסיה של איילון) כשאחריה אלטשולר שחם, שבמקום השני. במסלול גילאי עד 50, שהן הקהל העיקרי כעת של הקרנות, מובילה הקרן של אלטשולר שחם, כשאחריה הפניקס, שגם נראית טוב למדי בדירוגי הפנסיה.