עובדי עיריית דטרויט מוחים על הקיצוץ בפנסיות שלהם, 2013 / צילום: רויטרס, Rebecca Cook

הכתובת הזו בולטת מאוד על הקיר, והצונאמי שהיא מתארת כבר בדרך והוא ישטוף איתו לא רק את שוק ההון אלא גם את הפוליטיקה העולמית ואת היציבות הפוליטית המעורערת גם ככה בכל רחבי העולם המפותח.

זה יהיה המשבר הגדול מכולם: משבר הפנסיות.

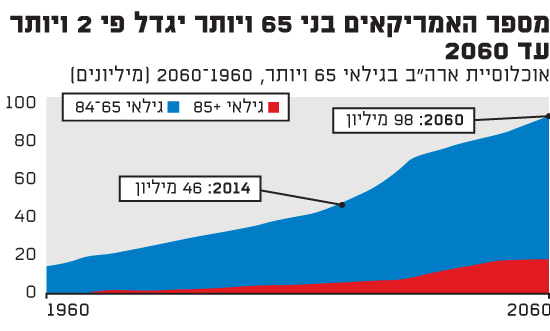

בשנות השלושים, כאשר נחקק חוק הביטוח הלאומי בארה"ב, נעה תוחלת החיים סביב גיל 64, הבטחה לא רעה לתוכנית שאמורה לגבות מס במשך כל חיי העובדים ולשלם תגמולים מגיל 65. בשנת 2018 עמדה תוחלת החיים על כמעט 80 שנה. גם שיעור המבוגרים באוכלוסייה גדל דרמטית.

לאחר תום מלחמת העולם השנייה החל תור הזהב של אמריקה, ובהתאם מספר הלידות גדל פלאים. בעוד שבשנות המשבר של שנות השלושים הילודה נפלה לכ-2.2 ילדים למשפחה, הרי בשנת 1946 היא קפצה לכ-3 ילדים למשפחה והמשיכה לטפס לממוצע שנתי של 3.3 ילדים למשפחה עד 1964, מביאה לעולם את הדור הגדול ביותר של אמריקאים, הבייבי בומרס.

היום חיים בארה"ב כ-76 מיליון בייבי בומרס והם מהווים כ-30% מאוכלוסיית אמריקה. הראשונים שבהם הגיעו לגיל 65 בשנת 2011, ומאז כ-10,000 מהם פורשים לפנסיה בכל יום.

הבייבי בומרס הם לא רק הדור הגדול ביותר באמריקה, הם גם הדור העשיר ביותר, שגדל בשנות הפריחה האמיתית והמדומה של המדינה וצבר כ-50% מסך העושר הלאומי. ביחד עם הדור שמעליו, "הדור השקט", אלו שנולדו לפני 1945, הם החזיקו בשנת 2017 כ-80% מסך העושר הלאומי.

ארבע תוכניות הפרישה של הבייבי בומרס

כדי להתכונן ל"שנות הזהב", כך מכונה משום מה התקופה שבה אדם מאבד בזו אחר זו את כל יכולותיו הפיזיות, השכליות והנפשיות, חסכו הבייבי בומרס בארבעה סוגים של תוכניות פרישה.

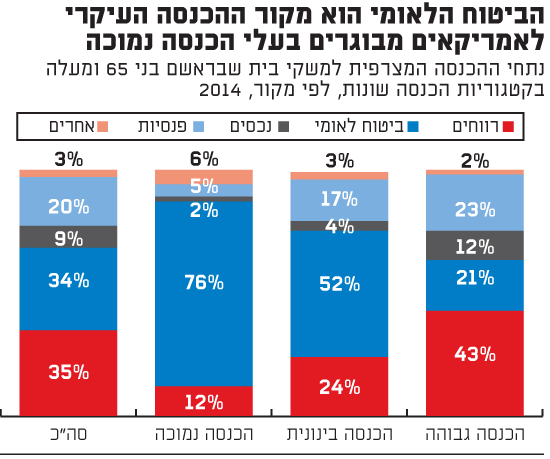

הראשונה היא הביטוח הלאומי - במשך כל שנות עבודתם מפרישים העובדים והמעסיקים האמריקאים סכומים של ממש לטובת הביטוח הלאומי. זה מצידו מתחיל לשלם לזכאים תקבולים מגיל 66 בממוצע, אם כי ניתן להתחיל למשוך קודם לכן סכומים מופחתים יותר. הסכום המשולם כקצבה תלוי במשך שנות העבודה והשכר, עד תקרה מסוימת. התשלום המקסימלי בשנת 2018 עמד על 2,788 דולר לחודש לאדם שפרש בשיא הגיל והיה בשיא ההשתכרות, אך התשלום הממוצע היה 1,404 דולר לחודש. הסכומים האלה כמובן גדלים בהתאמה במשפחות שבהן שני בני הזוג עבדו, ולפיכך שניהם זכאים לתשלום הקצבה.

האם זה סכום גבוה או נמוך? תלוי כמובן בעיני המסתכל. לפי נתוני הביטוח הלאומי האמריקאי, אצל 48% מהזוגות ו-69% מהבודדים מהווה משלום הביטוח הלאומי 50% ויותר מהכנסותיהם, ואצל 21% מהנשואים ו-44% מהבודדים מהווה התשלום 90% ויותר מהכנסותיהם.

מקור שני לקצבאות הוא תוכניות הפנסיה. כאלו כמעט לא קיימות עוד במגזר הפרטי, אלא בחברות ותיקות ולעובדים ותיקים, אבל הן פופולריות מאוד בקרב המועסקים במגזר הציבורי, קרי עובדי הממשלה הפדרלית, המדינות השונות, העיריות והמועצות המקומיות. התוכניות האלו מבוססות על תשלום קצבה קבועה, לפי מפתחות מסוימים, מיום הפרישה ועד אחרי המוות, משהו דומה לפנסיות התקציביות בישראל.

העובדים בחברות הפרטיות חוסכים בסוגים שונים של תוכניות לפרישה עם או בלי השתתפות המעסיקים, תוכניות המעניקות סוגים שונים של הטבות מס כדי לעודד חיסכון כזה.

המקור האחרון לכספי הפרישה הוא שאר סוגי החיסכון והנכסים שנצברו במהלך החיים, כמו מכספים, דרך נדל"ן ועד בית המגורים.

אנשים משנים את מנהגי ההוצאות שלהם במהלך חייהם. טעמים, צרכים ואפשרויות משפיעים וגורמים למשק בית ממוצע להיות בשיא תקופת ההוצאות בין גיל 35 ל-55. מגיל 55 ומעלה ההוצאות הולכות וקטנות ככל שהגיל עולה.

כך למשל, לפי המשרד לסטטיסטיקה משק הבית החציוני בגיל 45-54 הוציא כ-60,500 דולר לשנה, בעוד שמשק הבית החציוני בגילאי 65-74 הוציא כ-46,750 דולר, ירידה של 22%! במקביל שיעור ההשתתפות במעגל העבודה ובהתאם ההכנסות החדשות של קבוצת הגיל שמעל 65 צונחים דרמטית, מכ-65% השתתפות בין גילאי 55-64 לכ-19% השתתפות מעל גיל 65.

המסקנה הפשוטה מכל הנתונים האלו היא זאת: ככל שהאוכלוסייה תתבגר, הביקושים למוצרים כמעט מכל סוג יירדו והשימוש בחסכונות יעלה. במילים אחרות, הבייבי בומרס ימכרו יותר מניות ויקנו פחות מוצרים מהחברות שאת מניותיהן מכרו. ההשפעה של האטה ברכישות בשוק הריאלי בשילוב מכירה מתמשכת של מניות ואיגרות חוב על שוקי ההון ברורה, וזו תהיה מגמה רב שנתית עד שהדור הגדול הבא, המילניאלס, שנולדו בין 1981 ל-1996 ימלאו את החלל הזה, אם בכלל.

גירעון אקטוארי חמור? פשיטת רגל!

עד כאן הכלכלה הפשוטה, אך המציאות מסובכת וקשה פי כמה. ראשית, תוכניות הפנסיה הממשלתיות למיניהן, מהביטוח הלאומי ועד הפנסיות לעובדי המדינות והרשויות המקומיות, נמצאות בגירעון אקטוארי חמור, אם לא לכנות את המציאות בשמה - פשיטת רגל.

כך למשל, לפי הדוח של הביטוח הלאומי האמריקאי, הוא צפוי להגיע ליתרות אפס בקופתו בתוך 13 שנה, מיד לאחר פרישתו לפנסיה של הבייבי בומר האחרון. מכאן ואילך כל מה שיהיה לביטוח הלאומי לשלם לחוסכים הוותיקים הוא כספיהם של החוסכים החדשים, ואפילו אלו לא יכסו אלא כ-70% מהקיצבה המובטחת.

"הונאת פונזי", אגב, הוא שם נרדף למבנה כזה שבו המשקיעים החדשים מממנים את ההבטחות שניתנו למשקיעים הראשונים.

דע עקא, מצבן של קרנות הפנסיה של העובדים במדינות וברשויות חמור פי כמה. על פי מחקר שנערך באוניברסיטת סטנפורד ואשר בחן 649 תוכניות פנסיה, אף לא עיר או מדינה אחת שנחקרו הייתה מאוזנת ביחס לחובותיה לקרנות הפנסיה של העובדים. סך הגירעון בקופות הפנסיות של העיריות והמדינות מגיע כדי משהו שבין 4 ל-6 טריליון דולר, ומשקל ההתחייבויות האלו על השירותים לאזרחים ועל רמת המיסוי תלך ותגדל.

בניגוד לממשלה הפדרלית שיכולה להדפיס את חובותיה וכן למסות את אזרחי ארה"ב באשר הם ברחבי הגלובוס, השלטון המקומי לא יכול לעשות אף אחד משני אלה, וכל שנותר לו הוא למסות את הנדל"ן שבשטח שיפוטו ולהטיל מס מכירות (בדומה למע"מ) על העסקאות הקמעוניות שבשטחו.

המיסוי הזה ילך ויגדל בשנים הבאות שעה שהמדינות והעיריות מנסות להתמודד עם החור הענקי שבקרנות הפנסיה שלהן, את המגמה רואים כבר עכשיו. בממוצע, שיעור מסי הרכוש בארה"ב, שהעיקרי בהם הוא מס על דירות ובתי מגורים, עלה בשנת 2017 בכ-6%, לפי אטום דאטה סולושנז (ATTOM Data Solutions ) . אך במדינות ובערים עם חורים גדולים במיוחד, כמו אילינוי, ניו ג'רזי ושיקגו, המספרים היו גדולים פי כמה. באילינוי למשל, גדל מס הרכוש על דירות ובתי מגורים בעשרים השנים האחרונות פי 3.3 ממה שגדלה ההכנסה החציונית של משק בית במדינה. ובג'רזי סיטי, ניו ג'רזי, עלה המס על הבית הממוצע בשנה שעברה מ-16,500 דולר לשנה לכ-29,000 דולר לשנה בגין הערכה מחדש של ערך הבית שעשתה הרשות המקומית (מס הרכוש נגזר כחלק משווי הבית).

אין צורך לומר כי גידול בשווי הנכס על הנייר אינו מייצר הכנסה, ואילו גידול במס מייצר הוצאה מיידית. כל אלו דוגמאות בולטות אך בשום אופן אינן יוצאות מהכלל.

אגב, הואיל ומדובר במס, ההתייקרויות האלו אינן נכללות בחישוב עליית המדד, קרי האינפלציה, אף שהן כמובן פוגעות בהכנסה הפנויה. וכך הן מותירות את המשך הגידול בחובות משקי הבית, שגדל מכ-2.5 טריליון דולר לכ-4 טריליון דולר בשמונה השנים האחרונות, כדרך הנבחרת, אם לא היחידה הקיימת, לשמירת רמת החיים.

הבור התקציבי העמוק של פאלו אלטו

ההתחייבויות הפנסיוניות והגירעונות העצומים שהן גורמות אינם רק נחלת ערים גדולות כמו שיקגו, אלא גם של עיירה קטנה ועשירה בת 65 אלף תושבים בשם פאלו אלטו היושבת במרכז עמק הסיליקון.

בשיאה של בועה 3.0 ועם גבייה ממוצעת של מס רכוש בגובה של כ-25 אלף דולר לשנה לבית, יש לעירייה, כך על פי חבר המועצה אריק פילסת' (Filseth) "כמעט מיליארד דולר של התחייבויות עבור הפנסיות והביטוח הרפואי של הפנסיונרים של העירייה". החישוב האקטוארי נעשה לפי הנחת החזר שנתי על ההשקעות של 7% למרות שברור שההחזר הרב שנתי נמוך בהרבה, זה של עשר השנים האחרונות היה בממוצע 4.39%. אם במקום 7% יחושב ההחזר לפי 6.2%, כפי שהמליצה חברת הייעוץ ווילשייר אסוסייאטס, יהיה לעירייה הזאת, על פי דיווחיה היא, גירעון תקציבי של 11 מיליון דולר לשנת 2019 וגירעונות דומים בכל אחת מן השנים הבאות. זאת בהנחה כמובן שהבועה תמשיך להתקיים ללא הפרעה ועימה ההכנסות הצפויות ממסים על מכירות קמעונאיות.

בעיריות גדולות המחיר יכול להיות מגוון יותר. בשנתיים שהסתיימו בדצמבר 2016 הפשעים האלימים בלוס אנג'לס גדלו ב-38% בהשוואה לשנים הקודמות. כך כותב אחד העיתונים המקומיים: "אחד ההסברים הוא שבעוד שאוכלוסיית העיר גדלה מספר השוטרים הצטמצם. בעוד שמספר השוטרים שהעיר זקוקה להם הוא כ-12,500, מספרם ירד מתחת ל-10,000. אחת הסיבות העיקריות לכך היא הפנסיות. אלו כיום אוכלות כ-20% מהתקציב, גידול מ-5% רק לפני 15 שנה".

לוס אנג'לס אינה לבד. גם התשתיות בניו יורק הולכות ומתדרדרות. מערכת הרכבת התחתית למשל סובלת היום מיותר מ-70,000 איחורים בחודש, גידול של פי שלושה לעומת לפני חמש שנים. העובדה הזאת מתכתבת היטב עם העובדה שמאז 2014 העירייה הוציאה יותר על תשלום פנסיות מאשר על בניית בתי ספר, השקעה ברכבת התחתית, פארקים, גשרים ושאר מבני ציבור גם יחד.

המחזה של שוטרים, מורים ושאר עובדי ציבור נלחמים בבעלי הבתים על שיעורי המס ורמת השירותים לא יהיה מלבב, גם לא התספורות שיעשו לבעלי איגרות החוב המוניציפליות ושל המדינות.

בכמה פשיטות רגל מקומיות, שכבר התרחשו, והמכונות צ'פטר 9, איבדו אלו בין 25% ל-90% מכספם. למשל, בפשיטת הרגל של העיר דטרויט, הגדולה מסוגה עד כה בהיסטוריה של אמריקה, איבדו עובדי העירייה כ-18% מזכויותיהם הפנסיוניות, והנושים למיניהם, כולל בעלי איגרות החוב המוניציפליות איבדו בין 25% ל-86% מכספם. בסטוקטון, קליפורניה, איבדו בעלי איגרות החוב המוניציפליות כ-50% מכספם, על פי דיווח של סוכנות הדירוג מודי'ס.

מה יקרה כששוק המניות יירד?

אך הבעיה האמיתית גדולה יותר. ההתחייבויות לפנסיונרים קבועות, אך היכולת לשלמן והנחות ההחזר, העומדות כאמור על 7% לשנה, בנויות על שוק המניות.

כ-58% מנכסי קאלפרס, קרן הפנסיה של עובדי הציבור בקליפורניה, אחת הגדולות שבקרנות הפנסיה באמריקה, מושקעים בשוק המניות, באופן ישיר או בעקיפין. ומה אם שוק המניות יחזור על תבנית התנהגותו במאה הנוכחית של בועות ופיצוצים? מה אם 2019 תהיה דומה יותר ל-2000 ול-2008 מאשר ל-2017? יתר על כן, הגידול הנמשך במספר הפורשים והצורך לשלם להם את ההתחייבויות הפנסיוניות הם לבדם יביאו להיצעים מתמשכים בשוקי ההון.

הבעיה המתוארת אינה אמריקאית בלבד. לפי דוח של סיטיבנק משנת 2016 שסקר את 20 המדינות הגדולות של ה-OECD, יש למדינות האלו גירעון מצטבר של 78 טריליון דולר במימון הפנסיות הציבוריות שלהן. סכום זה הוא כמעט פעמיים כל החוב הממשלתי הרשמי של אותן מדינות.

הקומבינציה של השינוי הדמוגרפי המשמעותי עם התחייבויות פנסיוניות שאינן בנות קיימא, אשר חולקו והובטחו ביד נדיבה לאורך השנים, תביא לירידה נמשכת בכוח הקנייה של כל אמריקאי. זאת בשעה שמשלמי המסים ייאלצו לשלם לפחות חלק מההתחייבויות האלו, ובמקביל הכנסות הפנסיונרים, כמו גם בעלי איגרות החוב, יזכו לתספורת, והכנסותיהם ייפלו באופן משמעותי ממה שהם צופים ומתכננים לקבל.

הזעזוע הפוליטי שתספורת אצל הפנסיונרים תגרום והזעם שיתעורר בקרב עשרות מיליוני מצביעים אינם זקוקים להסבר, גם לא תוצאותיהם. ירידה כזו בכוח הקנייה יחד עם הצמצום הטבעי של הפנסיונרים בהוצאותיהם יביאו כמובן להקטנה נמשכת בהוצאה הצרכנית וממילא ברווחי רוב החברות ובערך מניותיהן.

אם לא די בכך, הפיכת הדור העשיר באמריקה וקרנות הפנסיה שלו מ"נטו חוסכים" לנטו צורכי חיסכון תביא גם היא להיצעים מתמשכים בשוקי ההון, מה שילחץ את הריבית עוד יותר כלפי מעלה ואת מחירי המניות עוד כלפי מטה. התהליך הזה יהפוך ל"סחרחרת מוות" שתזין את עצמה שעה שעוד ועוד חוסכים יבקשו לחלץ ראשונים את כספם, שלו יזדקקו לעצם מחייתם בעת זקנה, מהשוק היורד.

האם מכונת ההדפסה של הפדרל ריזרב תוכל הפעם לעזור? האם הדפסת כסף מסיבית של הממשלה תציל את המצב? תשאלו את החוסכים ביפן, בית האבות של העולם. שם הדפיס הבנק המרכזי מאז קריסת השווקים בסוף 1989 שבה עמד מדד הניקיי על כ- 39,000 נקודות, כ-4.5 טריליון דולר והממשלה הגדילה את חובותיה פי 4 לכ-12 טריליון דולר, מעל 250% מהתמ"ג. ועדיין, כ-30 שנה מאוחר יותר, המדד יושב באזור 22,000 נקודות, כעשרים שנה מתוכן אף מתחת לממוצע של 16,000 נקודות.

■ הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com