מנכ"ל אמזון, ג'ף בזוס / צילום: Reuters, Joshua Roberts

בבוקר אביבי בחודש מאי 1910 הובא מלך אנגליה אדוארד השביעי למנוחת עולמים. מסע ההלוויה של בנה הבכור של המלכה וויקטוריה היה אירוע חברתי רם מעלה שמשך אליו את כל אצולת אירופה ומלכיה, רבים מהם קרובי משפחתו של המנוח.

היטיבה לתאר זאת ההיסטוריונית ברברה טוכמן בספרה "אוגוסט" 1914: "כה מרהיב היה המחזה בבוקר העשרה במאי 1910 כאשר תשעה מלכים רכבו בהלווייתו של המלך אדוארד השביעי, וההמון, ממתין לבוש שחורים, לא יכול לעצור את הערצתו. בשלשות רכבו התשעה החוצה משער הארמון, מאחוריהם יותר מארבעים יורשי עצר ומלכות, ובעקבותיהם שגרירים לרוב. ביחד הם ייצגו את השמנה והסולתה של שבעים אומות. פעמון הביג-בן צלצל תשע בבוקר ומסע ההלוויה עזב את הארמון. אך שעון ההיסטוריה הצביע דווקא על שקיעה. השמש של העולם הישן שקעה והלכה בזוהר של הוד והדר שלא תראה עוד לעולם".

לא חלפו עשר שנים ומדינותיהם של תשעת המלכים, רבים מהם כאמור קרובי משפחה, השתנו ללא היכר. שלוש אימפריות ששלטו במשך מאות שנים על רוב שטחי העולם, רוסיה, טורקיה העותומנית והאימפריה האוסטרו-הונגרית, התפוררו, ושתי אימפריות אחרות - בריטניה וצרפת, החלו לחשב את קיצן לאחור.

רבים מבני האצולה הישנה התפזרו לכל עבר ללא רכוש ושררה, מחפשים מקלט מפני הרוחות החדשות. כוחות חדשים, פנימיים ובינלאומיים, עלו ובאו למרכז הבמה, ושלטו בעולם החדש, לרע ולטוב. האצולה הקיימת, משרתיה ומבני הכוח שלה היו כמובן האחרונים להרגיש את השינוי הממשמש ובא, כמו גם את העובדה שהעולם שבנו סביבם ואשר התקיים לאורך תקופה כה ארוכה, שוב אינו בר קיימא.

האם העולם כפי שהוא מוכר היום עומד לקראת שינוי תהומי כמו זה שהתרחש לפני יותר ממאה שנה?

העידן החדש של הכסף

פאסט פורוורד ל-1971: הנשיא ריצ'רד ניקסון מבטל את הקשר בן 6,000 השנים בין הכסף, אמצעי התשלום, לבין הזהב, המתכת, ומביא לעולם את העידן שיכונה בהיסטוריה "תקופת כסף הפיאט". עידן שבו כל הכסף בעולם מיוצר על ידי הבנקים המרכזיים מן האוויר ועל ידי הבנקים המסחריים, בדמות חוב.

כשנכנס ניקסון לבית הלבן עמדה האינפלציה בארה"ב על כמעט 5%, תוצאה של הגירעונות הגדולים למימון המלחמה בווייטנאם והתוכניות החברתיות הגדולות של הנשיא לינדון ג'ונסון. אף שמקור האינפלציה היה בהגדלת כמות הכסף, פנה ניקסון לפתרון פופוליסטי הרבה יותר והחיל ב-1971 צווים נשיאותיים להקפאת שכר ומחירים בניסיון לעצור את האינפלציה. בטווח הקצר האמצעים האלה הועילו והנשיא הצליח להיבחר לכהונה שנייה בסוף 1972.

לעומת זאת, באותה שנה הבנק המרכזי האמריקאי דווקא נקט מדיניות מרחיבה. הוא הוריד את הריבית והגדיל את "בסיס הכסף" בכ-10%.

הלחצים האינפלציוניים החלו להתפרץ לאחר הבחירות ועימם הגיעו גם התוצאות של הניסיון לשלוט בשוק באמצעות צווים נשיאותיים. מחסור במזון החל להתפשט שעה שחקלאים העדיפו להטביע תרנגולות מאשר למכור אותן בהפסד. הצווים ויעילותם התפוררו והלכו, ובשנת 1973 האינפלציה כבר עמדה על 8.8%. היא המשיכה וגדלה לאורך כל העשור גם לאחר שניקסון התפוטר מהנשיאות, ועד 1980 הגיעה האינפלציה בארה"ב ל-14.8%.

המיתוס שנתקבע מאז, כאילו משבר הנפט של אחרי מלחמת יום הכיפורים גרם לעשור של אינפלציה היה אך זה, מיתוס. כפי שסיכם ה"וול סטריט ג'ורנל" במאמר המביט לאחור על התקופה: "אופ"ק (איגוד יצרניות הנפט) קיבל את כל הקרדיט על מה שארה"ב גרמה לעצמה" .

בסוף שנות השבעים, כשנראה שהדברים יוצאים משליטה, מינה הנשיא ג'ימי קרטר את פול וולקר לתפקיד יו"ר הפדרל ריזרב. וולקר, שנכנס לתפקידו באוגוסט 1979, לא היסס והעלה את הריבית הבסיסית עד שהגיעה בתוך זמן קצר ל-21.5%.

תגובות הפוליטיקאים והציבור העסקי לא איחרו לבוא. וולקר הפך למטרה להתקפות אישיות רבות בגין המיתון המיידי שמדיניותו הביאה, אך וולקר נותר בשלו, עמד לבדו בפרץ ומנע מארה''ב להתדרדר להיפר-אינפלציה בסגנון רפובליקת וויימר.

בתוך שנתיים האינפלציה נשברה. בשנת 1983 המשק האמריקאי חזר לצמוח, ואף הגיע לכדי גידול של 7.2% ב-1984. עד 1986 האינפלציה נפלה לכ-2%, ובאוגוסט 1987 סיים וולקר את תקופת כהונתו ופינה את מקומו לממשיכו אלן גרינספן.

על פניו נראה גרינספן ככלכלן קלאסי שמבין את הסיכונים הכרוכים בייצור לא מרוסן של כסף. בשנת 1966 הוא אמר: "תחת סטנדרט הזהב כמות האשראי שכלכלה יכולה לייצר, מוגבלת... אך נטישת סטנדרט הזהב מאפשרת ... למערכת הבנקאית לייצר כמות בלתי מוגבלת של אשראי". גרינספן הוסיף והתבטא: "תקציבים גירעוניים הם מזימה להחרמה של עושר (כי הם יוצרים אינפלציה), ולכן סטנדרט הזהב מגן על זכויות הקניין... ומכאן נובע האנטגוניזם של אוהבי המדינה הגדולה לסטנדרט זה" . בהזדמנות אחרת אמר גרינספן כי "רמת האינפלציה האידיאלית לצמיחה וגידול היא אפס".

אך לא חלפו שלושה חודשים ממינויו והיו"ר החדש הועמד במבחן. באוקטובר 1987, בתגובה לאירועים עולמיים, החלה הבורסה בניו יורק ליפול. ב-19 באוקטובר מדד הדאו ג'ונס צנח בשיעור הגדול מעולם, יותר מ-22% ביום אחד. גרינספן נלחץ, והפד מיהר והוריד את שערי הריבית.

אופציית הפוט של גרינספן

שמירה על שערי המניות והגנה על המשקיעים לא נכללו בין תפקידי הבנק המרכזי, וזה אכן מעולם לא עסק בכגון אלו. שינוי זה במדיניות שהנהיג גרינספן יכונה מכאן ולעד "אופציית הפוט של גרינספן" (אופציית פוט מקנה למשקיעים זכות למכור מניה במחיר מסוים קבוע מראש).

מה שעומד מאחורי השם הזה הוא ההבנה כי מעתה ואילך הפדרל ריזרב ייחלץ לעזרת המשקיעים יהיו הסיכונים והמחירים בשוק אשר יהיו, וכי מעתה המדיניות המוניטרית לא תאפשר לשוק המניות להתנהג כשוק חופשי אלא כשוק המובטח על ידי המדינה. אוקטובר 1987 היה אפוא נקודת מפנה, ושוק המניות הפך מאז לנכס מוגן.

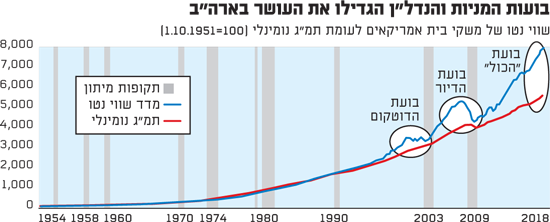

במחצית 1989 עמדה הריבית הבין-בנקאית על 9.81%. מכאן ואילך היא התחילה לצנוח עד שהגיעה ל-0% כעשרים שנה אחר כך. עם הצניחה הנמשכת בריבית ועם הכרת המשקיעים באופציית הפוט של גרינספן, החלו המניות לפרוח. הגידול העצום באשראי ובכמות הכסף, מ-10 טריליון דולר ב-1987 לכ-70 טריליון דולר כיום, תוצאה של מדיניות הריבית האמורה, היטיב מאוד עם שוק המניות, ועם העשירון העליון שממנו באים רובם המוחלט של המשקיעים בו.

מדיניותו המוניטרית של גרינספן נמשכה תחת מחליפו בן ברננקי. מינוי ברננקי ליו''ר הפד היה דומה למינוי פרופסור מצטיין להיסטוריה צבאית לתפקיד הרמטכ"ל. בניגוד לגרינספן, ברננקי היה נאיבי ודרש טוב, אלא שהבנתו את המציאות הייתה מוגבלת ביותר. אפילו באוגוסט 2008 הוא עדיין לא ראה את הפיל שבחדר אף שהוזהר על ידי רבים.

לפי תפיסת העולם של ברננקי היה כלי אחד בארגז הכלים, הדפסת כסף. הוא התבטא בנדון פעמים רבות, באחת הידועות שבהן אמר: "לממשלת ארה"ב יש טכנולוגיה הקרויה מכונת הדפסה אשר מאפשרת לה לייצר כמה דולרים שהיא חפצה בלא כל עלות...". בעקבות הנאום הזה הוענק לברננקי הכינוי "הליקופטר בן", על שם הביטוי של הכלכלן מילטון פרידמן על פיזור כסף מהליקופטרים. לאחר המשבר של 2008, שברננקי היה אחד מהאחראים הראשיים לו, מכונת הדפוס החלה לעבוד שעות נוספות.

האזרח הקטן משלם בגדול

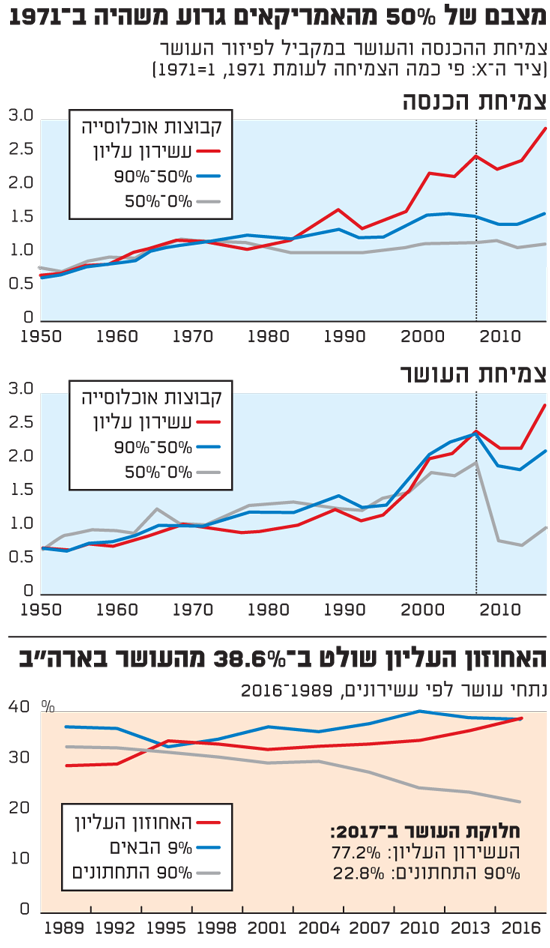

אולי ברננקי צודק וייצור הדולרים לא עולה לממשלה דבר, אך לאזרחי הרפובליקה שאינם נמנים עם העשירון העליון הוא עלה גם עלה. במחקר מפורט שפירסם משרד הפדרל ריזרב של מינסוטה לפני כמה חודשים הם הגיעו למסקנה המדהימה הבאה: "בשנת 2016 קרוב למחצית מאוכלוסיית אמריקה היא בעלת פחות עושר ממה שהיה לה בשנת 1971".

גם ההכנסה הריאלית לשעה וההכנסה למשק הבית החציוני לא עלו כלל, וקרוב לוודאי ירדו, מאז 1971, זאת למרות שהתוצר של המשק כולו עלה במונחים ריאליים ביותר מפי שלושה.

להיכן הלך כל העושר הזה? מחקר אחר של הפדרל ריזרב (ראו תרשים) מצביע בבירור: נכון ל-2016 (מאז הנתונים קרוב לוודאי החריפו), האחוזון העליון שולט בכ-38.6% מהעושר, ביחד עם 9% הבאים, העשירון העליון שולט בכ-77.2% מהעושר באמריקה. כל 90% הבאים שולטים יחדיו בכ-22.8%. במילים אחרות, בבעלות העשירון החציוני, מתוך ה-90% התחתונים, כ-2.5% מהעושר לעומת 77% שבבעלות העשירון העליון. 77% לעומת 2.5%, קרי פי שלושים, ועדיין יש עוד ארבעה עשירונים במצב יותר גרוע.

כל הסטטיסטיקה הזו מתבטאת בכך שילדי תשעת העשירונים התחתונים לא יכולים לזכות בהשכלה אקדמית - המפתח להצלחה בחברה האמריקאית, ללא הלוואות כבדות. אלו עומדות היום על הסך המצטבר של כ-1.6 טריליון דולר, ובהם נושאים כ-44 מיליון אמריקאים עם הלוואה ממוצעת של 37.172 דולר. זו גם הסיבה ששיעור רוכשי הבתים מאותה אוכלוסייה נמוך באופן משמעותי משיעורם אך לפני עשרים ושלושים שנה.

אך לא רק הצעירים סובלים מהירידה בערך הכסף מחד ומהגידול הלא פרופורציונלי בערך הנכסים, מאידך. שניהם צדדים לאותו מטבע של "ייצור דולרים בלא כל עלות", כלשון ברננקי.

גם המבוגרים יותר, אלו שאינם נמנים עם העשירון העליון, סובלים. על פי מחקר שערכה חברת הפיננסים מגניפיי-מאני (MagnifyMoney), נכון ליוני 2018 למשק הבית החציוני באמריקה סך חסכונות מזומן, כולל חשבונות לפרישה, בשווי 11,700 דולר, ובחשבונו של החציון של האחוזון העליון כ-1.2 מיליון דולר.

כל העושר העצום הזה, יותר מ-100 טריליון דולר לסוף הרבעון הראשון של 2018, מתרכז בעיקר בידי פחות מאחוז אחד של האוכלוסייה. נכון לספטמבר 2018, שלושת האמריקאים העשירים, ביל גייטס, ג'ף בזוס ווורן באפט, היו בעליו של יותר עושר מאשר ה-50% מאוכלוסיית המדינה.

כל העושר חסר התקדים הזה מקורו בעיקר בשוק המניות המנופח ובכספי ההרחבה הכמותית ובועת האשראי. וכל העושר המרוכז הזה הולך ומפורר את הרקמה החברתית והדמוקרטיה באמריקה, אך לא רק בה.

הכוחות שמתחת לפני השטח

מתחת לפני השטח בכל העולם המערבי פועלים כוחות דומים, והפערים בין ההמונים לאליטות הנמנות כולן עם העשירון העליון, ורובן אף עם האחוזון העליון, הולכים וגדלים.

לא רק "חוזי שחורות רדיקלים" מבחינים בכך. אפילו איש ממסד כמו פול וולקר בן ה-91, המבוגר האחראי האחרון שכיהן בפדרל ריזרב, הצהיר לאחרונה: "אני רואה בלגן גדול בכל מקום, כולל חוסר כבוד וחוסר אמון בסיסי במוסדות המדינה. הפדרל ריזרב ללא כיוון, ווושינגטון נשלטת על ידי העשירים (פלוטוקרטס). הדברים באמת במצב גרוע, איך אפשר לנהל דמוקרטיה כאשר אף אחד אינו מאמין בהנהגה?"

כמו הילארי קלינטון אשר עד היום אינה מבינה מדוע היא הפסידה את הבחירות, כמו הנשיא הצרפתי עמנואל מקרון שמופתע מהמחאה בארצו וממהר להבטיח העלאות שכר (מאיפה?), כל "פורום דאבוס" אינו מבחין עדיין בסדקים.

כפי שאמרה ברברה טוכמן בספר אחר, "ראי רחוק", על המאה ה-14 מרובת הסער והמהומה: "הסדקים במבנים ישנים ומפורסמים הם איטיים ופנימיים, ובכל העת הזו (בינתיים) החזית (הפָסָאדָה) מחזיקה מעמד".

הזעזועים בכלכלה ובשוקי ההון בשנים הבאות, 2019-2021, יחריפו את המגמות האלו. או אז רפורמטורים מתוך הממסד סטייל מקרון ימצו את עצמם, ואל נתפלא אפוא אם למשל נראה את מרין לה-פן בארמון האליזה ב-2022.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com