קונים לקראת חג המולד בקניון בברלין. האטה גלובלית תסכן את יכולת פירעון החובות בכל העולם / צילום: Fabrizio Bensch, רויטרס

כך דיווחה סוכנות החדשות הפיננסיות בלומברג לאחרונה: "על פי דוח משרד האוצר האמריקאי, בחודש נובמבר רשמה ממשלת ארה"ב את הגירעון הגדול ביותר לחודש זה מעולם. הוצאותיה היו כמעט כפולות מההכנסות וקפצו ב-18% לכ-411 מיליארד דולר. בה בשעה ההכנסות (ממסים) כמעט לא השתנו ועמדו על כ-206 מיליארד דולר. הגירעון עמד אפוא על כ-205 מיליארד דולר בנובמבר, לעומת 139 מיליארד דולר גירעון בנובמבר אשתקד. בחודשיים הראשונים של שנת הכספים אשר התחילה ב-1 באוקטובר הגירעון גדל ל-305.4 מיליארד דולר לעומת 201.8 מיליארד דולר באותה תקופה בשנה שעברה. ההוצאות על הצבא גדלו ב-18% לעומת התקופה המקבילה אשתקד, וההוצאות על הריבית בגין החוב גדלו בכ-7% בהתאמה".

הנה כי כן ההבטחה כי קיצוצי המס מהשנה שעברה ישלמו בעד עצמם מהגידול והצמיחה במשק ומהעלייה הגדולה בגביית המסים התבררו כעורבא פרח.

כל זה לא צריך להפתיע כמובן. הצבענו על כך בעבר. הבטחות מעין אלו אינן חדשות, כמו גם התוצאות האמיתיות בשטח. בקצב הזה, ובלי להביא בחשבון את ההאטה, שלא לומר מיתון, הצפויים בשנה הבאה, יעבור הגירעון הממשלתי את רף טריליון הדולר כבר ב-2019, סכום שהפרשנים ומשרד התקציבים של הקונגרס ציפו לראות רק ב-2020 או ב-2021.

למען האמת אין להתפלא כלל אם הגירעון יהיה אפילו 1.2 או 1.3 טריליון דולר כבר השנה. בקצב הזה גירעון הממשלה הפדרלית לבדה יהיה כפול מכל הגידול הצפוי במשק בשנה הקרובה, ועדיין לא הבאנו בחשבון את הגידול בחוב של שאר הסקטורים הצפוי לעמוד על כטריליון דולר נוספים.

במקביל לזינוק בגירעונות הממשלה הפדרלית הנראים כיוצאים לחלוטין משליטה, הסימנים להאטה כלכלית ניכרים בכל פינה במשק האמריקאי. שוק הנדל"ן הגדול והמשמעותי אשר פרח וצמח לאורך השנים האחרונות כתוצאה ממדיניות הריבית האפסית החל להתקרר בחודשים האחרונים כמעט בכל מיקום בארה"ב.

שוקי הנדל"ן והרכב התקררו

לפי דיווחים של ארגון המתווכים הלאומי (National Association of Realtors, בארה"ב כמעט כל נכס נמכר באמצעות מתווך), מכירות בתים "יד שנייה" נפלו בכ-2.4% מאז האביב בהשוואה לשנה שעברה, זאת למרות הגידול במלאים. בהתאם יורדים המחירים.

על פי מחקר של חברת הנדל"ן רדפין (Redfin), מחיריהם של 28.7% מהבתים שהוצעו בחודש אוקטובר לרוחב כל השווקים העיקריים בארה"ב הורדו בניסיון להשיג קונים. זהו שיעור הורדת המחיר הגבוה ביותר מאז שרדפין החלו לאסוף נתונים אלו בשנת 2010.

אחת הסיבות העיקריות להורדת המחירים היא ירידה בביקושים, כ-10% פחות קונים. על פי מחקר שערכה לא מזמן ענקית המשכנתאות פאני מיי, מספר האמריקאים הסבורים כי עכשיו זהו זמן טוב לקנות נדל"ן ירד לשפל של 21% בעוד מספר הסבורים שעתה זמן טוב למכור עלה ל-35%. אחת הסיבות לשינויים האלו היא העלייה בריבית וממילא העלייה במחירי המשכנתאות, שהתייצבו על הרמה הגבוהה ביותר זה שמונה שנים.

שוק הנדל"ן האמריקאי אינו לבד. גם שוק הרכב מתקרר במהירות. על פי דוח של US News and World Report ממאי 2018, "רוב יצרני המכוניות דיווחו על עוד חודש של ירידה במכירות באפריל. שוק המכוניות ממשיך את מה שאנליסטים רבים מכנים התקררות רחבת היקף של השוק שהיה לוהט במשך שנים".

היחלשות של המשק האמריקאי תעמיק את הגירעון עוד יותר שעה שההכנסות ממסים ייפלו גם הן. המחזור הכלכלי ילך ויתקרר בדיוק בשעה שהמחזור הפוליטי, לקראת הבחירות של 2020, ילך ויתחמם. לפיכך יש לשער שהממשל יבקש "להמריץ" את המשק. המרצה כזו רק משמעות אחת לה - הגדלת הגירעון והוצאה מסיבית של כספים. בנסיבות כאלו לא נתפלא אם הגירעון יגדל עד קרוב ל-1.4 מיליארד דולר עוד ב-2020.

ההאטה במשק תגביר את הלחצים, הבלתי קונבנציונליים כבר היום מצדו של נשיא ארה"ב בכבודו ובעצמו, על הבנק המרכזי לעצור את העלאת הריבית, אם לא להורידה.

אך לא הממשלה ולא הבנק המרכזי יכולים להציל את המצב. להיפך, הממשלה והבנק המרכזי יכולים להציף את המשק בכסף זול ולנפח בועה בוול סטריט, אך הם לא יכולים לייצר אפילו מוצר אחד שמישהו ירצה לשלם עבורו מרצון או לשכנע חברה אחת לשפר את השירות ללקוחותיה ואת איכות מוצריה או להגדיל את היעילות והתפוקה ואת שכר העובדים. הממשלה גם לא יכולה לשכנע את אמריקה לקנות "אדום-לבן-כחול" אלא רק לנסות להכריח את האזרחים לקנות מוצרים יותר יקרים ופחות טובים, שהם אינם רוצים בהם לו יכלו לבחור בחופשיות.

הבנק המרכזי משפיע על שערי הריבית לטווח הקצר. בשבוע שעבר העלה הפד את הריבית בעוד 0.25% לרמה של 2.5% ואותת על האטה בקצב ההעלאות ועל הסתפקות בשתי העלאות נוספות ב-2019.

אך הריבית לטווח ארוך, שבסיסה בריבית על איגרות החוב הממשלתיות ל-10 שנים, לא נקבעת על ידי הבנק המרכזי אלא על ידי השוק. כעת הריבית הזאת מסתובבת באזור 3% ויש לצפות שהיא תישאר באזור הזה ואף תרד בטווח הקצר שעה שעוד ועוד כספים יעזבו את שוק המניות המתקרר והולך.

אך לא לעולם חוסן. הגידול העצום בגירעון והביקוש לאשראי מצד הממשלה, אשר תצטרך לממן כ-4 טריליון דולר של חוב חדש בשלוש השנים הקרובות, וכן למחזר חוב של 9.2 טריליון דולר המגיע לפירעון עד מחצית 2022, כמחצית ממנו בשנתיים הבאות, ידחפו את שערי הריבית מעלה מעלה. להערכתנו היא תגיע עוד לפני תום הקדנציה (הראשונה?) של טראמפ לאזור 4%.

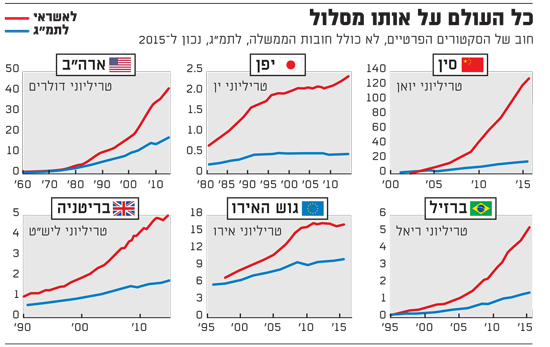

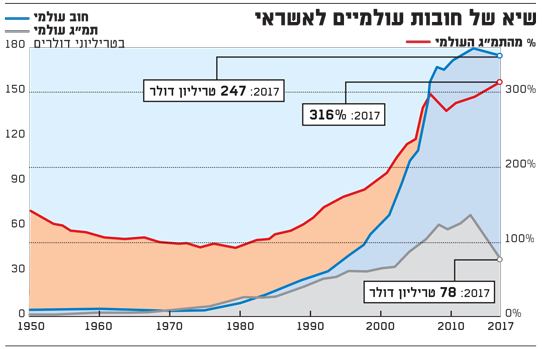

260 טריליון דולר חוב עולמי

לא רק ממשלות העולם יגדילו את הביקוש לאשראי. חובות החברות באמריקה הוכפלו בעשור האחרון והם עומדים כעת על כ-9 טריליון דולר. כמעט 5 טריליון דולר מתוכם יעמדו לפדיון ולמיחזור עד 2023. מתוך זה כ-1.55 טריליון דולר של חוב בדרגה נמוכה, המכונה אג"ח זבל. אגב, הסקטור בעל החובות הגבוהים ביותר הוא גם המסוכן מכולם, סקטור הטכנולוגיה.

עד מחצית 2019 יחצה החוב של כל המשק האמריקאי את רף 72 טריליון הדולר, והחוב העולמי יטפס קרוב ל-260 טריליון דולר.

חוב מאפשר להקדים להיום את מה שהיינו אמורים לצרוך מחר. חוב שואב את כל הרווחים מעבודה, מייצור ומהחדשנות של מחר והופך אותם למקורות שבהם אנחנו משתמשים היום. הוא גם מביא את ביקושי העתיד להווה, ולכן בהכרח מחליש אותם כשהעתיד מגיע. זאת אפילו מבלי להביא בחשבון ייצור, באמצעות חוב, של מוצרים שאיש אינו באמת זקוק להם, כמו ערי הרפאים בסין או הבתים בארה"ב של 2007.

חוב גם מניח כי באמצעותו נוכל בהווה לייצר שפע חדש אשר ישמש לכל הפחות לתשלום הריבית על החוב וכן ליצור מקור להחזירו בהגיע מועד פירעונו. לכן מבנה הבנוי על חוב שאין דרך לשלמו או לפחות לתחזקו, סופו שיתערער וילך עד שבסופו של דבר יתמוטט.

אם כל החובות האלו, של הכלכלה האמריקאית והכלכלה העולמית, יישאו ריבית של 3% בלבד, תצטרך ארה"ב לייצר 2.1 מיליארד דולר חדשים והעולם כ-8 טריליון דולר רק כדי לתחזק את הריבית הנמוכה הזו על החוב. בפועל הגידול בתמ"ג בשניהם הוא בקושי שליש מהסך הזה.

איך מגלגלים את כדור החוב?

הדרך היחידה להמשיך לגלגל את כדור החוב היא אפוא בחוב נוסף. בארה"ב פער הריבית הזה לבדו יעמוד ב 2019 על כ-1.4 טריליון דולר. יחד, חוב חדש, פער בריבית לתחזוקת החוב הישן וגלגול הקרן של החובות ישנים, סך כל הביקוש לכסף, בארה"ב לבדה בארבע השנים 2019-2022 יהיה לפחות 22 טריליון דולר וקרוב לוודאי כ-25 טריליון דולר.

השפעת הביקוש הזה לאשראי על מחירו תהיה חריפה. עם הגידול במחיר הכסף ילכו החברות, שגם ככה מתחילות לחוש בהתכווצות הביקושים - תוצאה של תהליכים דמוגרפיים ביחד עם התנהגות קלאסית של השלב האחרון של בועת אשראי - ויצמצמו את פעילותן היצרנית על מנת לשמר כל אמצעי לשירות החוב. זה בתורו יחריף את ההאטה, שכן עובדים מובטלים אינם מרבים לקחת חוב חדש או להגדיל את הצריכה, וכך יש צורך בעוד צמצומים לתחזוקת החוב.

כל חומרי הגלם של התבשיל הזה כבר מונחים לפנינו. השווקים הריאליים הגיעו לשיא הצמיחה שבועת האשראי איפשרה להם בין 2016 ל-2018. החוב הממשלתי נגע בשפל זמני בשנת 2015 ומאז הכפיל את עצמו. הריבית על האג"ח הממשלתיות ל-10 שנים הגיעה לשפל בקיץ 2016 ומאז הכפילה את עצמה, ושוק ההון גם הוא הגיע לשיאו בספטמבר 2018 ומאז מתקרר והולך.

כל המגמות האלו ילכו ויתחזקו בשנים הבאות. בשנים 2019-2021 נחזה בהתפוצצות מרהיבה של בועת האשראי 3.0 כתוצאה מחיבור קטלני של משק מתקרר במהירות ועליית ריבית בגין נטל חוב בלתי אפשרי.

ההשפעה על שוקי ההון והתעסוקה תהיה ברוטלית. וכך כל ארבע התופעות - ההאטה במשק, עליית הריבית, הירידות בשוקי ההון והאבטלה המתפשטת - יזינו זו את זו בסחרחרת מוות. כל אלו ילוו בעונת בחירות ברוטלית ופופוליסטית ובחוסר שקט חברתי גובר נוכח המצב הכלכלי המתדרדר של 90% מהאוכלוסייה.

או אז הממשל בוושינגטון, המאמין כי הוא יכול לפתור כל בעיה שהוא יצר, ימהר בפאניקה אל שולחן העבודה. הממשל, שכבר נמצא בגירעונות שנתיים של יותר מ-1.2 טריליון דולר לשנה, יכריז על פרויקטים לאומיים של תשתיות במאות מיליארדי דולרים אפילו שפרויקטים כאלו אינם בנמצא כלל, והרעיון כולו כבר העלה חרס עוד בתקופת אובמה שעה שה"פרויקטים המוכנים" (shovel ready projects) הסתיימו בהעברה מסיבית של כספים למדינות רק כדי שאלו יסתמו את הגירעונות בתקציבן השוטף ובתוכניות הפנסיה לעובדיהן.

הפד יחזור אל מכונת הדפוס

הפד מצדו ימהר למכונת הדפוס. מאחר שהוא התעכב בהעלאת הריבית, כל ניסיון להשתמש בכלי הקלאסי שבו השתמש בעבר, קרי הורדת ריבית, יאלץ אותו עתה להורידה אל מתחת לאפס. מינוס 2.5% הוא המספר שאליו יצטרך להגיע אם יוכל פוליטית. במקביל תתחיל הרחבה כמותית 4 ו-5. הפד יחלץ לממן את הגירעון הממשלתי כדי להוריד את הריבית על האג"ח הממשלתיות לטווח ארוך. כמו כן הוא יחל, או לפחות ינסה, לראשונה בהיסטוריה, לקנות חובות של חברות כדי לייצר להן נזילות, לחלצן מסכנת פשיטת רגל וכדי להוריד גם להן את עלות המימון.

לא נתפלא אם במסגרת זו הפדרל ריזרב יקנה מהממשלה את כל חובות הסטודנטים (כ-1.5 טריליון דולר), ויכניס גם את החוב הזה להקפאה עמוקה כדי לפנות כוח קנייה אצל בעלי החוב הצעירים וכן למען הנראות החברתית.

לא נתפלא גם אם הפד יחל גם לרכוש מניות במטרה לאושש את שוק המניות ממש כפי שהבנק המרכזי של יפן עושה באופן מסיבי. וכך לקול תרועות ציוצי הטוויטר תיכנס אמריקה ועימה כלכלת העולם לבועה הרביעית והאחרונה של המאה הזו, בועת סוף עידן כסף הפיאט.

אך מה יקרה לשיטה כולה כאשר תתפשט ההכרה כי היא רמאות מכף רגל ועד ראש וכי הכסף עצמו אינו אלא פייק המבוסס על הבטחות לפירעון אשר אין כל היתכנות מתמטית פשוטה שהן יתממשו? מה יקרה כאשר יתברר לעוד ועוד ציבורים כי כל ההבטחות לפנסיות, ביטוח לאומי וביטוח רפואי היו שקר או כי כל החסכונות שנכפו עליהם על ידי הממשלה מושקעים בשווקים הבנויים רק על היכולת להוסיף עוד קומות של חוב למגדל הקלפים, ותו לא? מה יחושו ההמונים כאשר ההכרה המרה כי האליטות, מנהיגיהן, המוסדות הבסיסיים של המדינה הדמוקרטית כמו גם התקשורת הכלכלית והכללית, הונו אותם וזרו חול בעיניהם במשך שנים ארוכות?

בראיון לפני כשבוע ל"בארונ'ס" היטיב לענות על כך פול וולקר בן ה-91, המבוגר האחראי האחרון בראשות הפידרל רזרב ואשר הציל את אמריקה מקטסטרופה פיננסית בתחילת שנות השמונים של המאה הקודמת: "יום אחד הביטחון הולך לאיבוד.. בסופו של דבר הוא נשבר.. ואז סופת ההוריקן פוגעת... והמדינה פושטת את הרגל".

ב-2019 לדאבוני ולעניות דעתי אנחנו נחל במסע המייסר לתוך טריטוריה בלתי מוכרת זו. שנה טובה.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה . מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com