צילום: Shutterstock/ א.ס.א.פ קרייטיב

נושא הבטוחות והשעבודים בשוק הקונצרני התרחב והשתכלל בשנים האחרונות כחלק מהגידול בכלל שוק האשראי החוץ בנקאי, כך שניתן למצוא כיום מגוון של סדרות אג"ח הכוללות סוגים שונים של שעבודים לטובת מחזיקי איגרות החוב. ועם זאת, חשוב לומר שעדיין מרבית סדרות איגרות החוב הנסחרות בבורסה בת"א הונפקו ללא בטחונות.

חברות רבות ניצלו את היתרונות של הנפקת איגרות חוב המגובות בביטחונות, כדי לגייס ולמחזר חובות, ו/או להצטייד במזומנים, תוך חיסכון ניכר בעלויות המימון. חלקן חברות שלא בטוח שהיו מצליחות לגייס חוב לולא מתן השעבוד למלווים, כך שמדובר היה ממש בקרש הצלה עבורן מבחינה תזרימית.

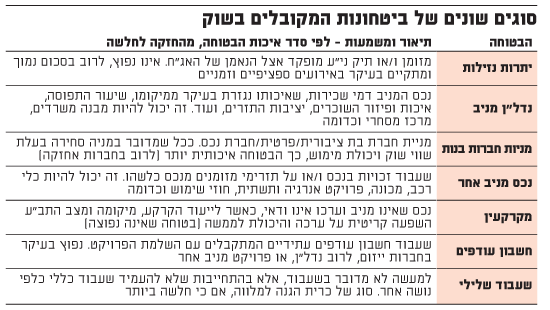

מכיוון שלא כל השעבודים דומים זה לזה, חשוב לעמוד על ההבדלים ביניהם על מנת לאמוד את שיעור השיקום החזוי (Recovery), במקרה של כשל. העובדה היא שישנם שעבודים טובים ויעילים יחסית, אך ישנם גם כאלה שבעת משבר עתיד להתברר כי אינם שווים הרבה.

בהנחה שהמשקיע מכוון למקסימום תשואה במינימום אפשרי של סיכון, הרי שניתן לצפות שבעת משבר הסיכוי של המשקיע באג"ח המגובה בשעבוד שניתן למימוש, לקבל את הקרן והריבית במלואם הינו, ככלל, גבוה יותר מסיכוייו של משקיע באג"ח ללא בטחונות. את זה בדיוק באנו לבדוק בכתבה זו.

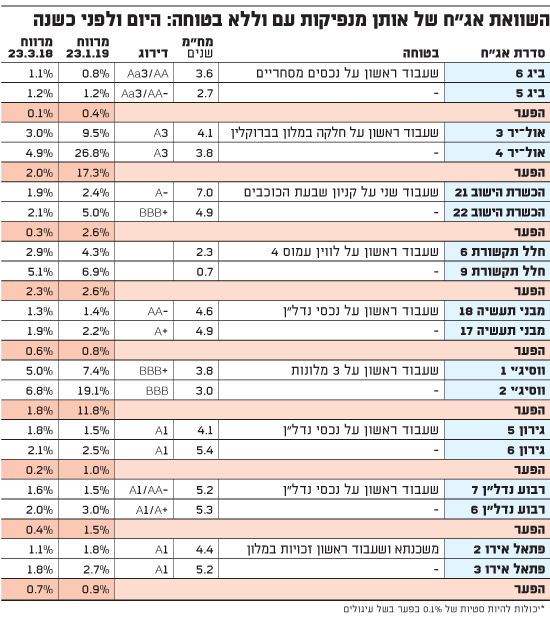

טור זה כבר בחן בעבר את ההתנהגות של סדרות האג"ח עם בטוחה ובלי בטוחה של אותו מנפיק באותו מח"מ, ואכן נמצאו פערי מרווחים סבירים ביניהם. זאת, כפיצוי הולם כנגד "פרמיית סיכון" נוספת המתבקשת באלטרנטיבה חסרת הביטחונות. עם זאת, ממצאי הבדיקות שנעשו מאז, העלו כי ברוב החברות מרווחים אלו הצטמצמו בין שנת 2016 לתחילת שנת 2018. הגורמים העיקריים לכך היו צמצום כולל במרווחים בשוק לצד נזילות גבוהה שיצרה עודף ביקוש להנפקות מצד גופים מוסדיים בשוק הקונצרני.

עודף הביקוש להנפקות והמרדף אחר תשואות, בעיקר נוכח הריביות הנמוכות, פגמו ביכולת ההערכה והתמחור של סיכוני האשראי, כך שבטוחות "חלשות" בחלק מההנפקות זכו להערכה מוגזמת. שנת 2017 הייתה מבחינה זו אף יוצאת דופן שכן היא התאפיינה בתנודתיות נמוכה להפליא, באופן שלקיחת הסיכונים השתלמה מאוד. רק ב-2018 המשקיעים נזכרו שיש גם סיכון ולא רק סיכוי, וזה קרה בעיקר ברבע האחרון של השנה, כאשר ירידות חדות בשוק המניות, יחד עם הנפילה במחיריהן של איגרות החוב האמריקאיות בישראל, הטילו צל כבד על השוק הקונצרני כולו, וגרמו למרווחים להיפתח. זה מתייחס למרווחים של כלל איגרות החוב מול איגרות חוב ממשלתיות, ומרווחים של אג"ח ללא בטחונות מול אג"ח עם בטחונות. פתיחת המרווחים הייתה משמעותית יותר ככל שיורדים בסולם הדירוג.

התנהגות השוק המשני ב-2018 נתנה את אותותיה גם בשוק הראשוני, ובשליש האחרון של 2018, לראשונה זה מספר שנים, נרשמה ירידה משמעותית בהיקף ההנפקות, ובעיקר בחברות המאופיינות בסיכון בינוני ומעלה, רובן מסקטור הנדל"ן. עם זאת, מאז ראשית השנה הנוכחית, איגרות החוב הקונצרניות התאוששו וחלק לא קטן מפתיחת המרווחים נסגר.

היתרונות בהעמדת שעבודים לסוגיהם

כאמור, חברות מנפיקות אג"ח שצמוד להן שעבוד ספציפי וקבוע אשר נועד לספק כרית ביטחון נוספת למשקיעים. מבחינת החברה העמדת בטוחה מלבד הפחתת הוצאות הריבית, נועדה לשפר את הסיכויים של עצם הצלחת הגיוס, שכן שעבוד איכותי מושך גם גופים שלא בהכרח היו נכנסים להנפקה בתנאים אחרים, ואלה הם בעיקר המשקיעים המוסדיים לטווח ארוך.

בעבר היותר רחוק, חברות בשוק הקונצרני המקומי לא נהגו להנפיק אג"ח מגובה בשעבודים אלא בתקופות משבר בשוק כולו, או ברמת החברה, וכך את מרבית ההלוואות המובטחות סיפקו הבנקים. לרוב ניתן לבנק גם ריקורס או שעבוד שוטף (צף) בגין ההלוואות שהעמיד. לכן הוא היה נושה זהה יחד עם יתר מחזיקי האג"ח על שאר נכסי החברה, במקרה בו מימוש השעבוד הספציפי לא כיסה את גובה ההלוואה. מכאן שבסיטואציה כזו בעלי האג"ח היו נושים בעמדת נחיתות מול הבנקים.

עם התפתחות תחום האשראי החוץ בנקאי, הן דרך שוק ההון והן דרך אשראי עסקי לא סחיר, החברות שהחלו להעמיד שעבודים היו בעיקר חברות נדל"ן או חברות אחזקה. חברות תפעוליות, פרויקטאליות, וחברות ייזום, המשיכו להעמיד בעיקר שעבודים קבועים וצפים לבנקים. בהמשך הצטרפו גיוסי חברות הליסינג (שעבוד צי רכבים), האנרגיה (שעבוד זכויות במאגרי הגז) ויזמיות הנדל"ן (שעבוד חשבון עודפים).

השוק דרש וקיבל בטוחות

ברקע הדברים צריך לזכור שבזמנים פחות יציבים, קיומם של נכסים נקיים משעבוד בחברה מהווה יתרון משמעותי, מאחר שהיעדר שעבוד משפר את המצב התזרימי של החברה. כלומר, העמדת שעבוד כיום, מקטינה אמנם את הוצאות המימון ומסייעת להצלחת ההנפקה, אך עלולה לפגוע בגמישות העתידית של החברה ועלולה להתברר כקריטית בתקופות משבר.

בעת כניסתן של חברות הנדל"ן האמריקאיות לשוק (חברות ה-BVI), בדרך כלל ההנפקות לא לוו בביטחונות. אולם מגמה זו השתנתה בתחילת 2017, ומאז רבות מהן כן העמידו בטוחה הואיל והשוק דרש פרמיות סיכון גבוהות יותר, בין היתר, נוכח קריסת חברת אורבנקורפ (2016) ועליית התשואות לפדיון בחברות בדירוגים נמוכים.

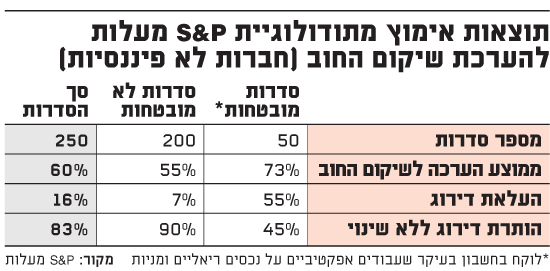

החל מפברואר 2018 חברת הדירוג מעלות אימצה מתודולוגיה חדשה שמעניקה לסדרת אג"ח דירוג המשקלל גם את שיעור השיקום החזוי באירוע היפותטי של כשל פירעון, אשר שונה בסדרות עם שעבוד אפקטיבי לעומת סדרות אחרות. ניתן לראות בטבלה המצורפת כי הפער הממוצע בהערכת שיקום החוב בסדרות המגובות בשעבודים אפקטיביים, לעומת של אלה שאינן מגובות, עומד על 18%, וכן שרובן זכו להעלאת דירוג.

סימון הדירוג הסופי אינו מפריד בין סיכון המנפיק לכשל פירעון לבין דירוגו, כולל שיעור שיקום המזכה בדירוג גבוה יותר, כך שעל מנת להבין זאת יש לפתוח את דוח הדירוג. נדגיש עוד כי תרחיש היפותטי לעוד 4-5 שנים של מצב החברה וחובותיה, וכן זה של ענף הפעילות ומצב השווקים, כל אלה קשים עד בלתי אפשריים לחיזוי, ומייצרים אי ודאות באשר לשיעור שיקום זה בפועל.

מבחינה זו, ייתכן וגישה זו, יחד עם ההתייחסות של המשקיעים, עשויה מצד אחד לעודד חברות להעניק בטוחות, ואף להתאימן למתודולוגיה זו, בכדי לזכות בדירוג גבוה יותר. ומצד שני, היא עשויה לדחוף חברות שאינן יכולות או מעוניינות להעניק בטוחות, להעדיף את חברת הדירוג השנייה - מידרוג, אשר מפרידה בין סדרות מובטחות בדירוגים נמוכים בלבד.

פתיחת המרווחים: מסקנות וממצאים

הרגישות הגוברת של המשקיעים בשוק ההון בהחלט גרמה להם לחדד את ההבחנה שבין סדרות אג"ח עם בטחונות לבין סדרות אג"ח שללא בטחונות, מה שמתבטא בפער התשואות שבהן נסחרות האיגרות. מובן שלפני שמשווים בין הסדרות השונות חשוב לבחון את רמת הסיכון הכוללת של החברה (ענפית, עסקית, תפעולית ופיננסית), לצד שיקולי מח"מ, סחירות וכו'. משבר עתידי בשווקים יביא, כפי שאירע בדצמבר האחרון, לפתיחת מרווחים מחודשת באיגרות החוב הקונצרניות, ובעיקר באלו שבדירוגים הנמוכים. נציין שבאופן כללי ככל שהחברה נחשבת לבטוחה יותר (דירוג גבוה יותר) כך השעבוד מקבל ערך נמוך יותר, וכנגזר מכך - פרמיית הסיכון הנדרשת, ולהיפך בחברות הנחשבות פחות איתנות. בדירוגים גבוהים פער מרווח הסיכון בין סדרות אג"ח עם ובלי בטוחות הוא קטן יחסית.

בממוצע פערי החברות שבחנו עמד על 4.33 נק' בסיס כיום, לעומת 0.92 נק' בסיס בחודש מרץ אשתקד (מועד הטור הקודם). אמנם, המדגם אותו בחנו מוטה מעט נוכח התרסקות אג"ח אול-יר 4, אך גם אם ננטרל אותו, מדובר על 2.71 נק' בסיס כיום, לעומת 0.79 נק' בסיס בחודש מרץ אשתקד.

כלומר, הסנטימנט השלילי בשוק וירידת תיאבון הסיכון של המשקיעים, אשר תודלקו על ידי פדיונות משמעותיים בקרנות נאמנות, הביאו לסלקטיביות גבוהה יותר באשר לאיכות החוב המבוקש. עליית המרווחים והמיני-משבר בשוק הקונצרני בדצמבר האחרון, אשר הצית את החשש המקומי מחברות נדל"ן אמריקאיות, הרחיבו את הפערים שבין סדרות אג"ח עם וללא בטוחה כמעט של כל החברות, אף כי, כמובן, לא באופן שווה, אלא בעיקר בהתאם לרמת סיכון האשראי הנתפסת (לאורך סולם הדירוג).

אנו מאמינים שמגמה זו תתרחב בשנה הקרובה בעיקר נוכח סיום עידן הריבית האפסית והסיכונים הגוברים הן ברמת המאקרו והן ברמת המיקרו. כמו כן, הירידה בהיקף הנפקות החוב בחברות הריאליות בחצי השנה האחרונה תגרום לחברות אשר בונות על מיחזורי חוב, לשפר את איכות הצעותיהן, בין אם בריבית מפצה, או בשעבוד מפצה.

אז עד כמה נותן השוק היום משקל ראוי לשעבודים בכלל, כאשר הם ניתנים, והאם הוא מבחין במשקל שהוא מעניק לשעבודים עם עוצמות בדרגות שונות בתכלית ובענפי משק שונים? על כך בכתבה במדור זה בשבוע הבא.

צבי סטפק הוא בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ. עידו בר-אב הוא אנליסט בבית ההשקעות. אין לראות באמור מתן ייעוץ/שיווק השקעות והאמור אינו מהווה תחליף לייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם