מחקר בבתי השקעות/צילום: Shutterstock/ א.ס.א.פ קרייטיב

הורדות דירוג, תספורות, הסדרי חוב, חדלות פירעון, כל אלה מושגים שמשקיעים באג"ח מעדיפים להדחיק. בסופו של יום המשקיעים מצפים שהחברה שהנפיקה את האג"ח תשלם ותחזיר את החוב שהיא חייבת לציבור. האחריות להחזר החוב היא על החברה ונושאי המשרה בה, אך בעולם של סיכונים כשקונים אג"ח צריכים לבדוק ולהבין את הסיכונים הקיימים. לכל חברה יש את הסיכונים שלה, שעל חלקם היא יכולה לשלוט וחלקם חיצונים ואין לה שליטה עליהם. איגרות חוב שונות מציגות יחסי סיכון סיכוי שונים ועל המשקיע להשקיע לפי היחס הטוב ביותר שמתאים לו. ברור לכולם שככל שעולה רמת הסיכון, התשואה שיש לדרוש תהיה גבוהה יותר. השאלה היא כיצד מעריכים את רמת הסיכון של החברה?

אם היו שואלים אדם מה היה מעדיף להיות, בריא או עשיר? בלי ספק הוא היה עונה שהוא מעדיף להיות גם עשיר וגם בריא, אם אפשר אז למה לא. בפרפרזה לשוק האג"ח, האידיאל הוא להשקיע בחברה שהיא גם עתירת נכסים וגם בעלת תזרים מזומנים שופע, חברה כזאת תחשב כחברה בטוחה.

לעומתן חברות שאין להם תזרים יציב או שאינן עתירות בנכסים, יחשבו כמסוכנות. השקעה באג"ח של חברה שאין לה תזרים מזומנים יציב וגם אין לה נכסים ריאלים רבים היא הימור גרידא. לרוב, חברות כאלה לא יכולות להנפיק אג"ח - למעט בזמני בועה בשוק האג"ח הקונצרניות.

אך בשוק ההון, כמו בחיים, המציאות לא תמיד מושלמת. ישנן חברות עם תזרים מזומנים שופע, אך לא עתירות בנכסים ראליים וברי מימוש וההפך, חברות עתירות נכסים אך ללא תזרים מזומנים יציב.

בבואנו להשקיע באג"ח הקונצרניות המקומיות נבחן את שני הפרמטרים הללו ובסופו של התהליך נדע להעריך את רמת הסיכון בהשקעה.

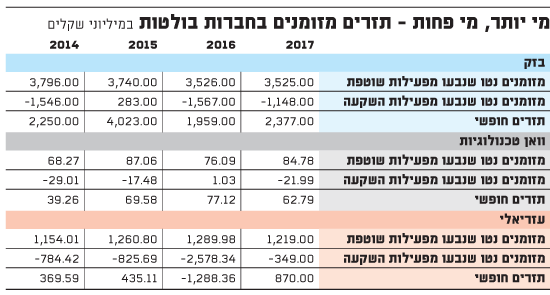

תזרים המזומנים הוא הכסף האמיתי שהחברה מייצרת בפועל, והוא אמור לשמש אותה לתשלום השוטף של הקרן והריבית לבעלי החוב. חברות רבות נשענות על תזרים חזק שבחלק מהמקרים מגיע מנכסים לא מוחשיים - כמו למשל חברות תקשורת כדוגמת סלקום, פרטנר ובזק (לאחר מימוש מסיבי של נכסי נדל"ן). דוגמה נוספת לסוג זה של חברות הן חברות טכנולוגיה, מסחר ושירותים כמו וואן טכנולוגיות ותדיראן הולדינגס (ראו טבלה).

בדוחות הכספיים מפרסמות החברות דוח על תזרים המזומנים, דוח זה נותן תמונה טובה על מצבה התזרימי של החברה והוא מחולק לשלושה חלקים. תזרים מזומנים מפעילות שוטפת, תזרים מזומנים מפעילות השקעה ותזרים מזומנים מפעילויות מימון.

החלק החשוב ביותר הוא תזרים המזומנים מפעילות שוטפת, חלק זה מראה לנו האם החברה יודעת לייצר כסף אמיתי מהפעילות שלה.

תזרים המזומנים החופשי הוא מדד שמשקף כמה כסף נשאר לחברה נטו, לאחר שהיא מבצעת את ההשקעות שלה. על מנת לחשב את התזרים החופשי יש לנכות מהתזרים מפעילויות שוטפת את התזרים מפעילות השקעה. אם לחברה תזרים חופשי חיובי ויציב לאורך שנים, ניתן להעריך שהיא תדע לשרת את החוב באמצעותו.

במקרים רבים התזרים בחברות אלו יציב, אך פגיעה בו יכולה להיות בעייתית מאוד למחזיקי האג"ח. אם תזרים המזומנים ייחלש לא תמיד יהיו לחברה נכסים ריאליים למכור על מנת לשרת את החוב.

סוג אחר של חברות הן, כאמור, פירמות עתירות הון ונכסים. אלה מחזיקות לרוב בנכסי נדל"ן הנחשבים כנכסים "קשים" השומרים על ערכם לאורך זמן. נכסים נוספים הנחשבים ל"קשים" הם רכוש קבוע ומוחשי כמו מפעל, בית זיקוק, אסדת נפט, בתי מלון, קרקעות וכדומה. כאשר עיקר נכסי החברה מגיע מנכסים קבועים כמו ציוד משרדי ורהיטים או מנכסים נזילים כמו סוגי מלאי שונים, בעלי האג"ח צריכים לקחת בחשבון שנכסים כאלו כנראה לא יספיקו לשרת את החוב במקרה של בעיית מזומנים והשווי שהחברה תקבל בניסיון למכור מלאי שכזה יהיה בוודאות מתחת לשוויו בספרים. ההחזקה בנכס "קשה" מעניקה ביטחון מסוים לבעלי האג"ח כך שבמקרה שהחברה תכנס לבעיה של תזרים מזומנים והיא תתקשה לשלם את החוב, יהיו נכסים אמיתיים למכור ובאמצעותם לשלם.

במקרה של נכסי נדל"ן יש לקחת בחשבון בין היתר את מיקום הנכס ואת שיעורי התפוסה, וזאת על מנת להעריך האם השווי בספרים באמת משקף את שוויו האמיתי של הנכס. במקרה של החזקה בנכסים נטושים בעלי ביקוש נמוך, סביר שיהיה קושי למכור את הנכס במחיר טוב. פרמטר נוסף שעל בעלי האג"ח להתחשב בו הוא השעבוד הקיים או לא קיים לטובת מחזיקי האג"ח. סדרות אג"ח המבוטחות בשעבוד ראשון על נכסים משפרות את מצבם של מחזיקי האג"ח מול יתרת הנושים.

כדוגמה, במקרה של עזריאלי למשל, גם אם יהיה קושי זמני בתזרים, כל החוב הפיננסי של החברה מהווה רק כ- 30% מנכסי החברה. במקרה כזה, לחברה תעמוד האפשרות לממש חלק מהנכסים על מנת לשלם את החוב. זאת בניגוד לחברות מהסוג הראשון, אשר לזכותן עומד רק תזרים אך ללא שום נכס ריאלי "קשה" הניתן למימוש מול החוב.

כפי שאמרנו, רמת הביטחון הגבוהה ביותר קיימת בהשקעה בחברות שיש להן גם תזרים מזומנים שוטף וגם ריבוי נכסים יציבים. העניין בחברות מסוג זה, הוא שמרווח הסיכון מהאג"ח הממשלתי נמוך מאוד. יש הטוענים שבמרווח נמוך כל כך כבר עדיף להשקיע באג"ח ממשלתיות.

מהצד השני, יש חברות שהנפיקו אג"ח אך הן לא תזרימיות וגם אין להן נכסים ריאלים, חברות אלה מסוכנות מאוד. לרוב חברות מסוג זה עוסקות בטכנולוגיה או בשירותים, ועדיין לא הצליחו להגיע למצב של תזרים יציב. בדרך כלל חברות אלה לא נוהגות להנפיק אג"ח, אך תמיד יש יוצא מהכלל והשקעה באיגרות חוב אלה נחשבת למסוכנת מאוד. משקיע חכם ישקיע באיגרות מסוג זה רק אם התשואות שהן יסחרו בהן יהיו גבוהות מאוד וישקפו תשואה נדרשת דומה לזו של בעלי המניות (דו ספרתית).

חברות הדירוג מתייחסות שונה לפרמטרים

חשוב לציין שחברות הדירוג מתייחסות באופן שונה לשני הפרמטרים, תזרים ונכסים. מתודולוגיית הדירוג של "מדרוג" מתייחסת בעיקר לתזרים המזומנים ופחות לנכסים. מדרוג מעריכה את הסיכוי שהחברה תגיע למצב של חדלות פירעון. ככל שהסיכוי נמוך יותר הדירוג שתקבל החברה יהיה גבוה יותר. על פי מתודולוגיה זאת אין משקל לשווי הנכסים של החברה והיכולת שלה למכור אותם ולשלם באמצעותם את החוב לבעלי האג"ח. כלומר אין משמעות ל"ריקברי".

בחברת "מעלות" עודכנה לאחרונה מתודולוגיית הדירוג והיא כן לוקחת בחשבון את שני הפרמטרים תזרים ונכסים. שיטת הדירוג החדשה של מעלות, מביאה בחשבון גם את היכולות של המנפיק להחזיר את הקרן והריבית לאחר כשל בפירעון. מתודולוגיית דירוג זו נותנת מדד אמין יותר לרמת הסיכון בהשקעה. שיטת דירוג זאת לוקחת בחשבון גם את השוני בין סדרות חוב שונות של אותו מנפיק. ישנם חברות שהנפיקו לציבור מספר איגרות חוב שונות שחלקן עם בטחונות על נכסים וחלקן ללא כל בטחונות. אין ספק שרמת הביטחון בסדרה שמגובה בביטחונות גבוהה יותר מסדרה אחרת באותה חברה ללא כל ביטחונות. על פי מתודולוגיית דירוג זאת יש משמעות לריקברי.

לסיכום נאמר, כמו תמיד, שמשקיע חכם צריך לקחת בחשבון את יחסי הסיכוי-סיכון הטובים ביותר בהשקעות שלו. על מנת להעריך את רמת הסיכון בהשקעה באג"ח קונצרניות המשקיע צריך להכיר את החברה ואת אופי הפעילות שלה. ככל שהחברה תזרימית יותר, הסיכוי להגיע למצב של חדלות פירעון נמוך יותר. ככל שהנכסים האמתיים של החברה ביחס לחוב גבוהים הסיכוי לריקברי מלא גבוה יותר. חברות עם תזרים טוב ונכסים טובים בטוחות יותר, אך בהתאם לכך גם רמת התשואה שלהן.

הכותבים הם מנהל השקעות ואנליסט מאקרו בכיר באילים. האמור אינו מהווה יעוץ או שיווק המתחשב בנתונים ובצרכים המיוחדים של כל אדם