קונים בכלבו מייסי’ס במנהטן / צילום: רויטרס, Stephanie Keith

בעידן החדשות המהירות, הרשתות החברתיות והפייק ניוז, שבו כל צד וכל בעל עניין מאשים את משנהו בזיופים ובהמצאות, הקרב על הנרטיב חשוב מכול. איסוף ובחינת העובדות ממילא קשים, ומעטים באמת שמים לב אליהם. לפיכך, הממסד הכלכלי והפוליטי, שעסוק בלהרוויח זמן וב"לבעוט בפחית במורד הכביש", עסוק בין היתר גם בייצור יקום מקביל של עובדות המשווקות להמון בתחכום רב.

ולא חסרות דוגמאות. למשל, באוקטובר 2018 בישרה רשת השידור הציבורית של ארה"ב, NPR, כי "שיעור האבטלה נפל ל-3.7%, הנתון הנמוך ביותר זה 50 שנה". בחודש שעבר הכותרת ברשת CNBC הייתה: "מספר הבקשות למענקי אבטלה נפל לרמתו הנמוכה ביותר מאז 1969, שפל של כמעט 50 שנה".

הבשורה המשמחת הספיקה לוול סטריט כדי לכבוש שיאים חדשים, אלא שעיון מעמיק יותר בנתונים שמפרסם אחד מגופי המחקר של הפדרל ריזרב, FRED, מגלה תמונה אחרת לגמרי, כזאת שקשה מאוד ליישבה עם הכותרות שלעיל.

על פי הנתונים של הפד, שיעור המשתתפים במעגל העבודה מתוך אוכלוסיית הבגירים בארה"ב במרץ 2019, עמד על 63%. זהו מספר נמוך יותר מאשר בשיא המיתון של 2009, אז השתתפו 66% מאוכלוסיית הבגירים במעגל העבודה. הואיל ושיא כל הזמנים היה במאי 2000, 67.3%, הרי שההבדל בין שנת 2000 לשנת 2019 מצביע על הצטמקות בתעסוקה של כמעט 5% מכוח העבודה האפקטיבי.

האומנם כ-5% מהעובדים שעבדו בשנת 2000 בחרו מרצון לא לעבוד בשנת 2019? ספק גדול. הנתונים מודדים, לא תמיד, את מה שמבקשים שימדדו. ההצגה והכותרות, שאותן צורך הציבור בין היתר דרך העיתונות הכלכלית, הן דבר אחר לגמרי.

ההבדל הקריטי בין המדד הרשמי לאמיתי

תופעה דומה ניתן לראות ביחס לנתון החשוב ביותר בכלכלה המודרנית, מדד המחירים לצרכן - ה-CPI. נתון זה חשוב במיוחד כי ממנו נובעים נתונים אחרים, כמו הגידול האמיתי של המשק. אם למשל המדד האמיתי עומד על 4% אך זה הרשמי מראה רק 2%, הרי 2% מהגידול במשק אינם אלא עליית מחירים אינפלציונית ותו לא, אשר נרשמת כגידול במקום כעליית מחירים.

מדד ההתייקרויות הוא נתון סטטיסטי שקשה מאוד למדידה מסיבות אובייקטיביות, אך הוא עצמו אינו אובייקטיבי כלל ועיקר, ולהגדרות שלו יש השפעות קריטיות על התוצאות.

כך למשל סוגיית הדיור. בארה"ב, אגב כמו בישראל, מרכיב הדיור במדד מודד את השינויים בשכר הדירה ולא את השינויים בעלות הנכס, או אפילו בעלות החזר המשכנתא. הנימוק לכך הוא שרכישת דיור, בניגוד לשכירות, היא השקעה.

הטענה נכונה באופן טכני, אך היא שרירותית לחלוטין ומעוותת את סל העלויות במידה רבה. הסיבה ברורה - אם זוג צעיר רוכש דירה למגוריו, כפי שעושים כשני שלישים מהאוכלוסייה, והם מתגוררים בה 60 שנה עד שילכו לעולמם, אין למרכיב ההשקעה כל משמעות או השפעה על חייהם. הנהנים מההשקעה המוצלחת יותר או פחות יהיו יורשיהם, אך את השינוי במחיר, עול התייקרות הדירה, ירגישו גם ירגישו הרוכשים.

מאז 2009 ותחילת עידן הריבית האפסית עלו באופן משמעותי ביותר מחירי כל הנכסים, והנדל"ן בתוכם, אך בה בשעה מחירי שכר הדירה, המושפעים בעיקר מהשינויים בשכר העבודה שכמעט לא השתנה, לא עלו באופן דומה. לפיכך, חישוב מרכיב הדיור שבמדד על פי השינוי בשכר הדירה בלבד, עיקר מהמדד חלק ממשי מהתייקרות הדיור בפועל, אף שזו העיסקה הגדולה ביותר והיקרה ביותר בחייהם של רוב רובם של הצרכנים בארה"ב.

חישוב של המדד בארה"ב על פי השיטה שהייתה נהוגה עד שנת 1996, אז היא שונתה על ידי הקונגרס במטרה מוצהרת להראות עליות מחירים מתונות יותר, מגלה כי שיעור ההתייקרויות היותר נכון לשנת 2018 בארה"ב עמד על כ-6%, מה שהיה מוחק לחלוטין את הצמיחה הריאלית המדווחת בשיעור של 2.6% ו"מכניס" את המשק למיתון מיידי, וזה מתכתב היטב עם הנתון שלעיל על השפל בשיעור המשתתפים בכוח העבודה.

השורה התחתונה היא זאת: "יעדי האינפלציה" השרירותיים וחסרי ההיגיון של ממש - אחרי הכול מה ההיגיון בהטלת "מס" אינפלציוני על השכר של רוב העובדים ומסי הכנסה על רווחי הון מדומים, קרי אינפלציוניים, אלא אם כדי לרושש את הציבור - לא נועדו אלא לצורך מניפולציה גדולה יותר, יצירת אשליה של צמיחה. זו מזינה את שיגעון המניות בוול סטריט ואת שיגעון התקציבים הגירעוניים ללא גבול בוושינגטון די.סי. אלו מעשירים את האחוזון העליון ללא מידה, שעה שכל השאר שוקעים והולכים בעוד חובות.

מעמד הביניים שוקע יותר ויותר בחובות

אך כל מלאכת הספין והפייק ניוז מבית היוצר של וול סטריט, הבית הלבן ומועצת הנגידים של הבנק המרכזי לא יכולה להחזיק מעמד לעד, אחרי הכול ישנם "החיים עצמם". סט נתונים מעודכנים שפרסמה באפריל 2019 אחת ממחלקות המחקר של הפדרל ריזרב חשף את האמת על החיים האלו.

על פי המחקר האחרון, כל שכבות האוכלוסייה בארה"ב, לרבות המעמד הבינוני-גבוה אך למעט ה-10% העליונים, החלו להרגיש את הפער הגדל והולך בין העליות במחירים לבין הכנסתם וכי המשק הצומח "בצורה פנטסטית", כלשון הנשיא הצייצן מהבית הלבן, צומח בעיקר למקורביו מהכסף הגדול.

הפער הגדל והולך בין השינוי במחירים האמיתיים של סעיפים מרכזיים כמו בריאות, חינוך ונדל"ן, לבין השינוי בהכנסות מאלץ אפילו את המעמד הבינוני-גבוה לשקוע עוד ועוד בחובות. יתר על כן, מחיר החובות האלו הולך ועולה. וכך, בה בשעה שהריבית שהבנקים משלמים קרובה לאפס, הריבית שהם גובים למשל על חובות בכרטיסי אשראי מעולם, או לפחות מאז 1995, לא הייתה גבוהה יותר.

על פי נתוני הפדרל ריזרב, שיעור הריבית הממוצעת על חובות בכרטיסי אשראי עומד על כ-17% (!!). זאת בשעה שסך החוב בכרטיסי אשראי הגיע לשיא חדש ועבר את ה-1 טריליון דולר. לא מפליא כי במקביל לעלייה בחוב גם התכווץ משמעותית חלקו היחסי של מעמד הביניים, עשירונים 6 עד 9 (40% האחוז שבין ה-50% התחתונים לעשירון העליון), בעושר הלאומי.

על פי אותו דוח מאפריל, בעוד שבשנת 1990 החזיקה קבוצה זו בכ-22% מהעושר הנובע ממניות (פרטיות או ציבוריות), הרי נכון לשנת 2019 הצטמצם חלקה בעושר, הכולל גם נדל"ן (קרי בתי מגורים) כמעט בחצי לכ-12.5%. העושר של ה-50% התחתונים התכווץ בכשני שלישים, מ-3.8% לכ-1.2% מהעושר הלאומי. בה בשעה העושר של האחוזון העליון גדל בכ-25% לשיעור כולל של 31%.

במילים אחרות, האחוזון העליון בארה"ב מחזיק עתה פי 26 עושר מאשר כל ה-50% התחתונים יחדיו, זאת לעומת פי 6 לפני 30 שנה. בהשוואה מאירת עיניים אף יותר - האחוזון העליון מחזיק פי 1,300 יותר מאשר האחוזון האמצעי בקבוצת ה-50% התחתונים.

איפה כל ההשקעות הגדולות שהובטחו?

מגמה זו קיבלה זריקת עידוד של ממש ממדיניות המסים של הנשיא טראמפ. בארבעת החודשים הראשונים של השנה התקציבית המתחילה באוקטובר, הגיעו גירעונות הממשלה הפדרלית ל-310 מיליארד דולר, גידול של 77% לעומת גירעון של 176 מיליארד דולר בארבעת החודשים הראשונים של השנה שעברה.

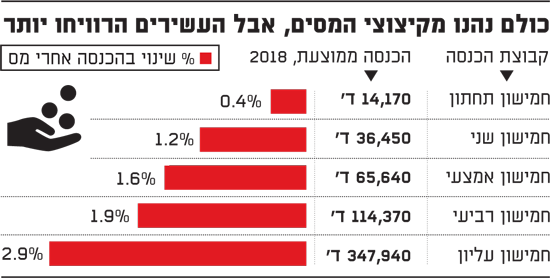

הסיבה לגירעון היא גידול של כ-9% בהוצאות בה בשעה שההכנסות ירדו בגלל קיצוצי המסים. באופן ספציפי ההכנסות ממסים מיחידים ירדו ב-2%, וההכנסות מחברות ירדו ביותר מ-20%. זו הייתה התוכנית.

בינואר 2018 הסביר שר האוצר סטיב מנוצ'ין בראיון ל-CNBC כי הפחתות המס לחברות יובילו לעוד השקעות בארה"ב: "באופן יסודי התיקון בחוק המסים היה 'משנה משחק' (Game Changer) לעסקים באמריקה.. אנחנו נראה השקעות מסיביות מגיעות לאמריקה... ברגע שחוק המס ייכנס לתוקף, הפעילות של חברות רבות תחזור לאמריקה... ".

הפחתות המס המסיביות לחברות, הממומנות כולן בחוב, כלומר על חשבון הדורות הבאים וקצבאות הביטוח הלאומי של הדור הנוכחי, היו אמורות להגדיל את התעסוקה ואת ההשקעות, כך בכל אופן הבטיח הבית הלבן. "זהו חוק שנועד למעמד הביניים.. חוק שנועד ליצור עוד משרות", אמרו שם. בלשון מפורשת יותר הבטיח שר האוצר "ממש מיליונים ועוד מיליונים של ג'ובים חדשים". כל כך גדול יהיה הגידול שיתרחש בעקבות קיצוצי המס, עד שהקיצוץ "ישלם בעד עצמו", הבהיר מיץ' מקונל, מנהיג הרוב הרפובליקאי בסנאט.

ובכן, חלפה שנה ועתה ניתן למדוד מה קרה בפועל.

במקום השקעות, רכישות חוזרות

על פי נתונים של הממשלה עצמה, סך ההשקעות במשק, ללא מגורים, הכוללות רכישות של ציוד ותוכנה בכל החברות באמריקה גדל בכ-1.3% ב-2018, גידול זניח של כ-0.3% לעומת שנת 2017, ואותו קצב גידול בהשקעות שהיה בשנים שלפני תיקון המס.

אם כן, לאן הלכו כמעט 200 מיליארד הדולר של קיצוצי המס לשנה שהחוק נתן לחברות? הפתעה, הפתעה - לרכישה חוזרת של מניותיהן (BuyBack). כך למשל ברבעון השלישי של 2018 השקיעו חברות ה-500 S&P 200 מיליארד דולר ברכישות חוזרות, גידול של כ-58% לעומת השנה הקודמת.

בסך-הכול בשנת המס הראשונה לאחר הקיצוץ המסיבי במס החברות, חצו הרכישות החוזרות של כל החברות הנסחרות (לא רק אלו הנכללות במדד 500 S&P) לראשונה את רף 1 טריליון הדולר, ובשנת 2019 הקצב כבר גבוה מזה. נכון ל-15 במרץ 2019, חברות ציבוריות בארה"ב השקיעו 253 מיליארד דולר ברכישות חוזרות. סקטור האנרגיה, למשל, הוציא ברבעון הראשון 71% מהסך שהוציא בכל שנת 2018 על רכישות חוזרות של מניות, ובכמה תעשיות הרכישות ברבעון הראשון כבר עברו את כל הרכישות של שנת 2018.

ומה קרה לכספים של חברות אמריקאיות בחו"ל, אותם כספים שהנשיא התייחס אליהם כשהבטיח כי "4 טריליון דולר יחזרו מהר לאמריקה"?

על פי מחקר של ה"וול סטריט ג'ורנל" מספטמבר 2018, של 108 חברות ציבוריות גדולות שהחזיקו כ-2.7 טריליון דולר של רווחים בחו"ל, כ-143 מיליארד דולר בלבד חזרו לאמריקה.

נכון לסוף מרץ 2019 בלומברג סיכם את הנושא: "בשנה שעברה החברות האמריקאיות החזירו מחו"ל 664 מיליארד דולר מתוך 4 הטריליון שהנשיא טראמפ הבטיח כי חוק המס יחזיר (16%) ... ברבעון האחרון של 2018 הסכום נפל ל-86 מיליארד דולר לרבעון". גם הסכומים המוחזרים עקב הטבות המס, כמו סך חיסכון המס המקומי, הלכו רובם ככולם לרכישה חוזרת של מניות.

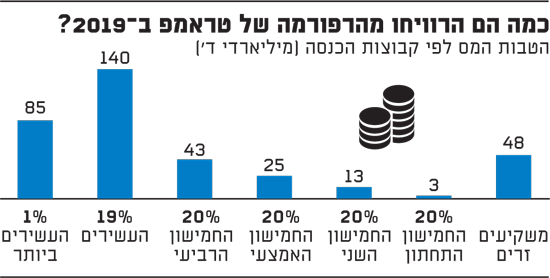

אז לאן הלך מענק המסים הזה שהובטח כי ייצר "מיליונים על מיליונים של ג'ובים" ו"השקעות מסיביות באמריקה"? התשובה ברורה - לנהנים מהרכישות החוזרות, קרי למחזיקים במניות הנסחרות. והם האחוזון העליון, 52% מבעלי המניות הסחירות, וכן תשעת האחוזונים הבאים, שלהם 32% מהבעלות כאמור. בסך-הכול 84% מההטבה זרמו לעשירון העליון המחזיק בסך זה במניות הציבוריות בארה"ב.

אם רצו הנשיא והקונגרס לעודד השקעות ותעסוקה כמובטח באמצעות הקלות מס, הם יכלו לנקוט דרך ישירה יותר. למשל, להכיר בכל השקעה הונית בציוד, תוכנה וכיו"ב כהוצאה הניתנת לניכוי מיידי. זה כידוע לא נעשה. אך האם זו הייתה רק טעות או הטעיה ברורה? דומני שלאור העובדה שגם הנשיא ובעיקר שר האוצר שלו, שישב במועצת המנהלים של רשת הקמעונאות סירס במשך 12 שנה שעה שזו דיממה למוות דרך הלוואות לרכישה חוזרות של מניותיה, רכישות אשר הפכו אותו כחבר דירקטוריון ובעל אופציות למיליונר, יודעים היטב כיצד וול סטריט עובדת.

זה אפוא העולם שאנחנו חיים בו היום. הממשל ממציא חוקים המשווקים בספינים כאילו הם למען מעמד הביניים, הממומנים עד הסנט האחרון בחוב אשר סופו להיות משולם על ידי הדורות הבאים וגם על ידי הדור הנוכחי דרך אינפלציה ושחיקה בתשלומי הביטוח הלאומי, שעה שבפועל תוצאתם, אם לא מטרתם, היא העברת מאות מיליארדים של כספי חוב אלו מהשכבות הרחבות של האוכלוסייה לעשירון העליון ולאחוזון העליון בצורת רווחי הון.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com.