פרופ' ריקרדו ריש / צילום: כדיה לוי

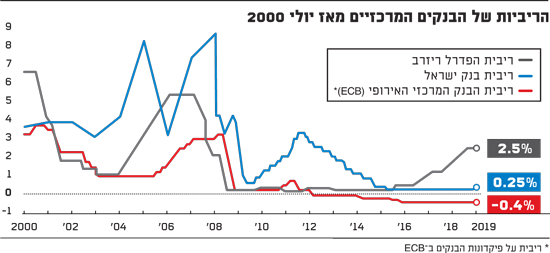

לפני שבועיים, בכנס חגיגי לציון 20 שנה למטבע האירו שנערך בפורטוגל, הטיל מריו דראגי פצצה. נשיא הבנק המרכזי האירופי (ה-ECB) אמנם התבטא בזהירות כדרכם של בנקאים מרכזיים, ובכל זאת אי אפשר היה לטעות בדבריו: ה-ECB מתכוון לפעול. דראגי הזהיר מ"רכות מתמשכת" בכלכלה האירופית, והבהיר שאם המצב יימשך, "יידרש עוד תמריץ" לכלכלה. הוא הוסיף שהורדות ריבית נוספות הן "חלק מהכלים" שעומדים לרשות הבנק המרכזי האירופי, הצהרה דרמטית בהינתן העובדה שהריבית בגוש האירו עומדת כבר היום על מינוס 0.4%.

ההצהרה של דראגי היכתה גלים והקפיצה אפילו את נשיא ארה"ב דונלד טראמפ, שמיהר להצהיר (בטוויטר כמובן) שההכרזה של נשיא הבנק המרכזי האירופי - שהפילה את שער האירו - עוזרת לאירופה "להתחרות בארה"ב באופן לא הוגן".

דראגי לא נשאר חייב, והצהיר שיש לו מנדט להשתמש בכל הכלים העומדים לרשותו. שבוע מאוחר יותר, טראמפ כבר התבדח בראיון שאולי הוא צריך למנות את דראגי ליו"ר הפדרל ריזרב במקום ג'רום פאוול. אבל למען האמת, גם הפד עצמו אותת לפני שבועיים שאנחנו עשויים לראות הורדות ריבית מכיוונו בהמשך השנה.

מה שעומד מאחורי ההצהרות הללו הוא החשש מהאטה המתקרבת. פרופ' ריקרדו ריש, אחד הכוכבים העולים בין כלכלני אירופה, מעריך בראיון ל"גלובס" שהכלכלה העולמית עלולה להיקלע למיתון בשנה הבאה. "כשמסתכלים על ביטחון המשקיעים, על רישיונות הבנייה, על הרבה אינדיקטורים מובילים - אפשר לראות האטה גם באירופה וגם בארה"ב. מה הזעזוע שגורם לכך? אנחנו לא יודעים בוודאות. אבל נראה שמלחמת הסחר היא גורם מוביל מאחורי הפסימיות והירידה בהשקעות", הוא מסביר.

פרופ' ריש היה אחד הדוברים בכנס בפורטוגל, לא הרבה אחרי נאום דראגי. עכשיו, הוא מסביר שאנחנו מצויים בעיצומו של שינוי דרמטי בכלכלה העולמית, תהליך ארגון מחדש של יחסי הכוחות בין שחקניות הענק - ארה"ב, אירופה וסין. ההסתגלות למציאות הזו היא האתגר הגדול שהוא רואה היום בעתידו של גוש האירו, וגם בעתידנו. "האתגר הזה יורגש הרבה יותר במשק קטן ופתוח כמו ישראל", הוא מבהיר.

המדיניות הנכונה? "לא קונבנציונלית"

פרופ' ריקרדו ריש (40) הוא אחד המקרו כלכלנים הבולטים באירופה. במקור מפורטוגל, בעל דוקטורט בכלכלה מהרווארד, הספיק ריש לעבור באוניברסיטאות כמו פרינסטון וקולומביה, לפני שעבר ללמד בלונדון סקול אוף אקונומיקס הנודע. הוא ייעץ לפדרל ריזרב וגם ל-ECB, ובשנת 2016 זכה בפרס ג'רמן ברנסר היוקרתי, לכלכלן אירופי מתחת לגיל 40. "אחד המקרו כלכלנים המובילים בדורו, ללא ספק", הגדיר אותו סגן נשיא ה-ECB במעמד הפרס.

בתחילת השבוע השתתף ריש בכנס בבית הספר לכלכלה ע"ש ברגלס באוניברסיטת תל אביב, במימון ובחסות בנק ישראל וקרן בן פורת של האוניברסיטה העברית, בשיתוף אוניברסיטת ת"א. בכנס, אותו ארגן פרופ' ערן ישיב, השתתפו כמה מבכירי המקרו כלכלנים בעולם, והוא נפתח בדברים של נגיד בנק ישראל, פרופ' אמיר ירון. לראיון עצמו הגיע ריש היישר מדיון סוער עם עמיתיו, שנגרר אל תוך ארוחת הצהריים: כמה עמוק אפשר להגיע עם ריביות שליליות. השאלה הזאת, מסתבר, עשויה להפוך לרלוונטית ביותר בשנים הקרובות.

"הרגע הנוכחי מראה התלכדות של שני כוחות מנוגדים", פותח ריש את הסקירה שלו על הנוף המורכב הניצב בפני הבנקאים המרכזיים. "בשנתיים-שלוש האחרונות היה אלמנט של נורמליזציה, וחזרה לרמת הריבית הנורמלית. זה ניכר במיוחד במקרה של הפד" - הבנק המרכזי בארה"ב, שהעלה את שער הריבית עד לטווח עליון של 2.5% בדצמבר האחרון.

"ה-ECB התעכב יותר, כי הכלכלה האירופית התאוששה בקצב איטי יותר, והלחצים האינפלציוניים נעלמו. ובנוסף, באירופה שוררת מדיניות תקציבית מאוד מרסנת, וזה אומר שה-ECB חש שהוא צריך לשמור על ריבית נמוכה יותר על מנת למנוע מיתון. אבל גם באירופה המגמה הייתה נורמליזציה של שערי הריבית".

ריש מציין, כי "עכשיו, באמצע שנת 2019, נראה שמופיעים זעזועים חדשים, והכלכלה עלולה להיקלע למיתון בשנה הבאה. בתגובה, גם בארה"ב וגם בגוש האירו, הדחף הוא להוריד את שערי הריבית כדי להילחם במיתון. במקרה של הפד, זה אומר שאחרי שהם העלו את שערי הריבית ל'נורמלי החדש', הם יורידו אותם. במקרה של ה-ECB, המשימה הרבה יותר קשה - אפילו שהגענו לשלב ה'נירמול', העובדה שעדיין צריך להילחם במדיניות הצנע התקציבי כדי למנוע דפלציה, אומרת שהם צריכים לשמור על שערי ריבית נמוכים. עכשיו מגיע עוד זעזוע, וה-ECB מוצא את עצמו בעמדה מאוד קשה, שבה אין לו הרבה מרחב להוריד ריבית, על אף שהיה רוצה לעשות את זה".

אז לפד יש מרחב מוגבל מבעבר להוריד ריבית, וה־ECB כבר עם ריבית שלילית. מה הבנקים המרכזיים יכולים לעשות?

"זה בדיוק האתגר - איך אתה מספק תמריץ לכלכלה. והתשובה היא מדיניות לא קונבנציונלית. החדשות הטובות הן שנקטנו הרבה צעדים לא קונבנציונליים בעשור האחרון, ולמדנו עליהם משהו. כך שיש אפשרויות".

באילו צעדים מדובר?

"קודם כול - האם הבנקים המרכזיים יכולים לגבות ריבית שלילית על הפיקדונות של הבנקים אצלם. במקרה של ה-ECB, התשובה היא כן. דראגי הבהיר שהוא לא רואה סיבה שלא תאפשר לרדת עוד בריבית, מעבר למינוס 0.4% (רמת הריבית הנוכחית, א.פ.).

"דבר שני, הבנקים המרכזיים יכולים להצהיר שלא רק שהם מורידים את הריבית עכשיו, אלא שישאירו אותה נמוכה לתקופה ארוכה. למדנו שזה יכול להיות די אפקטיבי; דבר שלישי, רכישת נכסים בשווקים. על ידי רכישת אג"ח ממשלתיות לחמש ול-10 שנים, אפשר להוריד את התשואה עליהן. ותשואות נמוכות יותר על אג"ח כאלה מתורגמות לדברים כמו ריביות על משכנתאות, החלטות מימון של חברות מסחריות, ועוד".

"ריביות שליליות על פיקדונות בבנק המרכזי, הכוונה קדימה, והקלה כמותית באמצעות רכישות בשווקים - היו שלושת הכלים הלא-קונבנציונליים שלמדנו להשתמש בהם בשש השנים האחרונות. ניסינו אותם, למדנו אותם, והם יכולים להיות אפקטיביים במידה מסוימת. האם הם יספיקו על מנת להמריץ את הכלכלה? זו השאלה הגדולה. למרבה הצער אנחנו לא יודעים את התשובה".

איטליה? "אנחנו ערוכים להתמודד איתה"

האתגרים שניצבים מול קברניטי הכלכלה לא כוללים רק האטה רגילה. בגוש האירו עוסקים בחודשים האחרונים באפשרות של משבר חריף שיפרוץ מכיוונה של איטליה, שכבר נקלעה לעימות מול מוסדות גוש האירו סביב מדיניות התקציב שלה. חלק מההערכות מדברות על תרחיש שבו איטליה תבחר לנטוש את המטבע האירופי, וב"פייננשל טיימס" המאופק הזהירו שמתיאו סלביני, סגן ראש ממשלת איטליה, "עלול לפוצץ את גוש האירו". ריש עצמו מספר בראיון שהוא "מתוסכל" מחוסר ההתמודדות והיעדר הטיפול בעיות המבניות שמכבידות על הגוש. "לצערי, מנקודת המבט שלי לא נעשה מספיק", הוא אומר.

כשמסתכלים על השנים הקרובות, עד כמה אתה מודאג?

"כמה אני מודאג? אני כלכלן, אני תמיד מודאג", ריש צוחק. הוא מתעכב בהתחלה על החששות העיקריים שליוו את גוש האירו בשני העשורים הראשונים שלו: ראשית, החשש שהאירו יהיה מטבע לא יציב, ולא יצליח לשמור על ערכו. החשש הזה התבדה, אומר ריש: האינפלציה בגוש האירו יציבה כבר 20 שנה. גם במבט קדימה, הוא לא מודאג יותר מדי מהאפשרות שמיתון יגרור את גוש האירו לדפלציה.

החשש השני הוא כאמור, שגוש האירו יתפרק. כאן ריש נשמע קצת יותר מודאג. אחד המחקרים מכי הגלים שלו הצביע על בעיה מבנית שממנה סובל גוש האירו: ‘הלולאה השטנית' - מעגל שבו הקשר הסימביוטי בין מדינות גוש האירו לבין הבנקים שלהן מדרדר אותם יחד אל סף חדלות פירעון. כיום, הוא מזהה פוטנציאל לתרחיש כזה באיטליה. "החשש הוא, שבנקים איטלקיים מחזיקים כמות גדולה מאוד של אג"ח ממשלתיות איטלקיות, ולכן הספקות לגבי יכולת הפירעון של ממשלת איטליה יתפשטו למערכת הפיננסית שלה, מה שישליך בחזרה על הממשלה".

"כיום ממשלת איטליה, כתוצאה מקיפאון כלכלי עמוק, חזק וכואב, שנמשך כבר עשרים שנה, מתקשה לשרת את החובות הגדולים שלה. אני מודאג מכך שהתפתחויות תקציביות באיטליה יובילו לזינוק בתשואות על אג"ח איטלקיות, ושבשלב מסוים האיטלקים יכריזו שהם מעדיפים להגיע לחדלות פירעון, לעזוב את גוש האירו, ולבצע פיחות בערך המטבע שלהם".

"ועם זאת", הוא ממהר לסייג, "בעשר השנים האחרונות גילינו שהאוכלוסייה באירופה מוקירה את האירו, וחושבת ששווה לעבור מיתון עמוק ולהישאר בגוש האירו לטובת הרווחים שזה יביא בטווח הרחוק. יש לנו יותר מקורות לתמוך באיטליה אם יהיה משבר חוב, משהיו לרשותנו במקרים של יוון, פורטוגל ואירלנד לפני שבע שנים".

כאן ריש עוצר ומוסיף דגש: "הבעיות של איטליה לא נובעות ממדיניות לא אחראית של הממשלה, אלא מכך שבמשך 17 שנה לא הייתה צמיחה. זה אזור של גוש האירו שנמצא בקיפאון כבר הרבה מאוד זמן. ואגב - יש אזורים של ארה"ב, במיוחד במערב התיכון, שנמצאים בקיפאון כלכלי כבר 20 שנה, ויש בהם חוסר שביעות רצון אדיר. במילים אחרות, ביצועים כלכליים חלשים הם דבר מכאיב שמוביל ללחצים פנימיים. העובדה שהלחצים האלה מנותבים לדיון באירו עצמו, ובאפשרות שיתפרק, היא דבר ייחודי לגוש האירו. אבל זה לא שהלחצים האלה לא קיימים במקום אחר. האירו הוא רק סימפטום".

מלחמת הסחר? "המבחן של גוש האירו"

"אבל בוא נדבר על החשש השלישי: הסביבה הכלכלית העולמית, והאינטראקציה בין ארה"ב, סין ואירופה, שהופכת למאתגרת יותר", אומר ריש. "בשנה וחצי האחרונות אנחנו רואים שיבושי סחר בין סין לארה"ב, ומנקודת המבט של גוש האירו השאלה היא - האם הוא ערוך להגיב לזעזועים חיצוניים, כמו פרוטקציוניזם, מכסים, ושיבוש של המערכת הפיננסית העולמית. זה אתגר חדש, ובהרבה מובנים מדאיג יותר מהחששות הקודמים שהזכרתי. האם גוש האירו ערוך להגיב לכך, כולל מוסדות ה-ECB? זו שאלה קשה. זה מבחן שטרם עברנו".

השבוע נודה כי כריסטין לגארד, יו"ר קרן המטבע, מועמדת להחליף את מריו דראגי בראש ה-ECB. "בהינתן העובדה שהאתגר הבא עשוי להיות זעזוע חיצוני", אומר ריש, "הניסיון שלה בזירה הבינלאומית וההבנה שלה את המערכת הפיננסית העולמית בוודאי יהיו רבי ערך".

בהינתן האתגרים האלה, מה לגבי משק קטן ופתוח כמו ישראל?

"עבור משק קטן ופתוח, שמייצא הרבה, האתגר החדש הוא אקלים האנטי-סחר וההתארגנות מחדש של הכוחות: ארה"ב, סין ואירופה. לנוכח מה שנראה כמו זעזועים חיצוניים גדולים שייווצרו כתוצאה מתהליך ההתארגנות מחדש הזה, השאלה עבור משק קטן ופתוח - שרוב הסחר שלו הוא בהכרח עם שלושת הענקים האלה - היא איך להסתגל לזעזועים האלה. כלומר, איך להתנהל בגמישות שתשמור על ערך השקל ועל שער אינפלציה יציב. זה יהיה האתגר הגדול. זהו האתגר שטענתי כי ECB צריך להתמקד בו, והוא יורגש הרבה יותר במשק קטן ופתוח כמו ישראל. הוא יתאפיין בשיבושים בסחר, בשווקים הפיננסיים הבינלאומיים ובמערכות התשלום, כתוצאה מהנטייה הפרוטקציוניסטית של הגושים הגדולים בעולם.

"זה יהיה אתגר לבנק ישראל, כי הדבר ילווה בחוסר יציבות לכמה מוסדות פיננסיים בישראל, בצרות ליבואנים וליצואנים, ובסופו של דבר ישפיע על ערך השקל. והמנדט של בנק ישראל הוא לשמור על הערך הזה יציב".

נשמע שעומדת לפנינו תקופה די סוערת.

"אני לא בטוח. כמו שאמרתי: אני תמיד מודאג, זה חלק מהעבודה. אבל אני לא מודאג יותר מאשר לפני 5, 10 או 15 שנה. המסר שלי הוא לא שצפויה תקופת סוערת, אלא שהאתגרים אחרים. האתגר לבנק ישראל לפני חמש שנים היה איך להתמודד עם המשבר באירופה, והסכנה שהוא יגלוש לכאן. האתגר לפני 10 שנים היה איך להתמודד עם המשבר בארצות הברית. האתגר לפני 20 שנה היה איך להוריד את האינפלציה הגבוהה.

"אלה היו אתגרים שונים בכל חמש שנים, הם היו אתגרים גדולים, ובנק ישראל עשה עבודה מאוד טובה ב-20 השנה האחרונות. כך שלא ניסיתי לומר שהאתגר הזה גרוע יותר או קשה יותר, אלא לתאר את האתגר הבא".

האשמים? "אולי אלו הפוליטיקאים"

כשמקשיבים לניתוח של ריש, הרושם הוא שלפחות במבט לאחור, הבנקים המרכזיים ביצעו את תפקידם בהצלחה יחסית בשנים האחרונות. הציבור הרחב לא תמיד מסכים לכך, והבנקאים המרכזיים בכל העולם וגם בישראל זכו בשנים האחרונות ללא מעט ביקורת: על רזרבות העתק שצברו, לעיתים בהפסד, על שגרמו לעיוותים בשווקים, ויותר מכול - על הריביות הנמוכות שדחפו לשחקים את מחירי הדיור. התלונות האלה מוכרות לריש. אם כי הוא מזכיר שהמנדט של הבנקים המרכזיים הוא לשמור על יציבות מחירים (באירופה), לעיתים בשילוב עם תעסוקה מלאה (בארה"ב). מנקודת המבט הזאת, הם זוכים לציונים גבוהים יחסית. אבל אם לא מרוצים מתוצאות הלוואי של המדיניות שנקטו בה בדרך להשיג את היעדים האלה, כמו למשל קניית הנכסים בשווקים, אומר ריש, "לגיטימי לשאול אם צריך לחשוב על שינוי המנדט, או לא לאפשר שימוש בכלים שונים. זה דיון חשוב ולגיטימי".

"נקודה אחרת קשורה לשיעורי הריבית ולמחירי הנדל"ן. זה קצת יותר מורכב. הבנקים המרכזיים הורידו את שיעורי הריבית כדי לדחוף למעלה את שיעור התעסוקה, על מנת לשמור על אינפלציה יציבה ולמנוע דפלציה. כאפקט משני - מחירי הבתים עלו. האם אנשים היו רוצים את ההיפך? האם אנחנו רוצים לומר שה-ECB, בנק ישראל, הפד, היו צריכים להעלות את שערי הריבית, להוביל ליותר אבטלה, ולגרום למאות אלפי ישראלים להפוך למובטלים על מנת להוריד את מחירי הבתים במרכז תל אביב? אני לא בטוח שהם היו מסכימים".

ואחרי כל אלה, ריש מבקש להזכיר את כוחות העומק שעומדים בלב הניתוח שלו, ושדחפו כלפי מטה את שיעורי הריבית: ההאטה בצמיחה ובגידול בפריון, שהובילו לירידה של הריבית הריאלית במשק, שאותה הבנק המרכזי אינו קובע (ראו מסגרת). "כאשר שיעורי הריבית הריאליים נמוכים, מחירי הבתים יעלו, לא משנה מה הבנק המרכזי עושה", הוא אומר.

"וכאן אפשר לשאול: בכלכלה שבה הגידול בפריון יורד, ושיעור הצמיחה צונח, האם אנחנו לא צריכים לדרוש יותר מהפוליטיקאים שלנו? למשל, לבצע רפורמות מבניות, להפוך את הכלכלה שלנו לפרודוקטיבית יותר, לנסות להגדיל את כושר הייצור של הכלכלה, להגדיל את החדשנות. זאת, בניגוד להאשמת הבנקים המרכזיים, שאחראים על האינפלציה".

אז אם להרחיב את הדיון מעבר לבנקים המרכזיים - לפחות מנקודת מבט פופוליסטית, אפשר לומר שקברניטי הכלכלה איכזבו את הציבור.

"אנשים בדרום אירופה ובמערב התיכון מאוכזבים וכועסים בצדק כשהם מבינים שהמצב הכלכלי שלהם לא יותר טוב מלפני 20 שנה. ואז מתחיל משחק ההאשמות - האם צריך להאשים את הבנק המרכזי, את הפוליטיקאים, גורמים חיצוניים, או אולי את עצמי? אני לא בטוח שהייתי מטיל הרבה אשמה על הבנקים המרכזיים. לגבי כל השאר - אני לא יודע. אולי זה שילוב".

"במבט קדימה, השאלה היא מה לעשות כדי לצמוח יותר. מה שינה את הכלכלה והביא לכך שאנחנו צומחים פחות, ושהפריון גדל לאט יותר? אולי, לצורך העניין, זה לא בגלל שהפוליטיקאים עשו מעט מדי, אלא בגלל שהם עשו יותר מדי? אולי הם התערבו יותר מדי בכלכלת השוק? אולי. במקרה כזה לא צריך להאשים אותם על שעשו פחות מדי, אלא יותר מדי".

"ואולי זה לא קשור אליהם אלא לכך שכל אחד היה צריך לעבוד יותר, שכלכלת השוק כולה הייתה צריכה לעבוד יותר, וכך היו צצים עוד רעיונות והייתה יותר חדשנות. למשל, אולי זה קשור לכך שיש לנו יותר מונופולים. אולי הצמיחה איטית יותר, כי נתנו לחברות טכנולוגיה תמריצים לנסות ולתפוס רנטות מונופוליסטיות, במקום להוריד את עלויות הייצור ולייצר יותר. אולי.

"יש הרבה גורמים, וזה דיון שאנחנו צריכים לקיים. לי אין תשובות, אבל אני כן חושב שזו טעות למקד כל כך הרבה מהדיון בבנקים המרכזיים. דבר שני, למסגר את זה כאשמת הפוליטיקאים זה בדיוק מה שמוביל לפופוליזם. וייתכן שגם בעייתי למסגר את זה כעניין של אי-שוויון, כאילו הבעיה היא עשירים, ושאנחנו צריכים למסות אותם. אנחנו צריכים לדון יותר באיך כולנו יכולים להיות עשירים. בוא נתמקד בצמיחה כלכלית, בלהביא ליותר חדשנות ויותר צמיחה לכולם".

מהי בכלל ריבית נורמלית?

מהניתוח של פרופ' ריקרדו ריש, כמו גם מההצהרות של הבנקאים המרכזיים בתקופה האחרונה, עולה שכיוון הריביות בעולם ברור - למטה. אבל כבר היום שערי הריבית נמוכים: בארה"ב ריבית הפד עומדת על טווח של עד 2.5%, בישראל על 0.25% בלבד, ובאירופה הריבית בכלל שלילית: מינוס 0.4%. רחוק מאוד ממה שנחשב פעם לרמה נורמלית, של כ-4%. ועכשיו, חזרה לריבית "נורמלית" לא נראית באופק.

אבל מהי בכלל הרמה הנורמלית? ריש מסביר ששער הריבית של הבנק המרכזי משקף באופן עקרוני שני גורמים: קודם כול, את הריבית הריאלית במשק במצב של שיווי משקל. זה שער הריבית המשקף את יכולת הייצור של המשק, התשואה להון ולהשקעה, ומכונה לעיתים שער הריבית "הטבעי". ואליו צריך להוסיף את יעד האינפלציה של הבנק המרכזי. "בעולם של שנות האלפיים, הריביות הריאליות במשק היו בסביבות 2%. אם אתה מוסיף לזה יעד אינפלציה של 2%, זה אומד שרמת הריביות הנורמלית הייתה כ-4%.

"אבל", אומר ריש, "עוד לפני המשבר של 2008 אנו חווים את מה שנודע כ'קיפאון המתמשך'". הגידול בפריון של המשק ירד, והחדשנות האטה. "שיעור הריבית הריאלי כיום נמוך יותר, וכתוצאה - הרמה 'המנורמלת' של שערי הריבית נמוכה מה-4% שהכרנו פעם. וזה חלק מהסיבה לכך שהנורמליזציה לא הובילה לשערי ריבית ברמות שהכרנו ב-2005, אלא לנמוכות יותר". במילים אחרות, הריביות בעולם כיום הן לא החלטה שרירותית של הבנקים המרכזיים.

"אבל בוא לא נגזים במה הוא נורמלי", ריש מקנח. "הריביות במהלך שנות השבעים ואפילו תחילת שנות השמונים היו דו-ספרתיות. המצב שבו הריביות נעות סביב 4% נמשך תקופה של 20 שנה, בין 1988 עד ל-2008. כך שכדאי שלא נהפוך את זה ל'נורמלי'".