השקעות אלטרנטיביות. מתנהלות אחרת משוק ההון/צילום: Shutterstock/א.ס.א.פ קרייטיב

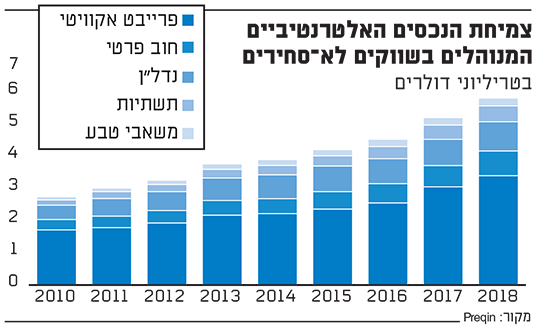

בעשור האחרון חווה עולם ההשקעות הגלובלי צמיחה דרמטית בהיקף הקטגוריה המכונה השקעות אלטרנטיביות - בעיקר בתחומי הפרייבט אקוויטי, האשראי הפרטי, הנדל"ן והתשתיות. המגמה לא פסחה על ישראל וההשקעות האלטרנטיביות הפכו מחלק אזוטרי בתיקי ההשקעות של הגופים המוסדיים לאפיק משמעותי וצומח, שחלק מהגופים כבר מקצים לו למעלה מ-10% מהתיק.

כחלק ממגמה זו, בשנים האחרונות מוצעות ההשקעות האלטרנטיביות גם למשקיעים פרטיים. זאת, בעיקר באמצעות גופים ישראליים שהחלו לפתח יכולות ניהול ושיווק השקעות כאמור. במאמר זה נעסוק בהתפתחויות הגלובליות בתחום הנכסים האלטרנטיביים, בהזדמנויות שהן מספקות ובאתגרים שהן מציבות למשקיעים המוסדיים, השונים מהותית מאלה שחווים המשקיעים הפרטיים. בכך נניח את הרקע למאמר ההמשך, שידון באפשרויות ההשקעה בנכסים אלטרנטיביים בחו"ל עבור משקיעים פרטיים ישראליים.

שינויים במפת ההשקעות

מאז המשבר הפיננסי, אפיק ההשקעה הצומח ביותר בעולם הוא ההשקעות הפסיביות, ובעיקר קרנות הסל (ETF), העוקבות אחרי מדדים. בעשור האחרון זינק היקף הנכסים של קרנות הסל ביותר מפי שבעה. במידה רבה, הצמיחה באה על חשבון הקרנות האקטיביות, ובעיקר קרנות הנאמנות. לפי נתוני EPFR, חברת מחקר שעוקבת אחרי תנועות כספים לקרנות, ב-2018 צמחו קרנות המניות הפסיביות ב-472 מיליארד דולר, בעוד האקטיביות איבדו 488 מיליארד דולר.

הסיבה העיקרית לכך היא כישלונם המתמשך של מנהלי ההשקעות בקרנות האקטיביות "לנצח את השוק". כך למשל, מחקר מכה גלים שפרסמה S&P ב-2016 הצביע על כך ש-99% מקרנות הנאמנות המנייתיות בארה"ב מניבות פחות ממדדי הבנצ'מרק. מחקר אחר שפורסם לפני מספר חודשים בחן ביצועים של 9,400 קרנות אירופיות במשך עשר שנים, וקבע שב-47 מתוך 49 מהקטגוריות שנבדקו, המנהלים לא הצליחו להכות ביצועי קרנות סל מקבילות.

במקביל לעלייה הגוברת בכספים המוזרמים לקרנות הסל, התחרות בין קרנות אלה התגברה משמעותית. הקושי שלהן ליצור בידול ממשי הביא לכך שתוך חמש שנים העמלות הממוצעות שגובות הקרנות הפסיביות הצטמצמו דרמטית - מ-0.2% ל-0.15% בלבד. שיעורים אלה נמוכים משמעותית משיעורי העמלות של הקרנות האקטיביות המסורתיות הפועלות בנכסי בסיס דומים, מהן כאמור נפדים הכספים.

שילוב מגמות זה פוגע ברווחיות מנהלי הנכסים, וגורם להם לחפש אפיקי פעילות חדשים. כחלק מכך, רבים מהם פונים לניהול מכשירי השקעות אלטרנטיביים, בהיקפים הולכים וגדלים.

יתרונות למנהלי ההשקעות ולמשקיעים

על רקע האמור, למנהלי נכסים רבים יש מוטיבציה להיכנס לתחום ההשקעות האלטרנטיביות, אשר נובעת משלושה גורמים מרכזיים.

ראשית, מטעמי הכנסות ורווחיות. לפי הערכות, ההשקעות האלטרנטיביות מהוות כיום בין 10% ל-15% מסך הנכסים המנוהלים גלובלית. ברם, שיעור תרומתם להכנסות המנהלים גבוה יותר משמעותית - ונע בין 30% ל-40%. בהתאם, גם שיעורי הרווחיות בניהול מוצרים אלטרנטיביים עולים פי שלושה ולעתים ארבעה על הרווחיות בניהול מוצרים מסורתיים - אקטיביים ופסיביים.

קיים הגיון בדמי הניהול הגבוהים יותר, על רקע המומחיות הנדרשת בניהול השקעות אלה, התחרות הפחותה בין מנהלי ההשקעות לעומת האפיקים המסורתיים, וקשיי הגישה אליהן באופן ישיר.

שנית, מטעמי יציבות. לרוב, השקעות אלטרנטיביות מתבצעות באפיקים לא נזילים, לתקופות זמן ממושכות. לפיכך, הן ממזערות את חשיפת המנהלים למשיכות מצד לקוחות, וכך מאפשרות למנהלי ההשקעות להבטיח לעצמם שנים ארוכות של דמי ניהול.

שלישית, מטעמי פיזור סיכונים והתרחבות עסקית. מנהלי נכסים רבים שבעבר עסקו בניהול השקעות מסורתיות גרידא, מפתחים יכולות אלטרנטיביות לצורך פיתוח עסקי ופיזור סיכונים בפעילותם. כך למשל, ענקית ההשקעות בלאקרוק, המנהלת נכסים בלמעלה מ-6 טריליון דולר ומתמחה בתחום הפסיבי, החלה השנה לפתח את תחום ההשקעות האלטרנטיביות באופן מסיבי.

בצד השני, להשקעות האלטרנטיביות יתרונות רבים גם עבור המשקיעים. בפרט, משום שהן מהוות אחת הדרכים העיקריות להנבת תשואות בסביבת הריביות האפסיות השוררת בשנים האחרונות. גורם מרכזי לכך שנכסים אלה נוטים להשיג תשואות הגבוהות יותר מאשר אלה שמשיגים נכסים "מסורתיים" הוא שרובם נסחרים בשווקים פרטיים. כתוצאה, המשקיעים בהם "מתוגמלים", לפחות תיאורטית, בפרמיית אי נזילות - תשואה עודפת כתוצאה מכך שאינם יכולים לפדות או למכור את השקעתם באופן מידי.

לצד זאת, ההשקעות האלטרנטיביות גם מאפשרות למשקיעים להגדיל את פיזור התיק שלהם, באמצעות הקצאת כספים לאסטרטגיות וסוגי נכסים שאינם נסחרים בשווקים הציבוריים. יתרון נוסף שלהן הוא שהשקעות שאינן סחירות אינן משוערכות למחירי שוק באופן שוטף. באופן זה, התנודתיות במחירן נמוכה בהרבה ומאפשרת למשקיעים ליצור "עוגנים" יציבים יותר בתיקי ההשקעות, וכן להימנע מלחצים הנובעים מירידות מחירים חדות בשווקים הסחירים, שלעתים מובילים למימוש נכסים בעיתוי לא אופטימלי.

עלייה חדה בהיצע למוסדיים

כתוצאה, בעשור האחרון שיעור ההשקעות האלטרנטיביות בתיקי המוסדיים בישראל עולה בהתמדה. להערכתנו הוא ימשיך לצמוח, וזאת ממספר טעמים עיקריים.

ראשית, בהשוואה גלובלית, היקף הנכסים האלטרנטיביים בתיקי המוסדיים, שבחלקם מגיע לכ-10% ובאחרים נמוך יותר, רחוק משיעורם בתיקי ההשקעות של משקיעים מוסדיים בשווקים מפותחים יותר. לדוגמה, קרנות הפנסיה הגדולות בארה"ב מחזיקות נכסים אלטרנטיביים בשיעור העומד בדרך כלל על 25% ויותר מהתיק שלהן.

בנוסף, גודלו העצום של השוק המוסדי בישראל, המנהל כיום כ-1.7 טריליון שקל, והפערים בין קצב צמיחת החסכונות הפנסיוניים (בשיעור של כ-10%-12% בשנה) לזה של הכלכלה המקומית (כ-3% לערך) מלמדים שהכלכלה המקומית איננה מייצרת ואינה יכולה לייצר עבור תיקי הענק המוסדיים די הזדמנויות ראויות להשקעה. לפיכך נראה שאין מנוס מהמשך הגדלת ההשקעות המופנות לחו"ל.

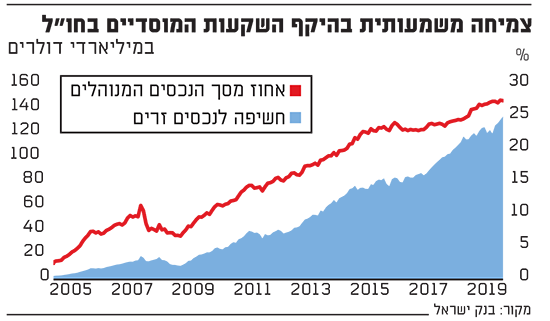

לא בכדי, שיעור כספי הפנסיה בחו"ל עלה מפחות מ-5% מהתיקים ב-2005 - לכמעט 30% כיום. להערכתנו, הפערים בדפוסי הצמיחה האמורים עשויים להביא לכך ששיעור ההשקעה בחו"ל יגיע לכמחצית מתיקי ההשקעות המוסדיים תוך טווח זמן של כעשור, ושחלק משמעותי מהצמיחה יופנה להשקעה בנכסים אלטרנטיביים.

על רקע ההיקף האדיר של הכספים המחפשים יעד, בשנים האחרונות חל גידול דרמטי בהיקף מנהלי הנכסים הזרים המבקשים לגייס כספים בישראל. במסגרת זו, מנהלי ההשקעות המובילים בעולם פוקדים את השוק בישראל באופן תדיר ומציעים למוסדיים להשקיע בהשקעות אלטרנטיביות - בקרנותיהם ובהשקעות משותפות לצידם.

לפיכך, עבור הגופים המוסדיים הישראלים בישראל המבקשים להיחשף לתחומים אלה, לא קיימת בעיית היצע של השקעות אלטרנטיביות. נהפוך הוא, האתגר העיקרי הוא סינון של מנהלי הנכסים והקרנות הזרות כדי לבחור בהשקעות הראויות.

לשם כך, הגופים המוסדיים, בעיקר הגדולים, פיתחו בשנים האחרונות מומחיות גבוהה בניהול השקעות אלטרנטיביות ובפרט הקימו מחלקות המתמחות בהשקעות בתחומי הנדל"ן, התשתיות והאשראי.

אתגרים בבחירת מנהלים למשקיעים פרטיים

אולם בניגוד למוסדיים, לגופים קטנים יותר, ובפרט למשקיעים פרטיים, אין נגישות גבוהה להשקעות אלטרנטיביות. זאת, בין היתר משום שהם אינם יכולים להשקיע את סכומי המינימום שדורשים מנהלי הנכסים הזרים הגדולים, שעשויים להגיע ל-10 מיליון דולר ומעלה. בנוסף, אין באפשרות המשקיעים הפרטיים להגיע לרמת ההתמקצעות הפרטנית של גופים מוסדיים באפיקי השקעה אלטרנטיביים. לכן, עבורם האתגר אינו מסתכם בזיהוי האפיקים האלטרנטיביים בהם ראוי להשקיע - אלא עליהם גם לזהות את הכלי המיטבי להשקעה בהם, מתוך מבחר מוגבל בהרבה של אפשרויות.

לכן, בביצוע השקעה אלטרנטיבית בסכומים נמוכים יחסית מצד משקיעים פרטיים השיקול העיקרי הוא איתור מנהל השקעות אשר מצד אחד יהיה מוכן ליטול את כספם ולנהלו - ומצד שני יוכל להעניק ערך מוסף בשוק בו הוא מתיימר לפעול. על רקע זה, לאחרונה התרבו מנהלי השקעות מקומיים, המציעים למשקיעים פרטיים לנהל עבורם השקעות אלטרנטיביות בחו"ל.

חלק מהגופים הישראלים מציעים השקעות אלטרנטיביות באמצעות מבני השקעות משותפות למשקיעים ספורים, כגון השקעת כספים משותפת בפרויקט נדל"ן. אחרים פועלים באמצעות קרנות השקעה המיועדות למשקיעים כשירים בלבד, או לחלופין מנפיקים יחידות השתתפות לציבור בבורסה בתל אביב, תוך פרסום תשקיף. המגמה מתרחשת בעיקר בתחומי הנדל"ן והאשראי, שהפכו נגישים להשקעה אפילו בסכומים נמוכים יחסית, למשקיעים שאינם בעלי הון גבוה או מומחיות פיננסית (כלומר, אינם משקיעים כשירים).

להערכתנו, על אף שרבים ממנהלי השקעות אלה מציעים למשקיעים הפרטיים, לכאורה, הזדמנויות השקעה באפיקים שאינם נגישים להם באופן ישיר, עם פוטנציאל לתשואות גבוהות - המציאות בפועל עלולה להיות שונה בתכלית. הסיבה לכך היא שלמרבית מנהלים אלה אין התמחות גבוהה בניהול השקעות בחו"ל בתחומים מורכבים כאלה, או נגישות מועדפת להזדמנויות השקעה.

לכן, לדעתנו, רבים ממבני ההשקעה המוצעים למשקיעים פרטיים עלולים לחשוף אותם לסיכונים מוגברים, ואף להפסדים. בהיבטים אלה נעסוק בהרחבה במאמר הבא.

הכותבים הם, בהתאמה, מייסד ושותף בחברת הייעוץ הפיננסי C.O.A.F - Complex of Alternative Finance. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם