מנהל השקעות / צילום: Shutterstock, א.ס.א.פ קריאייטיב

כשמסתכלים על שבעת החודשים הראשונים של 2019 בתיקי ניירות הערך, אי-אפשר להישאר אדישים. חוץ מסלפי לפייסבוק עם דף התשואות, כמו אקסית אחרי פרידה - כבר ראיתי כמעט כל תגובה על המספרים בדוחות. מתווה האות V, שבו חוו תיקי ההשקעות ירידות חדות בשנה שעברה לצד עליות חדות השנה, לא מוגדר כמקרה נדיר, אבל הווליום שבו קרו הדברים הוא המעניין. אם עוצמת הירידות והעליות נובעת לא מעט מהיעדר נזילות בשווקים (הרחבת הפער בין הקונים והמוכרים), אזי הכיוון קשור בעיקר למחיר הכסף, שהינו הגורם הראשי לתנועות ההון בשוק.

בשנת 2018 מחיר הכסף היה 'עם הפנים צפונה' בעקבות ארבע העלאות הריבית הדולרית, כמו גם צמצום מאזן הפדרל ריזרב בארה"ב (הפסקת ההרחבה הכמותית שהציפה את השווקים בדולרים) - מה שגרם לירידות שערים בשוקי החוב וההון. את תמונת הראי קיבלנו במחצית הראשונה של 2019. צפי ל-3-4 הורדות ריבית, מתובל בלא מעט ציפיות להתערבות מוניטרית של הפד בשווקים, ייקרו את מחירי איגרות החוב והמניות, והעלו את הביקושים. העובדה שהצפי למחיר כסף נמוך נובע מתמונה פסימית המשתקפת היטב בעקום התשואות האמריקאי, המתפקד כ"מקדם צמיחה", לא הטרידה יותר מדי. גם לא העובדה ששני השווקים (האג"ח והמניות) פעלו בכיוון אחד. הרי ירידה חדה בריבית בטווח הקצר (כפי שמגולם), הנובעת מהאטה כלכלית חריפה - אומנם תקל על הוצאות המימון, אך היא לא יכולה לעשות טוב לרווחי הפירמות, שאמורות לסבול מדפלציה של ביקושים. כרגע, מי שהיה 'בפנים' ידע ליהנות מהירידה בתשואות האג"ח (עליות שערים/רווחי הון), כמו גם מעלייה במחירי המניות, שנתפסו כאלטרנטיבה לתשואות הנמוכות באג"ח.

ומה קורה עם מי ש'בחוץ'? הנטייה המקובלת של מי שבחוץ היא להרגיש בעיקר פספוס. בטח מי שלא שרד את הרבעון האחרון של 2018 ופצח במסע מכירות בכל מחיר. יחד עם זאת, הנטייה היותר נפוצה של אלה 'שבחוץ', היא לגלות את שוק ההון מחדש. אין מה לעשות - עליות עושות חשק. אבל מה עושים כאשר המציאות שולחת שדרים כי נפח אחסון התשואה הולך ואוזל? האם מוותרים מראש על התענוג? התשובה בגדול היא לא. לתיק השקעות אסור להתנהל על פני ציר זמן של שבעה חודשים. כאשר תיק השקעות מנוהל לתקופה מספיק ארוכה, היודעת להכיל בתוכה גם תקופות שליליות, עיתוי הכניסה (שאומנם תמיד רלוונטי) מקבל משמעות פחותה. תיק ניירות ערך מבוזר יודע להתנהל גם בתקופות הצפוניות של התשואות, אז הן עולות, וגם באלה הדרומיות. בטווח הארוך צריך להינתן ערך מספק בהתאם לרמת הסיכון. לפני שנגיע לערך המספק, אסביר קצת יותר בפירוט את סביבת ניהול תיקי ההשקעות בתקופה הנוכחית.

מניות אגרסיביות, רכיב אג"ח מאתגר

במסגרת התיקים המנוהלים אפשר למצוא נטייה של לא מעט מנהלים להיצמד אל המדדים הראשיים בפילוח ניירות הערך. לעתים זה נעשה על ידי רכישת המדד עצמו כעוגן באפיק, ולצד זאת רכישת קולקציית מניות שתקצה משקל יתר לאלו שמחלקת המחקר מנבאות להן אפסייד. עדיין, לאפיק תהיה רגישות גבוהה לתנודתיות של המדדים הראשיים. יחד עם זאת, גם מסלולי המניות יכולים להיות ברמות אגרסיביות שונות ולהתאים עצמם למצבי שוק שונים. האגרסיביות באה לידי ביטוי במשקל הגיאוגרפי, דרך המשקל הסקטוריאלי (לרוב ענפי הבריאות, התקשורת או חומרי הגלם מאופיינים כדפנסיביים, כלומר רגישים פחות למאקרו-כלכלה מאשר ענפי הטכנולוגיה, הפיננסים או הצריכה) ועד למצב הצבירה העסקי של החברות. לדוגמה, המניות האגרסיביות מאופיינות בעיקר בשלבים מוקדמים של צמיחה ודורשות אנליזה ויכולת מחקר גבוהה לאיתורן. המגזר בו הן נפוצות ביותר הוא הטכנולוגיה, אבל משקלן של החברות מהסוג הזה הוא לרוב נמוך במסלולים המנוהלים. בתיקים ניתן בעיקר לפגוש מניות שלא נושאות בטא גבוהה ובדרך כלל מבודדות מתנועות שוק רחבות. אלו הן מניות מחזוריות שרגישות יותר למחזור הכלכלי שבו אנו מצויים, ואלו המניות שילוו את המשקיעים באפיק בכל מסלולי המניות.

בצד השני יש את אפיק האג"ח. איגרות החוב מהוות את החלק המרכזי בפורטפוליו של רוב תיקי ההשקעות בישראל. וגם פה האתגר לא קטן, אפילו גדול, כיוון שככל שמרכיב האג"ח בתיק גבוה, הוא מאופיין בלקוחות ששמירה על הערך הנומינלי של נכסיהם בכל רגע נתון היא מהותית ליכולת השינה שלהם. וגם פה עליות השערים החדות מתחילת השנה למעשה היוונו את התשואה העתידית על ההשקעות.

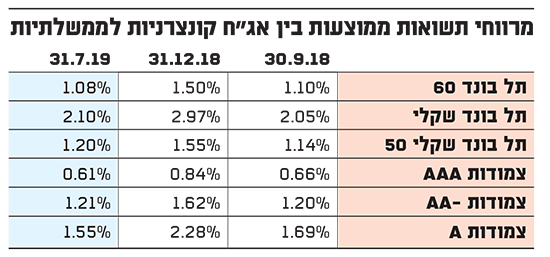

מדד האג"ח הכללי טיפס בינואר-יולי בכ-6.5%, קצת מעליו טיפס חוב החברות, וקצת מתחת החוב של המדינה. המשמעות היא שהתשואות על החוב הממשלתי המשיכו לרדת בחדות, ואילו התשואות באג"ח החברות ירדו לרמה כזו שכבר לא מתמחרת מי יודע מה את תוספת הסיכון שלהן על הממשלתי. אם להיות יותר מדויק וחד - הרי שמרווחי הסיכון בין חוב החברות לחוב המדינה חזרו לרמות הנמוכות של סוף ספטמבר 2018, טרם נשחטו מחיריהן של אג"ח החברות ברבעון האחרון של השנה שעברה (ראו טבלה). בזמן כתיבת שורות אלו המגמות באוגוסט עדיין לא ברורות, אך כבר בימי המסחר האחרונים של יולי ניתן היה לראות ניצני מגמה של פתיחת מרווחים קלה. עוד לא ברור אם המגמה תימשך גם באוגוסט, אבל אם בתיקי הני"ע הקונבנציונליים היה אפשרי לעשות שורט על חוב החברות לצד לונג על זה הממשלתי, זה כנראה היה זמן לא רע להמר בטווח הקצר על פתיחה מחודשת של מרווחי התשואות. אם וכאשר הגיוסים בקרנות הנאמנות יעשו סיבוב פרסה, התהליך עשוי להפוך בין אלים לאכזרי.

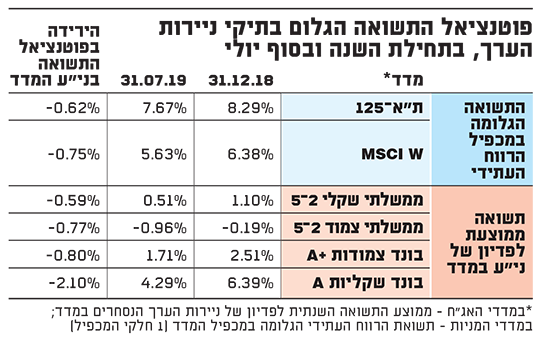

להתאים את הציפיות לתשואה שנתית של כ-2.8%

אז מה בכל זאת צריך לעשות מי שרוצה להיכנס בדלת שוק ההון בלי החשש שייצא מובס ומאוכזב בהמשך? התשובה היא תיאום ציפיות. כבר נכתב בפסקה קודמת שלא נכון שתיק השקעות יתנהל לתקופה קצרה, וככל שמשך ההשקעה ארוך יותר - קל לנסות ולהבין את פוטנציאל התשואה שנגזר מהתיק. האכזבות בסוף הדרך, כמו בכל דבר בחיים, מתקשרות בסופו של דבר לתיאום הציפיות בתחילתה, ואלו לטעמי מעט נשכחות לעתים. אז נכון שלא ניתן לחזות תשואות עתידיות ולעתים גם לא מומנטום של השוק, אבל כן ניתן להעריך או לנסות להגיע למסגרת ביצועים עתידית אליה יתכנס השוק, וזאת על סמך נתונים קיימים. הטבלה המצורפת כדוגמה יכולה אולי לתת מסגרת לתיאום ציפיות עתידי. הטבלה למעשה לוקחת את מדדי המניות והאג"ח (מח"מ בינוני סביב 4 שנים) הראשיים, ובוחנת את התשואה השנתית הממוצעת הגלומה בהחזקה ישירה של הני"ע היוצרים את המדדים. באיגרות החוב זה כמובן פשוט יותר, כיוון שהתשואה השנתית נסחרת, אך גם במניות ניתן לעשות חישוב גס שלפחות יספק מסגרת לפוטנציאל התשואה. החישוב הוא תשואת הרווח העתידי הגלום במכפיל המדד בו נסחרות המניות (בלי לטרחן יותר מדי במילים = 1 חלקי מכפיל הרווח העתידי). מאחר שיותר מדי משתנים משפיעים על מחירי המניות (צמיחה, ריבית, אינפלציה ועוד) מדובר על משהו שרחוק מלהיות מוחלט, כקריאת כיוון לתיאום ציפיות - זה כנראה המספר.

עכשיו נותר רק להכניס את המשקלים של האפיקים שמבטאים את תפיסת הסיכון של כל אחד. ואם ניקח תיק דפנסיבי "קלאסי" - של 20% מניות; 40% חוב ממשלתי; 40% חוב קונצרני, ונוסיף את ציפיות האינפלציה הגלומות בשוק לחלק צמוד המדד - אזי בחישוב גס כדאי להתאים את הציפיות שלנו לתשואה שנתית ממוצעת של כ-2.8% במח"מ בינוני.

וכדי לסגור את המעגל עם הכותרת הראשית, אוסיף שפוטנציאל התשואה שהיה גלום בתחילת השנה באותו מבנה תיק שבדוגמה היה גבוה בכ-1% למי שהיה 'בפנים', ונהנה מעליות השערים החצי שנתיות, לעומת מי 'שבחוץ' וחושב להתחיל ליהנות מהן עכשיו.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. המאמר נכתב כעשרה ימים לפני פרסומו, ומכאן שהמספרים והמגמות עשויים היו להשתנות לכאן או לכאן. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.