פנסיונרים בארה”ב. הגירעונות בקרנות הפנסיה מאיימים על עתידם / צילום: רויטרס

לא אחד ולא שניים הם הנזקים קצרי-הטווח של מדיניות הריבית של הפדרל ריזרב: בועת נכסים בקנה-מידה היסטורי שהותירה דור שלם של צעירים ממורמרים וכועסים שמבקשים לראשונה בהיסטוריה של אמריקה להושיב סוציאליסט רשמי בבית הלבן; בזבוז משאבים מונומנטלי על חברות ועל פרויקטים שאינם אלא חזיונות תעתועים בורסאיים במרוץ לאקזיט מהיר; עליית מחירי המניות במנותק מהכלכלה האמיתית של מיין סטריט, וכמובן הר של חובות שאיש לא יוכל לפורעם אי-פעם.

אך בנוסף לכל אלה, המדיניות הזו גם תפגע פגיעה אנושה בכל המערכת הפנסיונית באמריקה.

בסקטור הפרטי אין כמעט קרנות פנסיה המבטיחות הכנסה קבועה לחברים, אך בסקטור הציבורי של המדינות ושל השלטון המקומי קרנות כאלה הן הטבה פנסיונית חובקת כול.

בקליפורניה למשל, כך על פי PPIC, מוסר מחקר ציבורי ללא מטרות רווח ובלתי מפלגתי, יותר מ-4.6 מיליון תושבים זכאים או חברים בתוכניות פנסיה של ממשלת קליפורניה או של הרשויות המקומיות והשלטון המקומי לסוגיו. כשלושה רבעים מהם שייכים ל-CalPERS, הקרן הענקית של עובדי קליפורניה והגדולה מבין הקרנות הציבוריות בארה"ב, ל- CalSTRS, קרן ארגון המורים בקליפורניה, או לקרן הפנסיה של עובדי האוניברסיטאות בקליפורניה. היתר, כ-25%, שייכים ליותר ממאה קרנות ותוכניות פנסיה מקומיות שונות.

הואיל ועל פי הלשכה הפדרלית לסטטיסטיקה סך כל העובדים בקליפורניה עומד על כ-20 מיליון איש ואישה, הרי שכ-22% מתוכם הם עובדי ציבור הזכאים לפנסיה קבועה בעת הפרישה. לא זו אף זו, לפי הטבה שנקבעה לעובדים האלה לפני שנים, רובם המוחלט פטורים מתשלום סכום כלשהו לביטוח הלאומי, ולפיכך זכאותם הפנסיונית לתשלום פדרלי זה היא מופחתת מאוד או לא קיימת כלל.

לכ-56% מעובדי הציבור בקליפורניה אין כיסוי כלשהו על ידי הביטוח הלאומי הפדרלי. בטקסס המספר הזה עומד על יותר מ-50%, ובאילינוי על כ-45%. כלומר, כל העתיד הפנסיוני של העובדים האלה תלוי בקרנות הפנסיה האמורות.

אם כן, היציבות הפיננסית של הקרנות האלה חשובה מאוד לעובדים לשעבר, אך לא רק להם. במדינות רבות המדינה והרשויות המקומיות לא יכולות לקצץ בהטבות המובטחות, גם אם הן מעוניינות לעשות זאת.

למשל, ממשלת מדינת אילינוי, המצויה כבר עתה במשבר פנסיוני חריף כשהתשלומים לקרנות הפנסיה של המדינה מהווים 25% מהכנסותיה ממסים והקרנות נמצאות בגירעון של יותר מ-100 מיליארד דולר, ביקשה לבצע תיקונים בהתחייבויותיה הפנסיוניות לעובדים. אלא שהניסיון נעצר בבית המשפט. זה חסם את התוכנית וקבע בפסק דין מ-2015, כי תיקונים כאלה יצריכו שינוי של חוקת המדינה, הליך שהוא ארוך, יקר ומסובך מאין כמותו.

אילינוי אינה לבד. בכ-41 מדינות יש סוגים שונים של הגנות על קרנות הפנסיה, והאפשרות המעשית לשנותם בחקיקה כמעט אינה קיימת אפילו במקרה של פשיטת רגל של הרשות המקומית.

כאשר העיר דטרויט פשטה את הרגל לפני כמה שנים, חלק מהטבות הפנסיונרים קוצצו בשיעור של 4.5% וגם בוטלו העדכונים העתידיים בהתאם לעליית המדד. במקרה הזה בית המשפט הפדרלי שדן בנושא דווקא קבע, ברוב של 2 ל-1, כי העירייה יכלה לבצע את הקיצוץ, אך הקביעה הסתמכה במידה רבה על העובדה שהקיצוץ בוצע במסגרת הסכם נרחב שבו השתתפו נציגי העובדים (שלהם התנגדו העותרים), ואשר במסגרתו ארגונים חיצוניים שונים תרמו סכומי כסף גדולים.

הבעיה המשותפת של המבוטחים ומשלמי המסים

היציבות של קרנות הפנסיה האלה היא אפוא בעיה למבוטחים ולמשלמי המסים כאחד.

הארגון Pension tracker, העוקב באופן שוטף אחר מצב קרנות הפנסיה בקליפורניה, מעריך כי נכון לסוף שנת 2017 הסתכמו חובות הקרנות בקליפורניה לבדה ביותר מטריליון דולר, או כ-78 אלף דולר לכל משפחה בקליפורניה.

עם עשר הרשויות בעלות החוב הגדול ביותר נמנו גדולות כקטנות, עשירות כעניות. כך למשל עיירה קטנה בעמק הסיליקון בשם קולמה ניצבה במקום השלישי במצעד בעלות החוב עם כ-94 אלף דולר למשק בית. פאלו אלטו, עיירה מבוססת המונה כ-12 אלף משקי בית, כיכבה במקום העשירי עם התחייבויות פנסיוניות של כ-2 מיליארד דולר לעומת נכסים של 800 מיליון דולר, או חוב של כ-18 אלף דולר לכל נפש. בסך הכול מכסים נכסי הקרנות בקליפורניה כ-69% מהתחייבויותיהן.

קליפורניה לא לבד. על פי מכון המחקר PEW, נכון לסוף 2016 לכל הקרנות הציבוריות באמריקה יש בממוצע כיסוי נכסי של כ-66% מהתחייבויותיהן הפנסיוניות, וזאת שעה שכביכול הכלכלה בשיא והבורסה שוברת שיאים בכל חודש.

סך הגירעון המדויק של קרנות הפנסיה של המדינות ושל השלטון המקומי אינו ברור, והוא מוערך בטווח שבין 4.4 טריליון דולר, על פי סוכנות הדירוג מודי'ס - סכום השווה, אגב, לכלכלת גרמניה - לבין כ-6 טריליון דולר, על פי ארגון המחוקקים המדינתיים ALEC.

לגירעון הגדל כמה סיבות, ביניהן הזדקנות האוכלוסייה והשיעור הגדל של הפורשים לפנסיה לעומת מספר המצטרפים החדשים. אך ללא ספק אחת הסיבות המרכזיות, אם לא הקריטית מכולן, היא שיעורי הריבית הנמוכים שהנהיג הבנק המרכזי האמריקאי בעיקר בעשר השנים האחרונות.

לא מצליחות לעמוד ביעדי ההחזרים

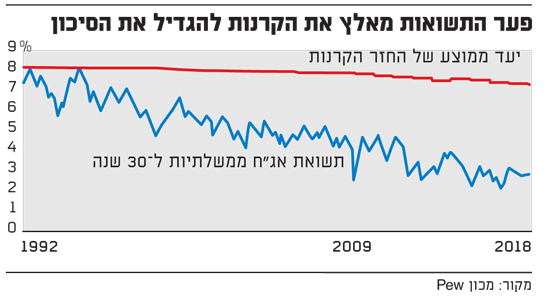

מסיבות ברורות קרנות הפנסיה החזיקו במשך שנים שיעור משמעותי מנכסיהן באיגרות חוב למיניהן, וכשליש מסך הנכסים מוחזקים באיגרות חוב ממשלתיות. קרנות הפנסיה מחשבות את התשואה השנתית, ההחזר הנדרש כדי שיעמדו בהתחייבויותיהן, בממוצע לפי 7.5%. אולם בעולם שבו איגרות החוב משלמות 2% או 3% ריבית - השבוע לראשונה אי-פעם ירדה תשואת האג"ח האמריקאיות ל-30 שנה מתחת ל-2% - פער התשואה הולך וגדל, וההחזר האמיתי, במידה רבה בשל מדיניות הריבית והדפסת הכסף של הפדרל ריזרב, נמוך בהרבה.

מדידה אקראית מהשפל של 2009 לשיאים של 2019 מגלה החזר ממוצע של כ-6.8%. מדידה מאוזנת יותר של חמש השנים האחרונות מראה החזר ממוצע של 5.4%. אחוז או שניים חסרים אלה אינם סכום נמוך כלל ועיקר כאשר הם מצטברים עם ריבית דריבית.

החזרים נמוכים מהמתוכנן היו הסיבה העיקרית לגידול בגירעון של הקרנות בין 2015 ל-2016. הגירעון הזה גדל בשנה זו לבדה ביותר מ-300 מיליארד דולר, והייתה זו, אגב, השנה ה-15 ברציפות שבה הגירעון - עודף ההתחייבויות על הנכסים - גדל.

אלא שהנזק המצטבר של מדיניות הריבית של הפדרל ריזרב לא הסתכם רק בדחיפת הקרנות להפסדים גדלים והולכים. בעקיפין היא גם דחפה את הקרנות לקחת יותר ויותר סיכונים בהשקעותיהן במאמץ להשיג תשואה, קרי להגדיל את החשיפה להלוואות ולאיגרות חוב מסוכנות המשלמות ריבית גבוהה יותר, וכן להשקעה בשוק המניות בשיעורים גדלים והולכים.

מאז 1990 הגדילו הקרנות ב-30% את השקעותיהן במניות, בקרנות גידור ובשאר נכסים החשופים לתנודות שוק חריפות, והן עומדות היום בממוצע על כ-70% מהפורטפוליו שלהן. בשנת 2016 למשל, התנודתיות הזו הביאה את ההחזר הממוצע ל-0.7%, חסר של 6.8% לעומת התשואה הנדרשת. ב-2018 הביאה התנודתיות הזו את קרנות הפנסיה של קליפורניה להחזר של מינוס 3.9%, תשואת חסר של כמעט 11% לעומת הנדרש בחישוביהן.

בשנת 2008, כאשר הבורסה נפלה, צנח שווי נכסי הקרנות בכ-40%, והפער בין הנכסים להתחייבויות קפץ כמעט בפי שניים. מכאן ברור מה יעשו כמה שנים של תנודתיות וירידות בשוקי המניות למצב הקרנות. הגירעון שעומד כעת על כ-5 טריליון דולר בממוצע, יכול בקלות לקפוץ בן לילה ל-10 טריליון דולר, וזאת בלי להביא בחשבון את הגירעונות המצטברים והולכים בשוטף.

בהתחשב בעובדה ששוק המניות עמד בסוף יולי על שיא כל הזמנים ונסחר, במונחי מכפיל רווח, במחירים הגבוהים בכ-50% מהחציון הרב שנתי - 22.18 לעומת 14.85, ברור מה תעשה חזרה לאזור הממוצע לגירעונות האמורים.

הבעיה בהחזרים הנמוכים חריפה במיוחד לאור העובדה שרוב ההכנסות של קרנות הפנסיה בימים אלה מקורן אינו בהפרשות אלא ברווחי הון. בשנת 2016 כ-69% מהכנסות קרנות הפנסיה של המדינות ושל השלטון המקומי נבעו מרווחי הון, 22% מהפרשות המעסיקים הציבוריים, ורק 8% מהפרשות העובדים. הפגיעות הקשה של הקרנות כתוצאה משיעורי הריבית הנמוכים כמו גם מהתנודתיות בשוקי ההון ברורה.

הסיכוי שהמצב ישתפר מצד ההפרשות, נמוך ביותר. מחקר מ-2016 שערך מכון ברוקינגס העריך כי אם המדינות והשלטון המקומי ירצו להפסיק את התרחבות הגירעונות, יהיה עליהם להגדיל את הפרשותיהם, בנוסף למופרש היום, בשיעור השווה לקיצוץ של כ-6% מהוצאותיהם. אם ירצו לכסות את חובות העבר, יצטרכו להפנות לכך עוד כ-5.3% מתקציביהם.

יותר לפנסיה, פחות למשטרה וחינוך

בסקר שערכה בתחילת 2018 הליגה של ערי קליפורניה, העריכו רוב הערים כי ההוצאות הפנסיוניות שלהן יגדלו ב-50% בשבע השנים הבאות, וזה, על פי הערכתן, יגביל מאוד את יכולתן לממן את השירותים הבסיסיים ביותר, כמו משטרה וחינוך (שירותים אלה ממומנים בארה"ב ברמת השלטון המקומי).

כדי לכסות את העלויות המטפסות ואת הירידה בתשואות, המדינות והשלטון המקומי כבר נאלצו להגדיל עוד ועוד את הכספים שהם משלמים לפנסיות. על פי מחקר של מכון Pew על מימון קרנות הפנסיה של המדינות ב-2016, הסכומים שהמדינות הפרישו לתוכניות הפנסיה במונחי אחוזים מסך כל הכנסותיהן ממסים הוכפלו מאז 2000, ועדיין פער ההתחייבויות, קרי הגירעון בקרנות, רק תפח.

התוצאה היא שעוד ועוד הפרשות, בסכומים גדלים והולכים, יידרשו מהמדינות ומהשלטון המקומי, כאשר האחרונים, שהם גם החלשים, מהווים כמחצית מהתורמים בתוכניות הפנסיה. כך למשל, הוצאות העיר סטוקטון שבקליפורניה על פנסיות גדלו מ-6.8 מיליון דולר בשנת 2002 לכ-41.5 מיליון דולר בשנת 2017. מומחים מעריכים כי סכומים אלה, אשר עתידים להכפיל את עצמם, יגיעו בתוך ארבע שנים לכ-16% מתקציבי הרשויות המקומיות, וזאת בהנחה שהכלכלה תמשיך במהלכה דהיום ולא תיקלע למיתון, הנחה שעל פי ניסיון העבר היא אופטימית למדי.

כל הגירעונות המתוארים בקרנות הפנסיה לא יהוו בעיה של טריליוני דולרים רק בעתיד. כבר היום הם משפיעים על תקציבי המדינות והערים ועל יכולתן לטפל בבעיות התושבים.

על פי מחקר של בנק אוף אמריקה, קיים יחס הפוך בין השקעות המדינות בפרויקטים של תשתית לבין ההשקעה הנדרשת בגירעון קרנות הפנסיה. על פי אותו מחקר, על כל מיליארד דולר המושקע בפנסיות, ההשקעה בתשתיות תיפול ב-2.5 מיליארד דולר בגלל החובות העתידיים.

הפערים האלה, בין ההתחייבויות הגדלות לקרנות הפנסיה לבין ההוצאות לצרכים השוטפים, מכוסים בחוב. בעשרים השנים האחרונות גדל החוב של המדינות ושל השלטון המקומי כמעט פי שלושה, והוא עומד היום על יותר מ-3 טריליון דולר (לא כולל ההתחייבויות לקרנות הפנסיה).

מספר הפנסיונרים רק הולך וגדל

אם לא די בהחזרים הנמוכים בגין מדיניות הריבית של הבנק המרכזי, גם הדמוגרפיה מעיקה על הקרנות באופן גובר והולך. בקליפורניה למשל, מספר התושבים שגילם מעל 65 גדל מ-9% בשנת 1970 ל-15% בשנת 2018. המספר צפוי לגדול ל-21% עד 2030.

בהתאם צנח מספר העובדים התורמים לקרנות הפנסיה משני עובדים תורמים לעובד בפנסיה ב-2001, ל-1.3 עובדים תורמים לעובד בפנסיה ב-2015. בנוסף, הפנסיונרים עצמם חיים יותר ויותר שנים, כך שהפער הנובע מהדמוגרפיה גם הוא ילך ויגדל בעשורים הקרובים.

בעבודה מקיפה שערכו ב-2018 פרופ' אוליביה מיטשל מבית הספר למינהל עסקים וורטון שבאוניברסיטת פנסילבניה ופרופ' ליאורה פרידברג מאוניברסיטת ווירג'יניה הזהירו השתיים כי "החור בפנסיות" יבלע את עובדי הסקטור הציבורי והפרטי כאחד.

בפודקאסט שבו שוחחו השתיים על מחקרן, המחישה פרופ' מיטשל בחשבון פשוט כי אם סך הגירעון הוא 5 טריליון דולר, הרי שאם הוא מחולק למספר העובדים באמריקה, 158 מיליון, החוב לכל עובד עומד על 32 אלף דולר.

"זה ממחיש את גודל הבעיה", אמרה מיטשל. "להרבה אנשים אין 32 אלף דולר בחשבון הפרישה שלהם, שלא לדבר על יכולתם לשאת בסכום כזה עבור עובדי המדינה והשלטון המקומי". מיטשל גם הוסיפה נקודה חשובה ביותר: "הממשלות המקומיות כנראה מעריכות בחסר את גודל החוב כי הן יכולות לבחור באיזו שיטת חישוב אקטוארית להשתמש לצורך הערכת היקף ההתחייבויות. לכן בשעה שהמדינות והשלטון המקומי מדווחים כי הם מכוסים ב-72% מהתחייבויותיהם הפנסיוניות, כנראה הכיסוי האמיתי קרוב יותר ל-45% בלבד".

כמו ים החובות, גם ההתחייבויות הפנסיוניות אינן רק בעיה אמריקאית. על פי הערכות ה"פורום הבינלאומי לכלכלה" יש בקרב שמונה הכלכלות הגדולות בעולם גירעון פנסיוני של כ-70 טריליון דולר נכון לסוף 2015. הפורום מעריך כי הגירעון הזה גדל ב-28 מיליארד דולר בכל 24 שעות, ואם שום דבר לא ייעשה בנדון, הוא יגיע ל-400 טריליון דולר עד 2050. בינתיים, מדיניות הריבית של כל הבנקים המרכזיים במדינות האלה דואגת שהחור הענקי זה רק ילך ויגדל, וכל פתרון פוטנציאלי ילך ויתרחק.

באמריקה ישנם כ-75.4 מיליון בייבי בומרס, בערך 26% מהאוכלוסייה, שכולם יגיעו לגיל הפרישה עד שנת 2030. עובדי המדינות והשלטון המקומי מונים כ-20 מיליון איש ואישה, 14.5% מסך כל כוח העבודה. על פי פרסום של "Government Finance Review", 25% מתוכם היו מעל גיל 55 בשנת 2014, כלומר היום הם רחוקים לכל היותר חמש שנים בלבד מפרישה. מיליוני פורשים אלה ורבים אחרים יצפו בעשור הקרוב ובזה שאחריו לקבל את תשלומי הפנסיה שהובטחו להם. מדיניות הריבית האפסית של הבנקים המרכזיים הגדילה עד מאוד את הסיכוי שהדבר הזה לא יתרחש.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com

בטוויטר: chanansteinhart