פנסיונרים בארה"ב / צילום: שאטרסטוק

להצטמצמות מספר התושבים שבגיל העבודה יש השפעה ישירה על שיעור הצמיחה במשק. במילים פשוטות, ככל שמספר העובדים במשק יורד כך יורדת הצמיחה, וככל שהאוכלוסייה מזדקנת כך מצטמצמים הביקושים בכלל ומצטמצמת הזמינות של הון וחיסכון להשקעות ולפיתוח בפרט, כפי שהראינו בשבוע שעבר.

אך לגידול הדרמטי של האוכלוסייה מעל גיל 65, הן באחוזים והן במספרים מוחלטים - בארה"ב למשל מ-35 מיליון בשנת 2000, 12% מהאוכלוסייה, ל-83 מיליון בשנת 2030, כ-24% מהאוכלוסייה - תהיה השפעה מרחיקת לכת גם על תקציבי כל המדינות והתחייבויותיהן.

בעשור שמאז משבר 2008 ובניסיון להימנע מהתמודדות עם שורשי הבעיות שמאחורי המשבר הגדילו הממשלות את גירעונותיהן, ובאמצעות מדיניות הבנקים המרכזיים העמיסו עוד ועוד חובות על כל סקטור במשק.

כך עומד החוב העולמי על שיא כל הזמנים של כ-250 טריליון דולר או כ-3.3 פעמים התוצר העולמי השנתי. הגירעונות של הממשלות תפחו באופן מואץ במיוחד. חובותיה של ממשלת ארה"ב למשל, עומדים נכון להיום על יותר מ-22.6 טריליון דולר והחוב ממשיך לגדול השנה עד כה בקצב של כ-2.7 מיליארד דולר ביום. אגב, בשנת 2000 עמד החוב הממשלתי האמריקאי על כ-5.6 טריליון דולר.

השפה היחידה שהמנהיגות הכלכלית והפוליטית העולמית יודעת היום היא "לבעוט את הפחית במורד הכביש", כלשון הביטוי האמריקאי לגלגול הבעיה הלאה. גלגול שנעשה באמצעות ניפוח אינסופי בשלל אמצעים, כמו ריבית אפסית, ריבית שלילית, הרחבה כמותית, גירעונות כאלה ואחרים ועוד ועוד.

אבל כל אלה לא יפתרו את הבעיות הכלכליות ששיטת הפייק-כסף יצרה בכלל ואת הבעיות החברתיות הנובעות ממנה בפרט, ואלו הולכות ומתפשטות בקצב מפחיד. תהליך התפוררותה של השיטה, שבו אנחנו חוזים כעת כמו בסרט אימה בהילוך איטי, יתאחד בשנים הבאות עם הבעיות האובייקטיביות שיביאו הגידול העצום בהיקף האוכלוסייה הבוגרת והירידה בכוח העבודה. וכך המשבר הגדול הבא יתרכז בממשלות, בחובותיהן, בהתחייבויותיהן, בתפקידן, ובמעמד הכסף שעליו יש להן מונופול מוחלט מאז 1971.

הממשלות הבטיחו: שלמו מסים, קבלו צמיחה

במקביל לגידול המתמשך באוכלוסייה מאז 1950, גדל התפקיד שהממשלות לקחו על עצמן בארגון ובסידור חייהם של תושביהן, בעיקר בעולם המערבי.

אם בעבר הרחוק ראו הממשלה את עיקר תפקידן בשמירה על החוק והסדר ובהגנה מפני אויבים חיצוניים, הרי שבמהלך המאה ה-20, ובפרט מאז מלחמת העולם השנייה, נחתם מעין חוזה בין הממשלות לתושביהן. החוזה הבטיח לממשלות ולאליטות המנהלות אותן שלטון ללא מיצרים, תשלום מסים לתקציבי עתק, כולל לחלוקה ביד רחבה למקורבים, והכול תוך בקרה מוגבלת ו"שקט תעשייתי" מצד האזרחים. בתמורה הובטחו לאזרחים צמיחה כלכלית מתמדת ופתרונות לבעיות הכלכליות-חברתיות הגדולות, ובראשן העתיד, כלומר הפנסיה והטיפול הרפואי בעת זיקנה.

וכך, במשך מחצית המאה וכל עוד האוכלוסייה הייתה צעירה, ההבטחה הייתה קלה לקיום. בשנת 1935, כאשר נוסד הביטוח הלאומי האמריקאי (Social Security), עמדה תוחלת החיים בארה"ב על 61 שנים. גביית מסים מכל האזרחים תמורת הבטחה לפנסיה מגיל 65 נשמעה עסקה לא רעה, למבטיחים כמובן.

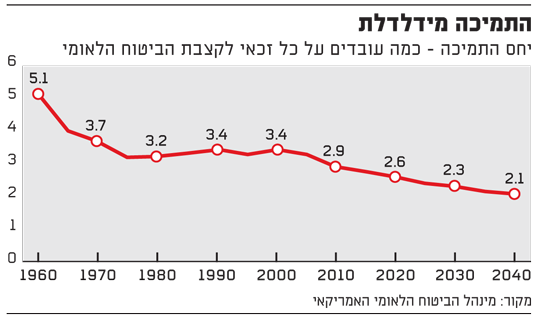

יתר על כן, "יחס התמיכה" (Support ratio) - מספר האנשים בגיל העבודה (15-65) לעומת אדם אחד שמעל גיל 65, עמד על מעל 50. בשנת 1940 למשל, עמד היחס בין מספר המשלמים ביטוח לאומי למספר מקבלי התשלומים מביטוח לאומי על 1:159. בנסיבות כאלו קל היה לקיים את ההבטחות.

בשנת 1965, כאשר הוקמה מדיקר, תוכנית הביטוח הרפואי לתושבים מעל 65, כבר עמדה תוחלת החיים בארה"ב על 70 שנה, ויחס התמיכה ירד לכ-4.5, אך עלויות הטיפולים הרפואיים היו נסבלות, הן בגלל היקפן והן בגלל מחירן האובייקטיבי, והתוכנית נראתה בת קיימא.

מספר העובדים ירד, מספר הזכאים גדל

אך לאט לאט החלו להופיע הסדקים. בתחילה נפל שיעור המשתתפים במעגל העבודה מגיל 62 ומעלה, הגיל שבו ניתן להתחיל לממש את הטבות הביטוח הלאומי בארה"ב. עובדה זו הקטינה את ההכנסות ממסים המיועדים לשתי התוכניות והגדילה את משך הכיסוי. בשנת 1965 כמעט שלושה רבעים מאוכלוסיית הגברים בגיל 62 היו במעגל העבודה. הנתון הזה צנח ל-45% עד 1995 ול-55% כיום.

המגמה הזו של קיטון היחס בין מספר העובדים המשלמים לתוך התוכניות לבין מספר הפורשים המקבלים קצבאות תימשך בעשורים הבאים. לפי דוח של הביטוח הלאומי מספטמבר 2018, בשנת 2017 עמד מספר המועסקים עמד על 2.8 ל-1 המקבל קצבה, והנתון הזה צפוי להמשיך ולרדת ל-2.2 ל-1 עד 2035.

נוכח הגידול בזכאים מחד והירידה במספר העובדים מאידך, הייתה 2018 השנה הראשונה שבה שילם הביטוח הלאומי יותר מאשר הכניס ממסים. על פי הערכות המוסד, מעתה ואילך הוא יריץ תקציבים גירעוניים עד שייגמרו כל עתודותיו הכספיות בתוך 15 שנה לכל היותר. דע עקא, כל העתודות הכספיות האלו אינן באמת קיימות. כולן עד הדולר האחרון הן IOU, פתקי חוב של ממשלת ארה"ב.

לפי החוק האמריקאי, הביטוח הלאומי חייב להפקיד את כל הכספים שהוא גובה באוצר האמריקאי. לאורך השנים הצטברו בקרן הנאמנות שהוקמה לצורך העניין כמעט 3 טריליון דולר, שעליהם מחויבת הממשלה בכ-2.8% ריבית לשנה. אך גם הכספים וגם הריבית אינם אלא התחייבויות, שכן הממשלות האמריקאיות לדורותיהן השתמשו בכספי קרן הנאמנות למימון גירעונותיהן השוטפים. עתה הממשלה מחויבת לשלם חזרה לביטוח הלאומי את הסכומים הנדרשים כדי לכסות את הפערים הגדלים והולכים בין מה שהוא גובה לבין מה שהוא התחייב לשלם למבוטחים.

על פי הערכות המוסד עצמו, הנוטות להיות אופטימיות שכן הן אינן מביאות בחשבון משבר של ממש שיקטין משמעותית את ההכנסות בעשור הקרוב, כל הסכום הנ"ל יהיה חייב להיות משולם בחזרה בתוך 14 שנה. לאחר מכן יימצא המוסד בגירעון שוטף, כלומר עודף קבוע של התחייבויות על הכנסות מהעובדים הצעירים, בשיעור של כ-24% מהתחייבויותיו.

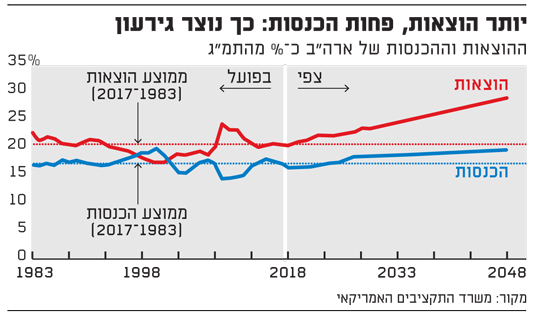

חוב זה והריבית עליו יוסיפו לגירעון השוטף בתקציב הממשלה הפדרלית, העומד השנה כבר על כטריליון דולר. עול נוסף זה יביא את התקציב הפדרלי, לפי ההערכות הזהירות מאוגוסט 2019 של המשרד לתקציבים של הקונגרס, לכדי גירעון של 1.5 טריליון דולר בתוך שמונה שנים. ואלו כאמור הערכות זהירות המניחות כי לא יהיו שינויים דרמטיים בקצב הצמיחה והוא יישאר יציב לחלוטין באזור 2% לאורך כל התקופה האמורה.

כמה האמריקאים תלויים בביטוח הלאומי

אם לא די בכך שתוחלת החיים גדלה, בשעה שהיחס בין מספר העובדים למספר הפנסיונרים התכווץ, מסתבר כי הגבייה עצמה באחוזים מהשכר הכולל במשק גם היא קטנה.

התשלום לביטוח לאומי, שמסתכם ב-12.4% מהעובד ומהמעסיק גם יחד, משולם עד תקרת שכר של כ-132 אלף דולר. בשנת 1937, כאשר הוחל לגבות את המס, 92% מסך השכר במשק היה כפוף למס. בשנת 1983 עמד השיעור על 90%, אך בשנת 2017 רק 83% מכלל שכר העבודה מוסה.

הסיבה העיקרית לכך היא שרוב הגידול בשכר התרחש במדרגות השכר הגבוהות ביותר. בעוד שהשכר החציוני כמעט לא השתנה ריאלית מאז 1971, שכר העשירון העליון כמעט הכפיל את עצמו, ולפיכך חלק מהגידול הזה עבר את תקרת החיוב במס.

בשנת 2017 רק 6% מהאמריקאים קיבלו שכר שמעל תקרת התשלום לביטוח הלאומי, אך 17% מסך ההכנסות, כולם של אותם 6%, הופטרו מתשלום המס. לא יהיה זה הימור פרוע להניח כי בשנים הקרובות תקרה זו תיעלם לחלוטין או תצומצם באופן דרסטי. ואכן כבר היום מונחת בפני הקונגרס הצעת חוק שתגביה את תקרת השכר באופן מיידי מעל 400 אלף דולר, ובשיטה שתמשיך ותגביה אותה באופן מדורג עד שבסופו של דבר היא תכלול כמעט את כל השכר. ההצעה גם מגדילה את היקף המס ב-0.1% לשנה עד לכ-16% בשנת 2045. במקביל, על פי ההצעה, יוגדל גם היקף התשלומים והזכויות של הפנסיונרים.

כדי להבין עד כמה הקרב על תשלומי הביטוח הלאומי יהיה נושא פוליטי מרכזי בשנים הבאות די להסתכל על שני הנתונים הבאים: בשנת 2025 יותר מ-26% מבעלי זכות ההצבעה בארה"ב יהיו מעל גיל 65. בשנת 2035 יעמוד המספר על מעל 31%, כך לפי נתוני הלישכה לסטטיסטיקה של הממשלה הפדרלית. לציבור הזה, תשלומי הביטוח הלאומי, אשר עבורם נוכה המס כל חייהם, הם קריטיים.

על פי נתוני הביטוח הלאומי, עבור 65% ממקבלי הקיצבה, העומדת בממוצע על כ-17 אלף דולר לשנה, תשלומי הביטוח הלאומי מהווים את רוב הכנסותיהם בשנות הזיקנה. עבור 36% מהווים התשלומים יותר מ-90% מהכנסותיהם. בנסיבות אלו ברור כי התחייבויות הממשלה לתשלומי הביטוח הלאומי לא ישונו בקלות.

גם תוכנית הבריאות מכבידה על התקציב

אך הביטוח הלאומי אינו ההתחייבות היחידה שעומדת לאיים על כל מרקם התקציב. יש לו אחות - מדיקר, תוכנית הביטוח הרפואי לאזרחים שמעל גיל 65. בשנת 1965 הפכה התוכנית לחלק מחוק הביטוח הלאומי, ועם השנים נוספו לה חלקים שונים. היום זהו ביטוח רפואי מקיף ביותר המעניק כיסוי רחב ובמחיר השתתפות נמוך ביותר כמעט לכל אמריקאי שמעל גיל 65.

הואיל וכמעט כל תוכניות הביטוח הרפואי בארה"ב קשורות למקום העבודה, הרי שמדיקר היא תוכנית הביטוח הממשית היחידה הזמינה לאמריקאים שבפנסיה, למעט עובדי ציבור ופנסיונרים מקבוצות מיוחדות וקטנות יחסית הזכאים לביטוח רפואי ממקום אחר.

תמורת הכיסוי האמור משלמים העובד והמעסיק יחד בחלקים שווים 2.9% מהשכר ללא תקרה וכן תשלומים חודשיים נמוכים בעת ההצטרפות לתוכנית בגיל 65.

בשנת 2018 עמד סך ההוצאות למדיקר בתקציב המדינה על 740 מיליארד דולר, עלייה מ-462 מיליארד דולר ב-2008, אך ההכנסות ממסים וההשתתפות העצמית הסתכמו ב-755 מיליארד דולר. אלא שההוצאות צפויות להאמיר בשנים הבאות.

הואיל ועלויות הבריאות בארה"ב צומחות בקצב מואץ זה שלושה עשורים, הרי שהחיבור של הגידול באוכלוסייה המבוגרת עם הגידול בעלויות הרפואה צפוי לנפח דרמטית את עלויות התוכנית. אלו צפויות לחצות את רף טריליון הדולר בתוך ארבע שנים ולהגיע ליותר מ-1.5 טריליון דולר עד שנת 2029, כך לפי הערכות משרד התקציבים של הקונגרס. במשך 16 השנים הבאות יגדלו ההוצאות על מדיקר מ-3.7% מהתמ"ג ב-2019 לכ-5.7% מהתמ"ג ב-2035, כך על פי הערכות שמרניות של חבר הנאמנים של התוכנית.

הואיל והיקף האוכלוסייה העובדת אינו צפוי לגדול באופן משמעותי, הרי שמשנת 2020 ואילך התוכנית תתחיל להוציא יותר ממה שהיא מכניסה ובהיקפים גדלים והולכים. בתוך חמש שנים יגיעו הגירעונות האלו לכ-225 מיליארד דולר לשנה, זאת בנוסף להשתתפות הממשלה על פי חוק בעלות התוכנית היום.

הגירעונות הן בגין הביטוח הלאומי והן בגין מדיקר לאוכלוסייה המבוגרת יעמידו את הגירעון השוטף בעשר השנים הבאות על כמעט 5% מהתמ"ג ויגדילו את חובות הממשלה עד 2029 לפחות ב-12 טריליון דולר, כלומר לכ-35 טריליון דולר. שוב, הערכה אופטימית שמניחה העדר שינוי במצב הכלכלי.

אוכלוסייה בוגרת אינה משנה הרגלים

הגירעון המתרחב על רקע הזדקנות האוכלוסייה אינו רק מנת חלקה של הממשלה הפדרלית. גם תוכניות הפנסיה של המדינות סובלות מגירעונות אקטוארים משמעותיים ומאותן סיבות, וגם את ההתחייבויות האלו יהיה צורך לשלם באופן גובר והולך בעשור הקרוב. לפי מקורות שונים, כולל פרויקט Pension Tracker שעורך מכון מחקר באוניברסיטת סטנפורד, מוערכים הגירעונות האלו ב-5 טריליון דולר.

אך הזדקנות האוכלוסייה לא רק תיצור עומס כבד גדל והולך על קופת הממשלה הפדרלית בזמן שהכלכלה מתכווצת בגלל המבנה הדמוגרפי המשתנה. גם הכלים המקובלים לתמרוץ הכלכלה לא יעבדו כאשר מדובר באוכלוסייה מזדקנת גדולה.

במחקר משנת 2017 תחת הכותרת "ההשפעות המוגבלות של מדיניות מוניטרית ופיסקלית על אוכלוסייתה הבוגרת של יפן" מצאו החוקרים נאיוקי יושינו והירוקי מיאמוטו, כי הרגלי הצריכה של האוכלוסייה הבוגרת בקושי השתנו בעקבות הירידה בשיעורי הריבית.

בשונה מהאוכלוסייה העובדת, ההוצאות של בני האוכלוסייה הבוגרת נוטות להיות נמוכות וקבועות בהתאם להרגלים, לתקציב ולמסגרת החיים שהם יצרו לעצמם. במילים פשוטות, הורדת הריבית לא תגרום לבני זוג בגיל שמונים לקחת הלוואה ולרכוש מכונית פרארי חדשה, או ליטול משכנתא לשיפוץ הבית ולבניית חדר נוסף.

זוהי אפוא סיבה נוספת למלכודת שאליה ייקלעו המשקים האמריקאי, האירופי, הסיני ורבים אחרים בעשור הקרוב. לא די שהתבגרות האוכלוסייה תטיל עומסים כבדים והולכים על התקציבים הציבוריים הנמצאים בקשיים גדולים גם ככה, אלא שזה יקרה במשק הנתון בסטגנציה מתמשכת והמתקשה להגיב אפילו לכלים של הרחבות והמרצות מוניטריות כפיסקליות.

אי אפשר להגזים בתיאור ההשפעה השלילית המקיפה ומרחיקת הלכת שתהיה לשינויים הדמוגרפיים על כל חלקי הכלכלה.

שלושים וחמש השנים שחלפו היו "שבע השנים הטובות" מבחינה דמוגרפית ומבחינת פריצות הדרך הטכנולוגיות ותרומתן לפרודוקטיבית של המשק. העובדה שבין שנת 2012 לשנת 2029 כ-73 מיליון אמריקאים ייצאו לפנסיה וההשפעות הצפויות של אירוע מכונן זה על המשק האמריקאי לא היו סוד. אך במקום לנצל את תקופת הגאות, העדיפו האליטות, ובראשן ההנהגה הפוליטית משתי המפלגות, ראשי הבנק המרכזי וראשי המשק בכלל, להשקיע את מרצן במאבקים פוליטיים, לעסוק במלחמות רחוקות וכמובן להעמיק את השוד מתמשך של הקופה הציבורית.

עתה הגענו ל"שבע השנים הרעות", ועמן מגיע המועד לשלם את מחיר החגיגה חסרת האחריות. בעשור הקרוב יתחברו אפוא שלושת ה-D's - Debt + Deficit + Demographics, דמוגרפיה + גירעון + חוב - וייצרו סערה מושלמת. האם תוצאתה תהיה ה-D הרביעי הגדול מכולם, Default, חדלות פירעון? ימים יגידו.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com. בטוויטר: chanansteinhart