בנייני הממשל האמריקאי / צילום: shutterstock

בסוף ספטמבר 2019 פירסם אחד מגופי המחקר של הפדרל ריזרב, ה- FRED , שלושה נתונים מעניינים שמשרטטים תמונה מטרידה של מצב הכלכלה האמריקאית.

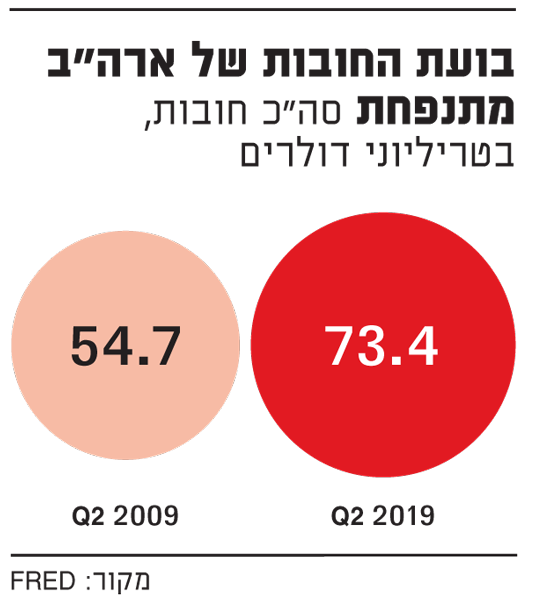

1. מי יחזיר את הר החובות?

נכון לסוף הרבעון השני, סוף יוני 2019, עמד סך החובות של כל הכלכלה האמריקאית - משקי בית, הממשלה, חברות, מדינות - על 73,433,638 מיליארד דולר, או בקיצור 73.4 טריליון דולר. אגב, כרגע החוב הזה כבר עומד על קצת יותר מ-74 טריליון דולר. נכון לרבעון השני מדובר על גידול של כ-2.9 טריליון דולר בחוב בשנה האחרונה. בשנה זו גדל התמ"ג של ארה"ב ב-830 מיליארד דולר. כלומר, היחס בין גידול החוב לגידול בתמ"ג בשנה האחרונה עמד על 3.5. זוהי הרעה אפילו בהשוואה ליחס בין כל החוב של ארה"ב לתמ"ג שלה, העומד גם כך על רמה בלתי סבירה של 3.44.

במילים אחרות, המשק האמריקאי מייצר היום כ-3.5 דולרים חוב על כל דולר של תוצר. אם כל הגידול בתמ"ג, כל 830 מיליארד הדולר, היו מנותבים רק לתשלום הריבית על החובות בסך 73.433 טריליון דולר, הרי שהתשלום היה מבטא ריבית של 1.1% בשנה.

זה כמובן אינו המצב. רק הבנקים מקבלים מהפד הלוואות בריבית מועדפת, וגם זו עומדת על כ-2%. לווים רגילים, של משכנתאות, הלוואות לרכישת רכב, הלוואות סטודנטים, אג"ח קונצרניות וכרטיסי אשראי, משלמים בממוצע ריבית שקרובה יותר ל-5%-9% על הלוואותיהם.

המסקנה אפוא ברורה: נכון לספטמבר 2019, המשק האמריקאי אינו מסוגל לשלם אפילו שליש מהריבית על חובותיו, שלא לדבר את הקרן. הריבית יכולה להיות משולמת רק באמצעות אשראי, כלומר מהלוואות חדשות וגדלות, וזה אכן מה שקורה.

לשיטה הזו, של תשלום לנושים הישנים מכסף שלוקחים מהנושים החדשים, קוראים גם "הונאת פונזי" על של ממציאה, נוכל קטן בשם צ'רלס פונזי ששיכלל את השיטה לכדי אמנות בשנות העשרים של המאה שעברה. פונזי נדון לחמש שנות מאסר. הוא היה בר מזל. ממשיכו, ברני מיידוף, נדון ל-150 שנות מאסר. אבל מסתבר שלמערכת מותר בטריליונים מה שאסור לפרטים במיליונים.

חוב זה, וכל החוב הנוסף שיילקח כדי לגלגל אותו הלאה, לא יוחזרו בסופו של דבר כמובן. ואם יוחזרו באותו מספר של ניירות, אלו יהיו שווים הרבה פחות, וכוח הקנייה שלהם יהיה דומה להחזר חלקי ביותר של החוב. ממש כמו שהאינפלציה של שנות השבעים בארה"ב מחקה יותר ממחצית הערך של איגרות החוב של שנות החמישים והשישים.

לא צריך להיות מומחה גדול כדי להבין מה תעשה אינפלציה של 5% או 6% לשוק איגרות החוב המנופח עד להתפקע גם כך והמשלם ריביות אפסיות של 2% לחוב ממשלתי בן 30 שנה. כך למשל, איגרת חוב שכזו, שמועד פירעונה בעוד 20 שנה, תפסיד באינפלציה שנתית של 6% כשני שלישים מערכה למועד הפירעון. באיזה מחיר עכשווי יתמחר השוק הפסד עתידי כזה קשה כמובן להעריך, אבל אפשר לנחש שמדובר בהפסד כבד.

פרופ' פול קרוגמן הסביר לפני שבועיים בציוץ מקורי בטוויטר מדוע אין כל בעיה בחוב. בציוץ הוא כתב שלוש פעמים באותיות מודגשות: "חוב הוא כסף שאנו חייבים לעצמנו... חוב הוא כסף שאנו חייבים לעצמנו... חוב הוא כסף שאנו חייבים לעצמנו...", והסביר: "החוב הופך אותנו ליותר עניים באופן מצרפי אם זה מונע השקעות, דבר שאינו קורה".

האם מעתה הממשלה פטורה מתשלום הכסף שהיא חייבת לביטוח הלאומי ולפנסיונרים כי "הוא חוב לעצמנו"? ואולי החוב של 1.1 טריליון דולר בכרטיסי אשראי אינו צריך להטריד את האמריקאים כי הבנקים הם גם "עצמנו"? מסתבר אפוא כי לפי פרופ' קרוגמן גם 9 טריליון הדולר שהחברות בארה"ב חייבות למחזיקי האג"ח ושאר המכשירים הפיננסיים אינם בעיה כלל, הרי קרנות הפנסיה הן גם סוג של "עצמנו". ובהגיע היום שבו הפנסיונרים יבקשו את קצבאותיהם, הם יקבלו ציוץ ובו הסבר: 'אל דאגה, קצבתכם נמצאת אצל עצמנו'. בטוח שבמכולת יקבלו את ההסבר.

בכל מאזן יש טור זכות וטור חובה, וכאשר בצד אחד יש חוב שחייב פלוני, בצד השני ישנו מלווה, אלמוני, והמאזן מתאזן. המאזן אומנם מתאזן אך לא החוב. עדיין המלווה שעבד עבור כספו מצפה שהלווה ירוויח אותו ויחזירו בחזרה יום אחד. איך פתאום הפכו שניהם, הלווה והמלווה, לישות אחת ושמה "עצמנו"?

המציאות היא כמובן אחרת ופשוטה למדי. כסף הוא בעצם ביטוי ארצי ומוחשי של זמן. חסכונות של אדם הם למעשה הפירות שהצטברו במשך הזמן שהוא השקיע באגירתם. כאשר אדם נוטל חוב, הוא מתחייב על הזמן העתידי שלו, שהרי החוב אמור להיפרע מפירות העבודה בזמן העתידי.

כאשר משק מייצר הרבה, הוא צריך להקדיש פחות זמן בעתיד כדי להחזיר את חובותיו, והיפוכו כאשר הוא מייצר מעט. בכל מקרה, הזמן בעתיד, ובכלל, הוא מוגבל ובלתי ניתן לשינוי, לפחות לא על ידי אדם. לפיכך, כמות החוב שאדם, ארגון או כלכלה בכלל יכולים ליטול על עצמם מוגבלת.

כאשר הכלכלה גדלה בשיעור מקסימלי של 2%, כפי שהיא גדלה בעשור האחרון וצפויה להמשיך במקרה הטוב, לפי הערכות משרד התקציבים של הקונגרס, גם בעשור הבא, היא אינה יכולה להעמיס על עצמה באופן קבוע ומתמשך חוב שהוא בשיעור של שלוש פעמים וחצי ממה שהיא מייצרת, פשוט משום שאין לה די זמן בעתיד לייצר את הנדרש כדי להחזיר החוב.

אם נחשוב על המשק כולו במונחים של משק בית, הרי שהגידול הוא "העלאת השכר" שקיבל אותו משק בית השנה. זהו ביטוי כספי של עודף הזמן שנוצר לאותו משק בית בגלל התייעלותו או בגלל תוספת העבודה שביצע. אבל היכולת לייצר כאלו עודפים מוגבלת הואיל והזמן לייצרם מוגבל.

כאשר משק גדל ב-2% בשנה, יש לו בעצם "עודף זמן" של 2%, ומאחר שאי אפשר לייצר זמן נוסף ניתן לעמוד בהחזרים העולים על אותם 2% רק מתוך קיצוץ מסיבי בהוצאות הקיימות, או על ידי נטילת עוד חוב אשר בוודאות אין כל זמן בעתיד להחזירו.

אילו המשק האמריקאי היה מנסה להחזיר רק את הריבית על החוב, ובשיעור ממוצע נמוך למדי, הוא היה צריך להקדיש כ-14% מכל הזמן והתוצרת שמיוצרת בו לתחזוקת החוב. משאב זמן כזה פשוט אינו בנמצא.

המחשבה שהטכנולוגיה תייצר זמן, כלומר תגדיל משמעותית את ערך הזמן, אינה אלא חלום. כפי שהמציאות מוכיחה זה יותר מעשר שנים, כל השמות הנוצצים כמו פייסבוק, אפל, גוגל ואמזון לא הביאו שום גידול משמעותי בתוצר, העומד זה עשור על שליש מאשר בשנות השישים. בהעדר גידול כזה שימציא זמן יש מאין נותרה אפוא למשק האמריקאי אפשרות אחת, להמשיך לנפח עוד ועוד עד שייצור הכסף יביא הפחתה עצומה בערכו ואז חלקים מהחוב פשוט יימחקו בפועל, אם לא בשם, ועימם גם הנכסים של המחזיקים בהם.

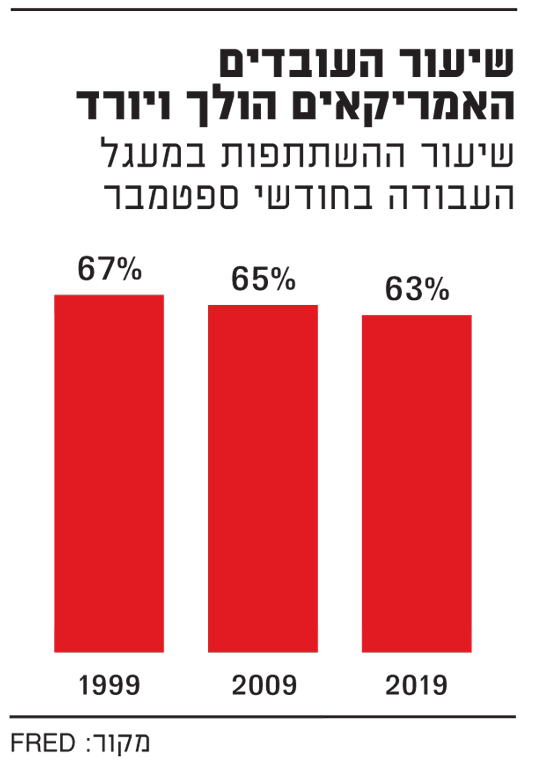

2. אז כמה אמריקאים באמת עובדים?

בארה"ב חיים כ-259 מיליון תושבים הנמנים עם האוכלוסייה האזרחית שהם בני 16 ומעלה ושאינם חיילים, אסירים, או מאושפזים. על פי נתוני הפדרל ריזרב, כ-158 מיליון איש ואישה מהם עובדים, כלומר כ-63.2% מהאוכלוסייה שמעל גיל 16, וכ-96 מיליון אינם נחשבים למשתתפים במעגל העבודה. בין אלו שאינם נכללים במעגל העבודה יש גם תלמידים, סטודנטים שאינם עובדים ופנסיונרים.

שיעור ההשתתפות הנוכחי בכוח העבודה נמוך במונחים היסטוריים. בין שנת 1997 לשנת 2001 עמד הנתון מעל 67%, ובין 2001 ל-2008 הוא עמד מעל 66%. לא זו אף זו, אפילו בשנות המיתון של 2009-2010 עמד הנתון על 65%.

זה מעלה את השאלה איך ייתכן שהאבטלה "היא הנמוכה ביותר מאז 1969, יותר מחמישים שנה", כלשון הודעת הבית הלבן מתחילת אוקטובר, המסתמכת על נתוני המשרד הממשלתי לסטטיסטיקה, בעוד שמספר האנשים המשתתפים בכוח העבודה בספטמבר 2019 היה באופן מוחלט נמוך ב-13 מיליון ממספרם בספטמבר 2009, בעיצומו של המשבר, וב-11 מיליון ממספרם בספטמבר 2010, וזאת למרות שהאוכלוסייה שמעל גיל 16 גדלה באופן כללי בכ-16 מיליון אנשים בעשור האחרון?

הזדקנות האוכלוסייה והגידול במספר האנשים שמעל גיל 65 יכולים להסביר ירידה של כ-6 מיליון במספר המועסקים, ועדיין הפער בין המספר ב-2009 וב-2010 לבין מספרם היום עומד על יותר משמונה מיליון אנשים.

מיחסים לראש ממשלת בריטניה בנג'מין ד'יזראלי את האמירה שלפיה "ישנם שלושה סוגים של שקרים: שקרים, שקרים ארורים וסטטיסטיקה". המפתח נמצא אפוא במה שמודדים וכיצד, ולא בדרך הצגת העובדות על ידי הפוליטיקאים.

את נתוני האבטלה מפרסמת הלישכה הממשלתית לסטטיסטיקה, והם נאספים בשאלון חודשי שמחולק ל-60 אלף משפחות. המשפחות הנשאלות נבחרות מכל רחבי ארה"ב על פי מדגם, ונשאלות במשך ארבעה חודשים רצופים שאלות שונות, שעליהן עונה אחד מהבגירים בבית. המדגם הדמוגרפי נקבע אחת לעשר שנים לפי תוצאות המפקד כללי שנערך בארה"ב מדי עשור.

החלק בשאלון העוסק בתעסוקה לוקח בערך שש דקות, כך לפי מחלקת איסוף המידע הפדרלית. השאלון שואל שאלה אחת: האם היית מועסק בשבוע שאליו מתייחס הסקר? אגב, הגדרת מועסק על פי השאלון היא מי שעבד לפחות שעה אחת בתמורה לשכר בשבוע האחרון, או עבד שעה בעסק שלו מכל סוג. אם התשובה שלילית, נשאלת שאלת ההמשך: האם חיפשת עבודה באופן פעיל בארבעת השבועות שקדמו לסקר? אם התשובה אינה חיובית, כלומר הנשאל לא הצהיר כי חיפש אקטיבית עבודה בחודש האחרון, הוא ממוין כמי שאינו במעגל העבודה ולא כמובטל.

אפילו נניח שהסוקרים יכולים מתוך מדגם של שליש עשירית האחוז, המבוסס על מדגם שגם הוא תוצאה של סקר בן עשר שנים, לקבוע ברמה של עשירית האחוז את מספר המובטלים, הרי ברור שעצם ההגדרה מיהו מובטל היא בעצמה מוגבלת ביותר, ומיליוני העובדים שנעלמו פשוט הפסיקו לחפש עבודה בגלל מצב הכלכלה באזורי מגוריהם.

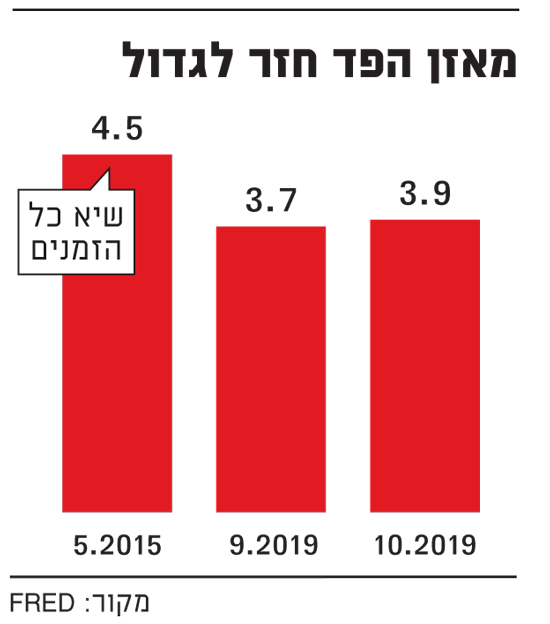

3. הפד מגדיל אך לא מרחיב?

המאזן של הפדרל ריזרב מסתכם כעת ב-3.9 טריליון דולר. בשנת 2018 הבטיח הבנק המרכזי להעלות את הריבית ולצמצם את מאזנו, שהתנפח לכ-4.5 טריליון דולר בעקבות כסף שהדפיס והלווה, בעיקר לממשלה אך גם לבנקים ואף לגופים אחרים. ואכן, בהמשך קטן המאזן ב-16%.

אך במחצית ספטמבר 2019 קיבלו הדברים תפנית חדה, והמאזן קפץ-גדל בכ-200 מיליארד דולר בתוך כחודש. הסיבה הייתה המהומה בשוק הריפו, שוק שמיועד להלוואות יומיות בין הבנקים, כאשר כנגד הלוואות נותנים הלווים איגרות חוב של ממשלת ארה"ב כביטחונות.

בהפתעה ובפתאומיות נוצר באמצע ספטמבר מחנק אשראי כבד בשוק הזה, למרות שהמלווים הם בנקים והבטוחות הם איגרות חוב של ממשלת ארה"ב. מסתבר כי לבנקים לא היו רצון או יכולת, כלומר מספיק מזומנים, כדי לספק את הביקוש להלוואות מצד בנקים אחרים, והריבית בשוק קפצה פתאום ל-10% (שנתית) מכ-2% בשבוע שקדם.

ישנם הסברים שונים לתופעה. בין השאר נשמעה הטענה כי הבנקים שרויים במצוקת מזומנים קשה בהרבה ממה שנדמה, בין השאר בגלל שיטת רישום כפול של בטוחות מסוגים מסוימים.

הפדרל ריזרב שידו כביכול נמצאת על דופק הכספים במשק, שוב הופתע ונחלץ לעזרה עם מכונת הדפוס. בתוך חודש שוחררו כ-200 מיליארד דולר שוחררו לשוק הריפו, כאשראי לבנקים המבקשים נזילות.

אין ספק גם כי המתרחש בשוק הריפו קשור לגיוסי הכספים העצומים של הממשלה הפדרלית, לרבות בשל החוב השוטף אשר הגיע לטריליון דולר לשנת הכספים 2019, שהסתיימה בסוף ספטמבר.

אין פלא אפוא כי בעשרה באוקטובר הודיע הפדרל ריזרב כי "ימשיך בתוכנית הרכישות לפחות עד הרבעון השני של 2020, ויחדש את הרכישה הישירה של החוב הממשלתי לטווח קצר בהיקף ראשוני של 60 מיליארד דולר לחודש".

אם כן, גם ההצהרות הבומבסטיות על צמצום המאזן, כמו אלו שקדמו להן על חזרה לשערי ריבית נורמליים, מתמסמסות והפד חזר, ומתחייב להמשיך, לנפח את מאזנו ולהזרים לשוק מיליארדים של דולרים מודפסים.

אך כמנהג הפד הממשיך להתנהל כמוסד שאמינותו אינה מוטלת בספק אחרי שאך לפני שנה הודיע כי "יעלה את הריבית עוד לפחות שלוש פעמים השנה (2018) ועוד פעם אחת ב-2019", הוא טרח הפעם להבהיר כי "אין לבלבל את הרכישות האלו עם הרחבה כמותית, וכל מטרתן היא רק לוודא כי הריבית נשארת ברמה שקבעה הוועדה של הפד... אך אין הן שינוי במדיניות המוניטרית".

כאילו אמר: אנא אל תטעו, הדפסנו 200 מיליארד דולר החודש, ונמשיך להדפיס עוד לפחות 60 מיליארד דולר לחודש במשך לפחות עוד חצי שנה, אך אנא אל תעזו לקרוא לילד הזה "הרחבה כמותית 4". אנחנו מגדילים את המאזן אך לא מרחיבים. אולי הבנק המרכזי צריך לצרף למועצת המנהלים שלו פרופסורים ללשון אנגלית, במקום לכלכלה.

בשנת 2008, תחת לחצים כבדים של הממשל וברעש תקשורתי גדול, חוקק הקונגרס את חוק תוכנית ההצלה The Troubled Asset Relief Program - TARP. החוק איפשר לממשל להוציא בהליך חירום 700 מיליארד דולר לייצוב המשק. בשנת 2019 הפדרל ריזרב מזרים למשק סכום דומה מאוד שרק הודעה לעיתונות דיווחה עליו והוא זכה לסיקור מינימלי בתקשורת.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר " A Brief History of Money " ומקליט הפודקסט KanAmerica.Com