קרן JTLV - גייסה כמיליארד שקל בדצמבר 2019 / צילום: אתר החברה

השנה האחרונה הייתה מצוינת למשקיעים בבורסה בתל אביב, ובפרט לאלה שהניחו את כספם על מניות חברות הנדל"ן, שהניבו על פי רוב תשואות דו-ספרתיות ותלת-ספרתיות. את הגאות בשוקי ההון והנדל"ן, שמנתבת זרימת כספים אדירה להשקעות בתחום, מנצלות היטב גם קרנות השקעה פרטיות (פרייבט אקוויטי) לגיוסי ענק של מיליארדי שקלים.

מבדיקת "גלובס" עולה כי לאחרונה הולכים ומתרבים גיוסי ענק של קרנות המתמחות בהשקעות בנדל"ן ותשתיות בארץ ובעולם. מרבית הכספים המוזרמים לקרנות אלה מגיעים מגופים מוסדיים המנהלים את חסכונות הציבור, וחלקם גם ממשקיעים פרטיים בעלי הון. זאת, כהמשך ישיר של המגמה בשנים האחרונות, שבהן גיוסי הקרנות הלכו וגדלו, על רקע ירידה באטרקטיביות של אפיקים אחרים (בעיקר איגרות חוב ממשלתיות וקונצרניות) ובמקביל להמשך הזרימה של כספים בהיקף אדיר לגופים המוסדיים (המנהלים חסכונות לטווח ארוך כמו קרנות פנסיה וקופות גמל).

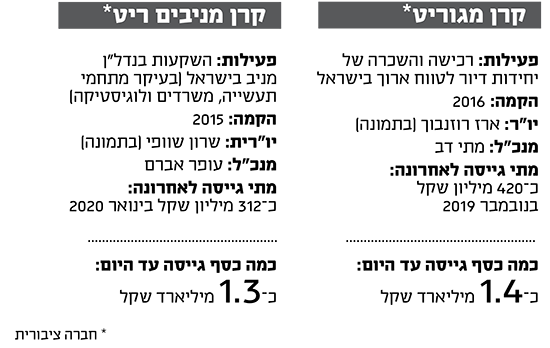

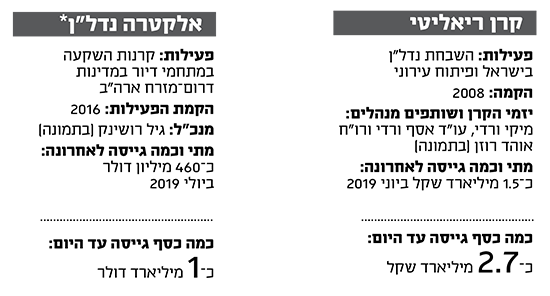

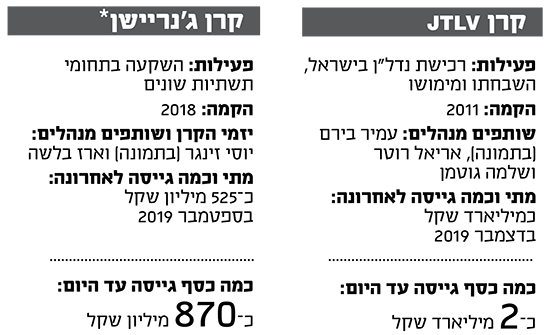

גיוסי הכספים הגדולים על-ידי קרנות בתחומי הנדל"ן והתשתיות (בדומה לקרנות הפרייבט אקוויטי, כדוגמת פימי, פורטיסימו, סקיי ואחרות), זוכים לרוח גבית מהריביות האפסיות ומהתשואות הנמוכות בשוק האג"ח, אשר גורמות להיעדר אלטרנטיבות השקעה שיניבו תשואה אטרקטיבית. בין הקרנות הייעודיות הבולטות בתחומי הנדל"ן והתשתיות ניתן למנות את קרן ריאליטי, שגייסה ביוני האחרון כ-1.5 מיליארד שקל, אלקטרה נדל"ן (חברה ציבורית) שגייסה כמיליארד דולר לשלוש קרנות השקעה בתחום מקבצי הדיור בארה"ב, קרן JTLV2, שגייסה לאחרונה כמיליארד שקל, וכן שלוש קרנות ריט חדשות יחסית הנסחרות כחברות ציבוריות: ג'נריישן קפיטל , שגייסה בפרק זמן קצר יחסית כ-870 מיליון שקל, מגוריט , שגייסה כ-1.4 מיליארד שקל, ומניבים, שגייסה כ-1.3 מיליארד שקל עד היום.

קרן ריאליטי: "עיקר התשואה - מפעולות ההשבחה"

"העלייה החדה בהיקף הגיוסים שלנו נובעת מהיקף הגדילה בפעילות שלנו. בנוסף, כשגדלנו בהיקפי העסקאות, חלקן ביחד עם משקיעים שלנו, אז גם נחשפנו לעסקאות גדולות יותר, שבהן התחרות בין המשקיעים קטנה יותר. בנישה שלנו, של השבחת נדל"ן בארץ, היינו בהתחלה כמעט לבד, אבל במהלך השנים נכנסו עוד ועוד משקיעים בנכסים הקטנים יותר, ושם גדלה התחרות. לעומת זאת, בהשקעות ענק של מאות מיליוני שקלים התחרות יותר מצומצמת, כי זה תחום שדורש הרבה יותר ידע וניסיון", אומר אוהד רוזן, שותף בקרן ריאליטי, שגייסה עד היום כ-2.7 מיליארד שקל.

"בנוסף, כמובן שככל שגדלנו והצלחנו אז יכולנו גם לגייס יותר כסף מהמוסדיים על רקע ההצלחה שלנו. צריך לציין גם שיש מגמה כללית של המוסדיים להגדיל את תיקי הנדל"ן שלהם. אלטרנטיבות ההשקעה שלהם לא רבות, על רקע סביבת הריבית האפסית והתשואות הנמוכות. חלקם גם משקיעים בקרנות שלנו וגם מצטרפים אלינו ישירות בעסקאות".

הקרן הראשונה של ריאליטי, שהוקמה ב-2008 וגייסה כ-150 מיליון שקל, הניבה תשואה שנתית של כ-20% נטו. השנייה, מ-2012, גייסה כ-220 מיליון שקל, והקרן השלישית הוקמה ב-2015, וסכום הגיוס קפץ לכ-860 מיליון שקל. בשתי הקרנות הללו התשואה עומדת על כ-15% נטו לשנה.

ריאליטי, שבראשה עומדים מלבד רוזן גם מיקי ורדי, לשעבר ראש רשות מקרקעי ישראל, ובנו אסף, היא קרן ייחודית מסוגה בישראל, העוסקת בתחום השבחת הנדל"ן ופועלת לפיתוח עירוני בנכסיה, תוך שיתוף פעולה עם הרשויות השונות. עם משקיעי הקרן נמנים גופים מוסדיים, אוניברסיטאות ומשקיעים פרטיים ישראלים וזרים. בין הנכסים שרכשה נמנים בית העיתונאים בתל אביב, קניון ארנה בהרצליה, בית המכס ביפו, מתחם מיומנה בנמל יפו, מתחם באזור ועוד.

הקרן הרביעית, שגייסה כאמור סכום עתק של 1.5 מיליארד שקל, ביצעה עד היום שלוש עסקאות מרכזיות: ביולי אשתקד רכשה הקרן את מרכז הקליטה במבשרת ציון בכ-266 מיליון שקל (חלקה ברכישה 58%). המתחם הוא בשטח של כ-51 דונם, ובכוונת הקרן לקדם תוכנית להגדלת זכויות הבנייה הקיימות בו לכ-900 דירות לפחות.

עסקה נוספת ביצעה ריאליטי בנובמבר האחרון, לרכישת 1.3 דונם ברחוב הצפירה בתל אביב, בכ-45 מיליון שקל, ובעסקה שלישית רכשה בדצמבר ממשפחת שטראוס מתחם בשטח של כ-18 דונם בקריית אריה בפתח תקווה בכ-100 מיליון שקל. מדובר במתחם הממוקם בפינת הרחובות גיסין ובזל, שבו קיים כיום מבנה קירור ומשרדים של שטראוס, המשתרע על שטח של כ-6,500 מ"ר, ומושכר בכ-5 מיליון שקל בשנה. במתחם זכויות בנייה לא מנוצלות של מעל 30 אלף מ"ר משרדים. בקרן מתכננים למכור את המבנה הקיים ולהגדיל את זכויות הבנייה במתחם.

לדברי רוזן, "זה תחום עם סיכון נמוך יותר מבחינת המוסדיים. את עיקר התשואה אנחנו משיגים מפעולות ההשבחה, ולא מעליית השוק, כך שהסיכון אצלנו נמוך יותר בהשוואה למי שקונה נכס במחיר מלא. כמובן שיש גם בטוחות של נכס נדל"ן אמיתי".

בשנים האחרונות גם חברות הנדל"ן המניב וגם קרנות יכלו להשיג בקלות יחסית תשואה דו-ספרתית. בעתיד זה יהיה כנראה הרבה יותר קשה. לאילו תשואות המשקיעים יכולים לצפות?

"בתחום שלנו, של קרן ריאליטי, בעיקר מכיוון שאנחנו הולכים על עסקאות גדולות והתחרות יותר מצומצמת, יש שם לא מעט הזדמנויות עסקיות עם תשואות מאוד אטרקטיביות. ההשפעה הרוחבית של שוק הנדל"ן הרבה פחות משפיעה על הנישה הספציפית שלנו. כמובן שעם חלוף השנים הצוות שלנו הופך ליותר מיומן ומקצועי, ולצד הרצון להשביח את הנכסים ולספק תשואה למשקיעים למדנו לפעול בהרמוניה ביחד עם הרשות המקומית והתושבים של האזור".

אלקטרה נדל"ן: "מאוד מדויקים וספציפיים בפעילות שלנו"

חברת אלקטרה נדל"ן, המשתייכת לקבוצת אלקו של משפחת זלקינד, חולשת כיום, באמצעות קרנות ההשקעה שלה, על כ-30 אלף יחידות דיור ב-82 מקבצי דיור בארה"ב (בעיקר במדינות דרום מזרח ארה"ב), זאת בהתאם לתוכנית האסטרטגית שהציגה החברה בינואר 2016, שלפיה החברה תהפוך לזרוע הנדל"ן המניב של קבוצת אלקו, תוך התמקדות בתחום מקבצי הדיור בארה"ב.

גיל רושינק, מנכ"ל החברה, אומר כי "אנחנו מאוד מדויקים וספציפיים בפעילות שלנו. אחת הבעיות של קרנות שפועלות בארץ זה שהן מתפרסות על פני פעילויות שונות בתחום הנדל"ן. קרן החוב שגייסנו לאחרונה, למשל, תתמקד במתן הלוואות רק באזורים שאלקטרה נדל"ן פועלת בהם - דרום מזרח ארה"ב - ורק לפרויקטים של נדל"ן מניב שהם מקבצי דיור. כלומר, לא נעניק הלוואות לפרויקטים יזמיים שונים שהם מאוד מסוכנים. אגב, אצלנו כל הפעילות ציבורית והכל שקוף, בניגוד לקרנות וחברות אחרות".

ביולי האחרון השלימה אלקטרה נדל"ן גיוס של כ-460 מיליון דולר לקרן שנייה, ובדצמבר עוד 100 מיליון דולר לקרן חוב חדשה (הלוואות למקבצי דיור). במקביל, הודיעה אלקטרה נדל"ן על פתיחת גיוסים לקרן השקעות שלישית בהיקף של כ-600 מיליון דולר, ובחודש האחרון קיבלה התחייבויות השקעה של כשליש מהסכום. לקרן הראשונה שלה, שנסגרה בחודש מאי 2018, גייסה אלקטרה נדל"ן כ-215 מיליון דולר ממשקיעים בישראל.

מתוך הסכום של כמיליארד דולר שגייסה החברה עד היום לקרנות הנדל"ן שלה בארה"ב, גויסו כ-450 מיליון דולר ממשקיעים פרטיים (בעיקר משפחות עשירות) בארץ, ויתרת הסכום גויסה ממוסדיים אמריקאיים.

החברה נכנסה לפעילות בתחום מקבצי הדיור בארה"ב ב-2016, לאחר כמה שנים שבהן התרכזה במימוש נכסים כדי לעמוד בהתחייבויותיה, על רקע מצב פיננסי מאתגר והפסדים משמעותיים שצברה, אשר הובילו לגל מכירות אינטנסיבי ולפרידה מעיקר נכסיה. התמונה כיום שונה לחלוטין, ומניית אלקטרה נדל"ן רשמה בשלוש השנים האחרונות קפיצה של 211%, שהביאה את שווייה לכ-1.1 מיליארד שקל.

אתם רואים קושי גדל לאתר עסקאות אטרקטיביות?

"זה תלוי מי השחקן. אלקטרה אמריקה (החברה הבת של אלקטרה נדל"ן, ק' י') דורגה בשנת 2019 במקום הרביעי בארה"ב מבחינת היקף הרכישות של מקבצי דיור. כשאתה נמצא בעשירייה הראשונה של פעילות בתחום מסוים, כמעט כל העסקאות מגיעות קודם כל אליך. כשאתה קונה מתחמים גדולים ומספר מקבצים, יש לך כוח לנהל מו"מ ולקבל הנחות יותר גדולות, ולכן התשואה יכולה להיות יותר גבוהה. מאוד קשה לאתר ולסגור עסקאות טובות היום, כמו בארץ אגב, אבל השחקנים הגדולים יותר יכולים להשיג עסקאות טובות".

לאילו תשואות המשקיעים יכולים לצפות אצלכם?

"אני כמובן לא יכול לדבר על תשואות עתידיות. אבל כשהשוק עולה, כולם עושים תשואות יפות. אנחנו נמצאים כיום בתקופה של האי-ודאות הכי גדולה שהייתה אי פעם, בגלל שהריבית אפסית ובגלל שהאיומים החיצוניים על הכלכלה האמריקאית מאוד גדולים. מצב כזה של אי-ודאות יכול כמובן לגרום לשנים קשות בכל הסגמנטים של הנדל"ן, וכאן המשקיע צריך לבחור את המשקיע הכי טוב שיניב לו את התשואות הטובות ביותר בתקופה כזו.

"אצלנו כל הדירות מנוהלות על-ידי חברת הניהול שאנחנו מחזיקים, שיש בה כ-700 עובדים. כשאתה שולט בניהול תוכל לעבור את המשברים שיגיעו בצורה חלקה יותר. היא עברה את המשבר הגדול של 2007-2009 בצורה טובה, ולכן אני מאמין שאנחנו נדע לטפל טוב מאוד גם במשבר הבא אם וכאשר הוא יגיע".

ג'נריישן קפיטל: "סוג של הגנה פנימית בגלל הפיזור"

קרן ג'נריישן קפיטל היא קרן ההשקעות הציבורית הראשונה בתחומי האנרגיה והתשתיות בישראל. הקרן, שהוקמה בתחילת 2018 על-ידי ארז בלשה ויוסי זינגר, בשותפות עם קבוצת ויולה, מתמקדת בהשקעות בתחומי התשתיות והאנרגיה: חשמל, גז טבעי, תחבורה, סביבה, מים, בינוי זכייני ועוד.

תיק ההשקעות של הקרן ממוקד, נכון להיום, בשני תחומים מרכזיים: אנרגיה ותחבורה. לקרן ארבע השקעות: ייצור חשמל באמצעות גז טבעי (רפק אנרגיה ו-MRC), אנרגיה מתחדשת (סולגרין), חלוקת גז טבעי - דאונסטרים (נגב גז טבעי וגז טבעי דרום), תחבורה ציבורית והיסעים (בון תור ומטרופולין). בנוסף, ג'נריישן חתמה לאחרונה על מזכר הבנות לרכישת חברת GES, הפועלת במגזר איכות הסביבה - מים, טיפול בשפכים וטיפול באשפה.

בראש ג'נריישן קפיטל עומדים יוסי זינגר, המכהן כיו"ר פעיל, וארז בלשה, כמנכ"ל, שניהם בעלי ניסיון בניהול עסקים בתחום האנרגיה והתשתיות. מאז החלה להיסחר בבורסה רשמה מניית הקרן ירידה של אחוזים בודדים, ושווייה בבורסה עומד על כ-840 מיליון שקל.

לדברי זינגר, "בהתחשב בפעילות הצפויה בתחום התשתיות, התשואות בו יהיו עודפות ביחס לתחומים בעלי סיכון דומה, בעיקר בגלל היקפי ההשקעה הצפויים בתחום הזה בשנים הקרובות. אני מתכוון לכל מגזרי התשתיות - אנרגיה מתחדשת, תחנות כוח, איכות סביבה, תחבורה ועוד. אנחנו יודעים לייצר גם את העסקה הנכונה וגם את ההשבחה לאחר העסקה. בקרן כמו שלנו, שיכולה להשקיע בהרבה מגזרי תשתיות לעומת קרנות נדל"ן, יש סוג של הגנה פנימית, בגלל הפיזור על תחומים רחבים. יש מתאם מאוד נמוך למחזורי המאקרו".

היעדר ממשלה בישראל פוגע באפשרויות ההשקעה שלכם לנוכח העיכוב בפרויקטים רבים?

"בשנת 2019 זה לא הפריע לנו, אבל אין ספק שאנחנו נמצאים במצב שעשוי להוביל לעיכובים בתחומי תשתיות שונים. עם זאת, מרבית ההשקעות נעשות על-ידי הסקטור הפרטי עבור הסקטור הציבורי, ועד היום זה לא פגע בתהליכים שונים. נהפוך הוא. המדינה מבינה שהסקטור שיכול לתמוך הכי טוב בצמיחה לטווח ארוך זה סקטור התשתיות. יש בישראל פיגור גדול מאוד בהשקעה בתשתיות, ואין לאף משרד ממשלתי את הלוקסוס לצמצם או להאט את ההשקעה בתשתיות".

נכון להיום אתם נסחרים נמוך מההון העצמי שלכם.

"נכון. קרנות דומות לשלנו בחו"ל נסחרות מעל ההון העצמי. אנחנו זמן קצר בשטח, ואני מניח שיש פה תהליך של הבנת המוצר הזה והפעילות שלנו מצד המשקיעים, וזה לוקח זמן. באופן כללי, שוק ההון יודע לתמחר טוב מאוד את ניירות הערך הנסחרים בו, ובעתיד מחיר המניה בבורסה ישקף מן הסתם את הפעילות שלנו, ואם נצליח להראות תשואה טובה וניהול מוצלח של ההשקעות שאנחנו ביצענו, ועוד נבצע בעתיד, מחיר המניה ישקף מן הסתם את הערך הנכון של הפעילות".

JTLV2: בדרך להחזקה של 25% ב"יורופארק"

קרן 2JTLV עוסקת ברכישת נדל"ן בישראל, בהשבחתו על ציר הזמן ובמימושו. הקרן, אשר הוקמה בשנת 2019 על-ידי עמיר בירם, אריאל רוטר ושלמה גוטמן כשותף מנהל, השלימה לאחרונה גיוס של כמיליארד שקל, שחלק עיקרי מהם הגיע ממשקיעים מוסדיים. לאחרונה נחשף ב"גלובס" כי JTLV2 צפויה לרכוש את חלקה של חברת מבני תעשיה (50%) בפארק התעשייה והמשרדים "יורופארק" בקיבוץ יקום, תמורת כ-250 מיליון שקל. הקרן צפויה להחזיק ישירות ב-25% ממניות יורופארק, ולנהל את הפרויקט, בעוד שאת המחצית השנייה של המניות ירכשו כמה גופים מוסדיים שהשקיעו בקרן (Co-Investment).

הקרן הוקמה כהמשך לפלטפורמה של JTLV שהוקמה בשנת 2011 על-ידי בירם, רוטר, ושותפים ישראלים נוספים, ובין הפרויקטים שהיא מבצעת ניתן למנות את כיכר אתרים בת"א, שוק מחנה יהודה בירושלים, היקב בראשון לציון ועוד. הקרן מתמחה בספקטרום אפשרויות השבחת הנדל"ן, לרבות נכסים מניבים הסובלים מתמהיל נחות או מתפוסה נמוכה, הסרת חסמים תכנוניים או תכנון לא אופטימלי, תוספת זכויות בנייה, תוספת ושינוי ייעודי בנייה, בעיות קנייניות ומשפטיות, בעיות הנדסיות ועוד.

לאחרונה רכשה הקרן מספר נכסים, ביניהם קרקע של כ-12 דונם במתחם ה-1000 בראשון לציון, את מתחם מד"א בכיכר בזל ת"א, מרכז מסחרי בבנייה בראשון לציון (שהושכר מראש לרשת טולמנס ולמסעדת רביבה וסיליה) ועוד.

מגוריט: רכישה וייזום של 1,100 יחידות דיור

קרן מגוריט הינה קרן נדל"ן העוסקת ברכישת נדל"ן למגורים בישראל, ניהולו ותפעולו לזמן ארוך. את הקרן הקימו בתחילת 2016 היו"ר ארז רוזנבוך ביחד עם עו"ד חיים ויספיש. השניים מחזיקים 32% ו-11% ממניות חברת הניהול של הקרן, בהתאמה.

הקרן הצטרפה לבורסה בספטמבר 2016, לאחר שגייסה כ-240 מיליון שקל - כ-60 מיליון שקל מתוכם בהנפקת המניות הראשונית. כספי ההנפקה הצטרפו לכ-180 מיליון שקל, שגויסו עוד קודם לכן מארבעה גופים - חברה קדישא וקרן אלמנות ויתומים, שהשקיעו יחד כ-100 מיליון שקל, וקק"ל ואקסלנס שהשקיעו כ-40 מיליון שקל כל אחת.

בהמשך ביצעה הקרן גיוסים נוספים, כך שסך הגיוסים שלה במניות ובאג"ח בבורסה עד היום מסתכם בכ-1.4 מיליארד שקל, כולל גיוס של כ-400 מיליון שקל בנובמבר האחרון בהנפקה פרטית של מניות למשקיעים מוסדיים.

עד היום השקיעה מגוריט או זכתה במכרזים ב-15 פרויקטים במרכז הארץ (ת"א, הרצליה, פ"ת, ר"ג, ירושלים, ראשון לציון ועוד). בסך הכול התקשרה הקרן בעסקאות לרכישה וייזום של כ-1,100 יחידות דיור, ביניהן ארבעה מכרזים של "דירה להשכיר" להקמת כ-510 דירות (בשיתוף עם קבוצת מנרב). לקרן יש היום כ-300 דירות מאוכלסות והשאר בשלבי ייזום שונים.

מאז גיוס ההון האחרון העלתה מגוריט הילוך בהשקעותיה וחתמה על מספר הסכמים גדולים: שני הסכמי אופציה לרכישת 110 דירות בפרויקט "אפר האוס" של גינדי החזקות בשכונת יד אליהו בת"א, תמורת 268 מיליון שקל, והסכם לרכישת 21 דירות שמצויות בשלבי בנייה מתקדמים בפרויקט בשכונת הדר יוסף בת"א של קבוצת גבאי בכ-57 מיליון שקל.

בנוסף התקשרה הקרן בהסכם לרכישת שני בניינים הכוללים 117 דירות ושטח מסחרי, שעתידים להיבנות על-ידי מנרב בשדרות ירושלים ביפו בכ-256 מיליון שקל, וכן בהסכם נוסף לרכישת 25 דירות בפרויקט שמקימה חברת מצלאווי בקריית אונו, שנמצאות בשלב בנייה ראשוני ותמורתן תשלם הקרן 55 מיליון שקל.

קרן מניבים ריט: עסקת ענק עם ורטהיימר

קרן הריט מניבים הוקמה ב-2015 על-ידי שרון שוופי (יו"רית), לשעבר מנכ"לית חברת הנדל"ן גב ים, ואיתי מל (סגן יו"ר) כקרן ריט - קרן המשקיעה בנדל"ן (בעיקר מתחמי תעשייה, לוגיסטיקה ומשרדים) מתוך מטרה להשכיר את הנכסים לתקופה ארוכה, שכפופה למשטר מיסויי ייחודי, הכולל הטבות מס. מנכ"ל החברה הוא עופר אברם.

הקרן הצטרפה לבורסה בתל אביב באפריל 2017, בעת שביצעה הנפקת אג"ח ומניות, שבמהלכה גייסה כ-290 מיליון שקל. מאז ביצעה הקרן עוד מספר גיוסים, כולל גיוס של כ-90 מיליון שקל בנובמבר האחרון במניות ועוד כ-312 מיליון שקל בימים אלה באג"ח. בסך הכול גייסה הקרן במניות ואג"ח כ-1.3 מיליארד שקל עד היום.

ביום חמישי האחרון דיווחה הקרן כי חתמה על הסכמים לרכישת ארבעה מתחמי תעשייה ומשרדים בצפון הארץ. במסגרת העסקה תרכוש מניבים, בסכום של כ-635 מיליון שקל (בתוספת מע"מ), שלושה מתחמים הממוקמים באזור התעשייה תפן ומתחם נוסף הממוקם באזור התעשייה בנהריה, בשטח בנוי כולל של כ-82,500 מ"ר, המשתרעים על כ-166 דונם בסה"כ. בנוסף, תשלם הקרן הוצאות עסקה ומסים של כ-39 מיליון שקל.

בצד המוכר, כך נחשף ב"גלובס" השבוע, עומדת משפחת ורטהיימר, מעשירי ישראל ולשעבר בעלת חברות התעשייה ישקר וטכנולוגית להבים (שאת מפעליה משמשים המתחמים שרכשה הקרן).

עוד לפני עסקת הענק האחרונה מחזיקה הקרן בתשעה נכסים בשטח של כ-96 אלף מ"ר (ועוד 24 אלף מ"ר חניות) ועתידה לרכוש בקרוב עוד שני נכסים: מגדל מניבים-מיטב שבהקמה ובניין משרדים ברעננה שרכישתו טרם הושלמה.