האומנם שנה מוצלחת לקרנות הנאמנות? / הדמיה: shutterstock, שאטרסטוק

שנת 2019 מצטיירת כאחת השנים הטובות ביותר לתעשיית קרנות הנאמנות, ולא בכדי. בשל הריבית הנמוכה והעליות שנרשמו בכל אחד מאפיקי ההשקעה המרכזיים: מניות בישראל; מניות בחו"ל; אג"ח ממשלתיות בישראל ובחו"ל; ואג"ח קונצרניות בישראל ובחו"ל - פרט לדולר מול השקל - נהנו כולן מעליות שאפשר לראותן כחריגות, והכל תוך תנודתיות נמוכה יחסית.

זו הייתה ללא ספק שנה מעולה למשקיעים. אבל, האם נכון לומר זאת גם לגבי תעשיית קרנות הנאמנות שזכתה לכותרות ברוח זו בתקשורת הכלכלית? הנתונים עשויים להטיל בכך ספק.

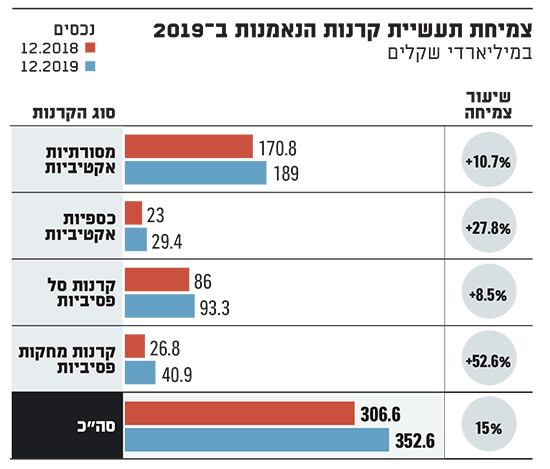

סך נכסי תעשיית הקרנות, שעמד בסוף שנת 2018 על 306.6 מיליארד שקל, הגיע בסוף 2019 ל-352.6 מיליארד שקל, גידול מרשים בשיעור של 15%. אבל, כאשר בודקים את מקור הצמיחה הזו, מתברר שכ-70% הגיעו מהתשואה המשוקללת (11.5%) שהתעשייה הזו העניקה למשקיעים בקרנות, ורק כ-30% הגיעו מכניסת כספים חדשה מצד הציבור. במלים אחרות: מתוך גידול של 46 מיליארד שקל בנכסים, רק גידול של כ-14 מיליארד שקל נבע מכניסת כספים נטו אליה (כניסה בנטרול יציאה). כחצי מזה - 7.2 מיליארד שקל הגיעו בכלל לקרנות הכספיות, והרבה יותר מכך, כ-32 מיליארד שקל נבעו מהעלייה האוטומטית בערך הנכסים.

חשוב להבהיר: כשאנחנו אומרים תעשיית קרנות הנאמנות, אנחנו מדברים למעשה על שתי תעשיות שונות במהותן. התעשייה הראשונה היא התעשייה האקטיבית, דהיינו אותן קרנות שמנוהלות מתוך מטרה להכות את מדד הייחוס שלהן, והיא כוללת את הקרנות המסורתיות (אג"ח, מניות, שילוב שלהן, וכדומה) ואת הקרנות הכספיות (שקליות ודולריות).

השנייה היא התעשייה הפסיבית שלא מתיימרת להכות את הבנצ'מארק שלה אלא מבקשת לחקות את מדדי הייחוס ולהשיג תשואה זהה להם. תעשייה זו כוללת את קרנות הסל ואת הקרנות המחקות.

המספרים מספרים סיפור פחות אופטימי

אז, האם באמת, שנת 2019 הייתה שנה מוצלחת מאוד לתעשייה? ואם כן, לאיזה חלק ממנה? על פניו, התשובה חיובית - גיוס של 14 מיליארד שקל בשנה אינו עניין של מה בכך בתעשייה שיש לה לא מעט שנים שבהן היא סובלת מיציאת כספים. כך, למשל, בשנת 2018 שהייתה בניגוד ל-2019, שנה לא טובה בשווקים, התעשייה פדתה סכום ניכר של 11 מיליארד שקל. גידול בנכסי התעשייה (כולל עליית ערך אמנם) בשיעור של 15% בשנה, גם הוא לא עניין של מה בכך.

אבל, צלילה לתוך המספרים מגלה, כאמור, תמונה פחות ורודה. הגיוס הכולל בסך של 14 מיליארד שקל מורכב משלושה מספרים בסיסיים.

המספר הראשון הוא 4 מיליארד שקל - גיוס נטו בקרנות המסורתיות האקטיביות. סכום זה מהווה כ-2.3% בלבד מסך נכסי הקרנות האלה כפי שהיו בסוף 2018 (170 מיליארד שקל). שיעור בהחלט לא מרשים בשנה חלומית למשקיעים. כדאי להזכיר שב-2018 שהייתה שנה לא טובה למשקיעים, אך לא נוראית, תעשיית הקרנות המסורתיות האקטיביות פדתה סכום ניכר וגבוה פי כמה של יותר מ-20 מיליארד שקל.

התמונה נראית עוד פחות מעודדת אם מביאים בחשבון שחלק מהגיוס לקרנות המסורתיות מגיע מה"בית", דהיינו, מרכישות שבית ההשקעות מבצע של קרנות שבניהולו עבור לקוחותיו בניהול תיקים. את הממדים המדויקים קשה לדעת כי אלה יגיעו מאוחר יותר בעוד כמה חודשים, כאשר רשות ניירות ערך תפרסם את הדו"ח השנתי שלה על תעשיית ניהול התיקים.

אחת הסיבות לגיוס הצנוע של הקרנות המסורתיות האקטיביות ב-2019, היא שההיקף הגדול של נכסיה מכביד עליה, שכן יציאת כספים עקב צורכי נזילות של המשקיעים, תמיד תהיה. הניסיון מלמד שמידי שנה היקף הכספים שנפדים בתעשיית הקרנות האקטיביות לצורכי משיכות או לצורך מעבר לאפיקים אחרים, לרבות לקרנות אחרות מגוף מנהל אחד למשנהו, מגיע לכ-30%. זהו שיעור תחלופה מדהים שגבוה בהרבה ממה שמקובל בשווקים פיננסים מתוקנים, ובמידה רבה הוא משקף את ההסתכלות קצרת הטווח וחסרת הסבלנות של לא מעטים מן המשקיעים הישראלים. זה אומר, שכדי לסיים את השנה בגיוס חיובי נטו, גוף שמנהל קרנות נאמנות אקטיביות מסורתיות צריך לגייס ברוטו יותר מאשר הפדיון הכמעט אוטומטי הצפוי לו. מה שעוד מקל על יציאת כספים מהקרנות האקטיביות, הוא שזהו מהלך שאינו כרוך מבחינת הלקוחות בתשלום עמלת מכירה, וזאת בניגוד לקרנות הפסיביות.

נעיר כי לאחרונה מסתמן שיפור בשיעור התחלופה, גם תודות לכך שהבנקים השביחו את מערכות הדירוג שלהן באופן שנותן משקל הולך וגדל לביצועי קרנות הנאמנות לטווח זמן ארוך יותר ממה שהיה מקובל (שנה אחת). ועדיין, הנתונים הללו אומרים שגוף שמנהל קרנות נאמנות צריך "להמציא את עצמו" כל פעם מחדש.

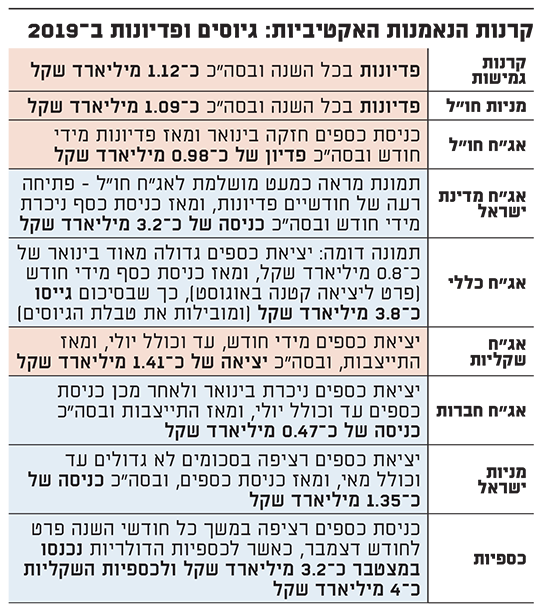

הקטגוריה המככבת בהפרש ניכר בצד הגיוסים בתעשייה המסורתית האקטיבית היא זו של קרנות אג"ח כללי שגייסה בשנת 2019 סכום של 3.8 מיליארד שקל, ואחריה קרנות אג"ח מדינה עם 3.2 מיליארד שקל. אחריהן קטגוריית מניות ישראל עם 1.35 מיליארד שקל. הקטגוריה ה"מככבת" ביציאת כספים ממנה היא זו של הקרנות השקליות עם 1.41- מיליארד שקל, ואיתה הקרנות הגמישות וקרנות המתמחות במניות בחו"ל שמהן יצאו כ-1.1 מיליארד שקל כל אחת.

המספר השני הוא 7.2 מיליארד שקל - גיוס נטו בקרנות הכספיות, המהווה כ-31% מנכסי הקרנות האלה כפי שהיו לפני שנה (23 מיליארד שקל). זהו שיעור הגידול הניכר ביותר, ועל פניו זה מוזר. שהרי הריבית הנמוכה הייתה אמורה דווקא להרחיק משקיעים מקרנות אלה. אז מסתבר שבתוך המגזר הזה, הקרנות הכספיות השקליות גייסו כ-4 מיליארד שקל, כתחליף טוב לפיקדונות שקליים, והמפתיע הוא שהקרנות הכספיות הדולריות גייסו סכום גדול של 3.2 מיליארד שקל, ונכון לסוף דצמבר 2019, לפחות, המשקיעים שהצטרפו אליהן לא רוו נחת בשנה של תיסוף חזק של השקל כלפי הדולר.

המספר השלישי הוא 2.8 מיליארד שקל - גיוס נטו בקרנות הפסיביות, המהווה כ-2.4% מנכסי הקרנות האלה כפי שהיו לפני כשנה (112.8 מיליארד שקל). יש הבדל ניכר ב-2019 לגבי מה שקרה בתוך התעשייה הפסיבית בין קרנות הסל לבין הקרנות המחקות.

קרנות הסל סבלו דווקא מיציאת כספים בסכום לא קטן של 6.6 מיליארד שקל. הסיבות לכך הן מגוונות. מלאי גדול של נכסים שחלק גדול ממנו מוחזק על ידי משקיעים מוסדיים. אלה לא יכולים היום לקבל את ההנחות הגדולות שקיבלו בעבר (לעיתים תוך מחירי הפסד למנפיקים, מנהלי תעודות הסל דאז), ובנוסף, עמדת רשות שוק ההון היא שאסור לגוף קשור (מוסדי שבבית ההשקעות שלו יש חברת קרנות) להחזיק בקרנות סל של אותו בית ולשלם דמי ניהול משתנים (סוג של עמלת הצלחה). זה מחייב, דה פקטו, את הגופים המוסדיים למכירת חיסול של קרנות הסל לדאבון הלב גם של הבורסה בשל פגיעה בהיקפי המסחר העתידיים, תופעה שבלטה מאוד בדצמבר 2019 ועתידה, כנראה, להימשך עוד פרק זמן מסוים.

עלייתן של הקרנות המחקות

ואשר למשקיעי הריטייל בקרנות הסל, הרי שבעקבות הרפורמה נפסק הנוהג שבו יועצים בבנקים מתקשרים לחדרי המסחר של המנפיקים ומתמקחים על המחיר. בנוסף, היועצים במערכת הבנקאית וגם הלקוחות שלהם מתקשים להבין את המנגנון של דמי ניהול משתנים ומעדיפים את המנגנון הפשוט של דמי ניהול קבועים, דהיינו, קרנות מחקות.

ואכן, הקרנות המחקות נהנות בשנים האחרונות, וגם בשנה האחרונה מצמיחה מואצת. נכסיהן עמדו בתחילת השנה על 26.8 מיליארד שקל, והן גייסו במהלך 2019 כ-9.4 מיליארד שקל, גידול נאה מאוד של כ-35%. וזה, כמובן, פרט לצמיחה שנבעה מעליית ערך נכסיהן, פועל יוצא של הגאות בבורסות. כך, נכסיהן צמחו בשיעור כולל של כ-52.6% מ-26.8 מיליארד שקל ל-40.9 מיליארד שקל.

קרנות אלה נהנות כרגע, כאמור, מהעדפת היועצים תודות לדמי הניהול הנמוכים שלהן ומפשטות דמי הניהול הקבועים לעומת דמי הניהול המשתנים בקרנות הסל. הנושא של דמי ניהול משתנים דורש תהליך של הסבר והטמעה בתודעה של היועצים, שכן הוא הרבה יותר פשוט ממה שנראה, ויש בו גם יתרונות ללקוחות.

זאת ועוד. החברות לניהול קרנות נאמנות שקוראות את מפת ההעדפות של היועצים, שמו דגש על הקמת קרנות מחקות, ולאחרונה גם שינו את הסטטוס של חלק מהקרנות שבניהולם מקרנות סל לקרנות מחקות, שינוי שאפשרי רק אחת לשנה ב-1 בינואר. ולבסוף, לקרנות המחקות אין עדיין את הבעיה של מלאי גדול מאוד, כמו זה של קרנות הסל, כך שגם יציאת הכספים הטבעית מהן היא בסכומים קטנים יחסית.

כאשר נכנסים יותר עמוק לתעשייה הפסיבית ברמת כל אחת מהקטגוריות שלה, מגלים פערים ניכרים בין שני המכשירים המייצגים את התעשייה - קרנות הסל והקרנות המחקות, בכל הקשור להיקף הכניסה או היציאה של כספים אליהן ומהן.

בזירת שוק המניות הישראלי, שני המכשירים מגייסים: קרנות הסל גייסו כ-2.1 מיליארד שקל, והקרנות המחקות גייסו כ-1.8 מיליארד שקל. הגופים המוסדיים עם עודפי הכספים העצומים שלהם מעדיפים את קרנות הסל המאפשרות מסחר רציף לאורך כל יום המסחר, בעוד שהלקוחות הפרטיים והתאגידים נותנים עדיפות לקרנות המחקות. זוהי הקטגוריה היחידה שבה הקרנות המחקות נופלות בגיוסים מקרנות הסל.

לעומת זאת, בזירת שוקי המניות בחו"ל, ובעיקר של שוק המניות האמריקאי, יש עדיפות מוחצת לקרנות המחקות, שגייסו כ-2.35 מיליארד שקל מול קרנות הסל שפדו סכום גדול במיוחד של כ-9.27 מיליארד שקל. צריך להזכיר שבחזית של שוקי ההון בחו"ל, קרנות הסל הישראליות מצויות בתחרות חזקה עם תעשיית ה-ETF העולמית, שלה יתרון ענק לגודל ומכאן גם דמי ניהול נמוכים יותר, לצד החיסרון של השקעה במוצר מט"חי ולא שקלי והצורך לגדר אותו, מהלך שכרוך בעלות לא קטנה למי שאינו מעוניין להיות מושפע משערי החליפין. זוהי גם זירת השקעות שסבלה מהצורך הרגולטורי של המוסדיים למכור קרנות סל של צד קשור.

גם בקטגוריה שמתמחה באג"ח חברות, יש פער ניכר בין הקרנות המחקות שגייסו כ-3.78 מיליארד שקל לבין קרנות הסל שגייסו אמנם, אך סכום נמוך בהרבה של כ-1.32 מיליארד שקל.

בקטגוריות הקטנות יותר התמונה היא חדה מאוד: כניסת כסף למחקות מול יציאת כסף מקרנות הסל. בקרנות שמתמחות באג"ח מדינה, היחס הוא בין גיוס של 1.14 מיליארד שקל (מחקות) לבין פדיון של כ-200 מיליון שקל (קרנות סל), וכך גם בקטגוריה של אג"ח כללי: גיוס למחקות של כ-100 מיליון שקל מול פדיון בקרנות הסל של כ-50 מיליון שקל. בקטגוריה של אג"ח חו"ל, הקרנות המחקות גייסו כ-120 מיליון שקל בעוד שקרנות הסל פדו כ-480 מיליון שקל.

מגמות אלה, שנמשכות כבר כמה שנים, קובעות את הגודל היחסי במונחי נכסים של הקטגוריות השונות בתעשייה הפסיבית.

הכותב הוא מבעלי בית ההשקעות מיטב דש. אין לראות באמור המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק