השפעה ניכרת על מצב החיסכון הפנסיוני / אילוסטרציה: shutterstock, שאטרסטוק

השנה החולפת היתה מהטובות עבור החוסכים לטווח ארוך בישראל. התשואות הענפיות הממוצעות שרשמו אפיקי החיסכון לטווח ארוך ב-2019 היו בשיעורים שבין 11.25% ל-12.7%, כשחלק ניכר מהגופים, וכמובן ממסלולי החיסכון, הצליחו להכות את השיעורים הגבוהים האלה.

למעשה, הנתונים של 2019 מלמדים כי זו היתה השנה הכי טובה לאפיקי החיסכון לטווח ארוך בישראל מאז 2009, שהיתה שנת התאוששות חריגה במיוחד, כשהיא באה לאחר הירידות האדירות בשוקי ההון בארץ ובעולם בצל המשבר הכלכלי העולמי.

התשואות החזקות בשנה החולפת אינן הפתעה, אלא תולדה של העליות החדות שנרשמו במדדים המובילים בשוקי ההון בארץ ובעולם ב-2019, כשמדד המניות ת"א-35 עלה בכ-15%, מדד ת"א-90 נסק ביותר מ-41%, מדד S&P 500 זינק ביותר מ-30%, וגם מדדי האג"ח רשמו עליות ניכרות.

החשיפה למניות ממשיכה לצמוח

במידה רבה בשל המרווחים והריביות הנמוכים בשווקים הסולידיים, וגם בשל התשואות החיוביות והגאות במדדים, הרכב התיק בחיסכון לטווח ארוך השתנה משמעותית בשנים האחרונות, ולכך עלולות להיות השלכות אדירות בהמשך הדרך. זאת, מכיוון שלצד החששות הגוברים והולכים מפני מה שיקרה לאחר שיסתיים המחזור העסקי החיובי - שהעלה את שווי החברות בשוקי ההון בעולם, ושמתומרץ באופן חריג על ידי הבנקים המרכזיים בעולם כבר יותר מעשור - ברור לפי שעה כי שינוי הכיוון שיגיע, יתפוס את השוק הפנסיוני עם שיעור מניות גבוה באופן היסטורי.

כך, החשיפה המשוערת במונחי דלתא של תיק הפוליסות המשתתפות ברווחים היא ברמה של 40.3%, בעוד שבפוליסות החיסכון הפנסיוני שנמכרות מאז 2004 על ידי חברות הביטוח החשיפה למניות עומדת כיום על 36.4%. בפנסיה החדשה מדובר בשיעור של 38.3%, בעוד שבקרנות ההשתלמות מדובר בשיעור של 36.6% ובקופות הגמל לתגמולים מדובר בשיעור חשיפה של 32.5%.

כלומר, כששינוי הכיוון במניות יגיע, הדבר יתפוס את הציבור עם שיעור מניות גבוה מאוד. האתגר בעניין זה ידוע לכל, והוא גם אחת מהסיבות שדוחפות את המוסדיים הגדולים להשקיע יותר ויותר באפיקי השקעה אלטרנטיביים ולא סחירים. עם זאת, החשיפה למניות ממשיכה בינתיים לצמוח, בעיקר משום שאין הרבה חלופות השקעה.

הקרנות הוותיקות ניצחו את החדשות

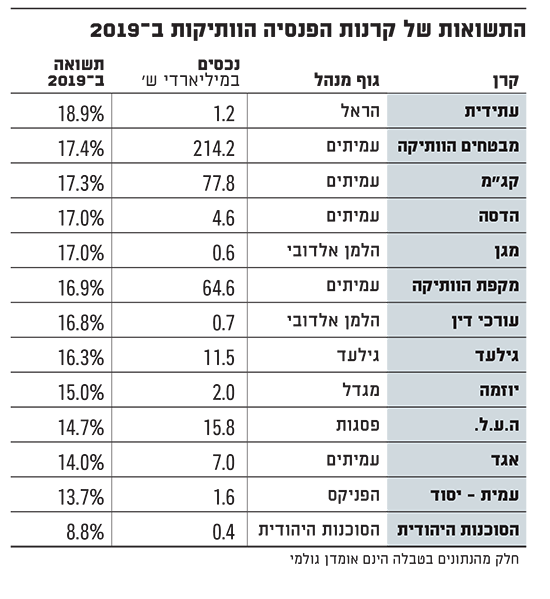

בכל אופן, 2019 היתה גם שנה שבסיומה התברר כי קרנות הפנסיה הוותיקות, שסגורות להצטרפות חוסכים חדשים כבר מאז 1995 - ושלכן לא לוקחות חלק בתחרות "היופי" השיווקית על התשואות הגבוהות - ניצחו את קרנות הפנסיה החדשות, את הפוליסות המשתתפות ברווחים של חברות הביטוח, את קופות הגמל לתגמולים ואת קרנות ההשתלמות - השווקים שבהם מתחרים זה בזה כל בתי ההשקעות וחברות הביטוח המובילים.

למעשה, מנתונים שאסף "גלובס" עולה כי בקרנות הוותיקות נרשמו תשואות שנתיות גבוהות - תשואה של 18.9% בעתידית של הראל, יותר מ-17% בתיקים של עמיתים (הגוף המוסדי הגדול בישראל, שנהנה מסיוע ממשלתי אדיר ומשמעותי, שמשפיע מאוד על תוצאותיו), וגם הקרנות הוותיקות של הלמן אלדובי וגילעד גבוהות מאוד ביחס לחלופות מהשוק "התחרותי".

על פניו, נראה כי מציאות זו נוצרה, בין השאר, מכיוון שהקרנות הוותיקות נהנו בשנה החולפת מהשמרנות הרבה יותר של הרגולטור ביחס לתקנות ההשקעה של קרנות הפנסיה הוותיקות, הגבוהה מזו שמאפיינת את תקנות ההשקעה של קרנות הפנסיה החדשות. זה בא לידי ביטוי, למשל, בהשקעה באג"ח בתחילת השנה ובירידה בעקום הריבית שחלה בהמשכה של 2019, ועל פניו תרמה רווחי הון ניכרים יותר לקרנות הוותיקות.

בכל אופן, הקרנות שמנהלת עמיתים, שבעבר נקראו "הגירעוניות", כוללות סיוע נדיב מאוד מהמדינה, כשהקרנות הוותיקות שאינן של עמיתים - אלה שנקראות "המאוזנות" - נהנות גם הן מסיוע (קטן בהרבה מהמדינה) בגין התחשבנויות עבר. אגב, לא כל שמונה הקרנות של עמיתים מפרסמות תשואה, מכיוון שבכמה מהן אין נכסים כבר שנים רבות.

כאמור, נתוני אתרי גמל-נט, ביטוח-נט ופנסיה-נט, שמפעילים משרד האוצר ורשות שוק ההון, מלמדים כי 2019 היטיבה עם החוסכים באפיקי החיסכון לטווח ארוך, אבל בעיקר עם מסלולי השקעה מובילים, שמנהלים בית ההשקעות אלטשולר שחם וחברות הביטוח הפניקס, כלל ביטוח ומנורה מבטחים, כשגם חברת הכשרה ביטוח הקטנה מסכמת את 2019 עם תשואה חזקה ובולטת לחיוב.

אלטשולר שחם מוביל בפנסיה ב-2019

על פי נתוני אתר פנסיה-נט, מסלול "ספיר" של כלל ביטוח רשם את התשואה הגבוהה בדירוג המסלולים הכלליים, שהם הגדולים ביותר בשוק הפנסיה, ושהינם שריד לימים שלפני המעבר למסלולים תלויי-גיל, שבהם הסיכון בתיק פוחת ככל שהחוסך מתבגר, כשההשקעה נעשית בכמה קבוצות גילאים עיקריות (אלא אם החוסך בוחר בעצמו במסלול מתמחה אחר). מסלול "ספיר" רשם ב-2019 תשואה של 12.4%, כשאחריו במקום השני והשלישי ניצבים המסלולים הכלליים גילעד ומנוף - שניהם של קבוצת הביטוח הראל, עם תשואה של 11.9% ושל 11.8%, בהתאמה.

מעבר לקבוצת המסלולים הכלליים, יש שלוש קבוצות גילאים עיקריות: עד 50, מ-50 עד 60, ומ-60 ומעלה, עד לגיל פרישה. לצדן, יש מסלולים נוספים, כמו אלה המיועדים למקבלי קיצבה.

בקבוצה הראשונה, של עד גיל 50, מובילה בבירור חברת הניהול של אלטשולר שחם, עם תשואה שנתית של 17% במסלול ההשקעה האמור. המסלולים המקבילים של מנורה מבטחים ושל כלל ביטוח מחזיקים במקומות השני והשלישי, בהתאמה.

בקבוצת גילאי 50 עד 60, מי שמובילה היא חברת הניהול של אלטשולר שחם, שמציגה במסלול זה תשואה שנתית של 14.4%, כשאחריה המסלולים המקבילים של מנורה מבטחים ושל הפניקס, עם תשואות של 12.4% ו-12.3%, בהתאמה, והמסלול של כלל ביטוח קרוב אליהם, עם תשואה של 12.1%.

גם במסלולים לגילאי 60 ומעלה, המוביל הוא אלטשולר שחם, שבשנה שעברה הנפיק בבורסה בהצלחה אדירה את חברת הניהול שלו. מאז שהמניה של אלטשולר שחם התחילה להיסחר בבורסת תל אביב ועד היום, היא למעשה הכפילה את ערכה, לשווי שוק של 2.4 מיליארד שקל - שנסמך על ההובלה של החברה בדירוגי התשואות. זאת, משום שככל שהחברה תמשיך להוביל בתשואות, היא צפויה להמשיך ולצמוח בהיקפי הנכסים שהיא מנהלת - דבר שיגדיל את הכנסותיה.

יקיר עזב את הפניקס עם הובלה בביטוח

בעולם פוליסות החיסכון הפנסיוניות, שמנוהלות על ידי פעילויות ביטוחי החיים של חברות הביטוח, ושמכונות "ביטוחי מנהלים", בולט בשנים האחרונות גוף אחד יותר מהשאר - הפניקס. בשנה שעברה חוותה הפניקס כמה שינויים מהותיים, ובראשם מכירת השליטה בה מידי קבוצת דלק לידיהן של קרנות ההשקעה הזרות סנטרברידג' וגלאטין פוינט.

לצד זאת, בשנה החולפת נפרדה הפניקס מכמה מנהלים בולטים, ובהם המנכ"ל הקודם, אייל לפידות, שעבר לשיכון ובינוי ולקח עמו, בין השאר, את מנהל ההשקעות הראשי האיכותי של הפניקס, רועי יקיר. עם זאת, למרות ההערכה הרבה שלה זוכה יקיר, שהצליח מאוד כמנהל השקעות ראשי בהפניקס ולפניה בכלל ביטוח, הרי שמחליפו, חגי שרייבר, זוכה להערכה רבה, והוא גם מונה מתוך הפניקס - כך שמינויו משדר המשכיות בחטיבת ההשקעות המצליחה של קבוצת הביטוח הגדולה.

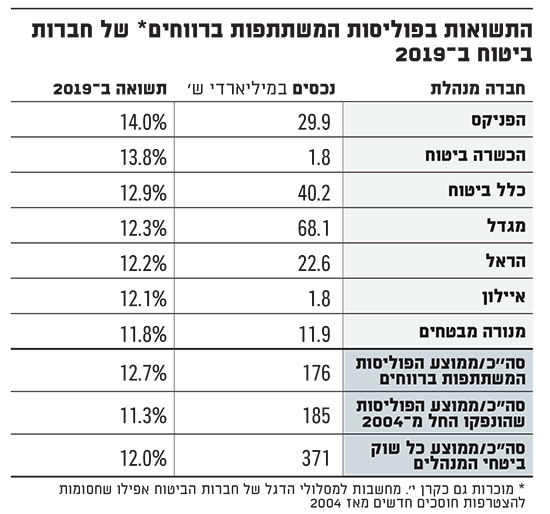

כך או כך, תיק הפוליסות המשתתפות ברווחים של הפניקס מוביל את דירוג התשואות בענף הביטוח ב-2019, עם תשואות של 14%. החברה היחידה שנושקת להובלה בתחום זה, היא הכשרה ביטוח, שאת השקעותיה מנהל רועי קדוש, ושרשמה בשנה החולפת תשואה של 13.8% בתיק המשתתף ברווחים.

ביטוחי המנהלים, כאמור, הם פוליסות חיסכון שמוכרות חברות הביטוח, ושנחלקות לכמה תיקים - ועמם נמנות הפוליסות הוותיקות, שיש בהן תשואה מובטחת ושזכאיות לאג"ח מיועדות מהמדינה. מתוך הפוליסות שאין בהן תשואה מובטחת, ושמנוהלות בשוקי ההון, דירג "גלובס" את הביצועים לפי הפוליסות המשתתפות ברווחים, אף שאלה סגורות למצטרפים חדשים כבר מאז 2014, משום שמדובר בתיקי השקעה כלליים, הדומים באופיים בכל חברות הביטוח בענף.

לצד הפוליסות המשתתפות ברווחים, ישנם תיקי הפוליסות שנמכרות ללקוחות חדשים מאז 2004, ושרק אליהן ניתן להצטרף כיום, הנקראות "מסלולי ההשקעה". חלק מהתיק הזה כולל מסלולים שזהים למסלולי הדגל של הפוליסות המשתתפות ברווחים, וחלק אחר כולל מסלולים מתמחים. ככלל, הממוצע הענפי בתשואות בפוליסות משנת 2004 ואילך נמוך מהתשואה הענפית הממוצעת בפוליסות המשתתפות ברווחים.