הבורסה בתל אביב / צילום: איל יצהר

את המאמר היום אפתח בציטוטים של שני מנהלי כספים שאני מאוד מעריך ומחבב, לאור המספרים שהם פגשו ב-2019. כל אחד מהם ירה ציטוט שונה ששווה התייחסות, אבל ההתייחסות לשניהם היא למעשה זהה: הראשונה שאלה אם בתקציב ל-2020 הגיוני לרשום 4%-5% תשואה מוערכת לשנה הקרבה, ואילו השני קבל שנמאס לו לקרוא מגוון כתבות העוסקות בכך שאנחנו נכנסים לשנה מאתגרת בהשקעות. ובכן, הפתעות או אכזבות בהשקעות כמו בכל דבר בחיים מתקשרות באופן ישיר עם הציפיות. כניסה של מערך הציפיות לתוך מסגרת "הפוטנציאל של שוק ההון" עשויה למנוע את המעבר המפורסם בין התוכניות שיש לנו מהשווקים לבין התירוצים של אחרי. אסביר זאת בעזרת הטבלה:

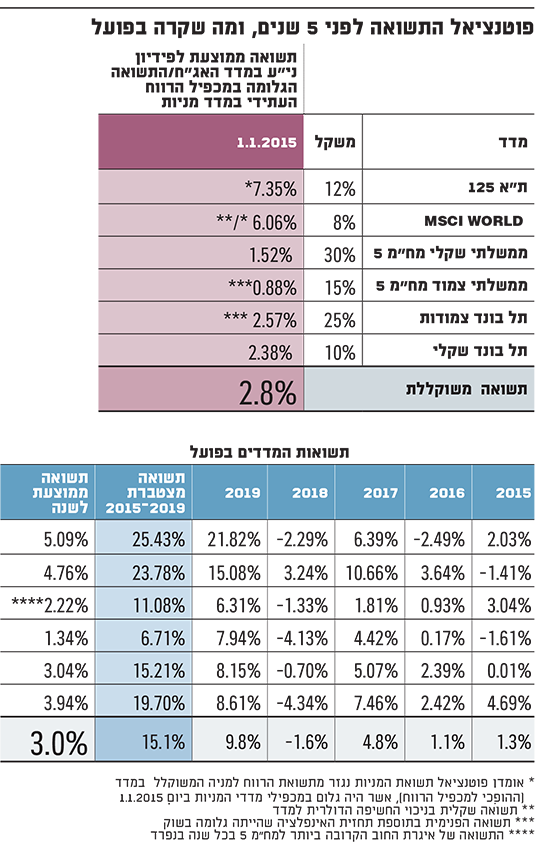

הטבלה מציגה את פוטנציאל התשואה שהיה קיים בשוק בינואר 2015, חמש שנות השקעה אחורה מהיום. פוטנציאל התשואה באג"ח מיוצג על ידי התשואה הממוצעת לפידיון ניירות הערך במדדי האג"ח הקונצרניות, כמו גם בתשואה לפידיון בחוב השקלי והצמוד של ממשלת ישראל לחמש שנים (בתוספת ציפיות האינפלציה שהיו גלומות בשוק). התשואה הפנימית של איגרות החוב היא כמובן נתון קיים והבעיה היא הקושי לחזות את המניות. במניות נהוג להשתמש בתשואה הגלומה במכפילי הרווח החזוי (קרי ההופכי למכפיל הרווח החזוי). אם בתחילת 2005 מדד תל אביב נסחר במכפיל רווח חזוי ממוצע של 13.6 ומדד המניות העולמי נסחר במכפיל 16.5, אזי פוטנציאל התשואה הגלום בהם היה 7.3% ו-6.1% בהתאמה.

הפתעה לא מפתיעה

בהקצאה של המדדים האלה בצורה קונבנציונאלית, כלומר, 20% מניות (אשר מתוכם 12% בארץ), ו-80% איגרות חוב המחולקות באופן שווה בין החוב השקלי לחוב הצמוד, (ומתוכם 35% אג"ח קונצרני) - קיבלנו שבתחילת 2015 פוטנציאל התשואה במח"מ סביב 5 (המח"מ של התיק) עמד על 2.8% לשנה. עכשיו נחזור לינואר 2020, אנחנו כבר חמש שנים אחרי, ואנחנו יודעים מה היו הביצועים של המשתנים בהקצאה זו. הביצועים (השקליים - קרי כולל החשיפה לשער הדולר) כוללים את שנת 2018 שנתנה תחושה שעלינו להדיר את רגלינו, גרבינו, כפכפינו וקרוקסינו משוק ההון, כמו גם את שנת 2019 בה היינו צריכים להשאיל את מערכת ה-VAR מהכדורגל כדי להבין מה עבר עלינו. ואם נצבור את תשואות השנים האלה ביחד הגענו לתשואה ממוצעת של... 3% לשנה. הפתעה? מי שמסתכל על תנובת התיק לטווח קצר, יכול להיות מופתע לטובה או לרעה בכל שנה בנפרד, אך מי שבונה ציפיות לטווח ארוך יותר, מרגיש מופתע כמו ממחמאה ש"היה קהל נהדר" בסוף הופעה. זה לא באמת עושה משהו. פשוט שוק שפגש את הציפיות. כמובן שאלו נתוני הבסיס, כאשר חלק מתיקי ניירות הערך בשנים מסוימות עשו יותר וחלק פחות, אבל אלה כבר קשורים בחלוקת משקולות אחרות בין אפיקי ההשקעה, תתי האפיקים וכמובן בחירת ניירות הערך מתוך המדדים. כאשר אין שינויים קיצוניים במשתנים החיצוניים, כגון צמיחה, ריבית, אינפלציה ועוד, בסופו של דבר ניתן לקבל מסגרת ציפיות אמיתית מהשווקים גם כאשר בתוכם משתנים קשים לחיזוי.

טיפ מנהלי הכספים

אכן, כשמסתכלים על דברים בצורה כזו ברור שהמניות יכולות לקחת את המספרים למקומות אחרים, אבל כאשר 70%-80% מהפורטפוליו הוא אג"חי, אנחנו יכולים בכיף להתאים את עצמנו לתשואה הצפויה. יחד עם זאת, כשאני מדבר עם מנהלי כספים, אני מזהה כי קיים איזה קושי להתייחס לתשואה הנסחרת באיגרות החוב כאל מצפן לתשואות העתידות. הסיבה היא ההתייחסות שלהם למכשיר אג"ח המגלם שני מקורות רווח: פעם אחת הריבית של האג"ח ופעם שנייה רווחי ההון הנובעים ממסחר באג"ח. אני מוצא את עצמי מסביר לא פעם שמדובר דה פקטו במקור אחד לרווחים. המקור היחידי של האג"ח הוא הריבית. וכשיש מקור אחד לרווחים, מדובר בשמיכה קצרה שמושכים אותה למעלה או למטה. השאלה היא האם נקבל חלק מהריבית העתידית שהובטחה לנו בתקופה קצרה מהפדיון (רווחי הון), או לאורך כל חיי האיגרת עד לפדיונה (בהנחה לא ברורה שמנפיק החוב גם יודע לשרת אותו).

אפשר להסתכל על זה גם כך - הריבית של החוב יכולה להיות "רווח עכשווי" (בעליות שערים שניתן לממש בטווח קצר יותר) או "רווח עתידי" (התשואה הנסחרת לפידיון כאשר שער האיגרת יורד או דורך במקום). ניקח כדוגמה הלוואה פשוטה של 100 שקל לאדם שיחזיר את החוב לאחר שנה בריבית של 5%. אחרי שנה, בהנחה שלא סידר אותנו, אנו אמורים לקבל 105 שקל מאותו אדם. אם לאחר חודש יש לנו אפשרות למכור את ההלוואה שלו למישהו אחר שמוכן לתת לנו 103 שקל תמורת הזכות להלוות, אזי כל מה שעשינו היה לקחת שלושה שקלים מהריבית העתידית שלנו כבר עכשיו (רווחי הון). מה שנשאר לרוכש שלנו להרוויח, בהנחה שיחזיק את החוב 11 חודשים נוספים, הם 2 שקלים בלבד הנותרים (105 שקל שיקבל פחות 103 שקל ששילם), והם מגלמים את התשואה הנסחרת לפדיון. החלק האג"חי שהינו החלק המרכזי בטבלה המצורפת מציג לנו מה הייתה ב-2015 התשואה של אותם 2 שקלים (בהקבלה מהדוגמה). אז נכון שבעולם החדש יכול להיות מצב שבו נוכל למכור את החוב מעל הקרן והריבית העתידית המובטחת, נאמר ב-106 שקלים (תשואה לפדיון שלילית) מתוך מחשבה שהתשואה לפדיון תהיה שלילית יותר (כלומר נוכל למכור את החוב במחיר גבוה יותר), או לחילופין מתוך רצון לשלם פרמיה על הזכות להצמיד את החוב לאינפלציה (כפי שקורה בפועל בחוב הממשלתי צמוד המדד כיום), אבל גם מצב זה, שבעבר היה נראה אנומלי וכיום הוא חלק בלתי נפרד משוק החוב, מקבל ביטוי בטבלת פוטנציאל התשואה, רק עם סימן המינוס לידו, כיוון שבסופו של דבר ידוע בכמה איגרת החוב תיפדה בתום התקופה (שוב, בהנחה שאין כשל אשראי).

השורה התחתונה היא שרווחי ההון בשוק החוב שהיו ב-2019 היוונו את הריביות העתידיות, בדומה לדוגמה מעלה. וכאשר אג"ח ממשלת ישראל לעשר שנים נסחרת בתשואה לפדיון של 0.78% לשנה (נכון ליום 9.1.2020), והתשואה לפידיון הממוצעת של האג"ח הקונצרניות בתל בונד שקלי (מח"מ 3.8) עומדת על 2.17% (לאותו תאריך) - לצערי לא יהיה אחראי להכניס לתקציב החזוי רווחי הון של 4%-5%.

בנוסף לכך, אנחנו בתקופה מאתגרת מאוד בשוק האג"ח, אפילו אם נמאס לשמוע את זה. גם אם שוק החוב לא יעניק לנו אפילפסיה בשנה הקרובה, כלומר נפילה חדה (בכל זאת, הריביות בארץ ובעולם לא עושות קולות נסיעה צפונה), עדיין מה שנותר להרוויח שנה קדימה רחוק מאוד ממה שהיה ניתן להרוויח מהאג"ח שנה אחורה. מכאן, ככל הנראה זה יהיה הימור מושכל להניח שנהיה קצת יותר תלויים ברכיב המנייתי, כמו גם, ברכיב הלא סחיר, המאפשר גישה לתשואות גבוהות יותר - בין השאר על חשבון הנזילות.

עמי רוזנברג, מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק