הבורסה בתל אביב / צילום: תמר מצפי

כמה פעמים בעשר השנים האחרונות אמרו לכם ששוק האג"ח בישראל לא מעניין להשקעה? שאג"ח ממשלתיות הן אולי בועה, שמי שיקנה אג"ח מדינה טועה, שהריבית עוד רגע תעלה ושלתשואות אין עוד לאן לרדת? אז אמרו. בעשור האחרון, מי שהימר נגד האג"ח הממשלתיות לא רק טעה, אלא הפסיד בגדול.

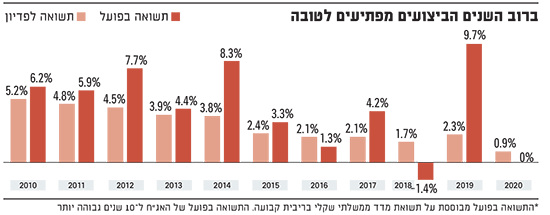

כשבוחנים את העשור החולף, מגלים כי המשקיעים באג"ח מדינה בישראל הופתעו לטובה כל שנה מחדש. כלומר, כמעט כל שנה מאז 2010, התשואה בפועל שהרוויחו המשקיעים, היתה גבוהה משמעותית מהתשואה לפדיון (כלומר התשואה הנומינלית של האג"ח בתחילת השנה). בתחילת שנת 2019, למשל, התשואה על אג"ח שקליות ל-10 שנים היתה 2.3%, כאשר מי שהשקיע באג"ח בתחילת אותה שנה והחזיק אותה עד סוף השנה, הרוויח על השקעתו 9.7%. כך היה בכל השנים למעט ב-2018. בפועל, מי שהחזיק מעמד לכל אורך עשר השנים האחרונות, הרוויח 116%. כן כן, רווח תלת ספרתי מהשקעה באג"ח ממשלתיות בישראל. חשוב לציין, כי לאורך כל הדרך אפשר היה למצוא סיבות רבות מאוד מדוע השקעה באג"ח מדינה לא מעניינת, אבל סיבות לחוד ותוצאות לחוד.

כמובן שהרווחים הגדולים באו במקביל לירידת הריביות בכל העולם בעידן שלאחר המשבר הפיננסי הגדול של 2007-2008 ולצעדי ההרחבה המוניטארית האגרסיביים שנקטו כל הבנקים המרכזיים המובילים בעולם, כולל בנק ישראל. אך כל אלה לא משנים את העובדה שבמהלך כל העשור החולף היו לא מעט כלכלנים, אנליסטים ומשקיעים שהזהירו מפני ההשקעה באג"ח בישראל.

הפערים בין התשואה לפדיון לבין התשואות בפועל, מלמדים כי בניגוד למה שהורגלנו לחשוב -התשואה לפדיון לבדה לא מספרת את כל הסיפור, או לעיתים לא מספרת את הסיפור בכלל ויש להביא בחשבון שיקולים נוספים. במבט קדימה אל תוך העשור החדש ולשנת 2020, יש לפחות חמישה גורמים התומכים בשוק האג"ח הממשלתי והקונצרני הישראלי. רשימת הגורמים האלה אינה כוללת את התפרצות "השפעת הסינית" - גורם שמוביל בימים האחרונים לחזרת משקיעים לאג"ח הממשלתיות הבטוחות יותר, אך ההיסטוריה מלמדת שההשפעה של וירוסים כאלה היא ברוב המקרים נקודתית ואינה מהותית לאורך זמן.

1. אינפלציה? ממשיכה להיות נמוכה מהיעד

בשנים האחרונות האינפלציה בישראל נמוכה לא רק ברמה אבסולוטית אלא גם בהשוואה עולמית. אחד הגורמים המרכזיים לכך זו עוצמתו של השקל שממשיך להתחזק על רקע נתוני מאקרו מצוינים, ירידה באבטלה, צמיחה כלכלית וצריכה פרטית חזקה. יחד עם זרימת הגז והעלייה המשמעותית בהשקעות זרות בסטארט-אפים ישראלים, נראה כי לפי שעה נמשכות הסיבות התומכות בחוזקו של המטבע הישראלי.

בחודשים הקרובים צפויה האינפלציה לעלות, כפי שקורה מדי שנה לקראת הקיץ, ולאחר הבחירות ובהנחה שתקום ממשלה, צפויים צעדים להקטנת הגירעון שגם הם עשויים להעלות את האינפלציה - אך כל אלה לא צפויים להביא אותה אל מעל היעד של בנק ישראל של 2%, כך שהיא לא צפויה להוביל לעליית ריבית.

2. הריבית? בנק ישראל לא משנה כיוון

החזרה למגמה של ריבית יורדת בעולם המפותח פסחה לפי שעה על ישראל, אך בהינתן התחזקותו המתמשכת של השקל, נראה כי הורדת ריבית היא עדיין צעד אפשרי מבחינת בנק ישראל. בהחלטות הריבית האחרונות, הדגיש נגיד בנק ישראל כי "יהיה צורך להותיר את הריבית ברמתה למשך זמן ממושך או להפחיתה" ונראה כי הבנק מנסה לפי שעה להתמודד עם התחזקות השקל בעיקר באמצעות החזרה להתערבות במסחר במט"ח. שמירה על ריבית נמוכה, ממשיכה לספק גב נוח להשקעה בשוק האג"ח.

3. עלייה בביקוש עם הכניסה למדד WGBI

צירופה של ישראל למדד האג"ח הממשלתי העולמי WGBI וכן למדד האג"ח הממשלתי הצמוד יובילו לעלייה במעורבות של משקיעים זרים בשוק האג"ח המקומי. לפי הערכה של סיטיגרופ, בעבר החברה שהיתה הבעלים של המדד, המשמעות הנגזרת מההחלטה היא תוספת ביקושים טכנית של 3.6 מיליארד דולר לאג"ח ממשלתיות ישראליות. בהנחה שרוב הכסף יגיע בשנה הקרובה, המשמעות היא תוספת ביקוש בהיקף של כמעט 2.5% מסך היקף המסחר השנתי באג"ח ממשלתיות.

בזכות צירוף ישראל למדד, יזכה השוק המקומי לתשומת לב גבוהה יותר של מנהלי ההשקעות האקטיביים בעולם. כך הם ייחשפו מקרוב לאחד השווקים המפותחים היחידים בעולם הנהנים כיום מעקום תשואות תלול וכן משוק הנהנה מתשואות אג"ח לפדיון חיוביות (מצרך נדיר כיום בשוק האג"ח העולמי). היקף האג"ח בתשואה שלילית בעולם כיום גדול מ-12 טריליון דולר. אין ספק כי עבור משקיעים אקטיביים, במצב כזה הגדלת חשיפה לשוק הישראלי מעבר למשקלו במדד, עשויה להיות אפשרות אטרקטיבית.

אגב, הכסף של משקיעים זרים צפוי להיכנס רק לאג"ח הממשלתיות שבמדד, אך אין ספק כי עשויות להיות לכך השלכות ניכרות גם על שוק האג"ח הקונצרני. ככל שתשואות האג"ח הממשלתיות יירדו יותר, צפויים המרווחים של הקונצרניות להיפתח - מה שיהפוך את האפיק לאטרקטיבי יותר בעיקר בעיניים ישראליות, אך אולי גם בעיניים של משקיעים מחו"ל.

4. לקראת מחסור באג"ח ממשלתיות

כשבוחנים את הנפקות האג"ח הממשלתיות בבורסה בת"א, מגלים כי בשנים האחרונות יותר חלה ירידה בהיקף האג"ח הממשלתיות בשוק, כלומר יותר אג"ח מגיעות לפדיון מאשר הממשלה מגייסת. ב-2019 הפער היה 500 מיליון שקל לטובת הפדיונות, אך ב-2018 הוא עמד על 3.7 מיליארד שקל וב-2017 הוא הסתכם ב-23 מיליארד שקל. כל עוד תימשך המגמה הזו, היא תמשיך לספק ביקושים חזקים לאג"ח הממשלתיות. בנוסף, ייתכן גם שבנק ישראל יצטרף למגמה ויפחית את היקף גיוסי המק"מ שיגרמו למשקיעים לחפש פתרונות בסדרות האג"ח הממשלתיות.

בשנה הקרובה, בזמן שהממשלה החדשה תידרש לצעדים משמעותיים לצמצום הגירעון בתקציב, לא סביר כי היא תצא לגיוסי הון גדולים, כך שהתופעה הזו עדיין לא צפויה להשתנות.

5. כמות השקלים הולכת וגדלה

בהמשך למגמה של השנים האחרונות, היקפי ההפקדות לחיסכון ארוך טווח ממשיכים לגדול והמוסדיים הישראלים ממשיכים למצוא עצמם מדי שנה נדרשים לפתרונות השקעה נוספים. בהתחשב באטרקטיביות של האג"ח הישראליות בהשוואה עולמית, הוא ימשיך להוות נדבך מרכזי מתיק ההשקעות של הציבור בישראל בשנים הקרובות, כך שהביקוש המקומי אליו ימשיך לגדול.

ככל שהתשואות הממשלתיות ימשיכו לרדת, כמובן שהן יגררו אחריהן גם את האג"ח הקונצרניות שצפויות ליהנות מהמגמה הזו כל עוד היא נמשכת.

כמו בכל תחום בשוק ההון, איש לא יודע מתי המגמות האלה ישתנו. ובכל זאת, כדאי יהיה לעקוב אחר שלושה תמרורי אזהרה כדי לוודא שהתמונה הזו לא משתנה. הראשון הוא שינוי בסביבת האינפלציה המקומית או הגלובלית, השני הוא אפשרות להסכם סחר מהיר ומלא בין סין לארה"ב (מה שעלול להוביל לגל של עליית ריביות על רקע צפי להתרחבות כלכלית מהירה) והגורם השלישי שנעקוב אחריו הוא שינוי משמעותי במגמת שער החליפין. כל עוד אף אחד מהגורמים האלה לא מתרחשים, יש סיבות רבות התומכות בהמשך המגמה החיובית באג"ח הישראלי.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים מקבוצת הראל ביטוח ופיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו, ו/או לנהל מכשירי השקעה בתחום הנזכר בכתבה זו שהשקעותיהם יכללו ניירות ערך ונכסים פיננסיים המצוינים בכתבה. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בנתונים ובצרכים האישיים והמיוחדים של כל משקיע