השקל / צילומים: shutterstock, עיצוב: טלי בוגדנובסקי

מאז סוף 2018 התחיל השקל במהלך מתמשך וחד של התחזקות, ואת 2019 הוא סגר בייסוף של 8.3% מול סל המטבעות - שיעור שיא לשנה בודדת. נציין כי ההערכה להתחזקות השקל בעולם היתה תחזית הבסיס של בנק דיסקונט לפני כשנה.

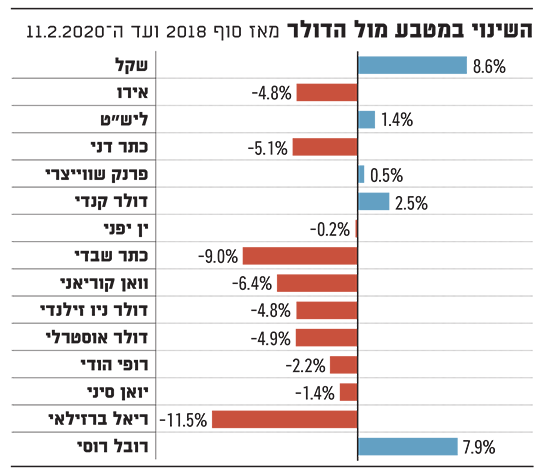

ההתחזקות החדה ביותר של השקל מאז סוף 2018 הייתה מול הדולר מבין המטבעות העיקריים. נציין כי השקל הוסיף להתחזק מול המטבעות השונים בעולם גם מתחילת 2020. התחזקות השקל בולטת גם בבחינת המגמה ב-10 השנים האחרונות, שבהן השקל והפרנק השווייצרי היו המטבעות היחידים שהצליחו להתחזק מול הדולר.

הסיפור "המוכר" של התחזקות השקל בשנים האחרונות נובע מגורמים מבניים רבים, ובהם יצוא חזק בתחום ההייטק ותנאי יסוד איתנים, כמו יחס נמוך של חוב-תוצר וצמיחה חזקה ביחס למערב. עם זאת, לא מדובר ב"חדשות טריות", וגורמים אלו לבדם אינם מסבירים את ההתחזקות המתמשכת והחדה כל כך של השקל בשנה החולפת.

עוצמת ההתחזקות הושפעה גם מגורמים נוספים, חלקם פחות מוכרים. ראשית, נמנה כמה מהגורמים הפיננסיים כ"מנוע מאיץ" להתחזקות השקל: תמחור זול יחסית של השקל לאחר חולשתו ב-2018; שינוי כיוון בסנטימנט בשוקי ההון ב-2019; והמדיניות המרחיבה של הבנקים המרכזיים של ארה"ב ואירופה, לצד אי-שינוי הריבית בישראל.

תמחור זול יחסית של המטבע

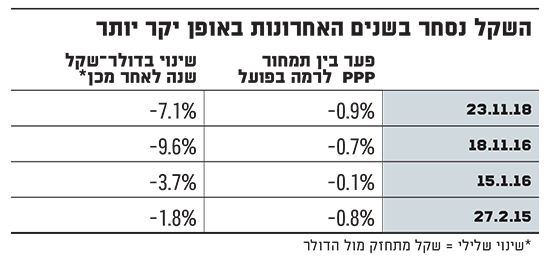

היחלשות השקל במהלך 2018 הביאה אותו לתמחור זול יחסית (כפי שניתן לראות בתרשים שמציג את תמחור השקל לפי מודל Purchasing power parity). בשיטת PPP מעריכים את שער החליפין "ההוגן" בין שני מטבעות לפי השער שמאזן בין סלי הקנייה בין שתי מדינות שונות. אם למשל מוצר מסוים עולה 10 דולר בארה"ב ו-35 שקל בישראל, הרי ששער החליפין שמאזן את המסחר בין שתי המדינות הוא 3.5 שקלים ל-1 דולר. בהינתן שינוי במחירים היחסיים, שער החליפין צריך להתעדכן בהתאם.

מודל PPP מקובל על לא מעט בתי ההשקעות ושיטות מסחר בעולם, אבל היכולת שלו לכשעצמו לחזות את הכיוון של שערי החליפין, ובפרט של השקל, אינה גבוהה. יש לא מעט גורמים כמו מכסים ושיעורי מיסוי, שגורמים לפער (לעתים ניכר) בין תוצאות המודל למחירי המוצרים, ושוק המט"ח בכללו מושפע מ-Flow (זרם עסקות) וגורמים פיננסיים שאינם באים לידי ביטוי במודל PPP. ובכל זאת, המודל נותן כלי לטווח ארוך יותר, שמאפשר להשוות בין תמחור החסר או היתר של מטבע מסוים בהשוואה היסטורית בין השנים.

מסיבות מבניות שונות נסחר השקל בשנים האחרונות באופן יקר יותר (כלומר, דולר-שקל נמוך לעומת שווי ה-PPP). יש היגיון רב בכך, לאור תנאי הרקע המבניים הייחודים התומכים בשקל, וסיבות נוספות. ואולם, בסוף 2018 נסחר שער הדולר-שקל בדיוק לפי השווי ההוגן - כלומר, התמחור "המבני" שקיים במשך שנים לטובת השקל פשוט התאפס.

מדובר במצב נדיר יחסית למטבע הישראלי. ניסיון השנים האחרונות מלמד כי במקרים שבהם התרחש מצב כזה, שבו השקל נסחר קרוב לשער ההוגן (או 1% מתחתיו), השקל התחזק מול הדולר בשנה שלאחר מכן. במלים אחרות, התחזקות השקל מאז תחילת 2019 הושפעה מאוד מרמתו הזולה יחסית בסוף 2018.

נציין כי כיום השקל כבר חזר להיסחר ברמתו "היקרה באופן מבני", אם כי עדיין לא בתמחור קיצוני כפי שהיה בחלק משנת 2017, למשל.

שינוי כיוון בסנטימנט בשוקי ההון

ב-2018 רשמו נכסי הסיכון השונים בעולם ירידות חדות. מגמה זו השפיעה, ככל הנראה, גם על השקל, שנחשב בעיני לא מעט משקיעים בעולם כנכס השקעה לכל דבר. חלק ממשקיעי המט"ח פשוט הצטרפו למגמה הגלובלית ומכרו את השקל.

ב-2019 המגמה התהפכה, ובאופן ניכר, על רקע שינוי הכיוון המפתיע במדיניות הפדרל ריזרב האמריקאי, שהפחית את הריבית בארה"ב שלוש פעמים. הנכסים השונים בשוק ההון רשמו עליות חדות - ומגמה זו לא פסחה על השקל.

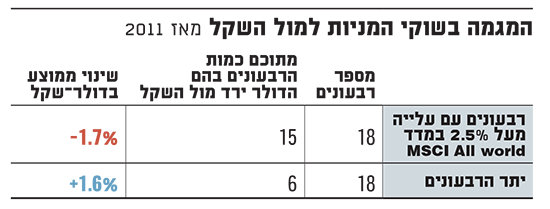

קיים קשר בולט בין המגמה בשוקי המניות לבין השקל. ברבעונים שבהם נרשמה עלייה חדה של יותר מ-2.5% במדד MSCI הגלובלי, נרשמה בדרך כלל התחזקות של השקל מול הדולר. כלומר, ניכרה היחלשות של הדולר ב-15 מתוך 18 רבעונים. מאידך, ב-18 הרבעונים האחרים, שבהם נרשם שינוי מתון מ-2.5% (או שנרשמו ירידות) במניות, השקל התחזק רק ב-6 רבעונים ודווקא נחלש ב-12 אחרים. ניתן לראות גם קשר חזק בין המגמה במדד הנאסד"ק לבין המגמה בדולר-שקל, במיוחד בשנים האחרונות.

לסיכום, תקופות שבהן קיימת עלייה חדה במיוחד במניות בעולם, מלווה בהתחזקות חדה של השקל - וכך גם היה במהלך 2019, שהיתה שנה חזקה במיוחד לשוק המניות הגלובלי.

בנק ישראל לא התערב בשוק עד לנובמבר

המצב הכלכלי החיובי יחסית בישראל ומגמת העלייה באינפלציה עד (וכולל) למדד מאי (שפורסם באמצע יוני), הובילו את בנק ישראל להחלטה על הותרת הריבית ללא שינוי ועל אי-התערבות בשוק המט"ח המקומי. מאידך, בארה"ב הפחית הפד את הריבית, וגם בגוש האירו שידר הבנק המרכזי (ECB) מסר מרחיב ואף הוריד את ריבית הפיקדונות.

בסוף נובמבר 2019, במקביל להותרת הריבית ללא שינוי, התחיל בנק ישראל להתערב בשוק המט"ח והצליח למתן במידה מסוימת את התחזקות השקל אז, אבל באחרונה נראה כי המטבע חזר להתחזק. לפיכך, ניתן לזהות השפעה של פערי הריביות על מגמת המסחר במטבע.

בראייה קדימה, חשוב לציין כי בנק ישראל מנסה בעיקר למנוע ייסוף חריג של השקל, ובפרט כשהוא מעריך כי הייסוף הוא "תוצאה של גורמים בעלי אופי פיננסי", כפי שהבנק ציין באחרונה. עם זאת, פעולותיו של בנק ישראל לא מיועדות לעצור או להפוך את התחזקות השקל לאורך זמן, כשזו נובעת מגורמים מבניים-כלכליים. והיו כמובן גם גורמים מבניים, כפי שנפרט בהמשך.

גורם כלכלי עיקרי: החשבון השוטף גדל

בחשבון השוטף נרשמה עלייה לרמת עודף כולל של 13.7 מיליארד דולר בארבעת הרבעונים האחרונים (מצטבר) שהסתיימו בסוף ספטמבר 2019. מדובר בעלייה חדה לעומת עודף מצטבר של 9.4 מיליארד דולר בארבעת הרבעונים המקבילים, עד לסוף ספטמבר 2018.

זהו גורם שבהחלט השפיע על שוק המט"ח. החשבון השוטף עלה על רקע עלייה במאזן נטו של יצוא השירותים של ישראל, שגדל מעודף של 18.4 מיליארד דולר (בארבעה רבעונים עד לסוף ספטמבר 2018) לעודף של 23.8 מיליארד דולר (בארבעה רבעונים עד לסוף ספטמבר 2019). זאת, בהשפעת הגידול ביצוא של שירותי הייטק.

כמו כן, נרשמה ירידה מסוימת בגירעון הסחורות, אבל ההשפעה הדומיננטית הגיעה, כאמור, מכיוון השירותים.

עלייה שנתית בהיקף האקזיטים והגיוסים

לפי חברת המחקר IVC, היקף האקזיטים של חברות ישראליות שנחתמו ב-2019 עלה ל-21.7 מיליארד דולר - מה שהופך אותה לשנת שיא, למעט 2017, שהושפעה מאוד ממכירת מובילאיי.

נוסף על כך, נרשמה עלייה שנתית של כמעט 2 מיליארד דולר בסכום הגיוסים שבוצעו על ידי חברות הייטק ישראליות בהשוואה ל-2018.

חשוב לציין כי היקף ועיתוי ההשפעה של האקזיטים והגיוסים על שוק המט"ח פחות ברור. לא כל התקבולים מומרים לשקלים, וגם עיתוי ההמרה אינו ידוע, ובמקרים רבים עובר זמן רב בין חתימת העסקה לתקבולים בפועל.

כך או כך, המגמה של עלייה באקזיטים ובגיוסים ב-2019 לעומת 2018 היוותה גורם רקע כללי, שתמך בחוזקת השקל.

השפעת הגז הטבעי של שוק המט"ח

הזרמת הגז ממאגר "לוויתן" יצאה לפועל ממש בסוף 2019, ולפי הערכות, יהיה מדובר בהיקף שנתי של כ-2 מיליארד דולר, כשהיקף זה צפוי לעלות ל-2-3 מיליארד דולר בעוד כמה שנים (הערכות שעשויות להתעדכן בעתיד).

חשוב להדגיש כי לא לכל ההיקף הזה תהיה השפעה על התזרים בשוק המט"ח. ראשית, חברת נובל אנרג'י האמריקאית מחזיקה בכ-40% ממאגר "לוויתן" (ומדובר בתזרים מט"ח שלא יתורגם לשקלים). נוסף על כך, לא כל ההפקה מ"לוויתן" תתורגם לחיסכון נטו בכלל מאזן יבוא-יצוא האנרגיה של ישראל (יהיו השפעות פנימיות בין "לוויתן" ל"תמר", למשל).

בשורה התחתונה, ההשפעה של הגז על שוק המט"ח היתה ידועה, ולא מדובר ב-Game changer מהותי מבחינת השוק, ודאי שלא ב-2019.

כניסת ישראל למדדי האג"ח העולמיים

הצפי לכניסת ישראל למדדי האג"ח העולמיים (WGBI) באפריל 2020 לא השפיע, להערכתי, באופן מהותי על שוק המט"ח ב-2019, אבל ייתכן מאוד כי התחזקות השקל בימים האחרונים כבר מושפעת מהצפי לכניסת ישראל למדדי האג"ח הגלובליים, ובפרט גורמת לספקולנטים בשוק המט"ח לרכוש שקלים כבר כעת.

לפי הערכות שונות, הכניסה של ישראל למדדי האג"ח העולמיים בתחילת אפריל תיצור זרם השקעות של 3-5 מיליארד דולר. לפי הנתונים הקיימים (עד נובמבר 2019), קשה למצוא עדויות לגידול בפעילות הזרים בשוק המט"ח או האג"ח הממשלתיות עד אז.

שיעור ההחזקה של משקיעים זרים באג"ח של ממשלת ישראל עמד בסוף נובמבר 2019 על 5.6% - שיעור נמוך מאשר בסוף 2018 (6.7%), ודי קרוב לממוצע החודשי בשנים 2017-2018 (5.4%). למעשה, קשה לומר כי "כסף ספקולטיבי זר" נכנס לשוק האג"ח הממשלתי בישראל עד לנובמבר ויצר ביקושים לשקלים.

ההודעה על אפשרות לכניסת ישראל למדדי WGBI הועלתה בסוף אוגוסט 2019, וההודעה הרשמית ניתנה ב-26 בספטמבר. קשה להצביע על מגמה של עלייה בנפח פעילות הזרים בשוק המט"ח מאז ההודעה. כמו כן, המגמה של התחזקות השקל מול סל המטבעות נרשמה לפני הודעות אלה, וקשה לשייך אותה לנושא ה-WGBI. עם זאת, ייתכן כי המרכיב הספקולטיבי של המסחר על ידי זרים גדל (אין נתונים על מסחר ספקולטיבי של זרים בנפרד).

סביר יותר להניח כי הגידול בשיעור החזקות הזרים באג"ח הממשלתיות יהיה סביב תחילת אפריל או כמה שבועות לפני כן - וייתכן כי התחזקות השקל בימים האחרונים מושפעת מהצפי לכניסת ישראל למדדי האג"ח.

המוסדיים הקטינו חשיפה למט"ח

הגופים המוסדיים הישראליים הקטינו ב-2019 את החשיפה שלהם למט"ח בהיקף כולל של 5.8 מיליארד דולר (כולל חשיפה דרך נגזרים). זאת, לעומת הגדלת החשיפה למט"ח בהיקף של 7.7 מיליארד דולר ב-2018.

במבט ראשון נראה כי מדובר בשינוי מהותי, אבל הקשר אינו חזק כפי שהוא נראה. ב-2016 וב-2015, למשל, המוסדיים הגדילו חשיפה למט"ח ב-1.6 מיליארד דולר וב-3.7 מיליארד דולר, בהתאמה, אבל השקל התחזק מול סל המטבעות, וגם התחזק (באופן מתון) מול הדולר.

כמו כן, היקף הפעילות של המוסדיים נטו היה מתון בהשוואה להיקף המצטבר של רכישות המט"ח על ידי המגזר העסקי, שעמד על כמעט 11 מיליארד דולר עד לספטמבר 2019. נראה כי הגופים המוסדיים בעיקר העצימו את המגמה של התחזקות השקל, ולא היו הגורם שיצר אותה.

מגמות צפויות בעתיד הקרוב והרחוק

תנאי היסוד במשק הישראלי ימשיכו לתמוך בשקל, ובפרט הצפי להמשך גידול חד ביצוא שירותי ההייטק. כמו כן, לפי התחזיות השונות בשוק, נראה כי קצב הגידול ביצוא הכולל של ישראל עשוי לעלות, לצד האטה בקצב הגידול של היבוא.

בראייה קצרת טווח יותר, ייתכן גם כי משקיעים זרים או ספקולנטים תומכים כעת בהמשך התחזקות השקל, בשל כניסת ישראל למדדי WGBI, ובפרט משום שעד לסוף 2019 עוד לא היתה, ככל הנראה, פעילות ניכרת של זרים בשוק המט"ח והאג"ח הממשלתיות על רקע זה.

בראייה לטווח של שנה קדימה, גם אם השקל יתחזק בעולם בשל גורמי היסוד, אינני מעריך כי תירשם התחזקות כה חדה כמו ב-2019; תמחור השקל כבר אינו זול כפי שהיה בתחילת 2019. הסנטימנט בשוקי המניות בעולם צפוי להיות חיובי (ובעיקר במניות ההייטק, המתואמות עם השקל), אבל לא באותן עוצמות כמו בשנה שחלפה; ובנק ישראל כבר מתערב בשוק המט"ח, בניסיון למתן לפחות חלק מההתחזקות השקל.

המטבע הישראלי עשוי להמשיך להיות חזק, ובפרט מול המטבעות האירופיים, אבל לא כפי שראינו ב-2019. במקרה שהדולר יתחזק בעולם באופן ניכר, ייתכן כי מגמה זו תירשם גם מול השקל, אם כי כנראה באופן מתון יותר.

הכותב הוא אסטרטג שווקים בחדר העסקאות בבנק דיסקונט. הסקירה הינה לצורך מידע כללי בלבד, ואין לראות בה משום המלצה או ייעוץ לגבי כדאיות ההשקעה במטבע.